Ліквідний рестейкінг (LRT): розбираємо новий тренд в екосистемі Ethereum

Поки EigenLayer працює в обмеженому режимі, щоб впоратися з напливом охочих інвестувати в пули, а сектор LSD посідає провідні позиції на ринку за капіталізацією, у мережі з’явився новий тренд — ліквідний рестейкінг (liquid restaking; LRT).

За даними DeFiLlamma, на момент написання цей сегмент охоплює 12 протоколів і посідає десяте місце за обсягом заблокованих коштів із показником $3,6 млрд.

Редакція Incrypted розібралася, що таке ліквідний рестейкінг, які ризики і можливості він створює для користувачів і чим викликане зростання інтересу до LRT-сервісів.

Що таке ліквідний рестейкінг

LRT-сервіси розвивають концепцію рестейкінгу, запропоновану EigenLayer. Вона передбачає, що валідатори мережі Ethereum можуть забезпечувати рівень безпеки для інших проєктів на кшталт кросчейн-мостиків і оракулів. Ми детально розбирали цей механізм в окремій статті.

Беручи на себе додаткові функції через EigenLayer, валідатори перетворюються на так званих операторів і можуть отримувати винагороду від платформ AVS (actively validated services), надаючи консенсус як послугу.

Чесність операторів AVS, незалежно від проєкту, для якого вони проводять перевірку даних, забезпечується механізмом слешингу Ethereum. Тобто, якщо вузол поведеться нечесно по відношенню до будь-якого додатка, він може втратити частину свого стейка валідатора (32 ETH).

Сервіси ліквідного рестейкінгу співпрацюватимуть з операторами AVS, забезпечуючи їм капітал для діяльності, або запускатимуть власні вузли.

У розмові з Incrypted співзасновник Ether.fi Рок Копп зазначив, що платформа взаємодіє з кількома AVS і планує виділити частину залучених ETH для забезпечення їхньої безпеки. За його словами, Ether.fi також будує власний AVS під назвою DappBridge, але подробиць поки не повідомив.

На момент написання EigenLayer працює в обмеженому режимі, тому оператори забезпечують лише безпеку нативного шару доступності даних (DA), необхідного для модульних блокчейнів. Однак очікується, що в майбутньому послуги операторів будуть доступні стороннім AVS.

Як і у випадку з LSD, провайдери LRT надають користувачам можливість брати участь у рестейкінгу EigenLayer без необхідності ставати повноцінним оператором або вносити повну заставу валідатора Ethereum. Ці протоколи беруть на себе організаційні питання, надаючи інвесторам частину отриманої від операторів AVS нагороди.

Таким чином, LRT — це, по суті, надбудова над EigenLayer, який, своєю чергою, побудований поверх нативного стейкінгу Ethereum і платформ ліквідного стейкінгу. Тому активи роздрібного користувача, який не планує запускати власну ноду, будуть задіяні відразу на чотирьох рівнях:

- базовий стейкінг Ethereum;

- платформа ліквідного стейкінгу (опціонально);

- пули рестейкінгу EigenLayer;

- сервіс ліквідного рестейкінгу.

І на цьому «лего» не закінчується, оскільки замість застейканого капіталу LRT-провайдер повертає користувачам ліквідні токени, які можна задіяти в DeFi-операціях, наприклад, надаючи ліквідність на DEX.

Як ліквідний рестейкінг впливає на безпеку протоколів

Поточна система безпеки Ethereum на основі алгоритму Proof-of-Stake передбачає, що валідатори забезпечують цілісність і незмінність транзакцій. Однак цей захист стосується тільки інформації з самого блокчейна і не поширюється на офчейн-дані.

Через це децентралізовані платформи, модель роботи яких передбачає наявність консенсусу, змушені створювати свої вузли або покладатися на сторонніх постачальників. Найяскравіші приклади — оракули і кросчейн-мости. Вони ж є і найбільш уразливими елементами у всій екосистемі DeFi. Так, у 2022 році 62% вкрадених коштів припало саме на міжмережеву інфраструктуру.

Проблема в тому, що розробники подібних протоколів часто не можуть підтримувати розгалужену мережу консенсусу, обмежуючись лише кількома, а іноді й одним (у випадку з оракулами) вузлом. Наслідки відсутності професійної системи консенсусу демонструє приклад Ronin.

Як ми вже вказували, рестейкінг покликаний розв’язати цю проблему, дозволивши валідаторам Ethereum брати участь у консенсусі застосунків, а не тільки самого блокчейна. Це знизить ймовірність атак, оскільки тепер за безпеку відповідатимуть оператори AVS, які і технічно, і організаційно захищені краще за власні ноди проєктів.

Важливо враховувати, що для отримання статусу оператора AVS потрібно спочатку стати валідатором Ethereum, тобто внести ту саму заставу в розмірі 32 ETH, а також володіти навичками та обладнанням. Цей вхідний поріг знижує можливості для участі в консенсусі.

Частково EigenLayer вирішує цю проблему, оскільки дає змогу просто внести активи в пул, перекладаючи технічну частину роботи на операторів, як це роблять LSD-протоколи. Але на відміну від останніх, проєкт вимагає безповоротного блокування криптовалюти, що відштовхує деяких інвесторів. До того ж його пули досі обмежені.

LRT-протоколи ж додають у цей ланцюжок ліквідні токени, залишаючи можливість і далі використовувати капітал у DeFi-операціях. У перспективі це має стимулювати зростання кількості рестейкерів, і як наслідок, призвести до появи більшої кількості операторів AVS, що зробить їхні послуги доступнішими.

У чому перевага для користувачів і проєктів?

Завдяки сервісам ліквідного рестейкінгу EigenLayer перетворюється з унікального протоколу на кістяк цілої екосистеми, яка може вибудувати концептуально нову модель безпеки блокчейн-додатків. Ключовими перевагами для проєктів є:

- відсутність необхідності створювати власний пул валідаторів;

- успадкована безпека мережі Ethereum;

- можливість гнучкіше регулювати витрати на захист застосунку.

У свою чергу, стейкери Ethereum отримують:

- інструменти для збільшення прибутковості від утримуваного ETH;

- нові способи участі в блокчейн-проєктах;

- стимули і заохочення від усіх ланок ланцюжка LRT.

Таким чином, з одного боку, основна перевага мережі Ethereum — її безпека — може безпосередньо транслюватися проєктам не тільки на технічному, а й на організаційному рівні. З іншого — ця розширена система консенсусу дає змогу використовувати ресурси більшої кількості користувачів, забезпечуючи їм стійкий дохід при збереженні ліквідності.

LRT-протоколи: зростання інтересу і популярні додатки

До повноцінного запуску EigenLayer і появи AVS-операторів уся екосистема рестейкінгу працює у свого роду тестовому режимі. Однак протоколи LRT залучають капітал навіть за таких умов.

Загальний принцип роботи платформ ліквідного рестейкінгу описано вище, тому розберемо особливості найбільших проєктів сегмента.

Ether.fi — на момент написання найбільший сервіс ліквідного рестейкінгу. В обмін на застейканий ефір пропонує обгорнутий токен eETH. Також є можливість соло-стейкінгу (запуск вузла Ethereum) із внесенням часткової застави або взагалі без неї. Вкладники отримують поінти EigenLayer і самого Ether.fi залежно від кількості внесених коштів. APR на момент написання становить 3.57%.

Puffer.fi — другий за популярністю LRT-провайдер. Пропонує нативний рестейкінг ETH в EigenLayer з ліквідним токеном pufETH і можливість запустити ноду Ethereum.

Ключовою особливістю є висока якість інтерфейсу та загальна гейміфікація кампанії із залучення ліквідності. Протокол також запустив нативну систему захисту від слешингу та низку інших технічних рішень, що виділяють його серед конкурентів. APR на момент написання становить 3.3%.

Kelp — запущений засновниками Studer Labs і позиціонується як DAO. Як і інші LRT-сервіси, пропонує поінти й очки EigenLayer. При цьому протокол токенізував останні, випустивши токен KEP (один KEP = один EL-поінт). Це розширює можливості для торгівлі очками і, по суті, дає змогу всім охочим вийти з фармінгу до аірдропу EigenLayer.

Ключова особливість — велика кількість підтримуваних активів, включаючи ETH, а також LSD-токени від різних провайдерів. Крім того, Kelp націлений на створення керованої спільнотою інфраструктури в дусі децентралізованої автономної організації. Технічні деталі описані в документації проєкту.

Renzo — протокол приймає ETH, а також токени ліквідного стейкінгу від Lido і Binance. Залучені активи відправляються в EigenLayer або безпосередньо в депозитний контракт Ethereum з подальшим рестейкінгом. Крім LRT-токена ezETH, Renzo також запустив власну систему поінтів і реферальну програму. APR на момент написання становить 2.83%.

Eigenpie — це SubDAO на DeFi-платформі Magpie, що надає можливості для заробітку в різних додатках децентралізованих фінансів.

Ключовою особливістю Eigenpie є інтеграція великої кількості LSD-провайдерів. На відміну від конкурентів, сервіс підтримує ізольовані пули для кожного активу і дає змогу карбувати окремі LRT-токени. Це дає змогу більш гнучко розподіляти стимули та заохочення, а також знижує ризики для інвесторів.

Крім них є ще півдюжини менших проєктів. Більшість із них запущено кілька місяців тому і, ймовірно, ще встигне показати себе. Утім, як і у випадку з LSD, може спрацювати принцип «першому дістається все», який виведе в лідери ринку Ether.fi.

Програми поінтів

Можливо, одним із ключових драйверів зростання інтересу до LRT є очікування аірдропа від самого EigenLayer і протоколів ліквідного рестейкінгу. Усі з перерахованих вище додатків запустили програми поінтів, які нараховуються залежно від кількості застейканого ETH.

Докладніше про програму поінтів та її застосування блокчейн-проектами можна дізнатися в есе Артура Хейса Points Guard.

Надаючи актив будь-якому LRT-сервісу, користувач одночасно отримує бали як від самого проекту, так і від EigenLayer. У майбутньому, вони конвертуються в токени. Так, за словами Коппа, TGE протоколу Ether.fi заплановано на квітень 2024 року. Команда EigenLayer, зі свого боку, досі не анонсувала дату запуску.

До цих поїнтів також додається APR за нативний стейкінг ETH і можливі заохочення від LSD-протоколів. Саме зростаюча сума нагород на один і той самий заблокований актив і приваблює більшість інвесторів.

Цей ефект тільки посилився з появою кредитного плеча для подібних операцій. Так, ліквідний рестейкінг з левериджем до х19 нещодавно запустила платформа Gearbox. Свої бусти для фармінгу поінтів LRT пропонує і майданчик для торгівлі прибутковістю Pendle.

Pendle і його значення для LRT

Ключова особливість Pendle в тому, що він дає змогу розділити актив на базову частину і дохід, представивши їх у вигляді окремих токенів. Це відкриває можливості для торгівлі потенційним прибутком і його максимізації за рахунок позикової ліквідності. Pendle привернула увагу під час розквіту LSD, але її механіка також підходить і для LRT-протколів.

Найпростіше пояснити, як це працює, на конкретному прикладі: користувач може помістити свій ETH (або його обгорнуту варіацію) в Pendle-пул одного з протоколів ліквідного рестейкінгу, скажімо, Ether.fi. При цьому, він може конвертувати базовий актив в один із двох токенів:

- токен прибутковості (YT) — дає змогу використовувати кредитне плече для фармінгу поінтів EigenLayer і Ether.fi. Наприклад, перетворивши один ETH на YT, можна отримувати таку саму кількість поінтів, як при блокуванні в LRT, скажімо, шести ETH.

Тут важливо розуміти, що YT має дату погашення і в міру її наближення вартість токена прибутковості по відношенню до базового активу знижується. У день погашення вона дорівнює нулю. Тож, по суті, користувач «спалює» внесений ETH (частково або повністю) в обмін на буст до фармінгу балів;

- базовий токен (PT) — передбачає блокування на певний період з фіксованою прибутковістю. При настанні дати погашення власник може розгорнути PT, отримавши свій актив і обіцяний прибуток, але прибутковість PT динамічна — забрати максимум можна тільки в день погашення.

Таким чином бусти для фармінгу власників YT забезпечуються за рахунок ліквідності, наданої власниками PT. Перші віддають за кредитне плече базовий актив, а другі отримують фіксований відсоток на наданий капітал. При цьому розмір буста і швидкість спалювання базового активу під час фармінгу залежать від співвідношення активів у YT- і PT-пулах.

Для мисливців за балами така стратегія виправдана тільки в тому разі, якщо отримані в майбутньому нагороди будуть більшими за «спалені» базові активи. Якщо врахувати, що наразі ні EigenLayer, ні будь-який з LRT-протоколів не повідомили про курс конвертації балів у токени, то фармінг через Pendle — високоризикова ставка з великою кількістю невідомих.

Ризики ліквідного рестейкінгу

У довгостроковій перспективі ключовим фактором успіху LRT є реальний попит на послуги операторів AVS. Від цього залежить, чи зможуть провайдери ліквідного рестейкінгу вписатися в наявну інфраструктуру блокчейна і вибудувати здорову токеноміку, засновану не на стимулах і аірдропах, а на доході від обслуговуваних протоколів. Утім, є й інші ризики.

Вплив на консенсус Ethereum — незважаючи на те, що Віталік Бутерін наголосив на низькій вірогідності загрози з боку EigenLayer, розвиток ліквідного рестейкінгу і пов’язаних із ним фінансових примітивів може вплинути на валідаторів Ethereum. Серед потенційних проблем — право на слешинг вузлів у сторонніх проєктів і подальше розростання сету валідаторів, викликане підвищеними нагородами.

І якщо перша проблема залишається теоретичною, то друга вже позначилася на фіналізації транзакцій Ethereum. Ми розбирали ризики подальшого зростання стека валідаторів у статті, присвяченій ліквідному стейкінгу.

Захищеність сервісів — вище ми вже вказували, що LRT-протоколи — це, по суті, верхній шар пирога, усередині якого EigenLayer і провайдери ліквідного стейкінгу. Усі ці застосунки потенційно вразливі до зломів і експлойтів, а щоб порушити стійкість усієї екосистеми, достатньо отримати доступ до будь-якого з них.

Крім того, оскільки ліквідний рестейкінг транслює безпеку на інші майданчики, від EigenLayer та інших подібних сервісів можуть залежати цілі екосистеми.

Припустимо, зловмисник зламав протокол Puffer. Експлойт дасть йому змогу викарбувати незабезпечені LRT-токени, потім виснажити пули ліквідності на DEX, спровокувавши депег між обгорненим і нативним ETH. Після цього користувачі почнуть масово виводити свої кошти, що, зі свого боку, вимагатиме від Puffer відкликати активи з EigenLayer, а останній може почати згортати операторів у разі кризи ліквідності. За досить масштабної атаки деякі проєкти, що використовують успадковану безпеку, можуть зупинитися або їхній захист істотно ослабне.

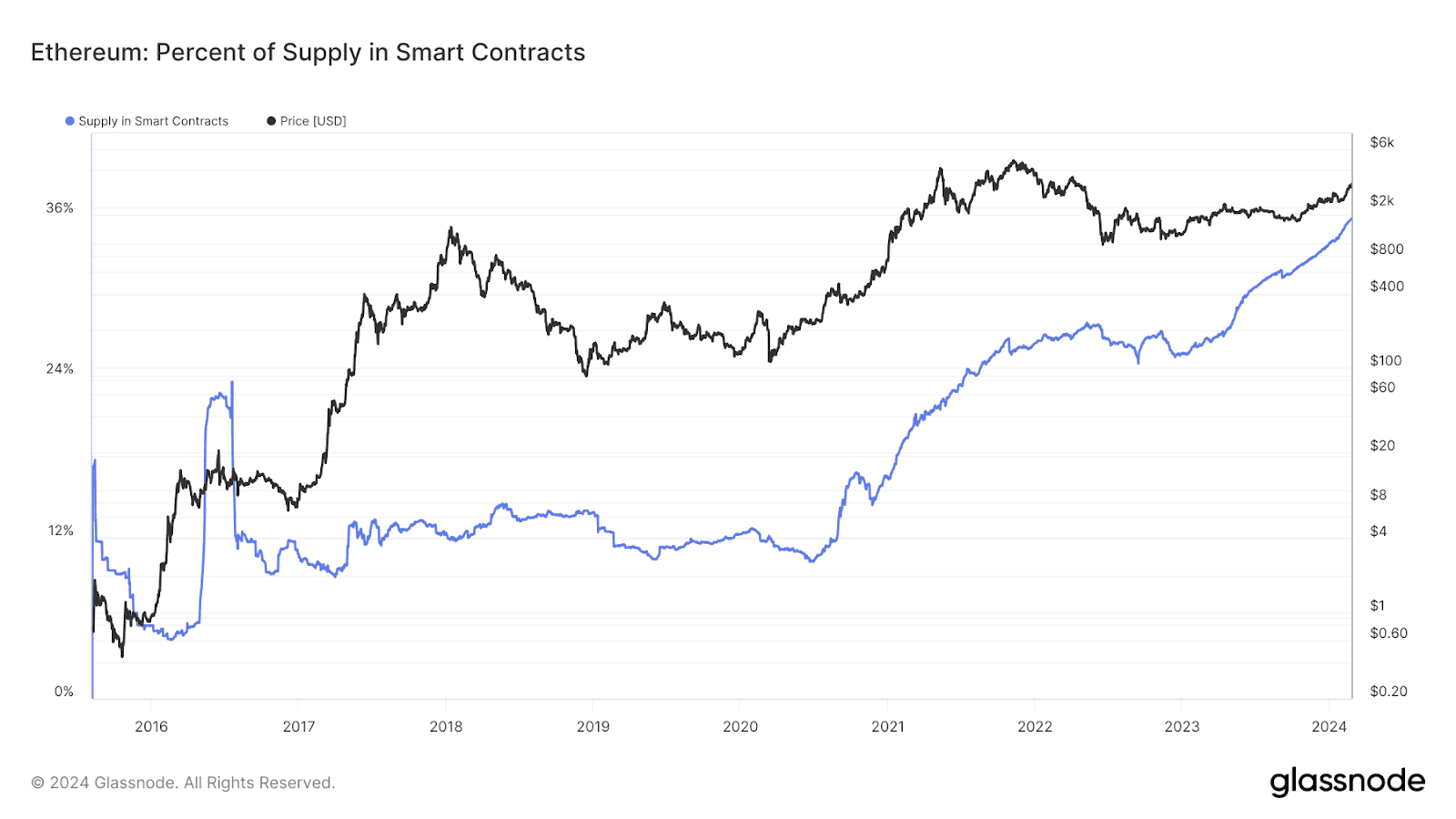

Наслідки для Ethereum — стимули від LRT-протоколів приваблюють дедалі більше інвесторів, зацікавлених у пасивному доході. За даними Glassnode, на момент написання статті обсяг ETH, заблокованого в смарт-контрактах, становить 35% від загальної пропозиції і продовжує зростати.

На перший погляд — це добре, оскільки зниження пропозиції за збереження попиту призводить до зростання ціни. Але шок пропозиції також може спровокувати кризу ліквідності для нативного ETH і, зрештою, відштовхнути інвесторів. При збереженні поточного тренда питання лише в тому, як швидко ми досягнемо «червоної лінії» пропозиції.

До повноцінного запуску EigenLayer спрогнозувати реальний вплив рестейкінгу на блокчейн складно, проте зміни напевно будуть відчутними, якщо не в технічному, то в економічному плані.

Резюмуючи вищевикладене, ліквідний рестейкінг — це новий примітив у мережі Ethereum, що є наступним кроком у розвитку концепції рестейкінгу. Однак зараз інтерес до LRT-провайдерів зростає здебільшого за рахунок очікувань майбутніх аірдропів і можливості збільшити потенційну прибутковість утримуваного ETH.

Наскільки стійкою виявиться ця «стейкінг-піраміда» і чи зможе вона існувати після роздачі токенів, покаже тільки реальний попит на послуги операторів AVS. Крім того, довіра до екосистеми залежить від захищеності всіх протоколів: LSD, LRT і рестейкінгу.