Ethereum LSD: jak działa liquid staking i gdzie opłaca się stakować ETH?

Według Ethereum.org ilość stakowanych ETH wynosi ponad 17 milionów, przy czym DeFi Llama wskazuje, że ponad 7 milionów ETH zostało stakowanych za pośrednictwem dostawców LSD. Oznacza to, że około 40% użytkowników zablokowało środki nie bezpośrednio w inteligentnym kontrakcie Ethereum, ale za pośrednictwem pośredników w postaci płynnych platform stakingowych.

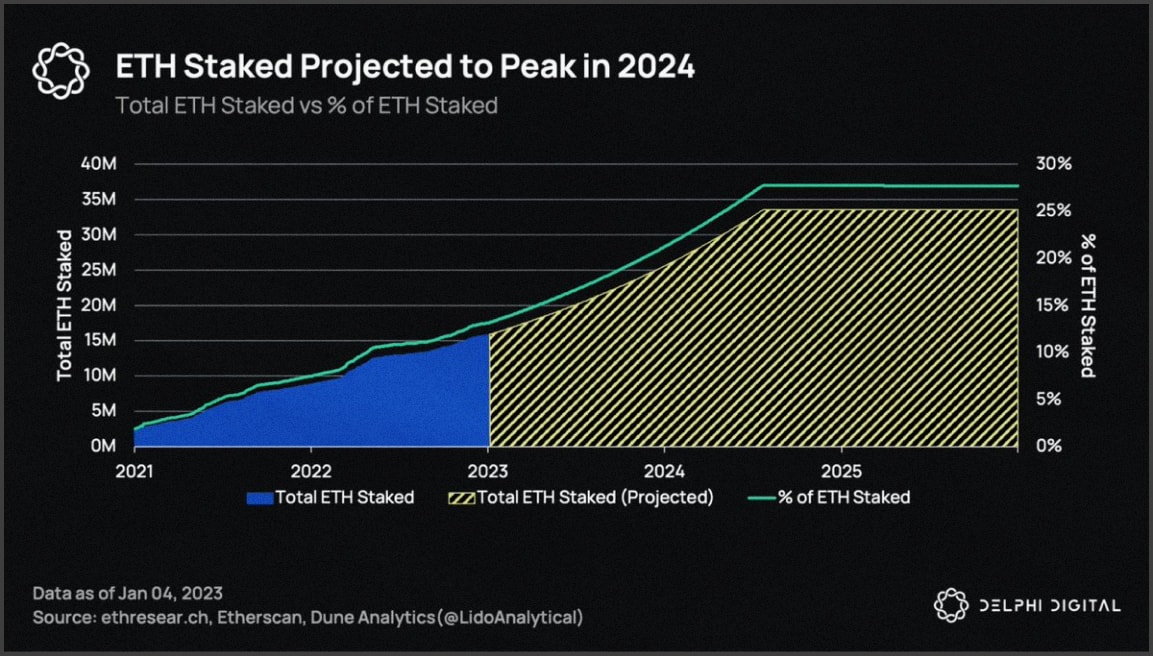

W miarę zbliżania się aktualizacji Shanghai i zmniejszania się potencjalnego ryzyka dla inwestorów, TVL tych platform nadal rośnie i na początku marca wynosi 12 mld USD. Delphi Digital uważa, że po “Szanghaju” wolumen zablokowanych środków będzie nadal rósł, aż osiągnie szczyt w 2024 roku:

Na podstawie tego wszystkiego postanowiliśmy przyjrzeć się bliżej, czym jest liquid staking i jak działa w sieci Ethereum.

Niniejszy artykuł został przygotowany przez Incrypted i jest przeznaczony do celów edukacyjnych. Mamy nadzieję, że materiał ten pomoże ci lepiej zrozumieć i poznać rynek kryptowalut.

Zanurz się w LSD: jak działa płynny staking

Ważne: w kontekście tego artykułu rozważamy wyłącznie staking PoS. Platformy Liquid Staking to pośrednicy, którzy gromadzą środki użytkowników i deponują je jako zabezpieczenie, uruchamiając węzły walidacyjne i wypłacając nagrodę w postaci % postawionych środków.

LSD oznacza Liquid Staking Derivatives i skrót ten opisuje podstawowy mechanizm działania takich platform – produkują one instrumenty pochodne (wrappowane tokeny) z powiązaniem z stakowanym aktywem. Kluczowe różnice między dostawcami polegają na tym, co robią z tokenami bazowymi i jakiego rodzaju instrumenty pochodne wydają użytkownikom.

Ogólny mechanizm i modele operacyjne dostawców LSD

Stakowanie płynności polega na tym, że użytkownik blokuje token bazowy w systemie DeFi, otrzymując w zamian instrument pochodny – wrappowany token. Różni dostawcy liquid stakingu mogą wydawać stakerom różne rodzaje wrappowanych tokenów. Najpopularniejsze są 3 modele:

- Rebase token: tokeny rebase działają w oparciu o algorytm, który automatycznie emituje lub spala tokeny, dystrybuując je do użytkowników. Na przykład:

Użytkownik tokenizował 1 ETH przy X% i natychmiast otrzymał 1 wETH (instrument pochodny). Następnego dnia, biorąc pod uwagę nagrodę, saldo portfela wzrośnie i może wynosić 1,01 wETH. Dzieje się to automatycznie, bez interwencji użytkownika.

Wadą tokenów Reward jest to, że nie wszystkie platformy DeFi je obsługują, więc jeśli użyjesz wETH, na przykład, aby zapewnić płynność na niekompatybilnym DEX, możesz nie otrzymać naliczonej nagrody w postaci wzrostu salda.

- Reward token: nie zwiększa się ilościowo, ale jego wartość rośnie proporcjonalnie do otrzymanej nagrody. Jego wartość jest również regulowana automatycznie i zależy od wielkości nagrody, ale można ją ustalić podczas wymiany na aktywa bazowe. Na przykład:

Stakowałeś ten sam 1 ETH za X% i otrzymałeś instrument pochodny w postaci yETH. W przeciwieństwie do tokena rebase, saldo yETH w portfelu nie zmieni się, ale jeśli chcesz wymienić yETH z powrotem na ETH, zobaczysz, że następnego dnia jest on wart 1,01 ETH zamiast 1 ETH.

Jest to bardziej popularny typ wrappowanego tokena, ponieważ jest kompatybilny z usługami DeFi. Jest to model, z którego korzysta większość dostawców LSD.

- Rebase+Reward: model instrumentów pochodnych, który domyślnie emituje jeden typ tokena i pozwala w razie potrzeby przekonwertować go na inny. Na przykład Lido wydaje domyślny token rebase stETH, ale w razie potrzeby użytkownik może przekonwertować go na wstETH, który już działa w modelu nagród i jest kompatybilny z DeFi.

Jeśli chodzi o wykorzystanie stakowanego aktywa bazowego, może się ono różnić w zależności od zasad protokołu, np:

- Lido lub Coinbase działa centralnie i wdraża węzły walidatora niezależnie do pewnego stopnia. Takie protokoły są najbardziej przyjazne dla użytkownika, ale nie najbezpieczniejsze dla łańcucha bloków.

- Rocket Pool łączy walidatorów i zwykłych użytkowników na platformie i działa w sposób zdecentralizowany, umożliwiając każdemu uruchomienie węzła za pośrednictwem platformy. Jest to bezpieczniejsza architektura, która nie wymaga zaufania, ale komplikuje doświadczenie użytkownika.

Model biznesowy protokołu określa również wysokość pobieranych opłat i ich dystrybucję – jest to ważne kryterium przy wyborze dostawcy LSD, któremu przyjrzymy się na przykładzie konkretnej witryny, ponieważ wpływa na ostateczny przychód stakera.

Dlaczego LSD jest potrzebne i dlaczego ETH?

Kluczowym wymogiem dla instrumentu pochodnego na aktywie stackowanym jest to, że musi on być płynny, tj. wymienialny na inne aktywa, w przeciwnym razie samo pojęcie płynnego stakingu traci sens. Płynność wrappowanych tokenów jest zapewniana przez sam protokół i platformy DEX innych firm za pośrednictwem pul płynności, więc ten sam stETH można zamienić na zwykły ETH na Curve. Otwiera to następujące korzyści:

- Uwalniana jest płynność, która w przeciwnym razie byłaby po prostu zablokowana w inteligentnych kontraktach i nie byłaby wykorzystywana na rynku.

- Staker może zarządzać swoimi aktywami za pośrednictwem wrappowanego tokena, co daje większe możliwości zarządzania ryzykiem i zarabiania.

- Staker nie musi wdrażać węzła w sieci i stać się pełnoprawnym walidatorem, po prostu deleguje swój udział w aktywach do istniejących walidatorów.

- Próg wejścia dla stakerów jest obniżony, ponieważ dostawcy LSD działają jako pośrednicy, gromadząc depozyty dowolnej wielkości, aż osiągną minimalny wymóg 32 ETH, aby uruchomić węzeł.

Liquidity staking jest dostępny dla wielu blockchainów wykorzystujących algorytm PoS, ale to sieć Ethereum zyskała największą popularność ze względu na procedurę przejścia tej sieci na PoS.

Chodzi o to, że inteligentny kontrakt depozytowy dla walidatorów Beacon Chain (wersja PoS Ethereum) został wdrożony w 2020 roku z minimalnym wymaganym depozytem w wysokości 32 ETH i bez opcji wypłaty. Aktualizacja Shanghai, którą omawialiśmy w niedawnym artykule, była w planach, ale nie była znana przybliżona data premiery, co oznaczało, że walidatorom zaoferowano przechowywanie dużej sumy pieniędzy na czas nieokreślony.

Wielu użytkowników uznało to za zbyt ryzykowną inwestycję, a dla innych próg wejścia był zbyt wysoki. Protokoły płynnego stakingu pomogły rozwiązać ten problem, wydając płynne tokeny wrappowane w miejsce zablokowanego na czas nieokreślony depozytu ETH i umożliwiając stakowanie nawet niewielkich kwot.

Szybkie spojrzenie na najlepszych dostawców LSD

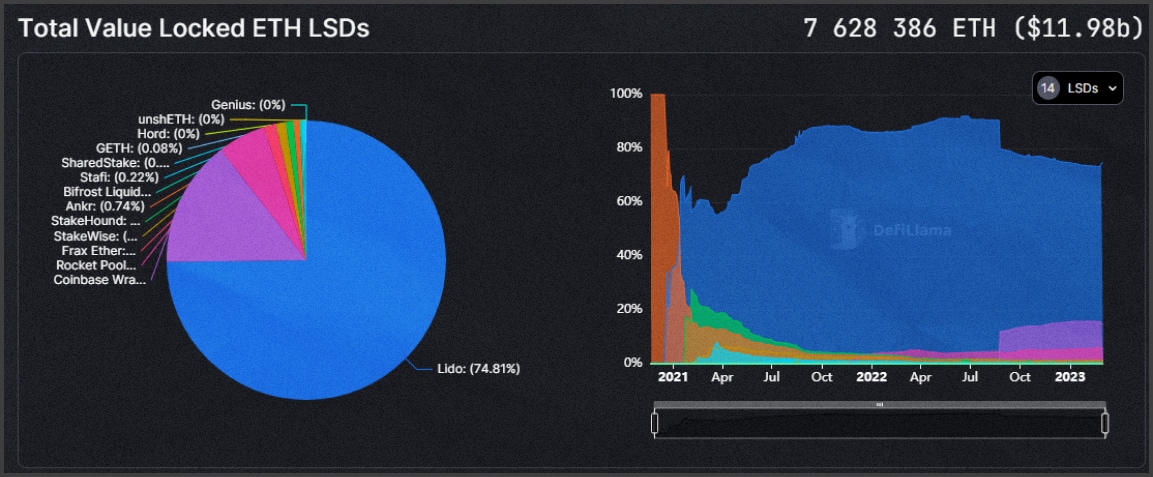

Według DeFi Llama na rynku działa obecnie 14 platform do stakowania płynności, ale 95% całego segmentu przypada na 4 wiodących dostawców LSD: Lido, Coinbase, RocketPool i Frax:

Przyjrzyjmy się pokrótce każdemu z tych protokołów, aby zrozumieć główne różnice i, jeśli to konieczne, wybrać najlepszą opcję do steakingu ETH. I tak:

Lido

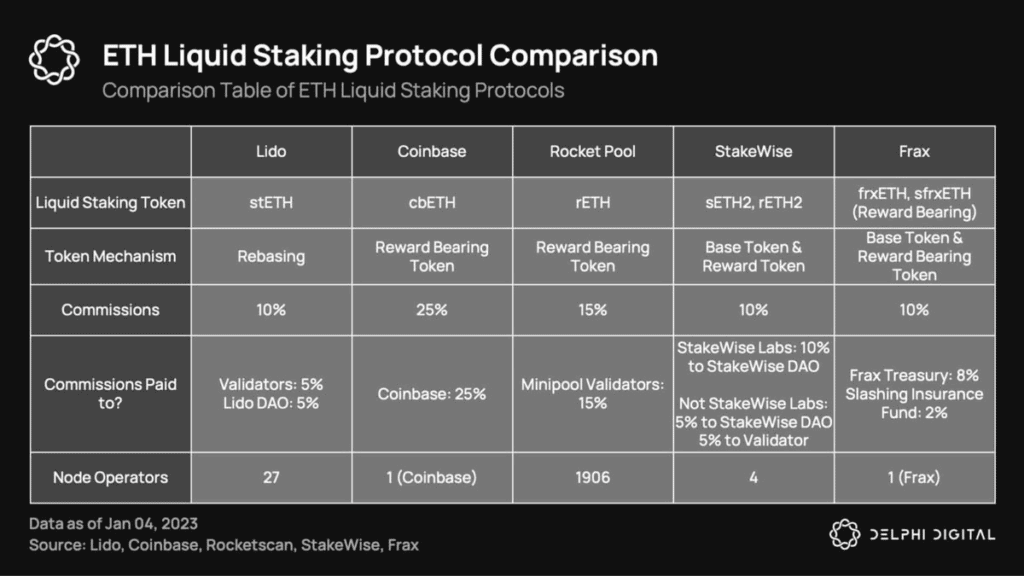

Lido jest dominującym dostawcą LSD na rynku. Jest to jedna z pierwszych platform do stakowania płynności, która była w stanie stworzyć naprawdę wysokiej jakości doświadczenie użytkownika. Sukces Lido wynika z prostoty i łatwości użytkowania w połączeniu z wysokimi zwrotami i niskimi prowizjami. Kluczowe cechy:

- APR: 4,4%

- Prowizja: 10%

- Model pochodny: token ribeye + token nagród

Degeni preferują również Lido, ponieważ jego tokeny stETH i wstETH są zintegrowane z ekosystemem DeFi poprzez liczne partnerstwa i oferują więcej możliwości zarobku niż instrumenty pochodne konkurencji. Lido ma jednak wysoce scentralizowany model operacyjny, który ogranicza użytkownikom prawo do uruchamiania węzłów, co jest potencjalnie niebezpieczne dla sieci Ethereum.

Coinbase

Coinbase, podobnie jak niektóre inne giełdy, zapewnia użytkownikom usługę liquid-stackingu za pośrednictwem natywnego portfela Coinbase Wallet. Jednak w przeciwieństwie do konkurencyjnych giełd, Coinbase udało się stać jednym z dominujących graczy na rynku, posiadając prawie 15% całkowitego TVL i 12,7% wszystkich walidatorów w sieci. Kluczowe cechy:

- APR: 3,89%

- Prowizja: 25%

- Model pochodny: token forward

Zamiast stakowanego ETH, Coinbase emituje cbETH, którego wartość rośnie w miarę naliczania nagród za stakowanie. I chociaż Coinbase jest najmniej korzystnym dostawcą LSD, co można stwierdzić po stopie procentowej i opłatach, wydaje się, że inwestorzy są skłonni zapłacić tę premię za regulowany status giełdy kryptowalut.

RocketPool

RocketPool zajmuje obecnie trzecie miejsce na rynku z 5,6% udziałem w TVL, ale jest jedną z najbardziej znanych platform do liquid stakingu. Jej główną cechą jest zdecentralizowany model operacyjny i duża liczba niezależnych operatorów węzłów. Kluczowe cechy:

- APR: 4,29% dla stakerów i 7,17% dla operatorów węzłów.

- Prowizja: 15%

- Model pochodny: token forward.

RocketPool zapewnia nie tylko LSD, ale także infrastrukturę ułatwiającą uruchomienie węzła walidatora. Aby zostać walidatorem, użytkownik musi zdeponować jedynie 16 ETH (+ natywny token RPL o wartości 1,6 ETH jako zabezpieczenie) zamiast 32 ETH wymaganych przez Ethereum. Z kolei zwykli użytkownicy mogą wpłacać od 0,1 ETH, otrzymując w zamian płynne tokeny rETH.

Osobliwością jest to, że każdy użytkownik może użyć RocketPool, aby zostać operatorem węzła, podczas gdy na Lido tylko posiadacze LDO mają prawo dodawać nowych operatorów. Biorąc to pod uwagę, operatorzy węzłów RocketPool są wynagradzani w większym stopniu za pomocą tokena RPL, który jest wypłacany oprócz standardowego % od stakingu.

Frax

Frax to dojrzała i dobrze znana platforma DeFi wśród kryptowalut z wieloletnim doświadczeniem. Platforma oferuje cały pakiet produktów degen, w tym DEX, income farming, a nawet dość nietypowy stackablecoin, ale na rynku płynnych stakingów jest najmniejszą platformą z pierwszej czwórki z 1,5% całkowitego TVL. Kluczowe cechy:

- APR: 6,52%

- Prowizja: 10%

- Model pochodny: wrapped token+reward token

Pomimo niewielkiego udziału w rynku, Frax jest najbardziej dochodową ze wszystkich platform przedstawionych w tym artykule, oferując nawet wyższy APR niż podano na stronie Ethereum. Wynika to częściowo z zachęt Frax, a częściowo z oryginalnego modelu instrumentów pochodnych, który składa się z dwóch tokenów:

- frxETH: jest to wrappowany token, który można wydobywać na platformie Frax w zamian za zwykłe ETH. Nie gromadzi nagród, nie zmienia wartości ani ilości i zawsze jest równy 1 ETH.

- stfrxETH: token LSD, który można uzyskać poprzez stakowanie frxETH na Frax. A teraz jest to token nagrody, którego wartość zmienia się w miarę naliczania nagród.

Chodzi o to, że nie wszyscy posiadacze frxETH stakują je, aby uzyskać stfrxETH, więc ich nagroda jest przekazywana posiadaczom stfrxETH. Posiadacze frxETH mogą wybrać inny sposób generowania dochodu w ekosystemie Frax, który może być bardziej lukratywny.

Tabela z kluczowymi cechami każdej platformy pomoże ci lepiej porównać oferty różnych dostawców:

Plusy i minusy stakingu płynności

Jako część ekosystemu DeFi i ważny mechanizm bezpieczeństwa blockchain, platformy do stakowania płynności przynoszą zarówno korzyści, jak i dodatkowe ryzyko dla ekosystemu Ethereum i użytkowników. Wśród zalet:

- Elastyczne zarządzanie ryzykiem: w bezpośrednim stakingu z blockchainem w smart kontrakcie, użytkownik tymczasowo traci dostęp do aktywa i nie może zarządzać kapitałem. Oznacza to, że jeśli na przykład ETH zacznie gwałtownie spadać, staker nie będzie miał możliwości jego sprzedaży i ograniczenia strat. Płynne tokeny do stakingu pozwalają to zrobić.

- Dodatkowe możliwości zarobku: korzystając z tokenów LSD, staker może uzyskać dodatkowy dochód, zapewniając je jako płynność lub zabezpieczenie pożyczki. W takim przypadku aktywa bazowe będą stale generować dochód w postaci % zastawionej kwoty.

- Próg wejścia jest obniżony: mówimy tu zarówno o barierach finansowych, jak i technicznych. Nawet niewielką ilość ETH można stakować za pośrednictwem płynnych platform stakingowych, podczas gdy staking bezpośredni wymaga minimalnego depozytu w wysokości 32 ETH. Poza tym staker nie musi uruchamiać węzła walidatora, a zatem nie ponosi ryzyka utraty depozytu z powodu awarii węzła.

Jednocześnie nie należy zapominać o wadach płynnego stakingu:

- Ryzyko po stronie dostawcy: platformy liquid staking mogą być podatne na ataki hakerskie. Podczas gdy aktywa bazowe są natychmiast deponowane w bezpiecznym kontrakcie Ethereum, token pochodny z powodu włamania może ucierpieć na przykład z powodu niekontrolowanej emisji, która załamuje jego cenę. Do tej pory nie spotkaliśmy się jednak z kompromitacją popularnych dostawców LSD.

- Dodatkowe koszty: dostawcy LSD pobierają opłaty za korzystanie z ich infrastruktury. W zależności od lokalizacji może to wynosić od 10% do 25% i wpływa na ostateczną rentowność steakera. Nie ma opłaty za bezpośredni steaking do inteligentnego kontraktu Ethereum, co oznacza, że ostateczny zysk jest wyższy.

- Spadki/spadki na giełdzie: ponieważ wrappowany token staje się nowym aktywem rynkowym, jego wartość może nie zawsze odpowiadać wartości aktywa bazowego. Na przykład, pośród zawirowań na rynku kryptowalut w 2022 r., w czerwcu ubiegłego roku stETH Lido był sprzedawany z 4% dyskontem do ETH z nominalnym pegiem 1 do 1. Ponadto przy wymianie instrumentów pochodnych za pośrednictwem DEX warto wziąć pod uwagę poślizgi w puli.

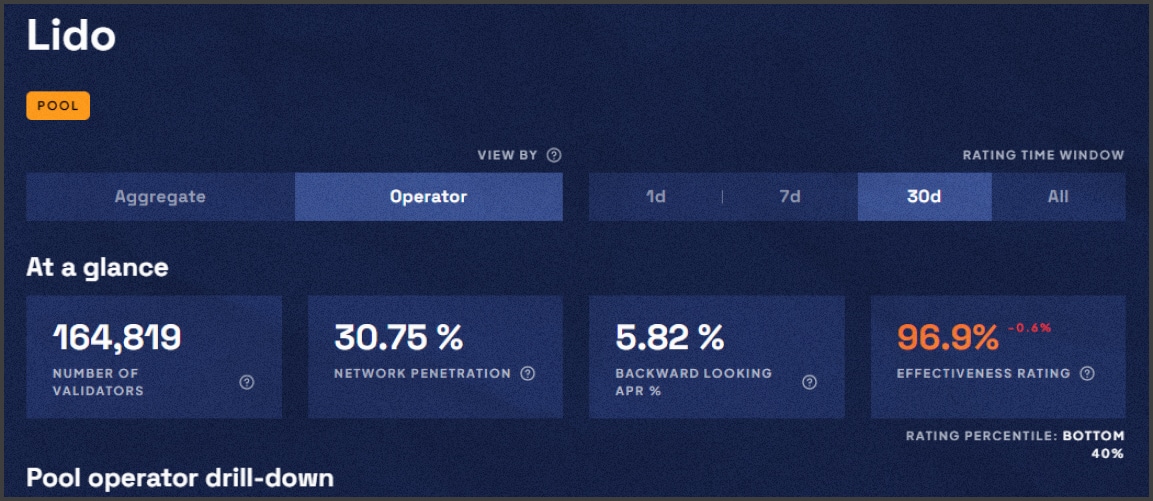

Ryzykiem dla całego ekosystemu jest potencjalna centralizacja łańcucha bloków: scentralizowani dostawcy LSD, tacy jak Lido lub Coinbase, wdrażają setki tysięcy węzłów, ale mają bardzo ograniczoną liczbę walidatorów, które są w jakiś sposób powiązane z platformą. Przy dużej koncentracji depozytów może to prowadzić do ataku ⅓ (analogicznego do ataku 51% PoS), a Lido odpowiada obecnie za niecałe 30% całkowitej kwoty postawionego ETH i prawie 31% walidatorów, zarządzanych przez zaledwie 30 operatorów:

Sądząc jednak po dynamice wzrostu całkowitego TVL w LSD i rosnącej dominacji Lido, większość użytkowników postrzega liquid staking jako skuteczną i przystępną cenowo alternatywę dla bezpośredniego stakingu w inteligentnych kontraktach Ethereum, nawet pomimo potencjalnego ryzyka.

Wnioski

W ostatnich miesiącach popularność dostawców LSD nadal rosła, co można przypisać zarówno zbliżającej się aktualizacji Shandhai, która powinna odblokować depozyty stakerów ETH, jak i stosunkowo wysokim stopom procentowym. Tymczasem około 40 procent ETH jest stakowane za pośrednictwem dostawców LSD, przy czym Lido, Coinbase, Frax i Rocket Pool należą do najpopularniejszych.

Liquid staking jest postrzegany jako bardziej korzystna i przystępna cenowo alternatywa dla bezpośredniego stakingu inteligentnych kontraktów, ponieważ pozwala na wykorzystanie stakowanych aktywów do zarabiania DeFi i obniża próg wejścia dla stakerów. Wiąże się to jednak również z dodatkowym ryzykiem, takim jak spadki cen i hakowanie dostawców LSD.

Wszystkie informacje są dostarczane wyłącznie w celach informacyjnych i nie powinny być wykorzystywane jako podstawa do podejmowania decyzji inwestycyjnych, ani nie powinny być traktowane jako rekomendacja lub porada dotycząca udziału w transakcjach inwestycyjnych. Należy przeprowadzić własne badania.