Децентралізований ренесанс: чим зумовлене відновлення екосистеми Solana

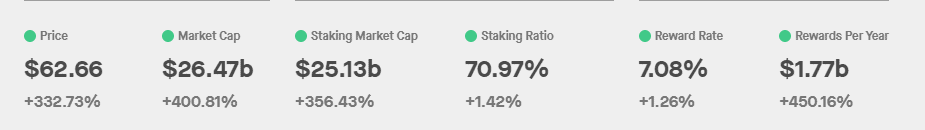

У жовтні та листопаді 2023 року криптовалюта Solana (SOL) показала найкращий результат серед цифрових активів із топ-10 за капіталізацією. Згідно з CoinGecko, на зазначеному відрізку часу ціна токена зросла на 177%.

Під час судового процесу над Семом Бенкманом-Фрідом екс-CEO торгової компанії Alameda Research Керолайн Еллісон назвала SOL «Сем-коїном» через сильний вплив засновника FTX і пов’язаних із ним організацій. Однак це не завадило токену зрости більш ніж на 300% за рік після подання біржею заяви про банкрутство.

Екосистема Solana активно залучає ліквідність, а сам блокчейн за минулий рік отримав низку технічних оновлень, що підвищили пропускну здатність і стабільність його роботи. Засновник проекту Анатолій Яковенко взагалі вважає, що Ethereum може стати L2-рішенням для Solana.

Команда Incrypted розібралася, чим зумовлений стрімкий розвиток екосистеми Solana і зростання котирувань SOL, а також спробувала з’ясувати, наскільки стійкий цей тренд.

«Відродження» Solana в цифрах

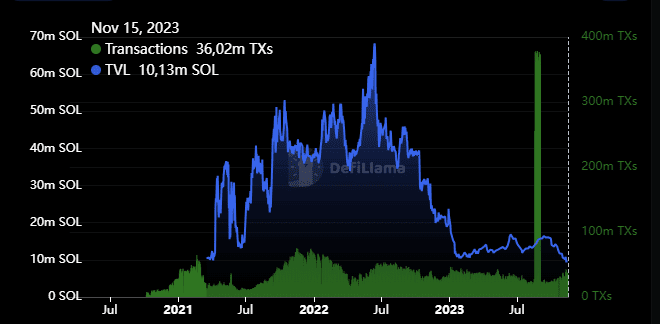

Щоб краще зрозуміти масштаб і темпи відновлення екосистеми Solana, розглянемо ключові метрики блокчейна на час написання статті. Як відправну точку для порівняння візьмемо крах FTX — 11 листопада 2022 року.

Зазначимо, що на момент подання криптовалютною біржею заяви про банкрутство метрики Solana вже перебували значно нижче пікових значень:

- котирування SOL: $17 проти $62;

- добовий обсяг торгів: $2,2 млрд (130 млн SOL) проти $6,7 млрд (108 млн SOL);

- кількістьактивних користувачів: 506 000 проти 292 000;

- середньодобова кількість транзакцій: 40 млн проти 36 млн;

- кількість заблокованого капіталу (TVL): 26 млн SOL проти 10 млн SOL.

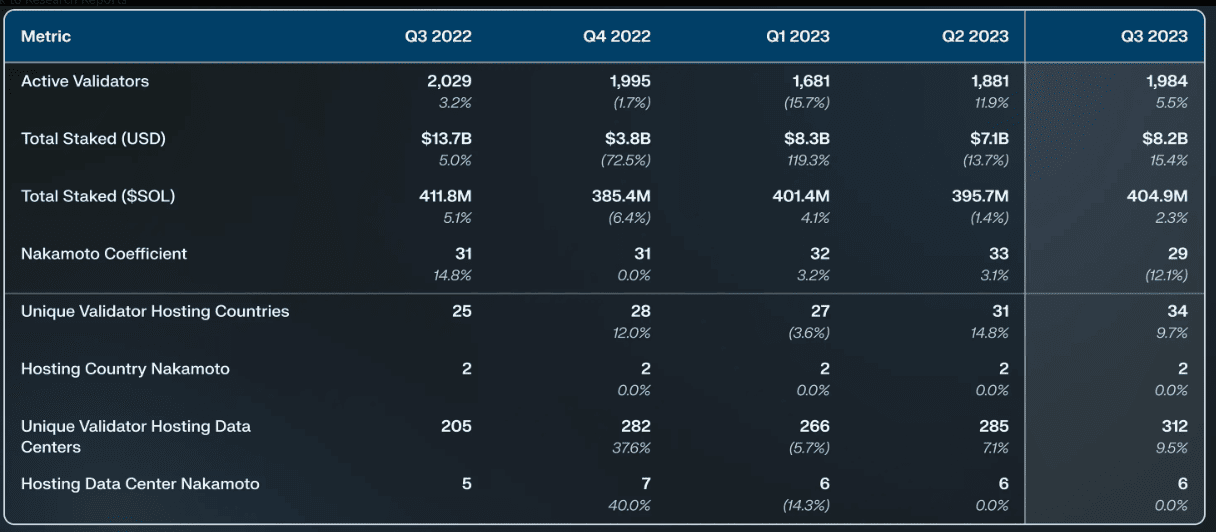

Також можна ознайомитися з квартальними даними від Messari.

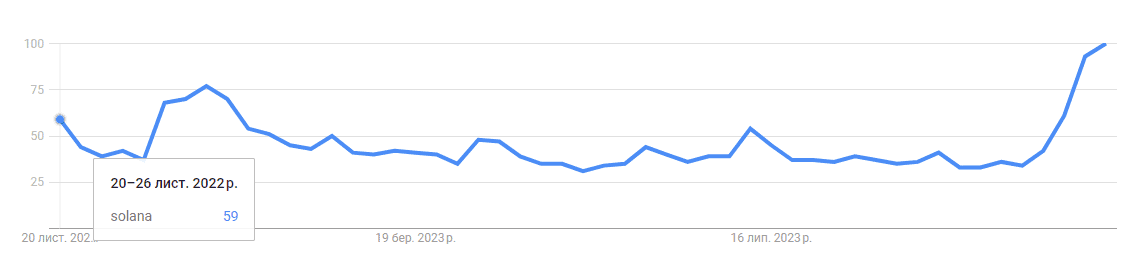

На тлі зростання ціни SOL збільшився й інтерес до Solana з боку користувачів Google. Індикатор кількості запитів зріс до 100 порівняно з 59 пунктами в листопаді 2022 року.

Навіть у річному масштабі далеко не всі метрики демонструють переконливе зростання, але якщо порівняти їх із «кращими часами» Solana, то стає зрозуміло, наскільки довгий і складний шлях належить пройти проєкту, якщо він хоче «піднятися» до колишніх висот.

Ключовий драйвер зростання: сектор DeFi

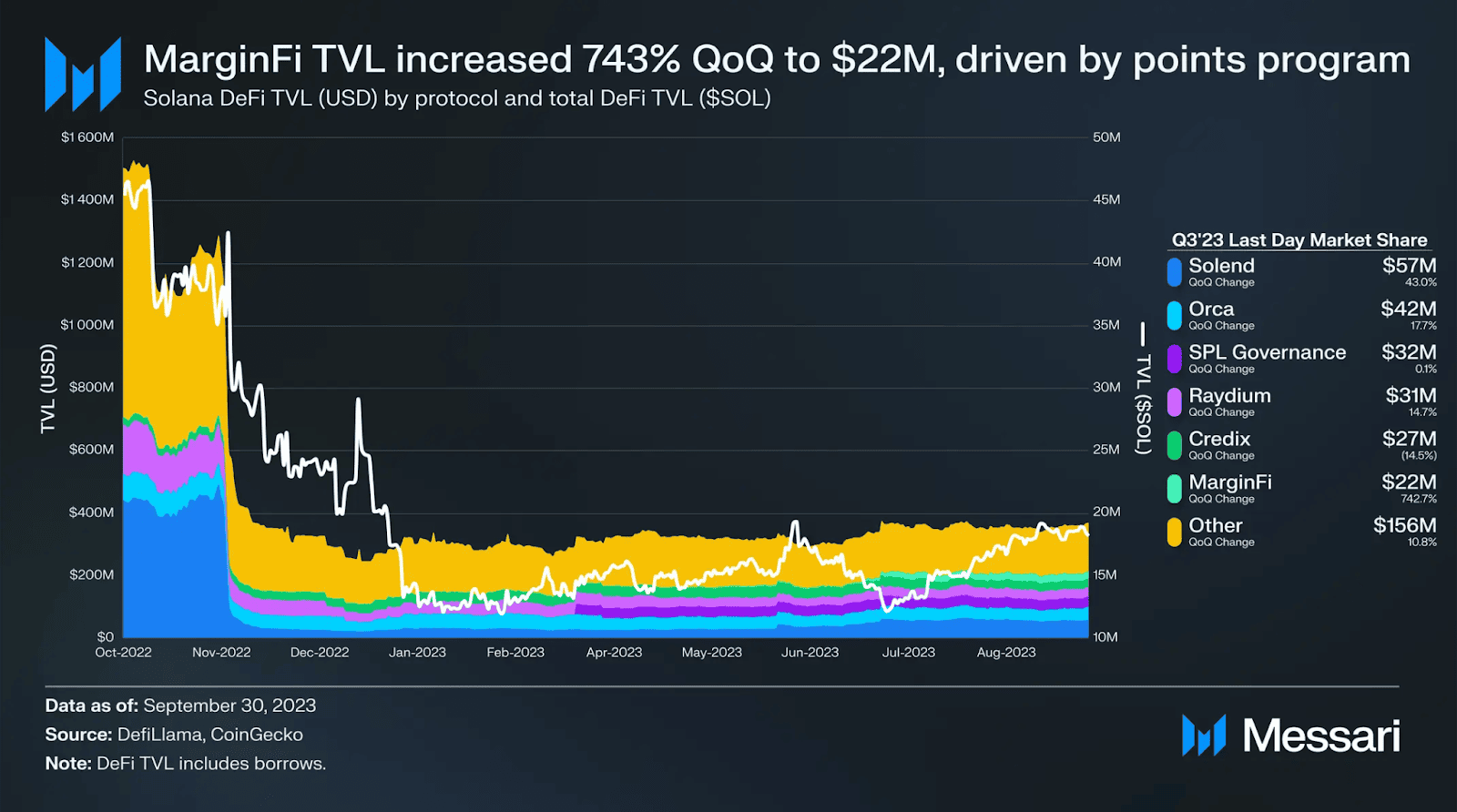

З літа 2023 року на Solana запускають нові DeFi-сервіси — платформи кредитування, LSD-протоколи і децентралізовані біржі (DEX). Розробники націлені створювати платформи нового покоління зі «здоровою» токеномікою і якісним UI/UX.

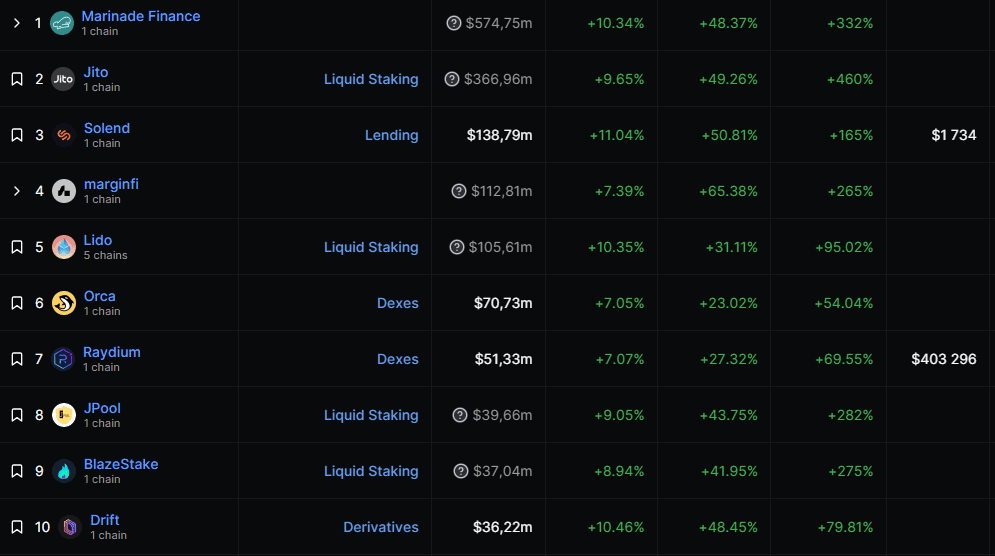

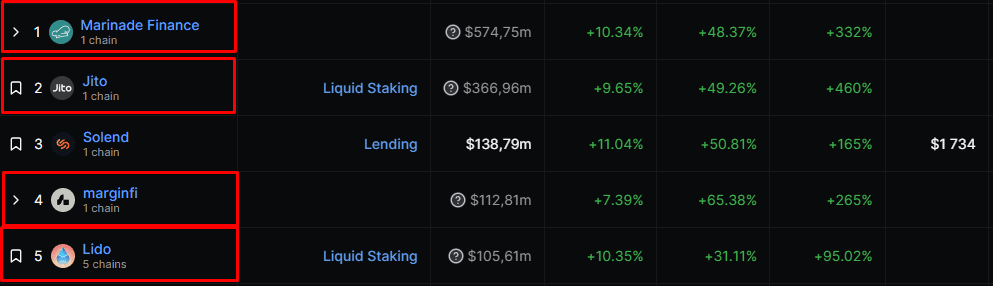

Ключовими проєктами нової хвилі DeFi на Solana стали Drift, Marinade, Cypher, Solend, Jito і marginfi. За даними DeFi Llama, саме на них припадає левова частка приросту TVL блокчейна.

Одним із чинників розвитку DeFi в мережі Solana стали низькі комісії, що контрастують із порівняно високою вартістю газу в Ethereum і L2-мережах на кшталт Arbitrum, які пережили наплив децентралізованих застосунків у першій половині 2023 року.

Якщо додати до цього підвищення стабільності, загальну впізнаваність бренду і порівняно низьку активність хакерів, то блокчейн виглядає привабливим для користувачів. Однак, можливо, що приплив ліквідності та збільшення кількості транзакцій викликані іншими факторами — розвитком LSD і потенційними аірдропами.

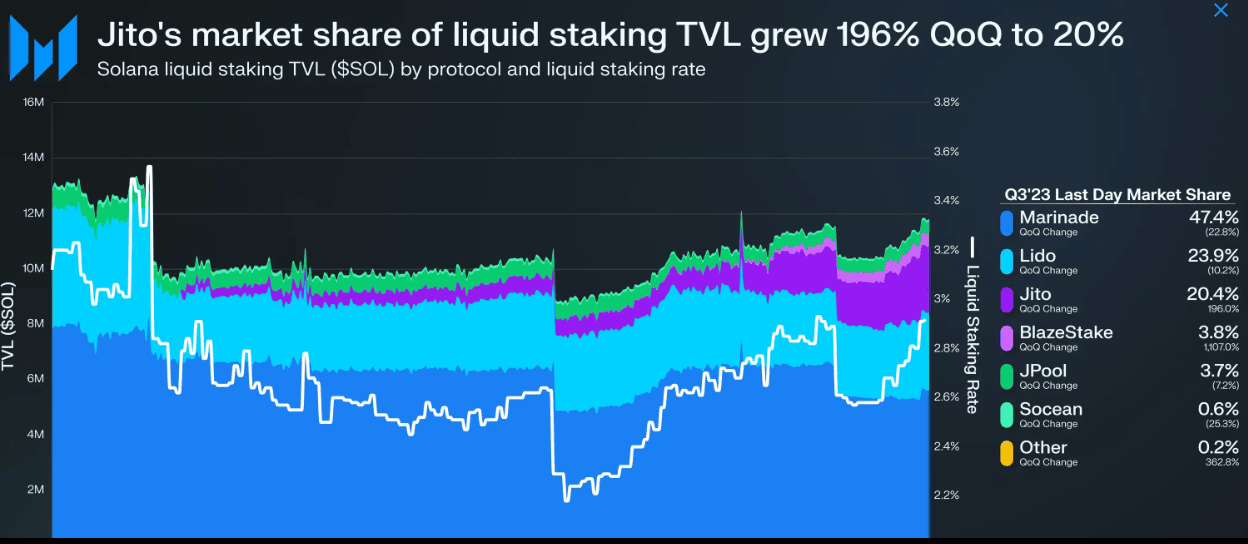

Ліквідний стейкінг

Блокчейн Solana використовує алгоритм консенсусу Proof-of-Stake (PoS), тому, щоб стати валідатором, необхідно заблокувати певну кількість SOL. Фактично це означає заморозити активи без можливості їх використання в децентралізованих додатках.

У мережі Ethereum цю проблему розв’язано з появою сервісів ліквідного стейкінгу, які набули популярності після оновлення Shapella.

Однак в екосистемі Solana, де на момент написання в стейкінгу перебуває 395 млн SOL за циркулюючої пропозиції 422 млн SOL (93%), подібні сервіси набули розвитку тільки 2023 року.

Із п’яти застосунків із найбільшим приростом TVL чотири пов’язані з ліквідним стейкінгом. Найпопулярнішими стали Marinade Finance, Jito і marginfi.

Розвиток LSD-сервісів чинить системний вплив на екосистему Solana, оскільки:

- токени для стейкінгу потрібно придбати, за рахунок чого збільшуються обсяги угод і ліквідність на DEX;

- загальна кількість SOL у депозитних смарт-контрактах зростає, скорочуючи вільну пропозицію;

- ліквідні токени розблоковують капітал, який потім використовується в DeFi, наприклад, для кредитування або надання ліквідності.

Одночасно з’являються передумови для зростання ціни SOL і стимулюється активність у децентралізованих додатках через що вся екосистема отримує імпульс до розвитку.

Ключове питання в тому, що взагалі змушує інвесторів купувати токени і використовувати їх у ліквідному стейкінгу? Серед причин аналітики виокремлюють залучення нових розробників, здобуття незалежності від Alameda Research і FTX і вирішення ключових технічних проблем. Але є ще один фактор.

Дропхантинг і бали лояльності

Спільним для всіх топ-застосунків Solana є не тільки ніша LSD, а й програми лояльності для користувачів.

Більша частина нових сервісів все ще не запустили токени, тому розглядаються як проєкти, які потенційно можуть провести аірдроп. Це приваблює численних дропхантерів.

Щоб реалізувати здорову токеноміку в таких умовах, розробники запускають програми лояльності. Бали, що роздаються в їхніх рамках, згодом можуть бути конвертовані в токени. Подібні ініціативи реалізували:

- MarginFi — 3 липня 2023 року;

- Cypher — 18 липня (завершено);

- Solend — 3 серпня 2023 року;

- Jito — 14 вересня 2023 року (завершено — токен анонсовано).

Зростання кількості транзакцій і обсягу капіталу в деяких DeFi-сервісах може бути зумовлене активністю користувачів, які намагаються отримати більше балів у надії на аірдроп.

Цю тенденцію посилює зростання ціни SOL і загальна атмосфера ейфорії на тлі відновлення ринку, які заохочують високоризикові угоди.

Таким чином, ми отримуємо кумулятивний ефект кількох чинників: страх втрачених можливостей, очікування аірдропів, новий для Solana тренд на LSD і загальне зростання ціни криптовалюти. Усі вони, по суті, мультиплікатори прибутковості, які сукупно створюють «магніт» для капіталу.

Технічний розвиток Solana та його вплив на екосистему

Незважаючи на песимістичні прогнози і загальне падіння активності в мережі після банкрутства FTX, розробники Solana не сиділи склавши руки. За останній рік блокчейн отримав кілька важливих технічних оновлень і нововведень.

Перехід валідаторів на версію клієнта 1.16 наприкінці вересня 2023 року дав змогу оптимізувати використання пам’яті, розширити підтримку доказів із нульовим розголошенням (ZKP) та інтегрувати конфіденційні перекази з новим стандартом токена. Апдейт також підвищив стабільність мережі та знизив вимоги до обладнання валідаторів. Очікується, що версія 1.17 додасть ще більше можливостей для інтеграції ZKP.

Іншим великим поліпшенням стало представлене у квітні 2023 року State Compression. Рішення здешевлює зберігання даних за межами основної мережі, використовуючи ончейн-хеші для доказу їхньої автентичності. Завдяки йому з’явилися так звані «стиснені NFT» (cNFT) з меншими витратами на створення і обслуговування. Вартість випуску великих колекцій скоротилася в десятки разів.

За даними Messari, у третьому кварталі 2023 року випущено 40 млн cNFT із використанням протоколів DriP (87% токенів) і Dialect. І наразі це найактивніша ніша NFT-сегмента Solana.

Крім того, Jump Trading розробляє власний клієнт для Solana — Firedancer, який теоретично дасть змогу збільшити пропускну спроможність блокчейна до 1 млн транзакцій на секунду. Триває робота і над першим легким вузлом — Tinydancer, що спрощує перевірку транзакцій для користувачів, які не мають доступу до потужного обладнання

На тлі цього також зростає інтерес до віртуальної машини Solana (SVM), яку починають розглядати як конкурента EVM, що домінує на ринку. Один із найвідоміших прикладів — план з розвитку MakerDAO, що передбачає використання SVM для створення власної мережі. А проєкт Eclipse працює над тим, щоб перетворити це середовище на повноцінний шар виконання для модульних блокчейнів.

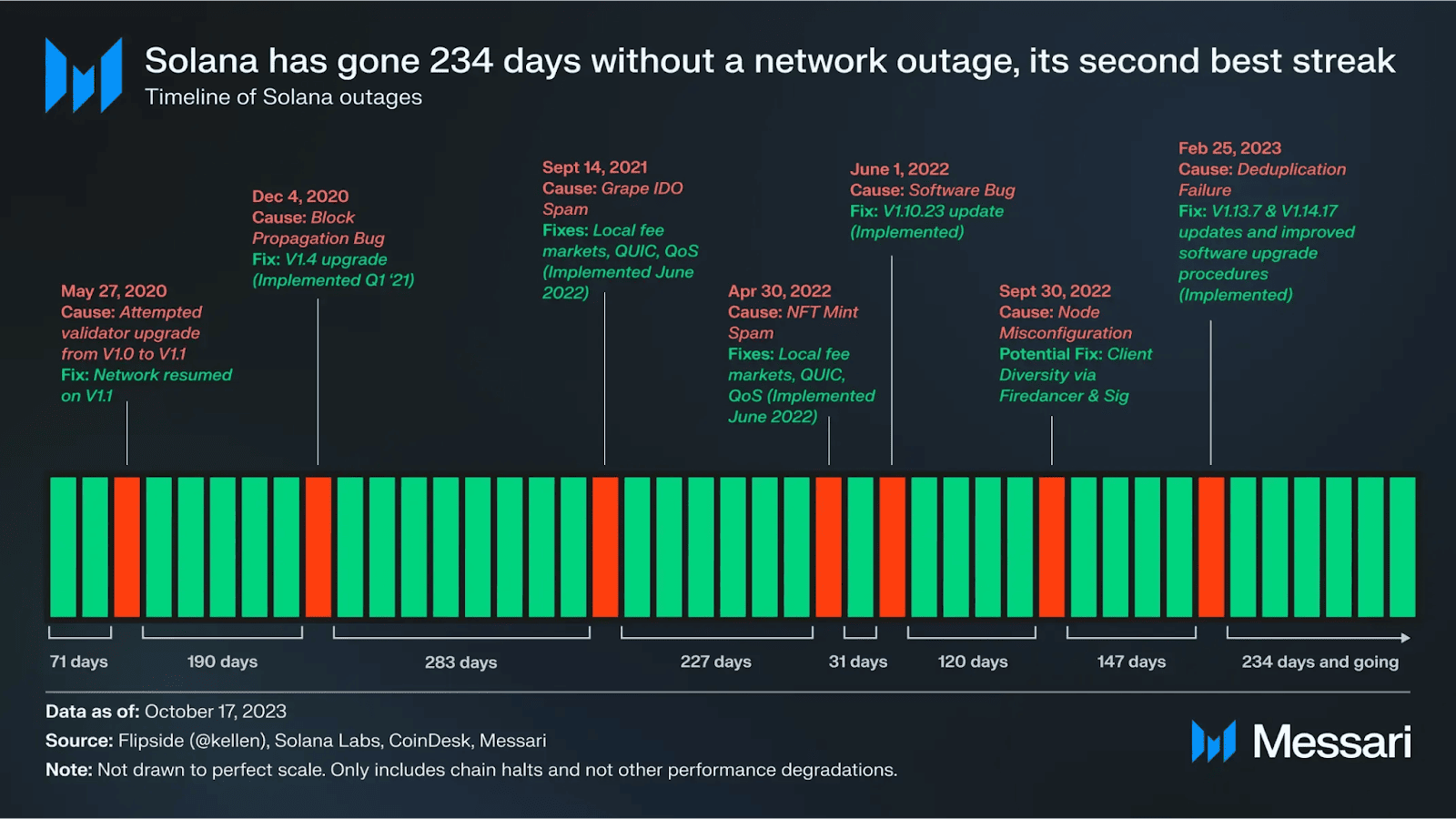

Найбільш відчутним на повсякденному рівні стала відсутність відключень мережі — на момент написання Solana безперебійно працює майже 300 днів і готова оновити свій рекорд у цьому напрямку.

Оновлення, найімовірніше, матимуть позитивний ефект у довгостроковій перспективі. Апдейти залучать нових розробників, а також забезпечать надійну і доступну інфраструктуру користувачам під час бичачого ринку, коли Ethereum стане занадто дорогим і повільним.

(Де) централізація?

Ключовою проблемою Solana як блокчейна є її централізація. Звинувачення спільноти, пов’язані з цим аспектом роботи мережі, обґрунтовуються:

- широким використанням дата-центрів для запуску нод;

- високими вимогами до «заліза» валідаторів;

- відсутністю диверсифікації клієнтів;

- нерівномірним розподілом SOL, більшу частину яких отримали ранні інвестори та команда проєкту.

На Х легко знайти треди як на користь цих тез, так і націлені на розвінчання «міфу» про централізацію Solana. Деякі проблеми команді вдалося повністю або частково розв’язати — Jump Crypto представили альтернативний клієнт, а вимоги до обладнання стали дещо нижчими, хоч і залишаються досить високими для запуску ноди в домашніх умовах.

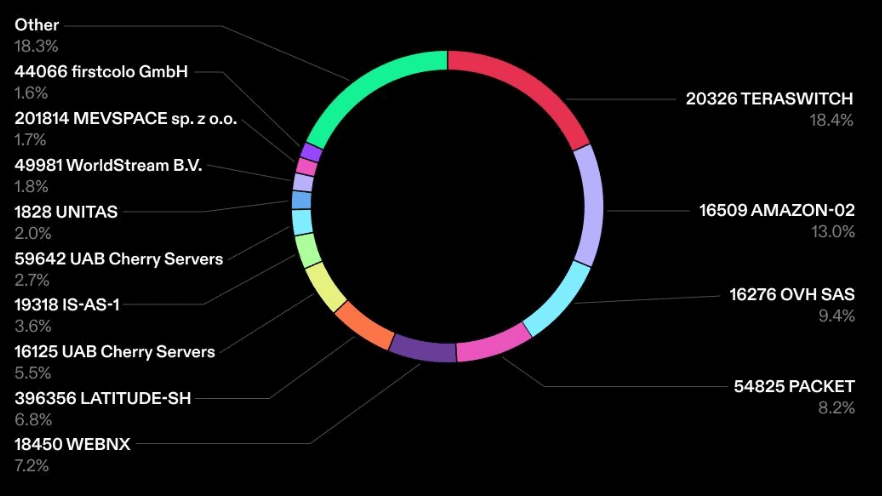

Разом з цим, валідатори Solana, як і раніше, віддають перевагу хмарній інфраструктурі. Проблема такого підходу проявилася в листопаді 2022 року, коли провайдер Hetzner в один момент вимкнув понад 1000 вузлів, що можна було порівняти з 20% атакою на мережу.

На момент написання для розгортання нод задіяно понад 300 дата-центрів по всьому світу, тому ймовірність повторення подібного сценарію знизилася. Однак 18% валідаторів все ще використовують потужності провайдера Terraswitch, 9% — OVH SAS, а 13% — сервіси від Amazon. Зміна користувацької угоди будь-якої з цих компаній може завдати відчутного удару по інфраструктурі Solana.

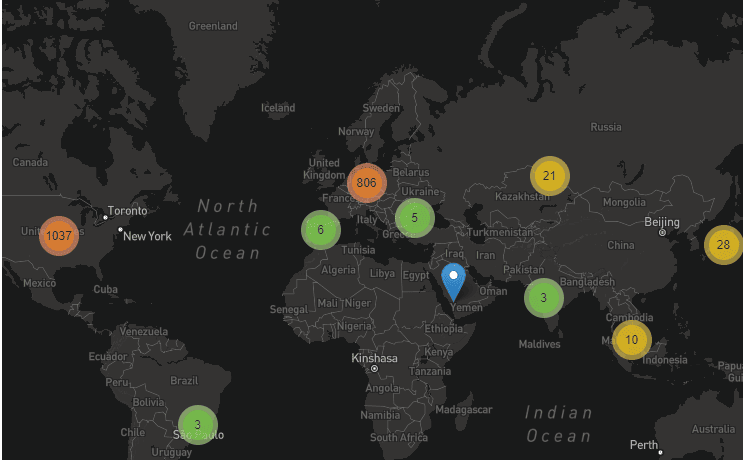

Невирішеною залишається і проблема географічної централізації валідаторів — понад 50% стейк-вузлів сконцентровано в США. Утім, з аналогічними складнощами зіткнувся і Ethereum.

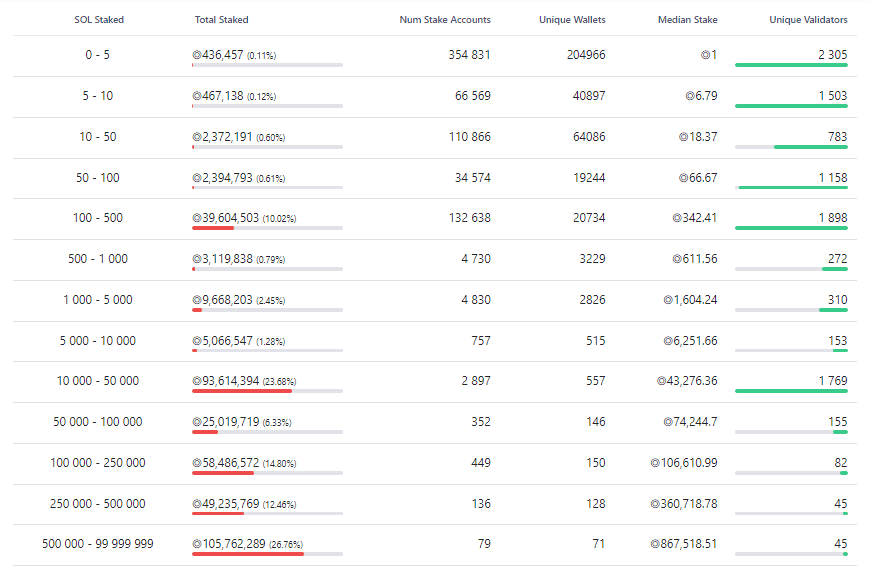

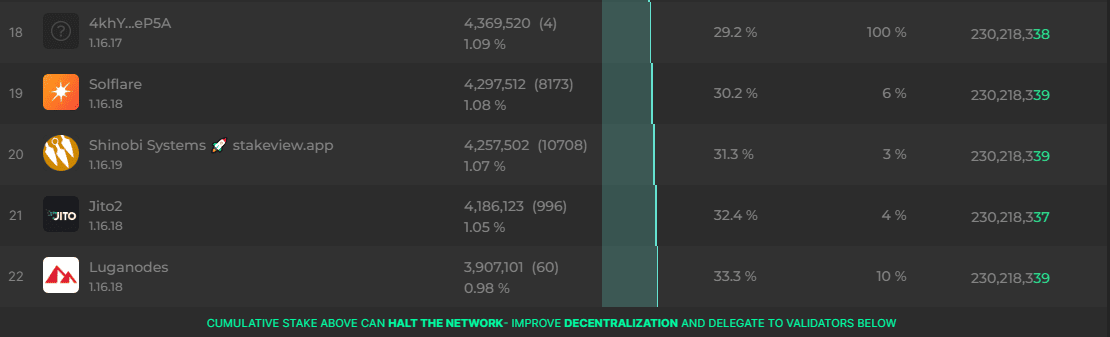

До цього варто додати централізацію стейкінгу. За даними Solana Compass, майже чверть усієї заблокованої ліквідності припадає на 45 найбільших валідаторів із середнім депозитом від 500 000 SOL до 99 999 999 SOL.

Крім того, 22 найбільші валідатори сукупно контролюють понад 33% стейка, що потенційно небезпечно для механізму консенсусу PoS.

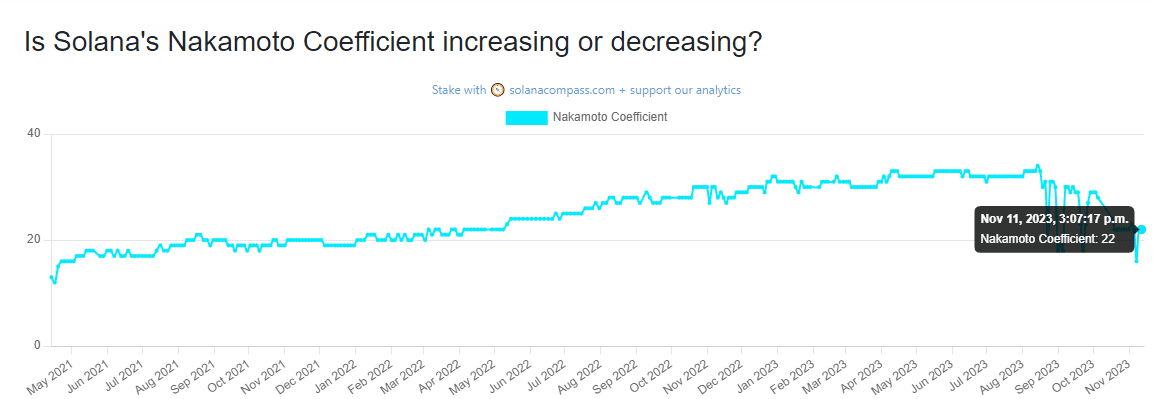

Коефіцієнт Накамото, що використовується для оцінки децентралізації Solana, досягнувши свого піку в серпні 2023 року, також почав знижуватися і зараз становить 22 пункти.

За підсумком, якщо з технічного боку розробникам вдалося знизити централізацію блокчейна, то організаційно стейкінг Solana, по суті, контролюється групою великих власників SOL, а більша частина вузлів розташована в США і потенційно вразлива до політичних рішень влади.

Дамоклів меч Alameda Research

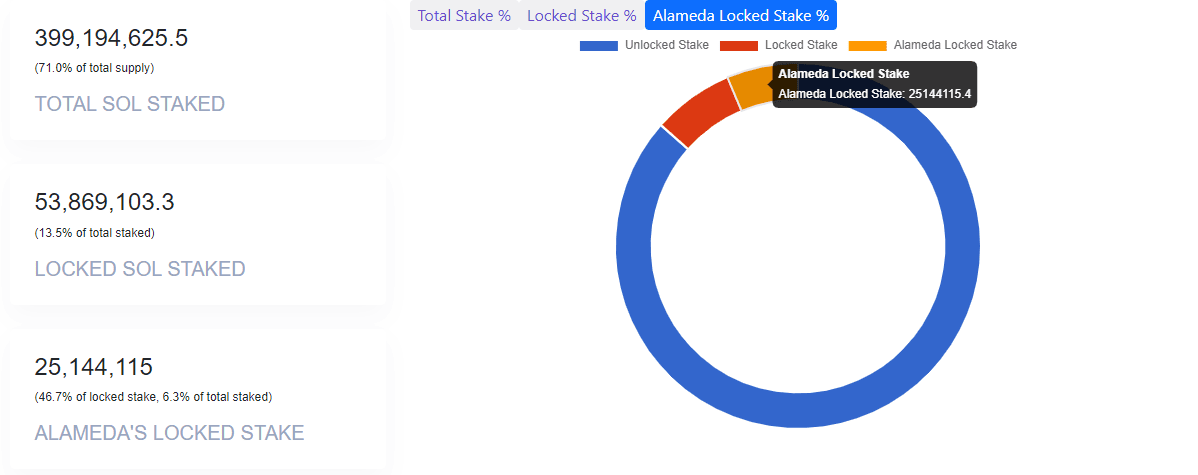

Нікуди не поділася і залежність Solana від дій свого найбільшого інвестора — Alameda Research, а якщо точніше — ліквідаторів збанкрутілої компанії. Вона володіє 25 млн SOL, що становить 6% від усіх застейканих токенів. Для порівняння — загальна кількість SOL поза стейкінгом на момент написання становить 27 млн.

Поки що проєкт у відносній безпеці, оскільки Alameda придбала активи на умовах поступового розблокування, а криптовалюту, що належить компанії, заморожено в смарт-контрактах Solana. Середній термін анлоку цих активів датується листопадом 2025 року.

І хоча складно передбачити, який вигляд матиме ринок, коли ліквідатори Alameda Research отримають більшу частину токенів, майже напевно можна стверджувати, що їх продадуть. Реалізація такого обсягу активів потребуватиме ретельно розроблених графіків продажів, але так чи інакше 14% від пропозиції вплинуть на котирування SOL.

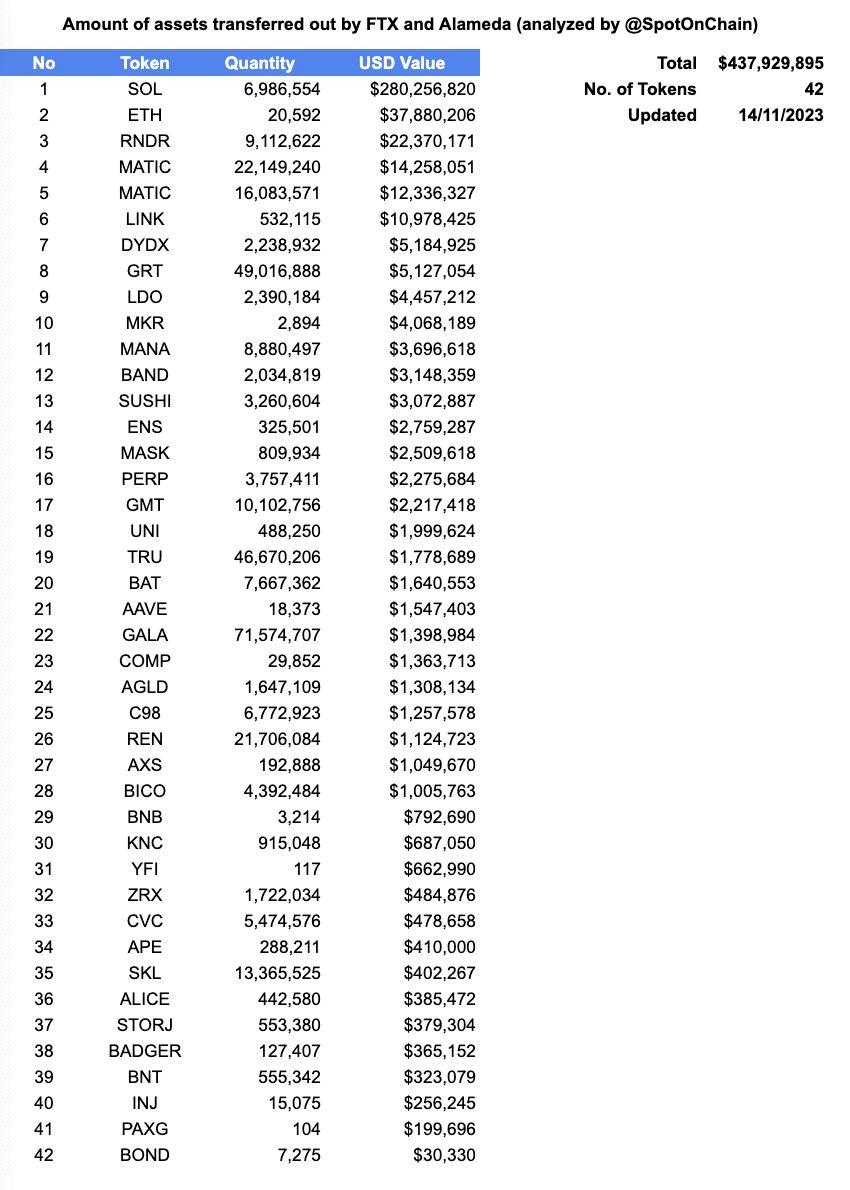

Утім, актив успішно долає тиск від продажу токенів, що перебувають на балансі FTX. Біржа практично завершила цикл реалізації, відправивши на інші платформи майже 7 млн SOL. На момент написання у FTX залишилося ще 3400 токенів, але це навряд чи зможе сильно вплинути на ціну.

Друга перешкода на шляху до «світлого майбутнього» Solana — криза ліквідності, яку можуть спровокувати роздачі аірдропів у «слабкі руки» або зниження стимулів з боку екосистемних DeFi-додатків.

Ця тенденція може бути посилена падінням ціни SOL, спровокованим тією ж Alameda Research або іншими несприятливими ринковими обставинами. Далеко не всім вистачить віри в Solana, щоб відправити в стейкінг актив, що дешевшає. Особливо, якщо інші екосистеми зможуть запропонувати привабливіші умови.

Таким чином, стрімке зростання Solana і ралі SOL ґрунтуються на трьох основних факторах:

- поява і стрімкий розвиток сервісів ліквідного стейкінгу;

- програми лояльності та можливі аірдропи токенів від нових DeFi-протоколів;

- зростання популярності SVM і технічний розвиток блокчейна.

Однак складно передбачити, як довго триватиме імпульс LSD-платформ і як поведуть себе користувачі після отримання очікуваних роздач. Не виключено, що після цього зростання TVL Solana сповільниться і мережа знову вийде на плато, на якому перебувала з моменту краху FTX.