«Хопіум» для народу: сім тригерів наступного криптовалютного ралі

Дисклеймер: матеріал опубліковано для ознайомлення. Ніщо з нижчевикладеного не є фінансовою рекомендацією або закликом до дії. Incrypted не несе відповідальності за інвестиційні рішення читачів.

Ведмежий ринок 2021-2023 років став найдовшим в історії індустрії – на момент написання він тягнеться вже понад 500 днів. Хоча деякі аналітики кажуть, що найгірше позаду і наступний бичачий тренд уже на горизонті, ключові галузеві показники все ще нижчі за рівень, який займали до краху Terra.

Команда Incrypted розглянула фактори, які можуть прискорити відновлення криптовалютного ринку і його перехід у висхідну фазу циклу.

Зниження ставок фінансування

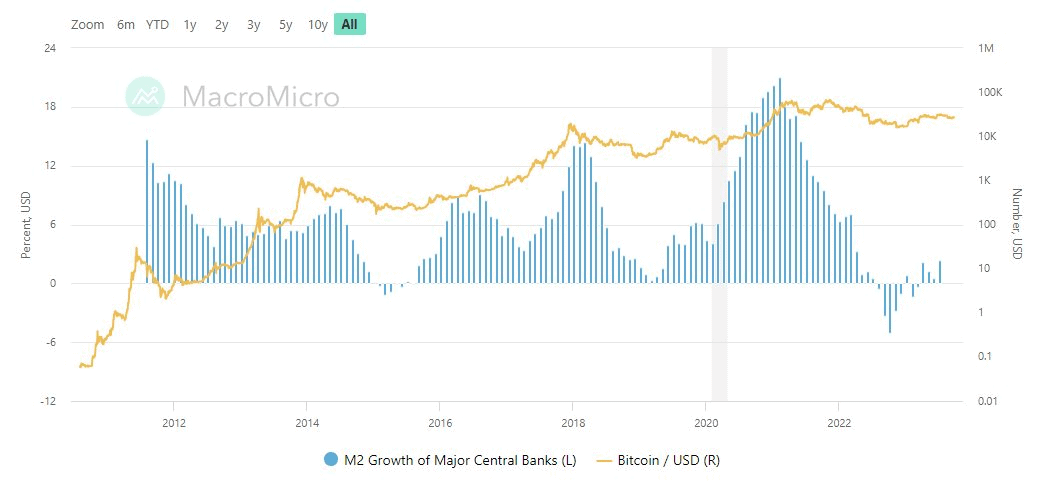

До початку пандемії COVID-19 був поширений наратив про біткоїн, як антиінфляційний актив. Ця теорія будувалася на взаємозв’язку між грошовою масою і вартістю BTC – що більше грошей друкує уряд, то вищою є інфляція і потреба інвесторів у захисті, тобто в біткоїні.

Однак економічні стимули в період карантину 2021-2022 років і подальші дії центробанків, насамперед Федеральної резервної системи США (ФРС), показали, що біткоїн залежить не стільки від інфляції, скільки від:

- ключових ставок, які визначають прибутковість консервативних інструментів на кшталт казначейських облігацій;

- «безкоштовних» грошей і загалом кількості готівки на руках у споживачів.

Аналітик Марко Бюлер навіть запропонував альтернативну теорію ринкових циклів біткоїна, засновану не на халвінгу, а на даних про активність «грошового принтера»:

Для перезапуску економіки та підтримки рівня купівельної активності під час пандемії COVID-19 уряди багатьох країн знизили ключову ставку і запровадили додаткові стимули та заходи підтримки. Серед них кількісне пом’якшення (QE), фіскальні пільги, чеки для споживачів і програма термінового фінансування банків (BTFP).

Поєднання цих чинників призвело до зростання популярності високоризикових активів, здатних дати більший дохід, ніж казначейські облігації та банківські депозити, зокрема біткоїна та інших криптовалют.

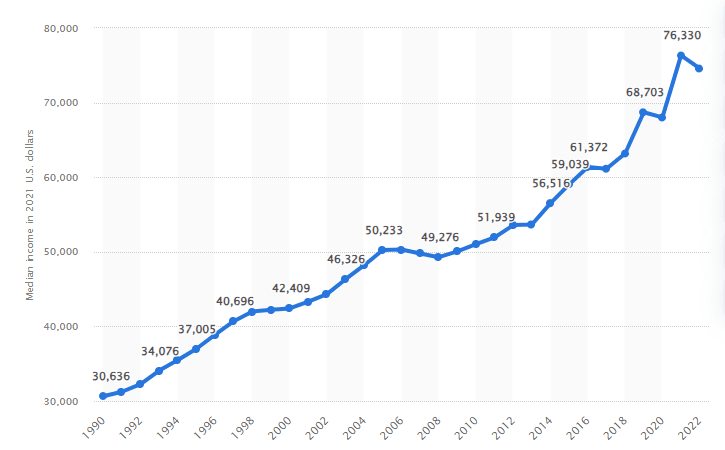

Однак після зняття основних пандемічних обмежень ФРС та інші регулятори почали змінювати грошову політику, щоб скоротити обсяг грошової маси і знизити високий рівень інфляції, викликаний ковідними стимулами. У результаті традиційні фінансові інструменти стали більш прибутковими і привабливими для роздрібних інвесторів, а темпи зростання доходу домогосподарств сповільнилися, що сприяло більш консервативному ставленню до ризиків.

Тому весь 2022 рік ми спостерігали спад, прискорений колапсом екосистеми Terra і каскадом великих банкрутств. Багато криптокомпаній просто не пережили відтік капіталу і падіння цін.

Деякі експерти на кшталт Артура Хейса прогнозують, що незабаром ФРС буде змушена знизити ключову ставку і запустити «грошовий принтер» для викупу казначейських облігацій через постійно зростаючу вартість обслуговування держборгу і ризик рецесії.

Очікується, що новий цикл QE знову підніме попит на ризикові активи й дасть змогу крипторинку повторити траєкторію 2021 року. Або, принаймні, стане одним із ключових чинників майбутнього зростання.

Халвінг біткоїна

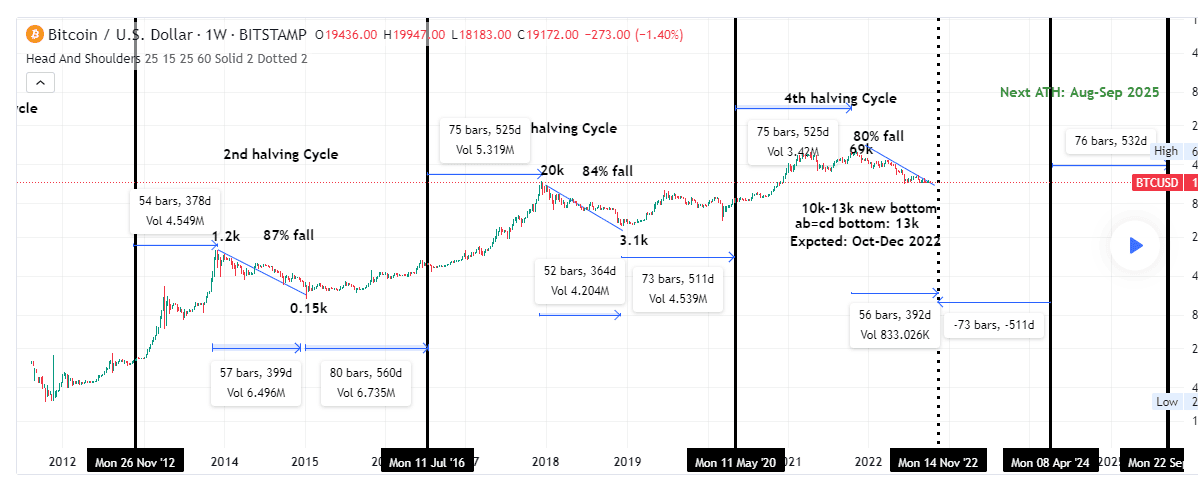

Другим не менш значущим фактором є халвінг біткоїна, запланований на кінець квітня 2024 року. Теорія ринкових циклів з прив’язкою до халвінгу існує вже багато років і широко поширена серед роздрібних інвесторів. Її ключові пункти:

- халвінг скорочує пропозицію біткоїна за рахунок зниження темпів емісії;

- при збереженні попиту це штовхає ціну вгору;

- зростання ціни стимулює жадібність і FOMO, що веде до подальшого підвищення попиту.

Простіше кажучи, імпульс від халвінгу і скорочення пропозиції дає змогу на деякий час збільшити цінову бульбашку і запустити булран.

Основним доказом на користь цієї теорії є ціновий графік біткоїна, на якому легко виділити циклічний рух котирувань з прив’язкою до цієї події.

Аналіз на основі теорії халвінгу ігнорує інші фактори, що впливали на ціну біткоїна в минулому, однак це вже частина ринкової культури. За рахунок віри в хавлінг-цикли вони можуть працювати як самоздійснюване пророцтво – інвестори готові купувати, оскільки очікують зростання, а зростання відбувається, оскільки вони купують.

Запуск спотових криптовалютних ETF у США

Іншою важливою подією для роздрібних та інституційних інвесторів має стати схвалення регуляторами США спотових біржових фондів (ETF) на біткоїни та Ethereum. Ми детально пояснювали як вони працюють і чим відрізняються від структур на базі ф’ючерсів.

Інституціонали отримають доступ до ще одного інструменту проксі-інвестицій у криптовалюти, позбавленого недоліків ф’ючерсних ETF, головним з яких залишаються контанго і беквордація.

Своєю чергою оператори спотових ETF повинні зберігати в себе на балансі достатню кількість криптовалюти, щоб за необхідності погасити випущені зобов’язання з використанням базового активу. Це дасть змогу:

- створити ще один міст між TradFi і крипторинком;

- збільшити попит на BTC і ETH за рахунок традиційних інвесторів;

- запобігти розбіжності цін на спотовому і ф’ючерсному ринках;

- представити криптовалюти на «реальних» біржах у формі регульованого інструменту.

На момент написання статті Комісія з цінних паперів і бірж США (SEC) перенесла розгляд усіх заявок на запуск спотових ETF на січень 2024 року. Тим часом деякі експерти, зокрема й колишній глава регулятора, вважають, що подібний фонд рано чи пізно схвалять.

Зростання сектора RWA

RWA або токенізовані активи реального світу – ще один міст між TradFi і блокчейн-індустрією. Але якщо ETF виводить криптовалюту на традиційні ринки, то RWA дають змогу регульованим інструментам сировинних і фондових бірж торгуватися на децентралізованих майданчиках. Це, своєю чергою:

- сприяє прийняттю блокчейна і конкретних мереж;

- відкриває новий канал ліквідності та капіталізації для криптоіндустрії;

- дає змогу використовувати традиційні активи (облігації, акції) для отримання доходу в DeFi;

- знижує вхідний поріг для роздрібних інвесторів і робить традиційні ринки доступнішими.

Аналітики Boston Consulting Group очікують, що до 2030 року капіталізація ринку RWA досягне $16 трлн. На їхню думку, частину цієї суми так чи інакше буде вкладено в розвинуті блокчейн-екосистеми на кшталт Ethereum через пули ліквідності, кредитування та інші інструменти децентралізованих фінансів.

RWA можуть змінити напрямок і ступінь кореляції між традиційними ринками і криптоіндустрією. Утім, поки що сектор у зародковому стані і складно прогнозувати довгострокові наслідки, особливо за відсутності прозорого регулювання.

Розвиток регулювання

Відсутність регулювання позиціонувалася як одна з основних переваг на ранніх етапах розвитку індустрії. Підхід ґрунтується на принципі «якщо криптоактивів немає в законі, то їх не можна заборонити», і це справді працювало, поки ринок був надто малий, щоб привернути увагу урядів. Але за останні 10 років багато що змінилося:

- капіталізація крипторинку на піку досягла $3 трлн;

- купити біткоїн сьогодні можна в гаманці PayPal;

- регулятори прагнуть контролювати й оподатковувати операції з новим класом активів.

Як показав приклад SEC, спроби інтегрувати криптоактиви в правову систему без ясного і чіткого регулювання призводять до репресій і створюють перешкоди для діяльності блокчейн-проектів і компаній.

З іншого боку, недостатнє регулювання знижує захищеність інвесторів. У користувачів практично немає правових механізмів для компенсації збитків у разі злому DeFi-протоколу або помилки в коді. Приклади Terra і FTX показали, що навіть якщо майданчиком керує офіційно зареєстрована компанія, то шанси на відшкодування втрачених коштів невисокі через слабкий нагляд за її діяльністю.

Концепція «супротиву» або «анархії» підходила для індустрії на початкових етапах розвитку. Нині ж крипторинок занадто великий, щоб залишатися непоміченим і зростати тільки за рахунок гіків і шифропанків. Для залучення традиційних роздрібних та інституційних інвесторів потрібне безпечне середовище, а його забезпечує належне регулювання.

Крім того, на сприйняття криптоактивів може впливати їхня роль в обході санкцій, незаконній діяльності, спонсоруванні тероризму або військових формувань. Якщо раніше умовним «злом» індустрії була торгівля в даркнеті, то сьогодні до тіньового боку ринку можна зарахувати фінансування війни РФ проти України, виведення капіталу із санкційних країн і зовнішньоекономічні розрахунки в обхід міжнародних правил.

Саме тому важливу роль у наступному циклі зростання відіграватимуть позиції урядів і центральних банків щодо криптоактивів. Кілька ключових регуляторних трендів можуть повною мірою розкритися у 2024 році.

Це уніфікований нормативний акт, що формує єдине правове поле для діяльності криптовалютних компаній на території ЄС. Він підвищує вимоги до блокчейн-проєктів, щоб забезпечити належний рівень захисту і прозорості для інвесторів.

Правила MiCa частково вже діють, а повною мірою будуть реалізовані до кінця 2024 року, що, очевидно, сприймається великими компаніями як позитивна новина. Так, Binance і Gemini покинули ринок Нідерландів, розраховуючи відновити діяльність після імплементації MiCa.

Для імплементації стандартів MiCa також тривають роботи над законопроєктом «Про віртуальні активи», що регулює діяльність криптоіндустрії в Україні. Дізнатися більше про нові правила і можливі наслідки для українських користувачів можна тут.

У травні 2023 року в юрисдикції набули чинності нові правила, що створюють регульоване середовище для роботи криптобірж, операторів стейблкоїнів та інших компаній, пов’язаних із цифровими активами. Підхід Гонконгу заснований на дозволі і далекий від «вільного ринку». Але Chainanalsys і деякі інші експерти позиціонують його як лакмусовий папірець, спираючись на який свою позицію формуватиме Китай.

Наразі гонконгський регулятор надав ліцензію на торгівлю криптоактивами лише кільком майданчикам(Hashkey, OSL) і тільки для обмеженого переліку токенів. Ймовірно, у 2024 році більше компаній зможе отримати доступ до цього ринку.

Розроблення спеціалізованого нормативного акта у США

У 2023 році криптовалютні компанії на найбільшому світовому ринку вимушені захищати своє право на роботу і торгівлю криптоактивами в суді. Застосування правил традиційних фінансів до блокчейн-індустрії гальмує її розвиток, а подекуди неможливе з технічного погляду.

Ще у вересні 2022 року Білий дім презентував фреймворк для регулювання галузі, проте робота в законодавчих органах все ще далека від завершення. Одним із найперспективніших вважають законопроєкт «Про фінансові інновації та технології у XXI столітті», що перебуває на розгляді в Палаті представників із липня 2023 року.

Утім, до вироблення спільної позиції в Конгресі правила для нового класу активів і компаній створюються через судові прецеденти та дії уряду в особі SEC і Комісії з термінової біржової торгівлі США (CTFC).

У випадку створення сприятливого і вільного правового середовища, чітке регулювання в Сполучених Штатах змогло б закласти фундамент для масового прийняття технології блокчейн і прискорити розвиток галузі. Втім, варто зазначити, що проблеми, викликані бойовими діями, їхні наслідки стають пріоритетним завданням регуляторів у ключових юрисдикціях, відволікаючи увагу від криптоіндустрії.

Макроекономічна обстановка

Деякі з перерахованих вище факторів на кшталт зміни фінансової політики залежать від загальносвітової та регіональної економічної обстановки.

Війна РФ проти України, а також нові військові конфлікти на Близькому Сході, політичні рішення і природні катаклізми спровокували низку проблем, які побічно або прямо впливають на криптовалютну індустрію. Серед них:

- порушення ланцюжків поставок споживчих товарів і промислового обладнання;

- труднощі в глобальній енергетичній системі і викликане ними подорожчання електричної енергії;

- збільшення оборонних бюджетів і фондів допомоги постраждалим країнам, наслідком чого стало зростання держборгу в ключових юрисдикціях.

Макроекономічні чинники призводять до зниження рівня доходу інституційних і приватних інвесторів, перегляду стратегії управління ризиками в бік консервативного підходу і зростання операційних витрат. Ці фактори позначаються на високоризикових ринках не менше, ніж рішення ФРС або інших регуляторів. Для наступного булрана потрібна стабілізація і поліпшення стану глобальної економіки, які дозволять гравцям знову «ризикувати».

Водночас труднощі традиційних фінансових інструментів в умовах нестабільної економіки відкривають нові шляхи прийняття блокчейна і криптоактивів: через благодійність, допомогу біженцям, операційні розрахунки.

Зниження комісій

Ключовою мережею для DeFi залишається Ethereum. За даними DeFi Llama, на цей блокчейн припадає ~50% від обсягу операцій на децентралізованих біржах (DEX) і аналогічна частка капіталізації сектора.

Однак навіть в умовах ведмежого ринку середня комісія за транзакцію в мережі становить $1,5-2, що все ще занадто дорого для більшості роздрібних споживачів. У міру вступу в гру вже перерахованих чинників активність користувачів (і вартість ETH) буде тільки зростати, що зробить проблему ще більш гострою. Можливими рішеннями можуть стати:

- розвиток мереж другого рівня з нижчою вартістю транзакцій;

- розгортання EIP-4844, яке має збільшити пропускну здатність Ethereum.

- відродження альтернативних блокчейнів першого рівня (L1) та їхніх екосистем, як це зараз відбувається з Solana.

Вартість транзакцій у мережі Ethereum може стати стримувальним фактором для загального зростання, тому їхній вплив буде відчутним уже в період висхідного тренду. Крім того, цей аспект важливий і на етапі виходу з ведмежого ринку з його низькою активністю, капіталізацією і спробами розробників скоротити можливі витрати. Тому усунення бар’єру у вигляді високих комісій могло б прискорити відновлення.

Кожен окремо взятий фактор навряд чи здатний розвернути ринковий тренд, але їхня сукупність за умови сприятливої макроекономічної обстановки може дати кумулятивний імпульс для стимулювання активності на ринку. Чим більше ймовірностей буде реалізовано в порівняно короткий часовий проміжок, тим вищі шанси на стрімке зростання.

Однак зберігається й можливість негативного розвитку подій – репресивне регулювання, ізоляція RWA, продовження поточної монетарної політики ФРС. Це може загальмувати відновлення ринку або навіть призвести до більш глибокого даунтренду.