«Comeback» — новое эссе Артура Хейса

Перевод статьи Артура Хейса «Comeback»

Любые взгляды, выраженные ниже, являются личным мнением автора и не должны служить основанием для принятия инвестиционных решений, а также рассматриваться как рекомендация или совет по участию в инвестиционных сделках

История рынков крипто-капитала берет свое начало в Северной Азии, а точнее, в Большом Китае.

Примечание: Большой Китай охватывает материковый Китай, Гонконг, Тайвань и Макао. Если вернуться к истории династического Китая, то большая часть народов Юго-Восточной и Северной Азии отдавала дань уважения императору. Их письменность и культура находились под прямым влиянием китайской культуры. (Мне не терпится увидеть комментарии моих корейских и японских читателей…)

Вот краткая история развития рынков крипто-капитала, которая иллюстрирует их ориентированность на Большой Китай.

Все началось в 2010-х годах, когда Mt.Gox (японская биржа) перешла из обычного трейдинга на торговлю криптовалютами. Если вы не знакомы с печально известной историей Mt. Gox, узнайте немного больше о ней здесь.

В 2013 году я впервые начал торговать криптовалютой. В то время на Mt.Gox приходилось более 80% мировых объемов рынка торговли криптовалютой. В 2014 году компания рухнула, и большая часть эстафетной палочки перешла Большой тройке в Китае: Huobi (Пекин), OkCoin (Пекин) и BTC China (Шанхай). А для участников рынка за пределами Большого Китая появились оффшорные китайские компании — Bitstamp (Словения) и Bitfinex (Гонконг). Они взяли на себя большую часть долларовых торговых объемов.

Следующую большую революцию в криптотрейдинге возглавила Bitfinex. Ее платформа якобы была построена на коде Bitcoinica — новозеландской биржи, основанной китайским бизнесменом. Bitfinex внедрила инновации, успешно популяризировала рынок Р2Р кредитов и займов для фиата и криптовалюты. Это впервые позволило трейдерам брать займы у других трейдеров для осуществления маржинальных сделок. Bitfinex также разрешил клиентам использовать любую форму залога для сделок. Например, если у вас есть Litecoin, вы можете открыть длинную позицию по BTC/USD. Когда я занимался внутридневной торговлей криптовалют, понимание суммы непогашенных кредитов Bitfinex было важной переменной в прогнозировании движения цен.

В 2016 году произошел взлом Bitstamp на $5 млн — ведущей биржи, не использующей юаней. Это позволило Bitfinex отобрать у Bitstamp корону и стать крупнейшей в мире биржей в этом сегменте (биржи, не использующие юани).

В те времена рынок крипто-деривативов составлял лишь небольшой кусочек огромного пирога крипто-трейдинга. Первой настоящей биржей деривативов была ICBIT, основанная двумя россиянами, живущими на Карибах. ICBIT изобрел обратные фьючерсные контракты на BТС/USD. В 2013 году, когда ICBIT правил безраздельно, кэрри-трейд на фьючерсах приносил 200% годовых. Вот это были времена!

В 2014 году свою версию фьючерсного рынка запустили биржи 796 (Гуанчжоу), Huobi, OkCoin, BTC China и BitMEX (Гонконг). Они использовали структуру обратных фьючерсных контрактов ICBIT. (Технически 796 использовала производную в стиле кванто, но они провалились, потому что не понимали нелинейных особенностей контрактов кванто.)

Большим новшеством этих ориентированных на Китай бирж была система социализированных убытков (то есть, попросту страховка). Она защищала биржу от риска банкротства отдельных трейдеров. Эта функция была необходима из-за нестабильного характера биткоина и других криптовалют.

Затем Bitfinex обеспечили первоначальный рост рынка стейблкоинов за счет своего сотрудничества с Tether. Криптобиржам нужен был способ пополнения счета в долларах, который не привязан к банковской системе. А самим китайцам нужен был способ отправлять доллары по всему миру без участия банков. Bitfinex была ведущей биржей и имела тесные связи с Большим Китаем, а ее поддержка USDT еще больше укрепила позиции USDT как крупнейшего стейблкоина.

Объемы деривативов быстро росли, а в ежедневных объемах торгов доминировали крупные биржи из материкового Китая. Их господство было основано на нескольких факторах.

- Во-первых, большинство майнинговых фирм, а также производители оборудования для майнинга находились в материковом Китае. Эти фирмы были крупными китами. У них были большие пулы биткоинов для спекуляций и хеджирования.

- Во-вторых, большая часть всего объема мировой спотовой торговли была сосредоточена в Китае.

- В-третьих, не было класса институциональных инвесторов, которым нужно было угождать. На рынке безраздельно господствовали розничные трейдеры. Поэтому продукты были созданы для людей, которые реально используют криптовалюту, а не для финансовых менеджеров.

В мае 2016 года BitMEX изобрел бессрочный своп (также известный как perps). Популярность BitMEX почти полностью связана с этим финансовым изобретением. К 2020 году все основные биржи деривативов скопировали дизайн этого продукта и добились большого успеха. На сегодня совокупные объемы торгов бессрочными свопами оцениваются в триллионы долларов. Он стал самым продаваемым крипто-инструментом за всю историю. Отключите микрофон, с*ки!

После этого Deribit (биржа, изначально основанная в Нидерландах, а теперь базирующаяся в Панаме) взорвал рынок торговли крипто-опционами. По моим меркам, это единственная неазиатская биржа, которая внесла серьезные инновации на рынки крипто-капитала.

А теперь возьмем три платформы-монстра, которые сейчас заняли лидирующие позиции. FTX основана в Гонконге, теперь зарегистрирована на Багамах. Bybit создана в Пекине, теперь зарегистрирована в Сингапуре/Дубае. Binance базировалась либо в Токио, либо в Шанхае, либо в Гонконге, — в зависимости от того, у кого вы спрашиваете, ответы будут разными.

Эти три компании взяли лучшие продукты и особенности всех своих предшественников, улучшили их и добились успеха.

Подводя итог, давайте еще раз пробежимся по списку основных разработок по порядку и отметим источник их изобретения.

- Обратные фьючерсные контракты — ICBIT, родом из российской яхты в Карибском море.

- Страховой фонд для трейдеров — 796, Huobi, OKCoin и BTC China, родом из Гуанчжоу, Пекина и Шанхая (весь Большой Китай).

- Маржинальная торговля — Bitfinex, которая родом из Гонконга — (Большой Китай).

- Стейблкоины (USDT) — Bitfinex, родом из Гонконга (Большой Китай).

- Бессрочный своп — BitMEX, основанный в Гонконге (Большой Китай).

- Опционы — Deribit, родом из Нидерландов.

- Текущий крупнейший объем торгов — Binance, которая начала свою деятельность в Большом Китае.

Я очень надеюсь, что Crypto Twitter бросит мне вызов по следующему пункту. Знаю, мои слова сейчас прозвучат очень остро. Но:

Я считаю, что централизованные американские биржи не принесли абсолютно никаких инноваций на рынки крипто-капитала.

Компании Coinbase, Gemini, Kraken и др. важны для рынка, я не отрицаю. Они торгуют серьезными объемами и высоко ценятся. Но ничего «нового» рынкам они не предложили. Это просто места, где американские розничные и институциональные инвесторы могут покупать криптовалюту и хранить ее.

Предвестники перемен

Вплоть до 16 века Китай был крупнейшей экономикой мира. Потом появилось множество факторов, которые снизили его экономическую значимость и затормозили технологические инновации по сравнению с Западной Европой. Я не буду вдаваться в эти факторы, потому что они не важны для сегодняшнего эссе.

Но независимо от экономического положения Гонконг всегда был для Китая окном в мир. Глубоководный порт в устье дельты Жемчужной реки давал ему море возможностей. Он обеспечивал судоходство, капитал и даже наркотики, поставляемые крупнейшим наркоторговцем в истории человечества (британской короной). В общем, Гонконг исторически был местом встречи Китая и Запада.

В конце 1970-х Дэн Сяопин позволил Китаю возобновить контакты с миром. И важность Гонконга снова возросла. Он получил статус беспошлинного порта, где можно было обменивать китайские и западные товары и капиталы. Это привело к стремительному росту богатства и мирового значения города. Гонконг был максимально близок к идеологии свободного рынка.

Гонконг — это место, где всегда есть чем заняться. Энергия и суета его жителей опьяняют — вот почему я с самого первого вечера в баре Лан Квай Фонг знал, что город станет моим домом. (Мне немного стыдно за свое незнание кантонского языка, но никто не идеален, верно???)

Гонконг — это Гонконг, потому что он открыт, а Китай закрыт (по крайней мере, во многих отношениях). Пекин позволяет Гонконгу быть свободным, потому что ему выгодно контролировать эту свободу. Как мы все уже знаем, Гонконг является частью Китая. У Гонконга нет реальной экономики, он является всего лишь порталом в Китай, с некоторой мягкостью в законах. И поэтому его финансовая система может быть более свободной и экспериментальной. Вот почему, будучи крошечной, бедной природными ресурсами территорией, Гонконг превосходит свой вес с точки зрения глобально значимых компаний на рынках крипто-капитала, которые он поддерживает.

Китай обладал всеми ингредиентами, необходимыми для того, чтобы стать эпицентром криптотрейдинга и связанных с ним инноваций. Но в какой-то момент Пекин решил, что криптовалюта не входит в планы страны. Медленно, в течение долгих лет, рынки криптокапитала отделялись от Китая, и начался большой побег на Запад.

В 2017 году были в моде ICO. Одно время Чендлер Гуо ездил по Китаю на автобусе, подписывая проекты для проведения ICO. Все это резко прекратилось осенью того же года, когда китайское правительство запретило торговлю ICO. В течение следующих нескольких лет власти запрещали разные вещи. Пока, наконец, всем китайцам не запретили торговать криптовалютой в любой форме. BTC China стала BTCC и была продана компании, зарегистрированной в Гонконге. Huobi и OkCoin (которая переименовалась в OKEx, а потом в OKX) совершили обратное поглощение. Обе эти биржи зарегистрировались в Гонконге и прекратили всю деятельность в материковом Китае. Это был конец Большой Тройки.

CZ, основатель и генеральный директор Binance, является этническим китайцем, но имеет канадский паспорт. Кленовый лист, украшающий его документы, в сочетании с искусной стратегией быть везде и нигде одновременно, позволили ему и Binance пережить репрессии в Китае и консолидировать бизнес китайской диаспоры. В то время каждая биржа из «Большой тройки» находилась под давлением. Некоторые ТОП-менеджеры и руководители пребывали под стражей. Это дало Binance возможность быстро развивать свой бизнес.

В связи с репрессиями в Китае Гонконг становился все менее благоприятным местом для криптовалют. Стратегическая неопределенность территории в отношении правового статуса криптовалюты, которая изначально давала многим компаниям пространство для инноваций, превратилась в режим, который ограничивает бизнес. Поэтому ведущие компании переместились в Сингапур, Дубай и на Багамы.

Позиция Гонконга как самого важного крипто-хаба начала постепенно падать. А с введением жестких мер во время COVID ситуация еще сильнее ухудшилась. Но сейчас, похоже, происходит что-то любопытное…

По какой-то причине Гонконг хочет вернуть криптовалюту. Об этом написали в Cointelegraph.

Ваша первая реакция может быть такой: «Ну и что?» Население Гонконга составляет около 7 миллионов человек, это может показаться слишком маленьким фактором, чтобы повлиять на индустрию. Но важно помнить, что Гонконг — это посредник, через который Китай взаимодействует с миром. Будут ли новости из Гонконга предвестником перезагрузки крипто-доминирования Китая? Найдет ли китайский капитал путь на мировые рынки криптовалют через Гонконг?

Медвежий рынок 2013–2015 годов закончился, когда Китай провел шоковую девальвацию юаня в августе 2015 года. С августа до ноября 2015 года цена биткоина утроилась с $200 до $600. В оставшейся части эссе я покажу, что переориентация Гонконга на криптовалюту предвещает восстановление позиций Китая на этих рынках. Когда Поднебесная полюбит криптовалюту, бычий рынок вернется. Это будет медленный процесс, но первые ростки мы уже видим.

Гонконг = Китай

Как криптоинвесторов, нас волнует способность Гонконга удовлетворять потребности китайского капитала. Неважно, это розничные продажи или потоки капитала. Именно простые богатые китайцы управляют экономикой Гонконга. Чуть позже я поделюсь несколькими графиками, показывающими силу китайского потребителя и инвестора.

Почему мы волнуемся о китайском потребителе, а не только о китайских инвесторах? Я считаю, что китайские инвесторы и потребители — это одно и то же.

По данным Совета по туризму Гонконга, в 2019 году 78% всех прибывших в Гонконг приехали из материкового Китая. К концу первого квартала 2020 года пандемийные ограничения привели к закрытию границы Гонконга и материкового Китая. Между двумя территориями в теории можно было перемещаться, но это предполагало длительное пребывание на карантине (причем, в обоих регионах). Фактически это означало, что поездки совершали только те, кому это нужно было по очень веским причинам.

Итак, нам нужно выяснить влияние материкового Китая на экономику Гонконга. Для этого давайте сосредоточимся на более состоятельных людях. Хорошим показателем для них являются продажи ювелирных изделий и часов. Эти данные дают Департамент переписи населения и статистика Гонконга. Мы видим тут высокую концентрацию магазинов часов и золота в местах, которые являются пунктом погрузки или разгрузки автобусов, поездов и паромов в Китай.

Как видно из приведенной выше диаграммы, общее количество ювелирных изделий и часов, проданных в период с 2020 по 2021 год, упало на 54% по сравнению с аналогичными продажами за 2018-2019 годы. Карантин COVID забрал китайских туристов, в итоге пострадали и продажи, и экономика в целом.

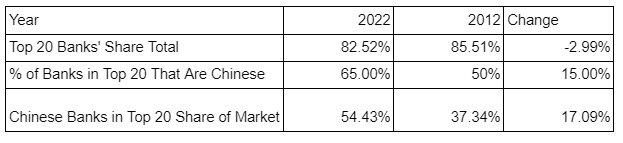

Перейдем к рынкам капитала. Хорошей метрикой для измерения «китаификации» Гонконга будут рейтинговые таблицы для андеррайтинга акций IPO.

Говоря простыми словами, это доля китайского и европейского капитала, который участвует в покупке гонконгских акций через андеррайтинг.

В 2022 году первые четыре места занимают китайские банки. В 2012 году два первых места занимали два европейских банка. Рынки капитала Гонконга стали отражением Китая, но с небольшим западным уклоном. Крупные китайские банки прямо или косвенно контролируются Пекином, а это означает, что гонконгские рынки капитала, открытые для западных фирм и капитала, управляются фирмами, контролируемыми Пекином.

Гонконгская политика

Незадолго до COVID по всему городу бушевали протесты. Я помню, как однажды вечером спускался по эскалатору на Уиндем-стрит, чтобы пойти поужинать. Но с одной стороны меня встретила полиция в защитной амуниции, а с другой — студенты в противогазах, стучащие в барабаны. Я быстро изменил свои планы на ужин и выбрал другое место.

Протесты прекратились из-за пандемии, а также из-за действий Пекина, который решил, что с него хватит. Они приняли Закон о национальной безопасности, из-за которого и разгорелись многочисленные протесты. Стало недвусмысленно ясно, что Гонконг является территорией, находящейся внутри Китая. Это еще раз подтвердилось во время выборов главы исполнительной власти. Тогда Джон Ли, главный полицейский, который усмирял протесты, не встретил сопротивления и занял первое место.

Первая поездка Си Цзиньпина за пределы материкового Китая после COVID была в Гонконг. Он туда отправился, чтобы привести к присяге нового главу администрации Джона Ли.

Пекин следит за Гонконгом через Гонконгский офис связи. Вот фото офиса. Как вы заметите, немного напоминает Око Саурона.

В военном отношении Народно-освободительная армия (НОАК) насчитывает более десяти тысяч военнослужащих, размещенных по всему Гонконгу. Кстати, я когда-то играл в регби на их военной базе в Стэнли. На вот этой.

Смысл этого слайд-шоу (помимо моего скромного хвастовства по регби) состоит в том, чтобы проиллюстрировать простой посыл. Политические лидеры Гонконга делают то, что им говорит Пекин. Любая содержательная политика — и особенно та, которая расходится с материковой политикой, — должна быть получить предварительное одобрение у партии.

Мы видели, как это происходило, когда Гонконг усердно следовал за Китаем в реализации стратегии нулевого распространения COVID. Но теперь появились новости о том, что Гонконг пересматривает свою позицию в отношении криптографии. Похоже, что Пекин готов позволить своей экспериментальной территории немного больше следовать за Западом. Гонконг начинает открываться для бизнеса с Западом — и чтобы доказать это, позвольте мне привести особенно яркий недавний пример.

Несколько месяцев назад власти Гонконга разлучали детей с родителями и отправляли людей в карантинные учреждения в печально известном заливе Пенни, чтобы подавить вспышку COVID.

Перенесемся примерно на месяц назад, когда правительство Гонконга внезапно разрешило стадиону Hong Kong Stadium начать продажу билетов на турнир по регби Hong Kong Sevens. Стадионы на таких соревнованиях будут выглядеть примерно так:

Также власти объявили, что разрешат десяткам тысяч болельщикам есть и пить всем вместе на стадионе для регби.

До недавнего времени строгое соблюдение Гонконгом политики Пекина по нулевому COVID-19 заставляло меня и многих других гонконгских эмигрантов задаваться одним вопросом. Доволен ли Пекин тем, что Гонконг исчезнет как международный финансовый центр и уступит свою корону Сингапуру?

Небольшой культурный урок: словом «эмигрант» в Гонконге называют иностранцев из высшего общества. Оно не применяется к приезжим из Филиппин, Индонезии и других бедных стран, которые выполняют настоящую тяжелую работу, — например, уборку и уход за детьми. Таких эмигрантов с уважением называют «иностранными рабочими».

Соперничество между Гонконгом и Сингапуром имеет глубокие корни. Оба города-государства борются за право быть центром международных финансов в Азии. Шанхай легко занял бы первое место, если бы Пекин был уверен, что он может оставаться политически чистым. Но я подозреваю, что передача такой власти шанхайской элите не является сферой интересов Пекина.

Сингапур очень хорошо показал себя в качестве надежного направления для международного капитала во время COVID. Это был единственный крупный финансовый центр в Азии, который оставался открытым для иностранного бизнеса. Гонконг закрыл свои границы для международных поездок и лишь недавно вновь открыл их. Токио был закрыт из-за японской политики недопуска иностранцев. В Сингапуре действительно была аналогичная политика в начале эпохи COVID. Но они быстрее, чем другие азиатские коллеги, ослабили ограничения на въезд. Сначала дали доступ для иностранных бизнесменов, а затем и для туристов.

Многие банки, в которых работали топовые сотрудники фронт-офиса в Азии, начали переводить работников из Гонконга в Сингапур. В результате сингапурский рынок аренды квартир сейчас находится в нокауте. Некоторым моим друзьям арендаторы подняли плату от 50 до 100%.

Что касается криптовалюты, многие фирмы и частные лица, особенно граждане Китая, во время пандемии перенесли свой бизнес в Сингапур (а то и сами переехали туда). Недавно там прошло грандиозное и очень крутое мероприятие Token2049. Сингапур недавно запустил новую схему рабочих виз, предназначенную специально для высокооплачиваемых инженеров и банкиров.

Итак, если Гонконг хочет стать актуальным с точки зрения финансов (и, в частности, криптовалюты), тут сделать все довольно просто. Нужна только политическая воля Китая. Готово ли правительство позволить Гонконгу отдаляться от материкового Китая? До недавнего времени пандемийные события заставили многих, включая меня, сомневаться в этой перспективе.

Тем не менее, последние события (в том числе открытие стадиона) предполагают, что китайское правительство начинает рассматривать Сингапур как большую угрозу своему господству. Им проще разрешить снова дать политическую свободу Гонконгу. Они сохранили обязательный карантин на пути в Китай и при путешествиях между провинциями. Но в Гонконге от туристов больше не требуется пребывание в карантинном отеле.

Мы также наблюдаем аналогичный сдвиг в отношении рабочей визы. Исторически в Гонконге была более простая система выдачи разрешений на работу заграничным специалистам по сравнению с материковым Китаем. Но теперь выдача и получение этих разрешений стала еще проще, потому что власти отказались от многих строгих условий. Например, они убрали требование к компаниям сначала рекламировать все вакансии на местном рынке труда, чтобы доказать, что в стране нет специалистов на нужную должность.

В журнале Fortune есть репортаж о том, как агрессивно Гонконг сейчас переманивает иностранные таланты:

Гонконг пересматривает визовые правила для привлечения иностранных талантов, поскольку он борется за доминирование с конкурирующими финансовыми центрами, такими как Сингапур, после почти трехлетней изоляции от пандемии.

Глава администрации Гонконга Джон Ли в своем первом политическом обращении заявил следующее. Город предоставляет двухлетнюю визу высокооплачиваемым работникам, заработавшим не менее 2,5 млн гонконгских долларов ($318 480) в прошлом году, а также выпускникам ведущих университетов. Город приостановит годовую квоту своей текущей программы для квалифицированных кадров и продлит срок пребывания для выпускников-иностранцев с одного до двух лет.

Эти шаги направлены на то, чтобы остановить отток мозгов после открытия международных границ Гонконга. Многие иностранцы уезжают из города в альтернативные места, такие как Сингапур, который намного быстрее ослабил ограничения Covid.

Совсем недавно у нас наметилось расхождение в криптополитике Гонконга и Китая. Розничные трейдеры не могут торговать криптовалютой в Китае. Но СМИ написали, что Комиссия по ценным бумагам и фьючерсам Гонконга (SFC) готова разрешить розничным трейдерам напрямую покупать и продавать криптовалюту в ближайшем будущем.

Гонконг делает все возможное, чтобы восстановить свою роль глобального центра криптовалютной торговли. Капитал может поступать из Китая через ритейл. Если есть китайский капитал, его встретит западный капитал. Вот почему финансовые рынки Гонконга так сильны. Люди, необходимые для создания таких услуг, теперь могут легко получить рабочие визы.

Окей, скажете вы. У Гонконга появились такие возможности. Но планирует ли он их воплотить? Каковы гарантии, что завтра Пекин не поменяет свою позицию и не забанит всю эту позитивную криптополитику?

Мы, конечно, видели, как это происходило раньше. Так что полностью игнорировать риск не будем. Но я твердо верю, что на этот раз Китай не поменяет позиции. Наденьте свои оптимистичные очки и прочтите мои аргументы. Я объясню вам, что легализация криптовалюты в Гонконге решает критическую экзистенциальную проблему для Китая. Поэтому Поднебесной будет трудно снова дать заднюю.

Проблема китайских долларов

Джон Конналли, министр финансов при президенте Никсоне, прямо заявил группе европейских министров финансов: «Доллар — наша валюта, но это ваша проблема». Заявление Конналли стало иллюстрацией того, что теперь называется «Шок Никсона».

Чтобы помочь объяснить проблему доллара в Китае, я приведу несколько цитат из поистине удивительной книги Пола А. Волкера и Тойоо Гёхтена под названием «Изменение судьбы». Они рассматривают финансовые события с 1950-х по 1990-е годы с американской и японской точек зрения.

Поскольку Япония была на подъеме после Второй мировой войны, Гёхтен-сан пишет о том, как к ним относился западный министр финансов (стр. 57).

«На заседании BIS собрались руководители центральных банков всех европейских стран; были коктейли, обеды и ужины; бесконечные разговоры о золоте, долларе и фунте стерлингов, разговоры на английском, французском и немецком языках. Но никто не проявлял абсолютно никакого интереса к происходящим в тот момент в Китае потрясениям. Война во Вьетнаме находилась на очень критической стадии, но, видимо, этих банкиров мало интересовали подобные события за пределами их сферы деятельности. Я с тревогой подумал, что передо мной группа людей, для которых мир все еще ограничивается территорией к западу от Дарданелл»

Я был бы рад услышать, что чиновники Народного Банка Китая считают, что американцы и европейцы к ним относятся как к многообещающей азиатской экономической сверхдержаве. Но вряд ли на современных вечеринках центральных банков это можно услышать. Ничего с тех пор не поменялось. европейцев интересует только Европа.

Вот снова цитата Гёхтена-сана (стр. 160–161). Он обсуждает, насколько сложно исправить дисбаланс платежного баланса. В 1980-х у Японии были огромные излишки с Америкой и Европой. Китай оказался в аналогичном положении с 2001 года, за исключением того, что он еще более гротескно разбалансирован.

«Один важный урок того периода, особенно для Японии, заключался в том, что при режиме плавающего курса монетарные власти не могли управлять курсом, просто проводя интервенции против базового рыночного тренда. Этот урок стоил нам миллиардов долларов. Мы также узнали, что изменение курсов само по себе не окажет быстрого влияния на платежный баланс большинства стран. Это, безусловно, было очевидно из показателей экономики Японии и Соединенных Штатов»

Министерство финансов Японии, похоже, забыло эти уроки. Ведь недавно их центробанк провел крупную интервенцию. Да ладно, что такое несколько миллиардов долларов между друзьями…

У Китая проблемы с долларом. Суть в том, что страна ежемесячно зарабатывает миллиарды долларов на экспорте. Китай должен перерабатывать свои заработанные доллары, покупая товары или финансовые активы. Это привело к тому, что они стали вторым по величине иностранным держателем казначейских облигаций после Японии.

Но на самом деле эти доллары им не принадлежат — они просто арендуют их у западной финансовой системы, возглавляемой американцами.

Известный экономист и бывший советник Народного банка Китая Ю Юндин фактически признал эту проблему в недавнем разговоре с Nikkei Asia. Он беспокоится относительно недавнего замораживания США долларовых активов России:

«Мы никогда не ожидали, что США однажды заморозят валютные резервы страны. И это действие коренным образом подорвало доверие к стране в международной валютной системе.

Теперь вопрос в другом. Если США перестанут играть по правилам, что может сделать Китай, чтобы гарантировать безопасность своих иностранных активов? У нас пока нет ответа, но нам нужно очень хорошо подумать»

Китай явно знает, что они холдят слишком много американских долговых бумаг. Но что они сделали с этим в 2022 году?

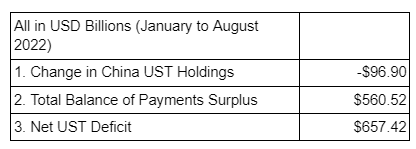

Давайте пройдемся по строкам с 1 по 3 этой таблицы.

- Минфин США ежемесячно публикует набор данных, в котором подробно описываются авуары зарубежных стран. Это поле представляет собой сумму, на которую запасы Китая сократились с начала года (-$96,9 трлн).

- Правительство Китая ежемесячно публикует данные об экспорте за вычетом импорта в USD. Это поле представляет собой сумму долларов, заработанных Китаем за границей с начала года.

- Если бы Китай следовал традиционной схеме, он купил бы казначейские облигации США на ту же сумму, что и его доходы от международной торговли. Однако в этом поле указано количество казначейских облигаций, которые Китай должен был купить в соответствии с планом утилизации, но не купил.

Когда у вас есть большая неразрешимая проблема, первый шаг — не усугубить ее. Китай ясно осознал, что ему не следует закапывать себя в еще более глубокую яму. Он отказался реинвестировать доходы в казначейские облигации или купонные выплаты. Он отказался вкладывать доходы от международной торговли в ценные бцмаги США. В этом году Китай должен был купить дополнительные казначейские облигации на сумму почти $700 млрд, но они этого не сделали.

Куда Китаю потратить доллары?

У Китая есть огромное количество долларов, плавающих на международном рынке. Когда казначейские облигации уже не актуальны, возникает вопрос, что они сделают со всем этим капиталом?

Единственное, что Пекин, похоже, не желает делать, — это исправить этот дисбаланс с помощью своих граждан. Они могли бы предоставить китайским домохозяйствам большую долю ВВП. По состоянию на сентябрь 2022 года потребление в Китае составляло всего 41,3% ВВП Китая. Для второй по величине экономики это крайне, крайне мало. Для сравнения, потребление в процентах от ВВП в Америке колеблется от 60% до 70%. Если бы Пекин расширил систему социальной защиты и перераспределил доходы от экспортного сектора к сектору домохозяйств, он мог бы «растратить» свой излишек. Но это чрезвычайно трудное политическое решение, потому что оно означало бы причинить вред элитам, которые накопили богатство и власть за последние 30 лет и превратили Китай в мирового производителя.

Вместо того, чтобы перебалансировать свою экономику, Пекин должен покупать дерьмо за свои доллары. С этой целью Bitcoin и крипта могут решить часть проблем Китая. Люди воспринимают Bitcoin как средство уклонение от контроля над движением капитала. Но у Китая уже есть грузовики с долларами, которые находятся за пределами страны (и, следовательно, вне его собственного контроля над потоками денег). Поэтому хранение криптовалюты за пределами государства не будет намного более опасным шагом. Следуя этой логике у Поднебесной не будет проблем с тем, чтобы купить криптовалюту за «лишние» доллары, которые накопились у них за границей. Это даст несколько преимуществ.

Уменьшение длинной позиции по доллару

Bitcoin находится вне контроля какой-либо страны, что делает его гораздо лучшим финансовым активом для переработки долларовых излишков, чем казначейские облигации США. Он решает важную проблему покупателя — позволяет избежать произвольной конфискации капитала. (Если это не главная забота покупателя, казначейские облигации на самом деле будут лучшим выбором — Bitcoin сейчас не предлагает доходность и чрезвычайно волатилен по сравнению с казначейскими облигациями США).

Китай может достаточно строго контролировать капитал в юанях, чтобы покупки ВТС за юани не подорвали его внутреннюю финансовую стабильность. Чтобы проиллюстрировать это, давайте рассмотрим теоретическую транзакцию.

Китайский турист едет в Гонконг, чтобы пройтись по магазинам, отведать потрясающих кантонских блюд (которые, я бы сказал, являются лучшими из восьми национальных китайских кухонь) и купить немного биткоинов.

Ему нужно:

- Продать CNY

- Купить USD

- Продать USD

- Купить BTC

Если такое делать в массовом порядке, это быстро ослабит CNY. Ведь все будут продавать CNY, чтобы купить доллары и биткоины. А вот покупателей юаня будет не хватать, и это дестабилизирует курс. Такого явно не хочет Пекин. Чтобы поменять эти потоки, Народному Банку Китая следует занять противоположную позицию. И у него есть доллары, чтобы сделать это.

Народный Банк Китая (НБК):

- Покупает CNY

- Продает USD

Почему Китай не мог сделать это раньше? Потому что это работает только в том случае, если НБК доволен тем, что его длинная позиция по доллару со временем уменьшается. Если бы НБК хотел остаться на том же уровне длинной позиции, он бы позволил капиталу уйти (т. е. тогда бы он разрешил покупку ВТС, но был против продажи USD и покупки юаня, чтобы компенсировать отток капитала). В таком случае CNY ослабнет по отношению к доллару.

Но, учитывая, что Китай по-прежнему держит казначейские облигации на сумму около $1 трлн и продолжает экспортировать рекордные объемы товаров в мир, у него более чем достаточно долларов. И стране удобно постепенно сокращать свой баланс в долларах. То есть, описанная мною «стерилизованная» торговля ВТС может продолжаться в течение очень долгого времени без каких-либо последствий для внутренней финансовой системы Китая.

Возрождение Гонконга

Хорошо это или плохо, но Китай находится там, где он сейчас, только благодаря технологиям. И китайское правительство знает об этом. Уровень внутреннего контроля Пекина возможен только потому, что они взращивают, развивают и внедряют новейшие технологии.

Идем дальше. Предположим, что правительство верит в то, что криптография и технологическая революция, которую она возвещает, имеют ценность. Тогда наличие динамичной криптоэкосистемы на прилегающей территории станет разумной политикой. Пекин никогда не выпустит за границу аспекты криптографии, которые могут принести социальную дестабилизацию для его политической модели. Гонконг может использоваться Пекином как безопасное пространство для экспериментов с рынками крипто-капитала.

Криптоэкосистема — это работодатель для высокооплачиваемых рабочих мест. Он привлекает лучших инженеров и специалистов по финансовым услугам. В нашей отрасли появятся инновационные решения многих проблем. И если вы представляете правительство, думающее о долгосрочной перспективе, вы хотите, чтобы таланты и инновации исходили из ваших границ, а не где-либо еще. Нынешняя торговая война полупроводников между Китаем и США свидетельствует о том, что неспособность развивать доморощенную версию ключевых технологий делает вас незащищенными.

Новые технологии всегда нуждаются в больших рынках капитала. Вот почему американские технологические компании так доминируют в мире. Фундаментальные исследования, финансируемые государством, породили множество предпринимателей, которым удалось привлечь капитал из обширной и сложной сети венчурных капиталистов и инвесторов в акционерный капитал.

Гонконг может стать таким центром криптовалют. Так уже было в прошлом. Активная экосистема бирж, DAO и венчурных фондов предоставит лучшим инженерам мира место для процветания. И хотя наше общество живет в Интернете, мы физически хотим быть там, где развиваются события. Именно это делает город городом. Силиконовая долина по-прежнему процветает как место для жизни и работы, хотя всю работу можно выполнять удаленно с помощью видеоконференций. Это, безусловно, было бы намного дешевле, но реальность такова, что люди хотят быть рядом с другими людьми в своей отрасли.

Just Do It

Гонконг говорит правильные вещи. Теперь нам нужно увидеть их в действии. Какой будет новая попытка Гонконга вновь стать главным центром криптовалютного капитала? Я не знаю, но я надеюсь, что успешной.

Я человек предвзятый в этом плане. Всю свою взрослую жизнь после окончания университета я называл Гонконг своим домом. Я хочу, чтобы город преуспевал. Я хочу увидеть новые возможности для выпускников гонконгских университетов. Я сам был студентом по обмену в Гонконгском технологическом университете. Поэтому хочу, чтобы Гонконг вернул себе звание криптохаба.

Самое главное, я хочу вернуть бычий рынок. Китай не бросил криптовалюту — он просто бездействовал. Текущая глобальная геополитическая ситуация заставит Китай что-то делать со своими долларами. Я считаю, что переориентация Гонконга в регион поддержки криптовалюты является частью стратегии Пекина по улучшению своего положения. Они не хотят дестабилизировать свою внутреннюю финансовую систему. Если эти потоки действительно материализуются так, как я себе это представляю, они станут сильной опорой следующего бычьего рынка. Представьте себе бычий рынок, который поддерживает каждый крупный центробанк, контролирующий кривую доходности, и китайские розничные покупателями биткоина. ОООООООО, ДЕТКА, это будет огонь!