Як і чому відбувається депег стейблкоїнів?

Стійкість стейблкоїнів — найважливіша умова функціонування і розвитку криптовалютної індустрії. Порушення роботи цих інструментів здатне спровокувати галузеву кризу, оскільки вони задіяні в багатьох фінансових продуктах.

Команда Incrypted розібралася, як і чому стейблкоїни втрачають паритет до базових активів.

Що таке депег стейблкоїнів простими словами?

Стейблкоїни — це цифрові активи, вартість яких прив’язана до ціни будь-якого фінансового інструменту, включно з фіатом, криптовалютами і біржовими товарами.

У контексті стейблкоїнів депег (depegging; відв’язка) — це порушене співвідношення фіксованої вартості до базового активу.

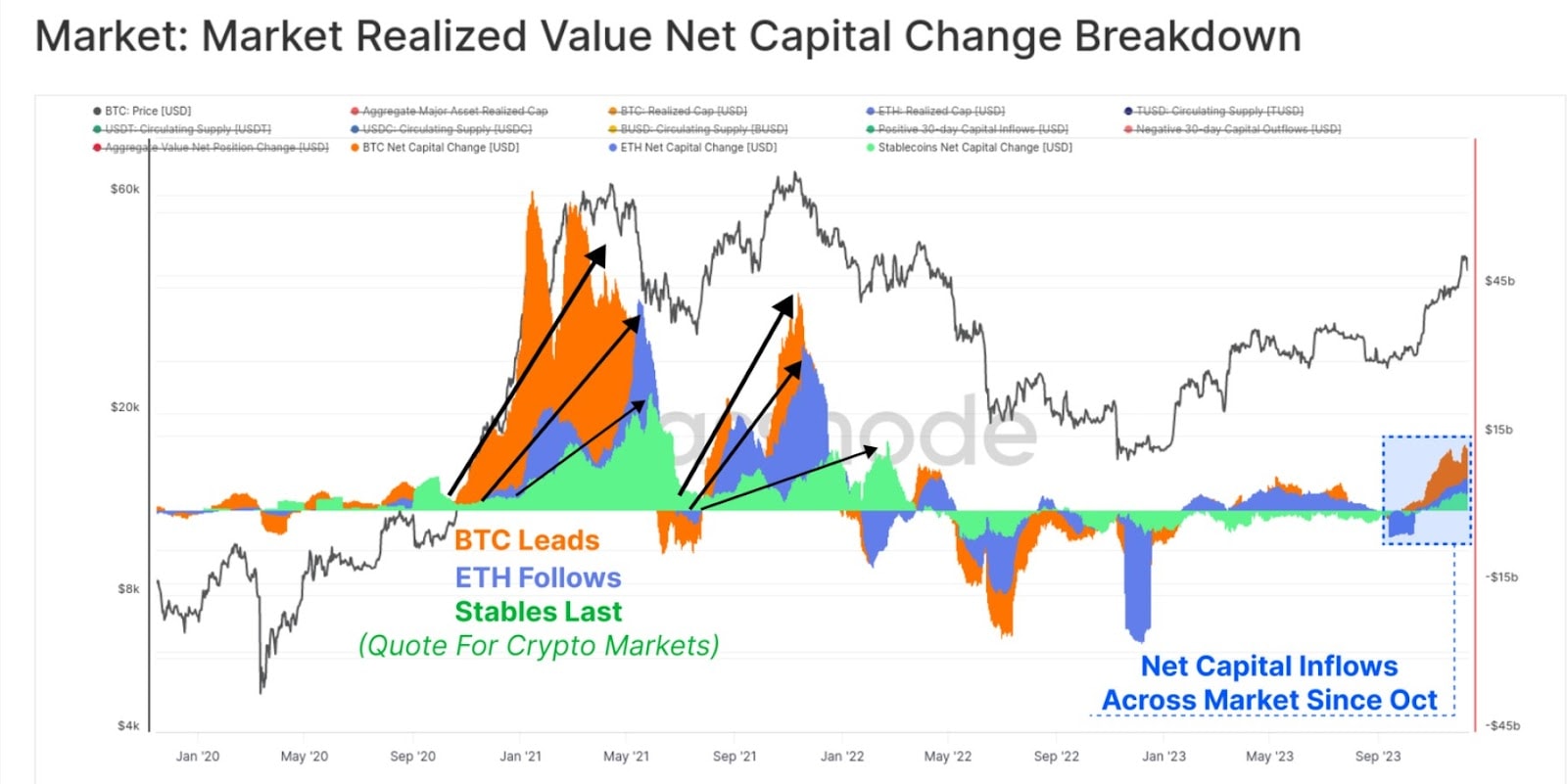

На крііптовалютному ринку стейблкоїни відіграють роль «товару з універсальною ліквідністю». Втрата паритету підриває конвертованість цих інструментів. Учасники ринку позбавляються зрозумілих цінових орієнтирів і втрачають можливість ефективно проводити базові операції.

Як відбувається депег

Одним із системних чинників стійкості стейблкоїнів виступає ліквідність. Важливим є те, з яких активів, у рамках якого процесу і з залученням яких партнерів відбувається формування фонду забезпечення. Модель, яка використовується для підтримки паритету, також відіграє ключову роль.

Стейблкоїни можуть бути забезпечені будь-якими активами, що котируються на ринку. Наприклад, вартість цих інструментів може бути прив’язана до фіата, дорогоцінних металів або навіть криптовалют.

За способом емісії стейблкоїни діляться на дві групи.

- Централізовані. Випускаються і забезпечуються компанією-емітентом (або кількома компаніями), яка повністю управляє інструментом, відповідає за резерви, публікацію звітності, а також за проведення незалежних аудитів. Мають високу надійність і запас міцності в умовах підвищеної турбулентності ринку. Користуються інституційною довірою великих гравців і більш стійкі для обслуговування базових операцій рядових користувачів.

- Децентралізовані. Позбавлені системного контролю з боку єдиного центру прийняття рішень. Підтримка інструментів здійснюється колегіальною мережею користувачів і учасників спільноти. Інструменти стійкі до проявів цензури за рахунок прозорості та демократичності в управлінні. Здебільшого більш сприйнятливі до волатильності ринку і менш стійкі в умовах форс-мажорів.

Стейблкоїни також класифікуються за моделлю забезпечення паритету до базового активу:

- з надлишковим забезпеченням. Паритет забезпечує резервний фонд, який формується з високоліквідних активів, зокрема цінних паперів, боргових зобов’язань, біржових товарів і криптовалют;

- алгоритмічні. Стійкість ціни забезпечують алгоритми(базуються на концепції сеньйоражних акцій);

- ті, що покладаються на децентралізовані пули (з варіантом «м’якої прив’язки» до фіату). Забезпечуються криптовалютами, в комбінованому співвідношення з традиційними інструментами фондового ринку.

Депег стейблкоїна відбувається при порушеннях або серйозних ускладненнях у роботі механізму забезпечення стійкості. Подібні інциденти заведено ділити на контрольовані та неконтрольовані.

У першому варіанті передбачається, наприклад, планове виведення і делістинг активу з бірж. Емітент опрацьовує графік необхідних заходів, заздалегідь інформуючи користувачів та інвесторів про подальші заходи.

За неконтрольованих варіантів вартість «стабільних монет» демонструє гарячкову волатильність. Власники масово скидатимуть інструменти, запускаючи відтік капіталу, який перетворюється на «спіраль смерті». Криза наочно розкриває надійність моделі забезпечення емітента та достатність його резервного фонду.

Причини і чинники несприятливих сценаріїв обвалу або вимушеної планової «відв’язки», можна описати в рамках трьох підгруп.

- Регуляторні. Це фактори зміни державної політики, посилення вимог з боку наглядових органів, а також робота правоохоронних структур.

- Адміністративно-командні. Недостатня компетентність топ-менеджменту, помилки і прорахунки при складанні портфеля активів забезпечення.

- Техніко-економічні. Мають на увазі недосконалість математичних моделей і протоколів підтримки ліквідності, а також проблеми з партнерами і вплив кризових явищ.

Причинами депегу можуть стати різні чинники або їхня сукупність. Зокрема:

- законодавчі обмеження на обіг стейблкоїнів (наприклад, пропозиція заборонити алгоритмічні стейблкоїни в США);

- непрозорі звіти про стан резервів, проблеми з аудитом або труднощі з оцінкою вартості заставних активів;

- уразливості смарт-контрактів, що підтримують цінову стабільність інструментів;

- вплив глобальних економічних подій і чинників.

Найгучніші депеги

Для ілюстрації причин депегів розглянемо найгучніші і знакові кейси.

BitUSD

Почати огляд варто з історичного прикладу першого стейблкоїна BitUSD. У 2014 році інструмент був представлений платформою BitShares. Розробники прагнули створити універсальний і зручний інструмент торгівлі. BitUSD мав паритет 1:1 до долара США. Механізм забезпечення формувався за рахунок резервування utility-токенів BTS.

Для емісії BitUSD необхідно було «заморозити» BTS в еквіваленті як мінімум двократної вартості інструменту. Модель резервування, почасти, має схожість зі стейблкоїном DAI від MakerDAO, який спочатку забезпечувався криптоактивами.

Депег наздогнав BitUSD наприкінці 2018 року на тлі зростання біткоїна. На гребені бичачого тренду вартість BitShares зросла в 15 разів, а ринкова капіталізація — майже в 20 разів. Це призвело до того, що останній показник практично в 16 разів перевищив обсяг його забезпечення.

Це була провальна, але тим і вкрай показова спроба створення стейблкоїна.

TerraUSD (USTC)

Запуск активу відбувся 2020 року. Сінгапурська компанія-емітент Terraform Labs (TFL) пророкувала інструменту велике майбутнє, роблячи ставку на алгоритмічну модель у поєднанні із залученням екосистемної інфраструктури Terra і криптовалюти LUNA. Проєкт позиціонували як найбільш децентралізований і масштабований.

Депег активу відбувся в травні 2022 року. Крах компанії став символічною точкою відліку довгої «криптозими».

Крах TerraUSD був продиктований сукупністю факторів. Про це свідчать докладні дослідження на базі ончейн-аналітики. Серед причин кризи: інвестиційні рішення пулу великих гравців ринку, вразливість протоколів підтримки ліквідності Curve, дисбаланс паритету між USTC та іншими стейблкоїнами.

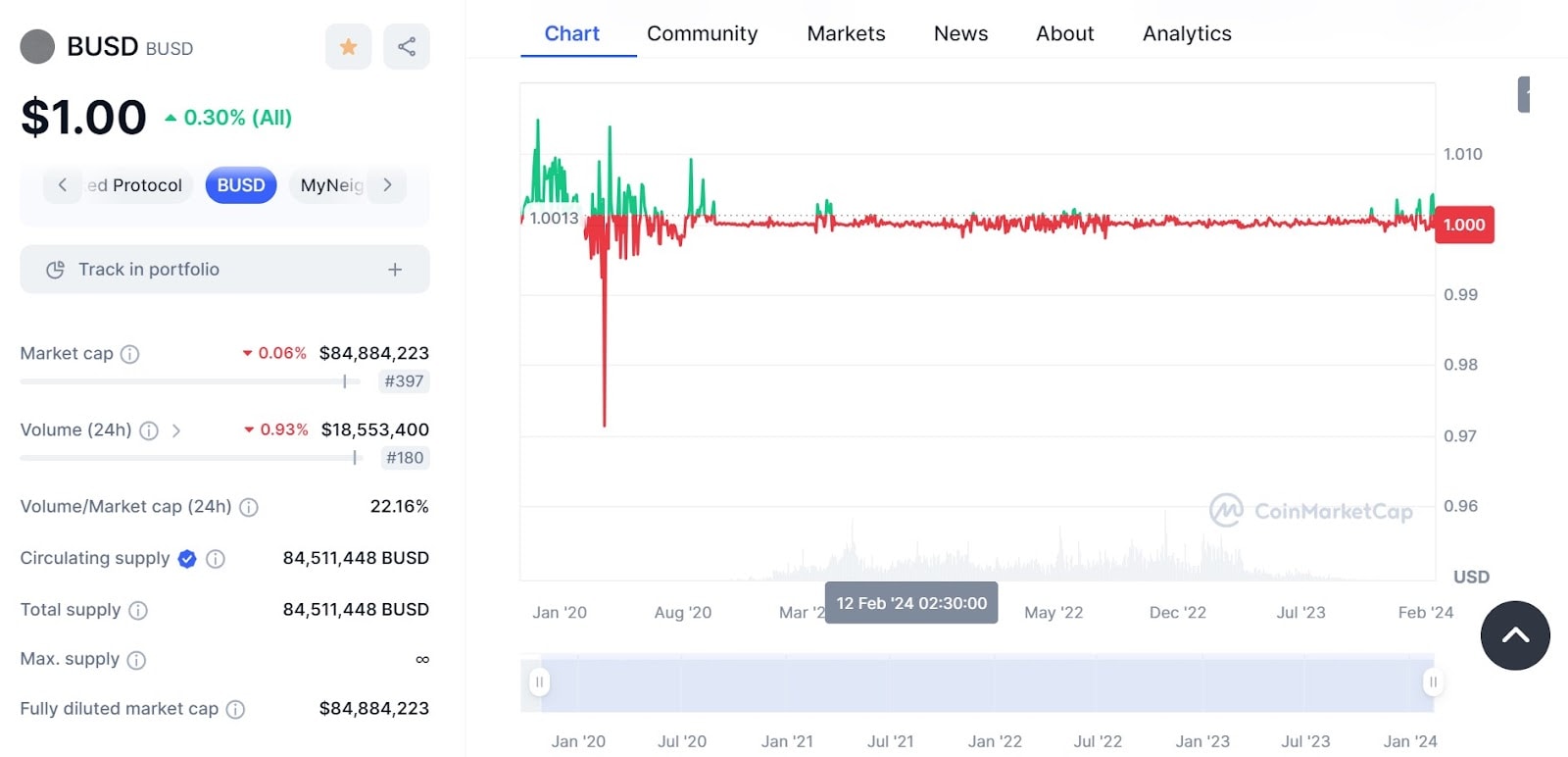

Binance USD (BUSD)

Одним з останніх гучних кейсів став делістинг стейблкоїна BUSD. Запуск інструменту відбувся у 2019 році в рамках екосистеми Binance. Уже до 2022 року проєкт наростив високі темпи розвитку і на висхідному тренді BUSD упевнено входив до трійки найпопулярніших стейблкоїнів.

Однією з істотних переваг BUSD на ринку стейблкоїнів була наявність у емітента — компанії Paxos Trust Company — ліцензії від Нью-Йоркського департаменту фінансових послуг (NYDFS).

У лютому 2023 року в Paxos заявили про припинення емісії BUSD у зв’язку з розпорядженням NYDFS. Припис Нью-Йоркського департаменту ґрунтувався на офіційному попередженні від Комісії з цінних паперів і бірж США (SEC) стосовно можливості подачі судових позовів щодо компанії.

Перевага BUSD перетворилася на структурну вразливість. Відбувся сценарій знецінення і контрольованого депегу.

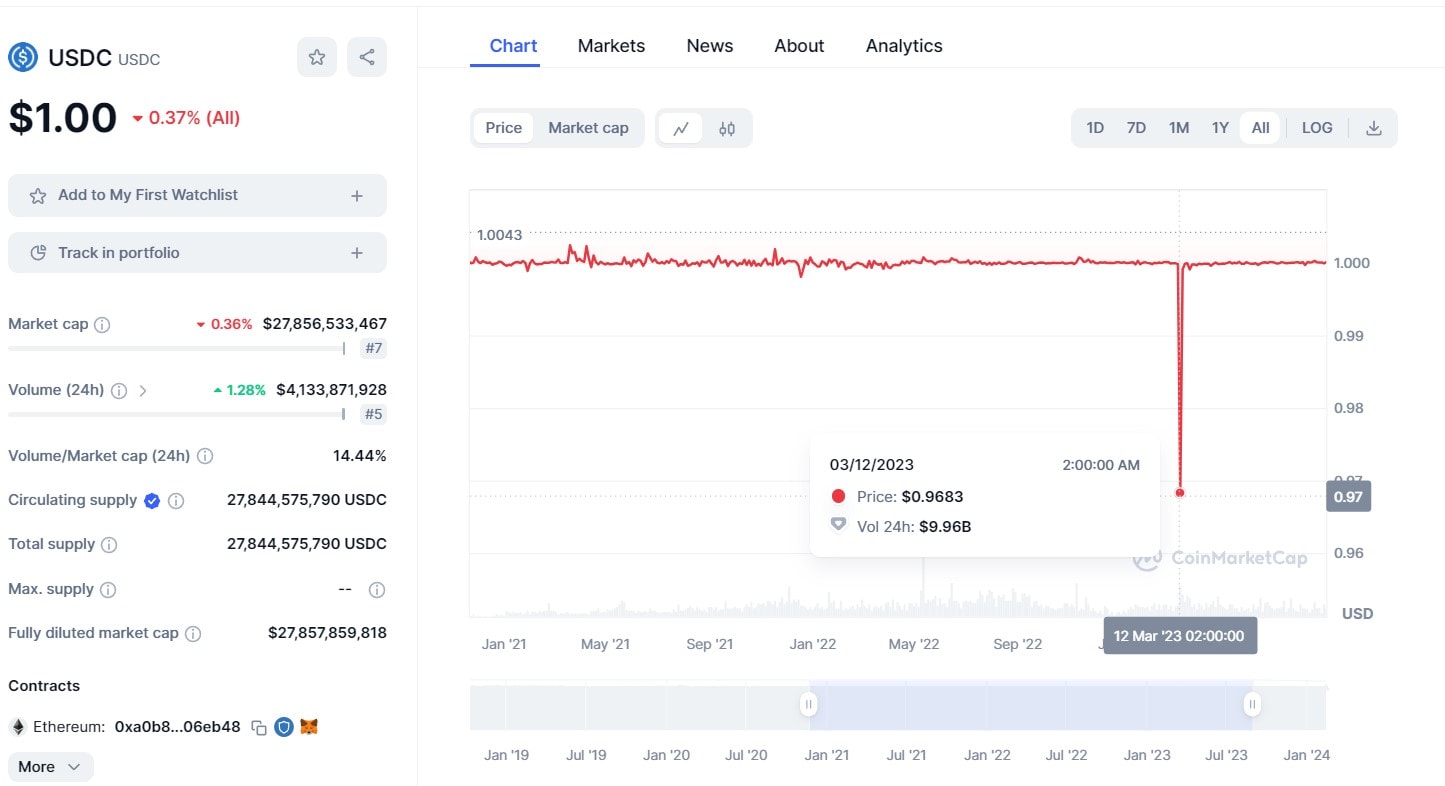

USDC

Ще не оговтавшись від наслідків колапсу Terra, у березні 2023 року сегмент стейблкоїнів зіткнувся з новою серією депегів. Найсерйознішим і несподіваним для ринку став інцидент з USDC.

Передумови для кризи намітилися ще 2021 року. Тоді аналітики Bloomberg писали, що на сайті співемітента USDC — компанії Circle (до моменту написання одноосібно контролює інструмент). Виявилося, що забезпечення містило комерційні папери, корпоративні облігації та інші активи, які можуть зазнати збитків і є менш ліквідними, якщо клієнти коли-небудь спробують масово викупити стейблкоїни. Коректура правил зберігання коштів була викликана публікацією більш детальної інформації про стан резервного фонду.

У березні 2023 року USDC втратив прив’язку до долара через те, що Circle зберігала близько $3,3 млрд резервів у збанкрутілому Silicon Valley Bank (SVB). SVB був закритий Департаментом фінансового захисту та інновацій Каліфорнії через неплатоспроможність. Член консорціуму Centre, криптобіржа Coinbase, заявила про припинення конвертації стейблкоіна в долари США.

Слідом за USDC депег спіткав ще кілька «стабільних монет», зокрема алгоритмічні стейблкоїни DAI від MakerDAO і FRAX Finance.

| Тікер | Емітент | Модель забезпечення | Запуск проєкту | Депег |

| BitUSD | BitShares Blockchain | гібридна; прив’язка 1:1 до долара США | липень 2014 року | листопад 2018 року |

| BUSD | Paxos Trust Company | фіатна; прив’язка 1:1 до долара США | вересень 2019 року | березень 2023 року |

| USDC | Circle | фіатна; прив’язка 1:1 до долара США | вересень 2018 року | березень 2023 року |

| DAI | MakerDAO | гібридна з м’якою прив’язкою до долара США | листопад 2019 року | березень 2023 року |

| USTC | Terraform Labs | алгоритмічна | вересень 2020 року | травень 2022 року |

| USDT | Tether Limited | фіатна; прив’язка 1:1 до долара США | 2015 рік | червень 2023 року |

Висновки

Сегмент стейблкоїнів є важливою частиною криптовалютного ринку, оскільки ці інструменти задіяні в багатьох продуктах і додатках. Тому їхня стійкість вкрай важлива для успішного розвитку галузі.

- У контексті стейблкоїнів депег — це порушене співвідношення фіксованої вартості інструменту до базового активу.

- Депег стейблкоїна відбувається при порушеннях або серйозних ускладненнях у роботі механізму забезпечення стійкості.

- Інструмент може втратити паритет до базового активу з багатьох причин, наприклад, проблеми з регулюванням або банківськими партнерами, які утримують фонди забезпечення.