Как и почему происходит депег стейблкоинов?

Устойчивость стейблкоинов ― важнейшее условие функционирования и развития криптовалютной индустрии. Нарушение работы этих инструментов способно спровоцировать отраслевой кризис, поскольку они задействованы во многих финансовых продуктах.

Команда Incrypted разобралась, как и почему стейблкоины теряют паритет к базовым активам.

Что такое депег стейблкоинов простыми словами?

Стейблкоины ― это цифровые активы, стоимость которых привязана к цене какого-либо финансового инструмента, включая фиат, криптовалюты и биржевые товары.

В контексте стейблкоинов депег (depegging; отвязка) ― это нарушенное соотношение фиксированной стоимости к базовому активу.

На крииптовалютном рынке стейблкоины играют роль «товара с универсальной ликвидностью». Потеря паритета подрывает конвертируемость этих инструментов. Участники рынка лишаются понятных ценовых ориентиров и теряют возможность эффективно проводить базовые операции.

Как происходит депег

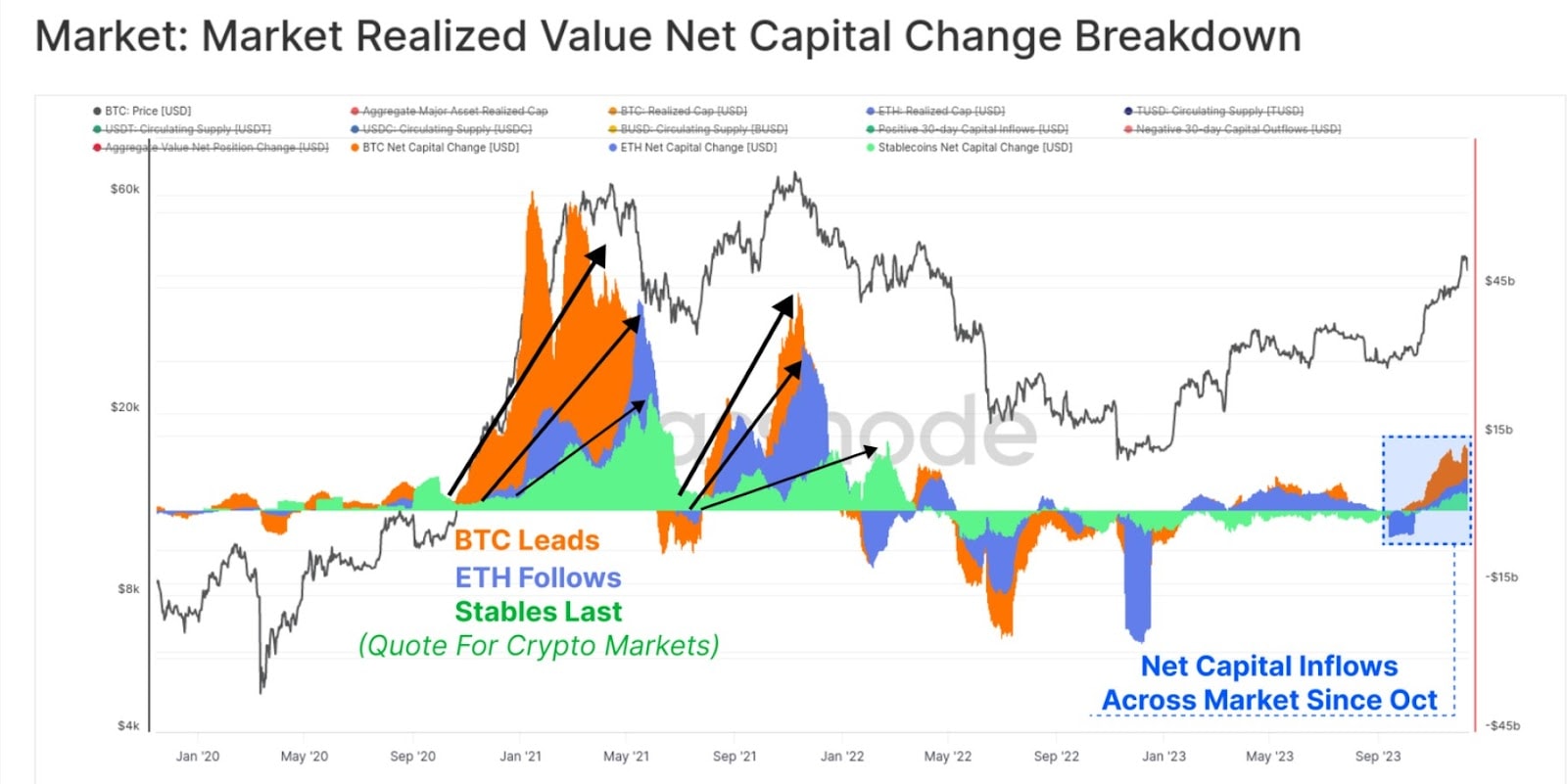

Одним из системных факторов устойчивости стейблкоинов выступает ликвидность. Важно то, из каких активов, в рамках какого процесса и с задействованием каких партнеров происходит формирование фонда обеспечения. Модель, используемая для поддержания паритета, также играет ключевую роль.

Стейблкоины могут быть обеспечены любыми активами, котируемыми на рынке. Например, стоимость этих инструментов может быть привязана к фиату, драгоценным металлам или даже криптовалютам.

По способу эмиссии стейблкоины делятся на две группы.

- Централизованные. Выпускаются и обеспечиваются компанией-эмитентом (или несколькими компаниями), которая полностью управляет инструментом, отвечает за резервы, публикацию отчетности, а также за проведение независимых аудитов. Обладают высокой надежностью и запасом прочности в условиях повышенной турбулентности рынка. Пользуются институциональным доверием крупных игроков и более устойчивы для обслуживания базовы операций рядовых пользователей.

- Децентрализованные. Лишены системного контроля со стороны единого центра принятия решений. Поддержка инструментов осуществляется коллегиальной сетью пользователей и участников сообщества. Инструменты устойчивы к проявлениям цензуры за счет прозрачности и демократичности в управлении. По большей части более восприимчивы к волатильности рынка и менее устойчивы в условиях форс-мажоров.

Стейблкоины также классифицируются по модели обеспечения паритета к базовому активу:

- с избыточным обеспечением. Паритет обеспечивает резервный фонд, который формируется из высоколиквидных активов, в том числе ценных бумаг, долговых обязательств, биржевых товаров и криптовалют;

- алгоритмические. Устойчивость цены обеспечивают алгоритмы (базируются на концепции сеньоражных акций);

- полагающиеся на децентрализованные пулы (с вариантом «мягкой привязки» к фиату). Обеспечиваются криптовалютами, в комбинированном соотношение с традиционными инструментами фондового рынка.

Депег стейблкоина происходит при нарушениях или серьезных осложнениях в работе механизма обеспечения устойчивости. Подобные инциденты принято делить на контролируемые и неконтролируемые.

В первом варианте предполагается, например, плановый вывод и делистинг актива с бирж. Эмитент прорабатывает график необходимых мероприятий, заранее информируя пользователей и инвесторов о дальнейших мерах.

При неконтролируемых вариантах стоимость «стабильных монет» демонстрирует лихорадочную волатильность. Держатели массово сбрасывать инструменты, запуская отток капитала, который превращается в «спираль смерти». Кризис наглядно вскрывает надежность модели обеспечения эмитента и достаточность его резервного фонда.

Причины и факторы неблагоприятных сценариев обвала или вынужденной плановой «отвязки», можно описать в рамках трех подгрупп.

- Регуляторные. Это факторы изменения государственной политики, усиления требований со стороны надзорных органов, а также работа правоохранительных структур.

- Административно-командные. Недостаточная компетентность топ-менеджмента, ошибки и просчеты при составлении портфеля активов обеспечения.

- Технико-экономические. Подразумевают несовершенство математических моделей и протоколов поддержки ликвидности, а также проблемы с партнерами и влияние кризисных явлений.

Причинами депега могут стать различные факторы или их совокупность. В том числе:

- законодательные ограничения на обращение стейблкоинов (например, предложение запретить алгоритмические стейблкоины в США);

- непрозрачные отчеты о состоянии резервов, проблемы с аудитом или трудности с оценкой стоимости залоговых активов;

- уязвимости смарт-контрактов, поддерживающих ценовую стабильность инструментов;

- влияние глобальных экономических событий и факторов.

Самые громкие депеги

Для иллюстрации причин депегов рассмотрим самые нашумевшие и знаковые кейсы.

BitUSD

Начать обзор стоит с исторического примера первого стейблкоина BitUSD. В 2014 году инструмент был представлен платформой BitShares. Разработчики стремились создать универсальный и удобный инструмент торговли. BitUSD имел паритет 1:1 к доллару США. Механизм обеспечения формировался за счет резервирования utility-токенов BTS.

Для эмиссии BitUSD необходимо было «заморозить» BTS в эквиваленте как минимум двукратной стоимости инструмента. Модель резервирования, отчасти, имеет сходства со стейблкоином DAI от MakerDAO, который изначально обеспечивался криптоактивами.

Депег настиг BitUSD в конце 2018 года на фоне роста биткоина. На гребне бычьего тренда стоимость BitShares выросла в 15 раз, а рыночная капитализация ― почти в 20 раз. Это привело к тому, что последний показатель практически в 16 раз превысила объем его обеспечения.

Это была провальная, но тем и крайне показательная попытка создания стейблкоина.

TerraUSD (USTC)

Запуск актива состоялся в 2020 году. Сингапурская компания-эмитент Terraform Labs (TFL) прочила инструменту большое будущее, делая ставку на алгоритмическую модель в сочетании с вовлечением экосистемной инфраструктуры Terra и криптовалюты LUNA. Проект позиционировалась как наиболее децентрализованный и масштабируемый.

Депег актива произошел в мае 2022 года. Крах компании стал символической точкой отсчета долгой «криптозимы».

Крушение TerraUSD было продиктовано совокупностью факторов. Об этом свидетельствуют подробные исследования на базе ончейн-аналитики. В числе причин кризиса: инвестиционные решения пула крупных игроков рынка, уязвимость протоколов поддержки ликвидности Curve, дисбаланс паритета между USTC и другими стейблкоинами.

Binance USD (BUSD)

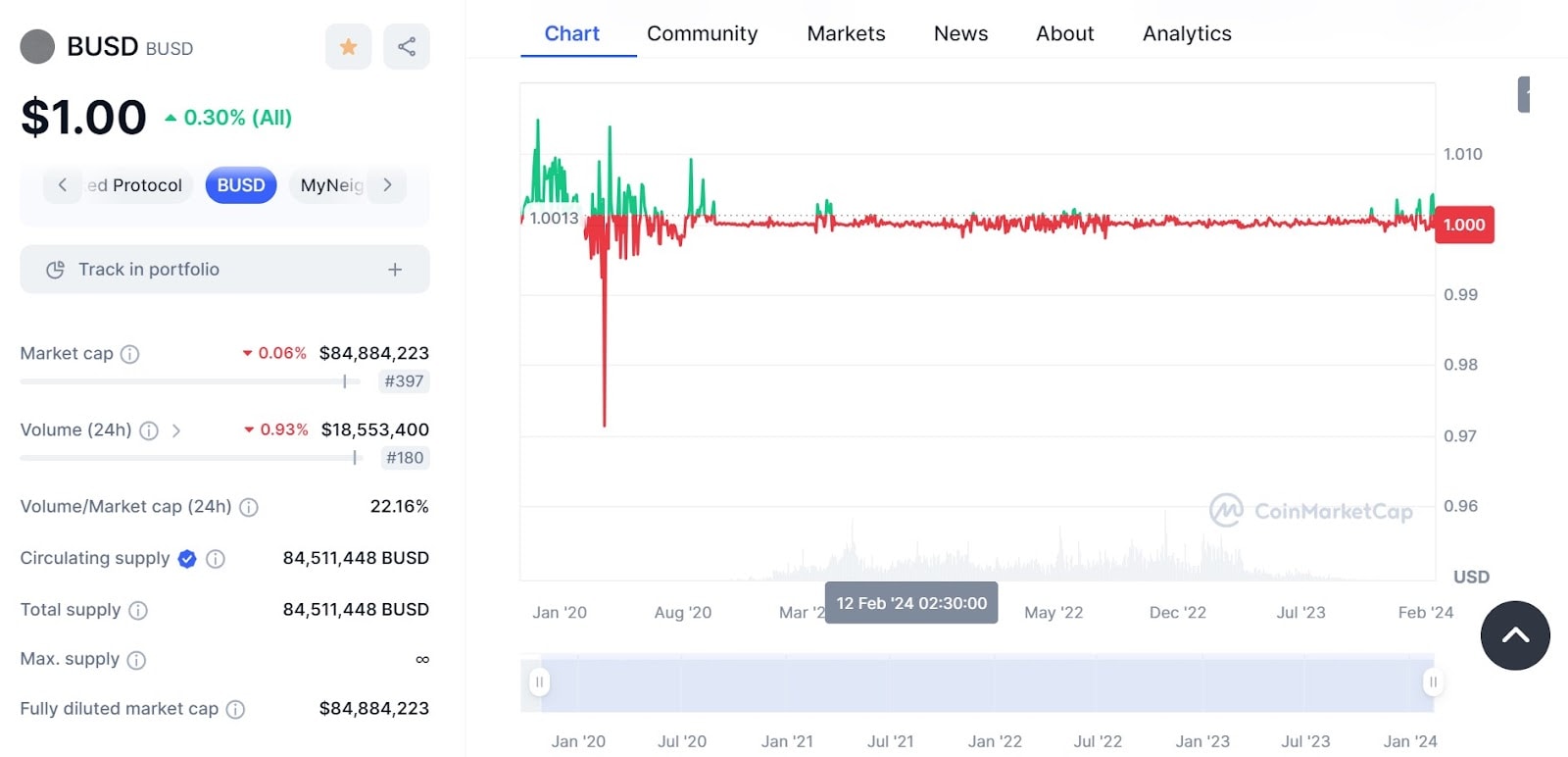

Одним из последних громких кейсов стал делистинг стейблкоина BUSD. Запуск инструмента состоялся в 2019 году в рамках экосистемы Binance. Уже к 2022 году проект нарастил высокие темпы развития и на восходящем тренде BUSD уверенно входил в тройку наиболее популярных стейблкоинов.

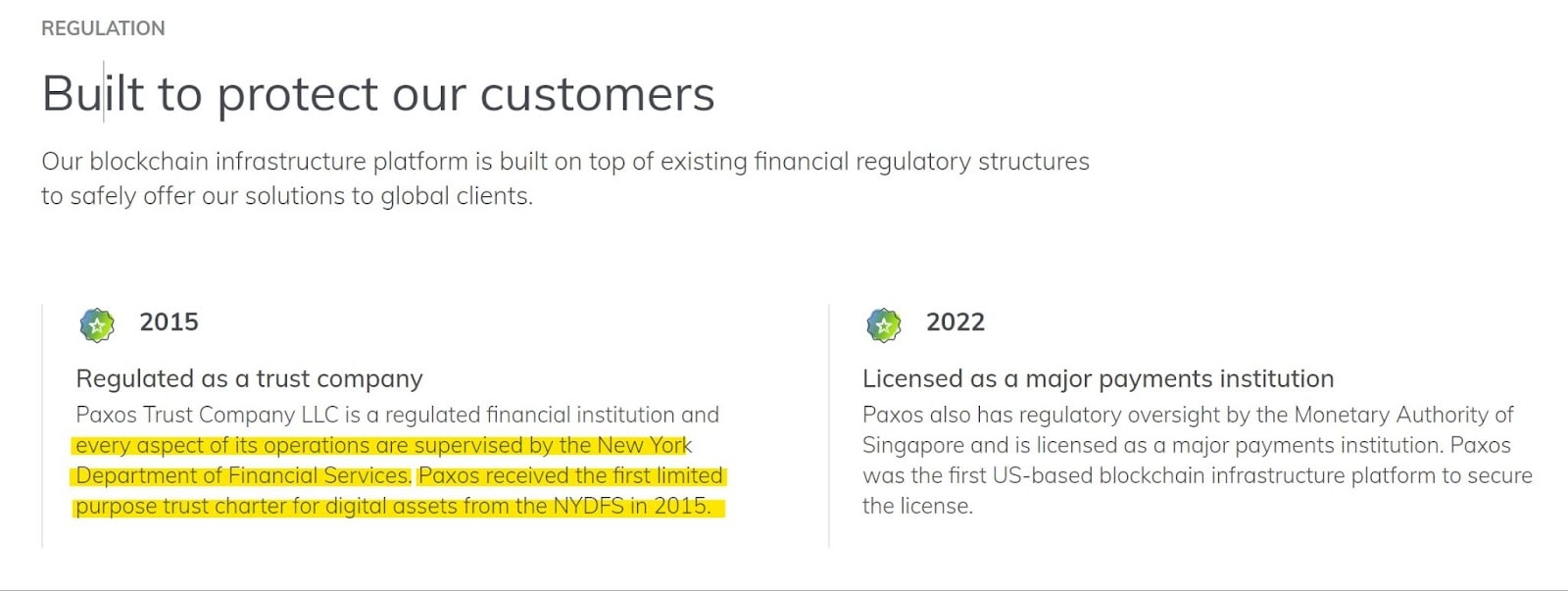

Одним из существенных преимуществ BUSD на рынке стейблкоинов являлось наличие у эмитента — компании Paxos Trust Company — лицензии от Нью-Йоркского департамента финансовых услуг (NYDFS).

В феврале 2023 года в Paxos заявили о прекращении эмиссии BUSD в связи с распоряжением NYDFS. Предписание Нью-Йоркского департамента основывалось на официальном предупреждении от Комиссии по ценным бумагам и биржам США (SEC) касаемо возможности подачи судебных исков в отношении компании.

Преимущество BUSD обратилось в структурную уязвимость. Последовал сценарий обесценивания и контролируемого депега.

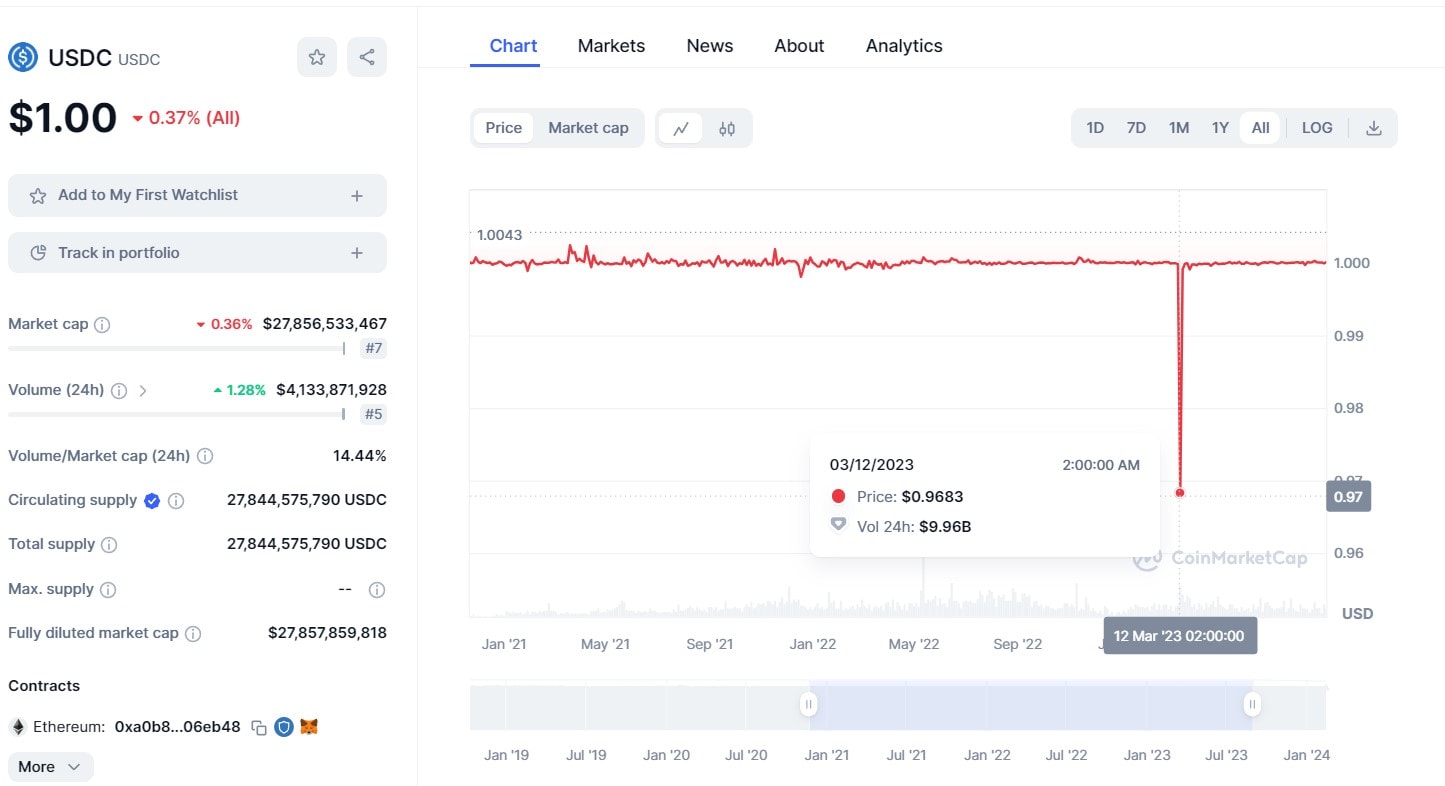

USDC

Еще не оправившись от последствий коллапса Terra, в марте 2023 года сегмент стейблкоинов столкнулся с новой серией депегов. Самым серьезным и неожиданным для рынка стал инцидент с USDC.

Предпосылки для кризиса наметились еще в 2021 году. Тогда аналитики Bloomberg писали, что на сайте соэмитента USDC — компании Circle (к моменту написания единолично контролирует инструмент). Оказалось, что обеспечение включало в себя коммерческие бумаги, корпоративные облигации и другие активы, которые могут понести убытки и являются менее ликвидными, если клиенты когда-либо попытаются массово выкупить стейблкоин. Корректура правил хранения средств была вызвана публикацией более детальной информации о состоянии резервного фонда.

В марте 2023 года USDC потерял привязку к доллару из-за того, что Circle хранила около $3,3 млрд резервов в обанкротившемся Silicon Valley Bank (SVB). SVB был закрыт Департаментом финансовой защиты и инноваций Калифорнии из-за неплатежеспособности. Член консорциума Centre, криптобиржа Coinbase, заявила о приостановке конвертации стейблкоина в доллары США.

Следом за USDC депег постиг еще несколько «стабильных монет», в том числе алгоритмические стейблкоины DAI от MakerDAO и FRAX Finance.

| Тикер | Эмитент | Модель обеспечения | Запуск проекта | Депег |

| BitUSD | BitShares Blockchain | гибридная; привязка 1:1 к доллару США | июль 2014 года | ноябрь 2018 года |

| BUSD | Paxos Trust Company | фиатная; привязка 1:1 к доллару США | сентябрь 2019 года | март 2023 года |

| USDC | Circle | фиатная; привязка 1:1 к доллару США | сентябрь 2018 года | март 2023 года |

| DAI | MakerDAO | гибридная с мягкой привязкой к доллару США | ноябрь 2019 года | март 2023 года |

| USTC | Terraform Labs | алгоритмическая | сентябрь 2020 года | май 2022 года |

| USDT | Tether Limited | фиатная; привязка 1:1 к доллару США | 2015 год | июнь 2023 года |

Выводы

Сегмент стейблкоинов является важной частью криптовалютного рынка, поскольку эти инструменты задействованы во многих продуктах и приложениях. Поэтому их устойчивость крайне важна для успешного развития отрасли.

- В контексте стейблкоинов депег ― это нарушенное соотношение фиксированной стоимости инструмента к базовому активу.

- Депег стейблкоина происходит при нарушениях или серьезных осложнениях в работе механизма обеспечения устойчивости.

- Инструмент может потерять паритет к базовому активу по многим причинам, проблемы с регулированием или банковскими партнерами, которые удерживают фонды обеспечения.