Что такое токенсейлы и как на них заработать?

Буллран — это не только про рост цен, но также и про общее развитие индустрии. Восходящая фаза цикла считается наиболее благоприятной для привлечения средств, поэтому многие проекты проводят токенсейлы. Это подтверждается и данными агрегатора Cryptorank — с начала 2024 года проведено более 600 первичных предложений токенов на общую сумму почти $2 млрд.

Для инвесторов это период высокой активности, поскольку они получают возможность вложиться в проекты на ранней стадии и получить доход после запуска токена на открытом рынке. Однако новички часто не понимают, как устроены токенсейлы, что требуется для участия и сколько на этом можно заработать.

В этом материале мы разберем теорию и практику первичных предложений токенов, а также рассмотрим подводные камни и риски, связанные с инвестированием в цифровые активы на ранних этапах.

Что такое токенсейлы и для чего они нужны?

Токенсейл — это способ распространения токенов проекта до того, как активы попадут на открытый рынок. Если сравнивать с традиционными инвестициями, то токенсейлы имеют много общего с IPO (initial public offering), после проведения которого акции компании начинают торговаться на бирже.

Благодаря токенсейлам инвесторы могут вложиться в проект на ранней стадии, а разработчики — привлечь капитал и выстроить ядро сообщества через распределение активов между заинтересованными пользователями.

Нередко такие продажи называют предварительными (presale) иди публичными (public sale). Первое название связано с тем, что сделка проводится до выхода актива на открытые рынки, а второе сформировалось из-за того, что участвовать в ней могут все желающие на общеизвестных условиях.

Примечание: также существуют частные или приватные (private sale) продажи токенов. Они могут проводиться на различных этапах привлечения средств, но связанные с ними подробности (и нередко и сам факт) обычно остаются в тайне.

В зависимости от того, где проводится продажа, кто в ней может участвовать и как распределяются токены, различают несколько основных разновидностей токенсейлов. Однако общий принцип остается неизменным — покупатель передает определенное количество криптовалюты, а взамен получает токены проекта.

После публичной продажи активы попадают на открытый рынок через централизованные или децентрализованные биржи, а у инвесторов появляется возможность реализовать их.

Терминология

Предварительная продажа токенов — это нишевое направление, с которым связан ряд специфических терминов:

- ICO, IEO, IDO — конкретные разновидности токенсейлов. Мы подробнее рассмотрим их в следующем разделе;

- вайтлист (whitelist) — список адресов или пользователей, которые получают право на участие в продаже. Включение в вайтлист еще не гарантирует получение токенов;

- аллокация — количество токенов, которые может (но не обязан) выкупить один пользователь;

- билет (ticket) — используется при случайном распределении аллокаций. Как правило, участник может иметь несколько билетов, что повышает его шансы на выигрыш, а их количество зависит от выполнения специальных условий;

- FCFS (first come, first serve) — механизм продажи, при котором общее количество токенов меньше суммы аллокаций допущенных участников. Опоздавшие могут остаться ни с чем;

- хардкап (hard cap) — максимальная цель по привлечению средств. При ее достижении токенсейл может прекратиться;

- софткап (soft cap) — минимальная цель по привлечению средств. Если она не достигнута, то результаты продажи аннулируются, а участникам возвращают деньги;

- вестинг (vesting) — схема постепенной передачи права собственности на токены. Проще говоря — это график, по которому инвестор получает приобретенные активы частями. Например, по 10% в месяц в течение полугода.

- клифф (cliff) — пауза в процессе передачи активов. Так, если вестинг предусматривает двухмесячный клифф, то распределение токенов начинается по прошествии этого периода;

- батч (batch) — количество токенов, которые разово передаются инвестору. В нашем примере батч составляет 10%, потому что именно столько активов покупатель получает один раз в месяц;

- TGE (Token Generation Event) — событие, с наступлением которого токены создаются или разблокируются для передачи покупателям. Например, TGE может быть листинг на определенной бирже или окончание публичного токенсейла.

Как правило, пользователь сталкивается с этими понятиями при участии в токенсейле на конкретной площадке. Поэтому лучше переходить к выбору платформы только после полного освоения терминологии.

Основные разновидности первичных предложений токенов

С момента проведения первого токенсейла компанией Mastercoin (сейчас Tether) в 2013 году, данный механизм постоянно эволюционирует. В результате этого сформировалось несколько общепринятых стандартов предварительной продажи токенов.

ICO

ICO или Initial Coin Offering (первичное предложение монет) — это механизм привлечения инвестиций, во время которого команда проекта продает предварительно выпущенные токены, собирая средства на дальнейшую разработку и развитие.

Изначально ICO проводились самими стартапами. Обычно через сайт, на котором пользователи могли отправить команде криптовалюту (сначала биткоин, а впоследствии все чаще Ethereum), получив взамен токены. Сейчас же функции по организации продажи взяли на себя специальные платформы вроде Coinlist.

Исторически ICO были первым форматом токенсейлов, появившись еще в 2013 году. Своего пика эта модель достигла в 2017-2018 годах, после того как в сети Ethereum появился стандарт ERC-20, который позволил разработчикам запускать собственные токены без необходимости создавать отдельный блокчейн.

Именно в этот период рекордно возросло количеством мошеннических проектов, которые дискредитировали ICO. Пользуясь отсутствием регулирования и ажиотажем на рынке, их основатели собирали средства инвесторов и исчезали, или, в лучшем случае, пытались создавать видимость разработки. Этот хаос прекратился лишь с наступлением «криптозимы» 2018-2019 годов.

Однако именно благодаря ICO мы увидели Brave Browser, Aave, Cosmos, Ethereum и десятки других проектов, без которых сейчас трудно представить крипторынок. Вместе с тем, по данным Satis Group, 80% всех предложений монет по состоянию на 2018 год оказались мошенническими и лишь 15% дошли до этапа листинга на биржах.

IEO

IEO или Initial Exchange Offering (первичное биржевое предложение) — это модель токенсейлов, пришедшая на смену ICO. Благодаря IEO пользователи смогли инвестировать в проекты вроде BitTorent (BTT), Axie Infinity (AXS) и Sui (SUI).

Ключевая особенность IEO в том, что процесс организуется не командой проекта, а криптобиржей. Как правило, после IEO платформа добавляет токен в листинг, открывая доступ к нему зарегистрированным пользователям, что также решает проблему выхода на открытый рынок.

Одной из наиболее известных IEO-платформ является Binance Launchpad. Сервис появился в 2017 году и именно с него началось возрождение публичных токенсейлов после окончания ICO-лихорадки. На момент написания подобные сервисы доступны на большинстве крупных бирж и на них регулярно проводятся продажи в тех или иных форматах.

IEO позволили разработчикам передать организацию продажи «на аутсорс», что сократило издержки и способствовало улучшению пользовательского опыта. Кроме того, инвесторы получили гарант добросовестности проекта в лице торговой платформы. Именно этот фактор и способствовал популяризации биржевых предложений, поскольку после мошеннических ICO покупатели нуждались в механизмах проверки стартапов.

Лаунчпад (площадка для токенсейлов) являются частью торговой платформы, поэтому для его использования требуется зарегистрировать аккаунт.

IDO

IEO оказались удачным компромиссом для инвесторов и разработчиков, но поставили и тех, и других в полную зависимость от централизованных платформ. Устранить эту монополию удалось с появлением децентрализованных бирж (DEX), позволяющих свободно организовать торги для любого токена.

На основе этих сервисов появился новый формат — IDO или Initial DEX Offering (первичное децентрализованное предложение). Он предусматривает организацию токенсейла и последующих торгов на ончейн-лаунчпадах и DEX.

Одним из самых известных IDO-лаунчпадов стал DAO Maker, внедривший модель распределения аллокаций между пользователями, которые удерживают определенные активы. Этот механизм получил название SHO (Strong Holders Offering) и по задумке создателей способствовал привлечению более мотивированных и опытных инвесторов.

Сейчас на рынке доступны десятки подобных площадок со своими экосистемами, механиками продажи специализациями, что предоставляет огромный выбор и широкие возможности для участия в первичных предложениях токенов.

IDO смогли объединить первичные продажи токенов с прозрачностью блокчейна, что сделало их по-настоящему публичными и независимыми.

И это только наиболее популярные формы токенсейлов, прошедшие испытание временем. Также существуют и менее известные решения вроде IFO (Initial Fork Offering), DAICO (Decentralized Autonomous Initial Coin Offering) или ETO (Equity Token Offering), не получившие распространения из-за своей технической и организационной сложности.

Кроме того, отдельные платформы часто модифицируют форматы ICO, IEO и IDO, добавляя свои особенности, механики и ограничения для участников. По этому принципу появились форматы вроде IGO (Initial Game Offering) или INO (Initial NFT Offering).

Сколько можно заработать на токенсейлах?

Существует распространенное мнение, что после выхода токена на рынок участники первичного предложения мгновенно становятся богатыми. Такие кейсы были в прошлом, и, вероятно, повторятся в будущем, однако реальные цифры зависят от текущей ситуации на рынке, площадки и самого проекта.

Получить конкретные данные за определенный промежуток времени можно на агрегаторах вроде Cryptorank. В качестве примера приведем несколько показателей доходности за 2023 год:

- площадка с самым высоким средним показателем доходности (ROI) — Binance Launchpad (4486% или 44х);

- наиболее прибыльный проект — Autonolas (230х);

- проект с самой высокой пиковой доходностью (ATH ROI) — Shiba Saga (964х).

Однако это динамические показатели, зависящие от текущей и максимальной стоимости токена.

Так же стоит отметить, что средняя доходность может сильно отличаться в зависимости от времени работы и активности площадки. Так, средний ROI лаунчпада DAO Maker, на котором прошло почти 150 предложений, составляет 152% (1,5х), в то время как относительно молодой сервис Bounce с менее чем 30 токенсейлами достиг уровня в 670%.

Разброс данных в этом сегменте огромен и усредненные показатели, как и привязка к одной метрике, не позволяют составить объективную картину. Например, несмотря на то, что Binance Launchpad демонстрирует самый высокий ROI, система распределения этой площадки ориентирована на крупных держателей BNB. Поэтому в данном случае важно оценивать не только доходность, но и размер аллокации, которую можно получить с вашим капиталом.

Статистический ROI площадки или проекта и реальная доходность пользователя в каждом отдельном случае может отличаться из-за влияния многочисленных факторов.

Риски участия в первичной продаже токенов

Правильное определение связанных с токенсейлами опасностей позволяет рассчитать баланс риска и вознаграждения (risk-reward), который влияет на принятие дальнейших решений. Ниже приведено несколько ключевых рисков, связанных с этой деятельностью.

Низкая доходность

Участие в предварительной продаже — это всегда «покупка кота в мешке». Ключевая цель разработчиков — собрать средства на дальнейшее развитие, а не обеспечить прибыль участникам. Да, зачастую проекты заинтересованы в том, чтобы дать инвесторам «иксы», тем самым укрепив свою репутацию в сообществе, но это не аксиома.

Разброс доходности токенсейлов огромен. Sui с 16х можно считать удачным кейсом для инвесторов, но есть и другие примеры вроде OVAL3, который обеспечил пользователям DAO Maker лишь 2,9х ROI на пике стоимости. С учетом ограничений, комиссий и рисков, связанных с IDO, — не так много.

Фактическая доходность также зависит от момента продажи полученных токенов, поэтому поведение инвесторов тоже играет свою роль. Однако всегда стоит быть готовым к нулевым результатам или даже убыткам — вкладывайте только те средства, которые готовы потерять.

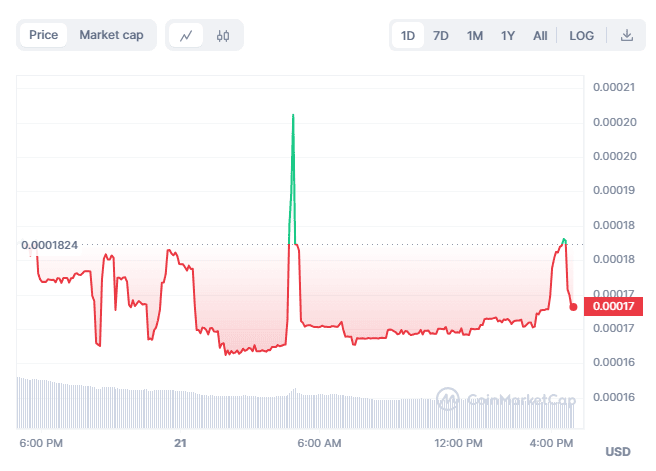

Дамп цены токена

Поведение актива после выхода на открытый рынок непредсказуемо и зависит от токеномики, стратегии маркетмейкера (если он есть) и ликвидности, которой располагает команда. В некоторых случаях цена нового токена может стабильно удерживаться или даже расти, а в других — стремительно падать на первых минутах торгов. Пример — Sociapol.

Нередко прибыльной оказывается только «первая» свеча, после которой рыночная стоимость падает ниже цены токенсейла и пользователю остается или зафиксировать убытки, или удерживать токены в надежде на будущий рост.

В таких ситуациях все зависит от возможности инвестора перевести свои активы на нужную площадку.

Волатильность

При участи в токенсейлах, как правило, инвесторам требуется удерживать несколько активов. Это может быть криптовалюта для выкупа аллокации или токены лаунчпада, необходимые для допуска к участию в продаже.

Чем больше монет удерживает пользователь, тем выше его потенциальные риски из-за волатильности. В некоторых случаях даже удачный выход токена не может компенсировать потери из-за общего падения рынка. Отчасти поэтому в нисходящей фазе цикла вероятность получить убытки из-за участия в токенсейлах возрастает.

Технические проблемы

Лаунчпады и площадки для ICO представляют собой сложный набор программ, выполнение которых напрямую связано с работоспособностью серверов компании или загруженностью блокчейна. При большом наплыве пользователей могут возникать непредвиденные ошибки и сбои, что приводит к задержкам во время продажи.

В некоторых случаях последствия могут быть несущественными, например, организатор может просто перенести продажу на несколько часов. В других — промедление из-за технических сбоев напрямую повлияет на вашу прибыль, например, если вы не сможете вовремя продать токены.

Регулирование

В последние несколько лет все больше проектов делают выбор в пользу распределения токенов в рамках аирдропа, отказываясь от первичных предложений. Частично это вызвано эффективностью раздач, как стимула активности пользователей, но не менее важной причиной стали регуляторные риски.

В 2023 году Комиссия по ценным бумагам и биржам США (SEC) активно проводила политику, которую Брайан Армстронг назвал «крестовым походом против криптовалют». Регулятор квалифицировал многие активы, распределенные через ICO, IEO или IDO как ценные бумаги, наложив на их создателей санкции, связанные с нарушением законодательства Соединенных Штатов. Подобные последствия на себе почувствовали LBRY, а также BitTorrent и Tron.

Поэтому всегда остается вероятность, что приобретенный через токенсейл актив подпадет под юрисдикцию SEC или регуляторов в других странах, что приведет к давлению на проект. Потенциально это чревато снижением котировок или даже остановкой разработки. Нередко в подобных ситуациях вкладчики терпят убытки.

Избежать многих опасностей позволит тщательное предварительное исследование проекта — технической составляющей, токеномики и фундаментальных показателей

Как участвовать в предварительной продаже токенов?

Стадия публичной продажи предусматривает условную открытость и прозрачность токенсейла. «Условную», поскольку для допуска к распределению аллокаций пользователь должен соответствовать ряду критериев. Каждая площадка устанавливает свои требования к участникам, но наиболее распространенные критерии у всех общие:

- наличие аккаунта — участник должен зарегистрировать и верифицировать учетную запись в соответствии со стандартами KYC. Порядок прохождения и поддерживаемые документы могут отличаться;

- доказательство платежеспособности — может выражаться в том, что на кошельке пользователя хранится определенное количество цифровых активов (концепция SHO). Либо же после получения аллокации требуется заблокировать сумму, необходимую для ее выкупа;

- владение токенами площадки — у большинства лаунчпадов есть собственные токены, влияющие на допуск к участию и вероятность победы при распределении. Общее правило следующее — чем больше монет у пользователя и чем дольше он ими владеет, тем выше шансы на успех и размер аллокации.

Некоторые лаунчпады могут вводить сложную градацию участников, разделяя их по уровням или выделяя «премиальных» инвесторов, которым предоставляют дополнительные преимущества. В этом случае потребуется выполнять и дополнительные условия, например, держать в кошельке определенный NFT или блокировать крупную сумму токенов.

Мы составили рейтинг популярных площадок для ICO, IDO и IEO, указав для каждой критерии участия и особенности распределения токенов.

Правила безопасности при участии в токенсейлах

Две наиболее распространенных мошеннических схемы при первичном предложении токенов — это фишинг и фейковые токены.

В первом случае пользователя перенаправляют на поддельный сайт лаунчпада или проекта, который требует под каким-либо предлогом подключить кошелек и предоставить разрешение на доступ к активам, что приводит к полной потере средств. Фишинговые ссылки могут распространяться через электронную почту или социальные сети якобы от имени самого стартапа или лаунчпада.

Вторая схема предполагает предложения участия в «закрытом» раунде продаж или предварительной покупке монет через пул ликвидности на DEX по привлекательной стоимости. Схема строится на создании фейковых токенов с аналогичными «оригинальным» тикерами, которые отправляются пользователю в обмен на реальную криптовалюту.

Чтобы избежать подобных ловушек, достаточно соблюдать несколько правил безопасности:

- проверяйте подлинность ссылок и пользовательских имен, а также предоставляемые разрешения для кошелька;

- не отвечайте на личные сообщения с «заманчивыми предложениями» или, по крайней мере, свяжитесь с командой проекта, чтобы проверить их;

- верифицируйте все анонсы через официальные аккаунты в социальных сетях. Как правило, о важных событиях сообщают сразу в нескольких источниках;

- при возможности проверяйте адреса смарт-контрактов. Не забывайте, что до TGE не может существовать подлинных токенов проекта, даже если тикер известен заранее.

С технической точки зрения токенсейлы менее рискованный способ заработка по сравнению с DeFi, поскольку лаунчпады используют сравнительно небольшое количество смарт-контрактов. Большинство опасностей связано с социальной инженерией и избежать их можно, внимательно проверяя информацию

Также важно различать инвестиционные риски и риски безопасности — если проект вышел с небольшой прибылью или принес убытки, это еще не делает его «скамом». Точно также, как и потери из-за перехода по фишинговой ссылке.