«Нет слов» — новое эссе Артура Хейса

Перевод эссе Артура Хейса «Speechless»

Любые взгляды, выраженные ниже, являются личным мнением автора и не должны служить основанием для принятия инвестиционных решений, а также рассматриваться как рекомендация или совет по участию в инвестиционных сделках

Я потерял дар речи!

Шучу) Для вас найдется пару тысяч слов.

Пару дней назад я задал вопрос в Твиттере, кто станет следующим Lehman Brothers в этом крипто-кредитном цикле.

Многие указывали на FTX — и, честно говоря, я посмеялся над этим. Я никогда не верил, что они упадут — и все же это случилось. Катализатор их провала тот же, что и всегда: хороший бизнес слишком быстро растет и увеличивается, используя опасную вещь — дешевые кредиты, обеспеченные высокой и растущей оценкой активов на их балансе. По мере того, как деньги дорожали, и кредитное колесо вращалось, их нагота выставилась на всеобщее обозрение.

Это эссе представляет собой простую историю. Я буду показывать все ходы игры, построенной на твитах и публичных заявлениях. Я планирую вдумчиво читать между строк и озвучить свое мнение о том, как все это произошло и что нас ждет в будущем.

Скажу, забегая наперед: последняя красная свеча на медвежьем рынке криптографии уже близко. Мы выйдем из него с меньшим мертвым грузом и большими возможностями для тех, кто выжил.

И еще одна важная вещь. Я искренне верю, что Сэм Бэнкман-Фрид (SBF) — уникальный трейдинговый талант. Несмотря на такой крах, империя, которую он создал, требовала определенного мастерства, которого трудно достичь. И я должен еще больше поблагодарить Барона CZ — когда стало известно, что Binance может приобрести FTX, я отправил CZ следующее сообщение:

«Я чертовски люблю тебя, чувак. Босс, большое уважение».

Давайте начнем.

Все было как во сне, я просто открыл Coindesk…

Все началось со статьи Coindesk, в которой появился анализ «слитого» баланса Alameda.

«Финансовые показатели конкретизируют то, что уже давно подозревают наблюдатели за отраслью: Alameda большая. По состоянию на 30 июня активы компании составляли $14,6 млрд. Ее единственный самый большой актив: $3,66 млрд «разблокированных FTT». Третья по величине запись в бухгалтерской книге по активам? Куча «FTT в обеспечении» на $2,16 млрд.

Среди ее обязательств на $8 млрд больше всего токенов FTX: $292 млн «заблокированных FTT». В обязательствах преобладают кредиты на сумму $7,4 млрд.

«Удивительно видеть, что большая часть чистого капитала в бизнесе Alameda на самом деле является собственным токеном FTX, который централизованно контролируется и выпускается из воздуха» — сказал Кори Клиппстен, гендиректор инвестиционной платформы Swan Bitcoin, известный своими критическими взглядами на альткоины.

Генеральный директор Alameda Кэролайн Эллисон отказалась от комментариев. FTX не ответила на запрос о комментариях.

Другие значительные активы на балансе – это $3,37 млрд «удерживаемых криптовалют» и большие суммы нативных токенов блокчейна Solana: $292 млн «разлоченных SOL», $863 млн «заблокированных SOL» плюс $41 млн «SOL в обеспечении».

Бэнкман-Фрид был одним из первых инвесторов Solana. Среди других упомянутых токенов фигурируют SRM (токен децентрализованной биржи Serum, соучредителем которой является Бэнкман-Фрид), MAPS, OXY и FIDA. Также имеется $134 млн наличных денег и их эквивалентов и $2 млрд «инвестиций в долевые ценные бумаги».

Большинство «активов» на их балансе — это неликвидные токены FTT и куча шиткоинов. Давайте разберемся, почему FTT так важен для империи FTX/Alameda.

Согласно заявленной токеномике, FTX обязалась использовать одну треть всех комиссий биржи для выкупа FTT. SBF владеет большей частью акций Alameda, и при этом постоянно разбавляет свою долю в FTX, чтобы привлекать капитал от венчурных марионеток. Эти марионетки венчурного капитала, вероятно, не понимали (или, может быть, осознавали, что еще хуже для инвесторов), что значительная часть доходов FTX отправлялась в Alameda через крупную долю Alameda в FTT. Предположительно, Alameda получила большое количество FTT за предоставление основных услуг по маркет-мейкингу для FTX и свое участие в первичном выпуске монет FTT.

Итак, это не идеальный вариант для инвесторов FTX, но не это нанесло смертельный удар платежеспособности FTX. Настоящая проблема, о которой люди начали говорить после статьи Coindesk, заключалась в следующем. Давала ли FTX взаймы деньги Alameda (скорее всего, в долларах или фиатных стейблкоинах)? И использовала ли Alameda свои FTT в качестве залога? Если FTX действительно давала кредиты, это тоже не было фатальной проблемой — FTX была свободна отдать свою нераспределенную прибыль взаймы кому угодно. Но самая насущная проблема заключалась в том, не трогала ли FTX депозиты клиентов, чтобы отправить их Alameda? Не брала ли взамен FTT в качестве залога? И, как итог всего этого, станет ли Alameda неплатежеспособной после падения курса FTT или некоторых шиткоинов на балансе Alameda? А если Alameda станет неплатежеспособной, отправит ли FTX деньги из депозитов клиентов, чтобы спасти ситуацию?

У Лукаса Нуцци есть интересная теория о связи между FTX, Alameda и FTT. Он утверждает, что Alameda уже раньше банкротилась вместе с Three Arrows Capital и другими фондами. Но FTX одолжила Alameda деньги на выживание в обмен на токены FTT, которые Alameda получила после участия в ICO FTT.

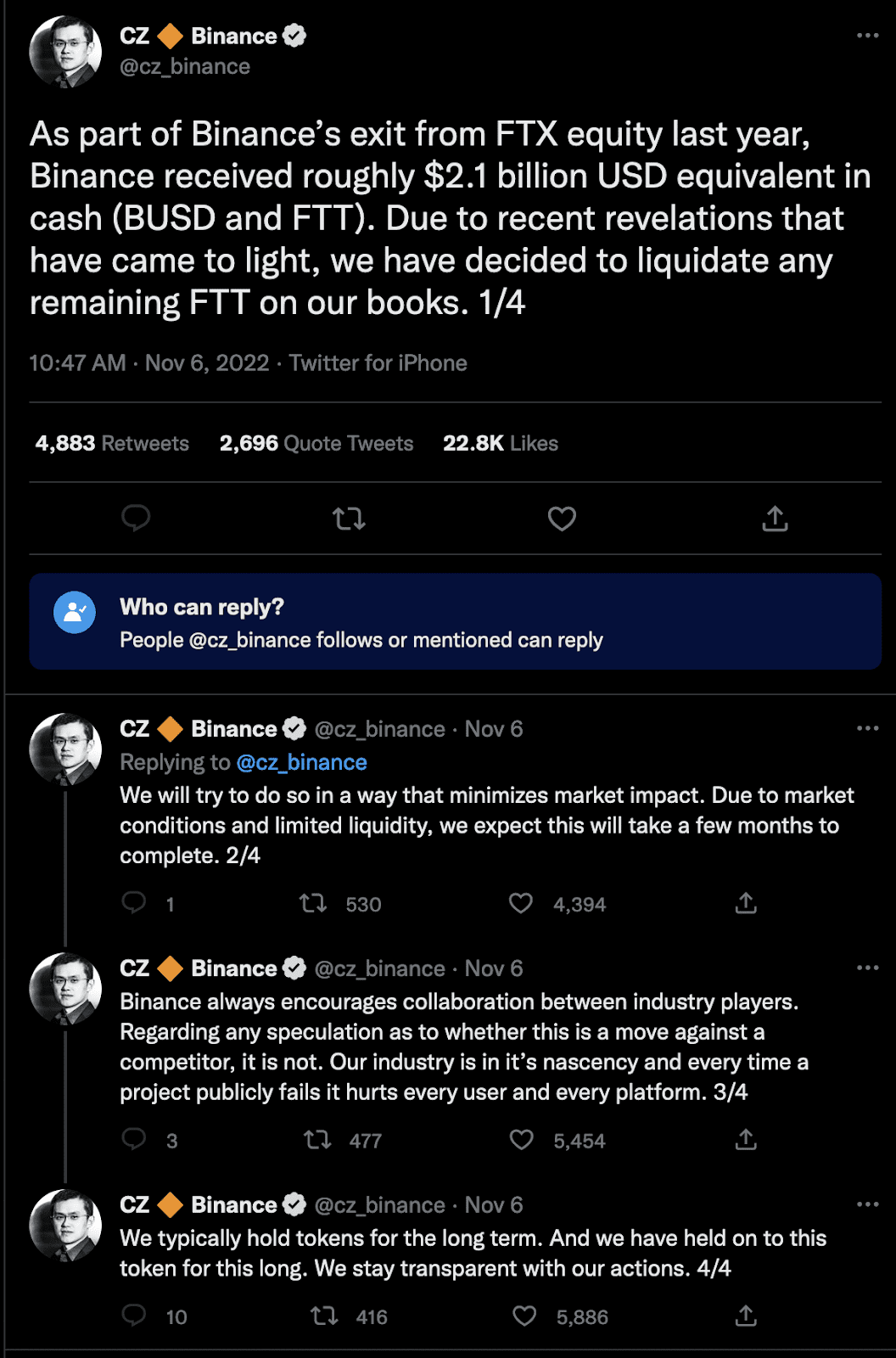

Потом свой удар нанес CZ

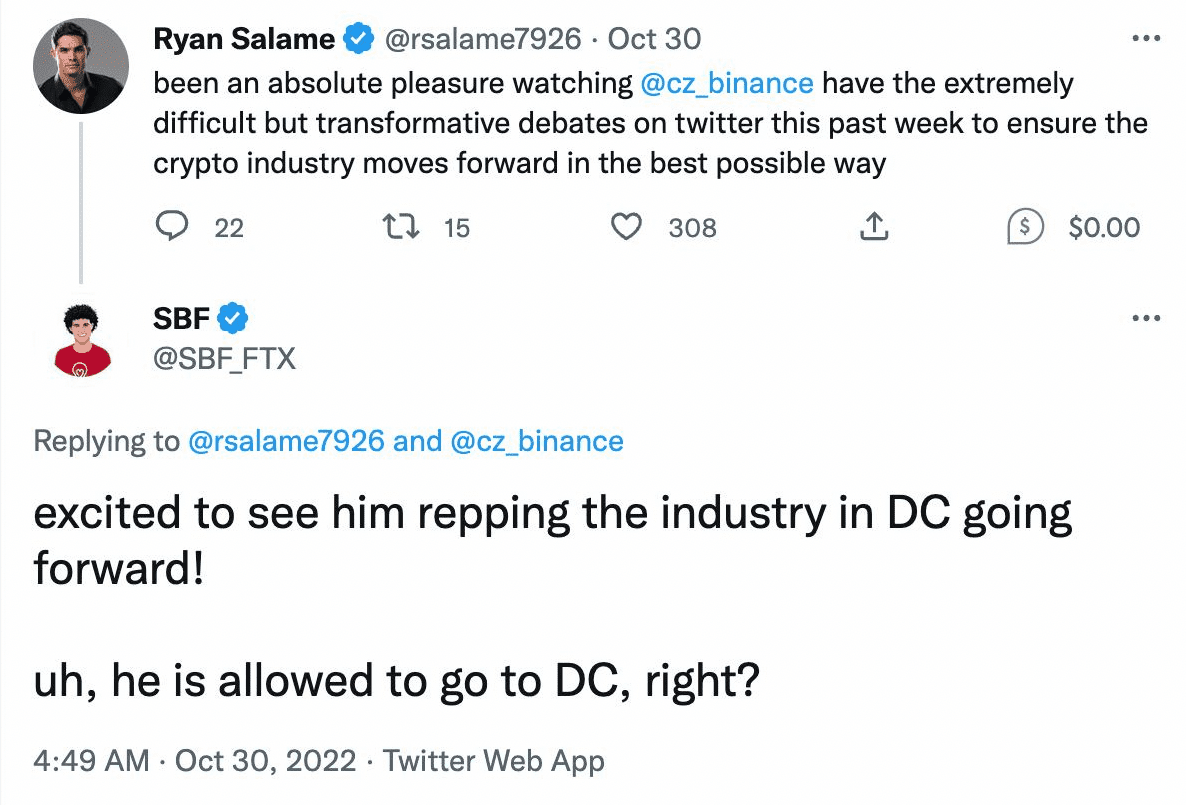

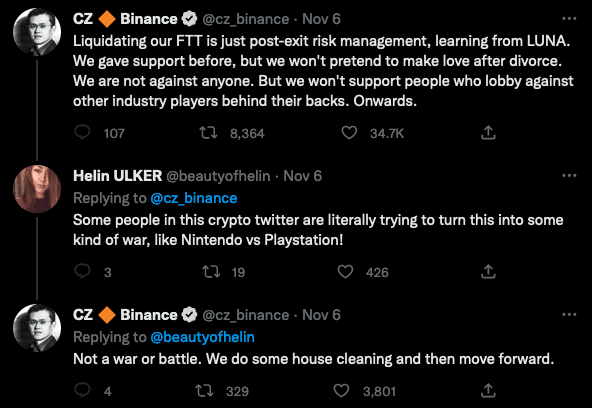

Очевидно, CZ прочитал ту же статью, что и все остальные, и решил избавиться от значительной доли Binance в застейканных FTT. Между двумя крипто-баронами, по-видимому, также были некоторые разногласия.

Это не очень приятно, Сэм.

CZ не занимается любовью после развода… и это тоже разумно. Я предполагаю, что у CZ и SBF был неприятный развод.

Но как только CZ начал высказывать свои опасения, в головах вкладчиков FTX зазвенел тревожный звоночек.

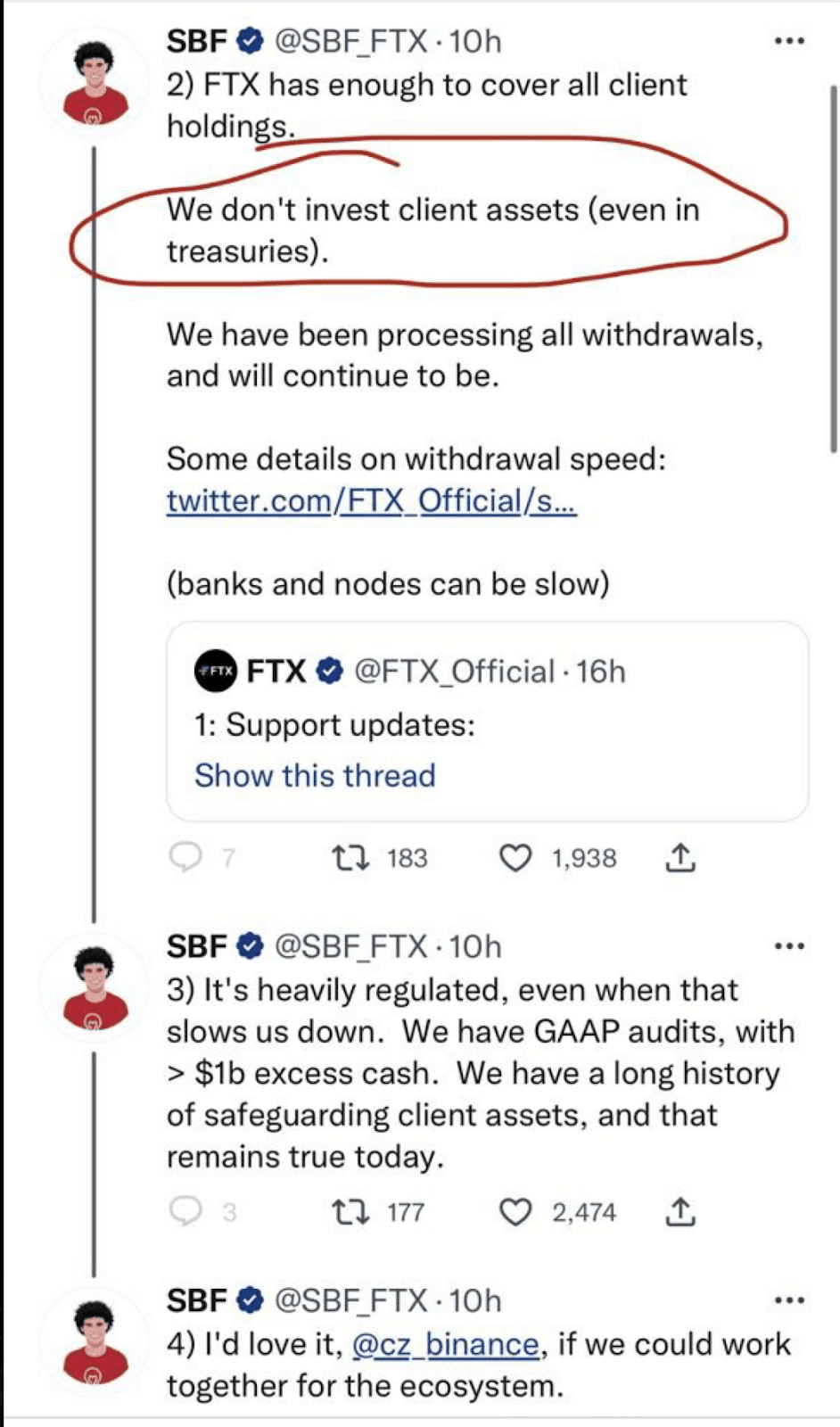

В криптографии, когда у вас есть хотя бы малейшее подозрение в неплатежеспособности, вы немедленно снимаете свои средства, а вопросы задаете позже. Логика подсказывает, что даже если Alameda обанкротится, у FTX не должно возникнуть проблем с обработкой всех снятий. Это две отдельные компании, и, согласно заявлениям SBF, депозиты клиентов FTX не реинвестировались — даже в супер-пупер безопасные казначейские облигации США.

На данный момент не было никаких оснований полагать, что SBF лжет. Но даже несмотря на это, ты не собираешься ждать, чтобы узнать, когда на кону стоят твои деньги. И поэтому капитал побежал к выходу.

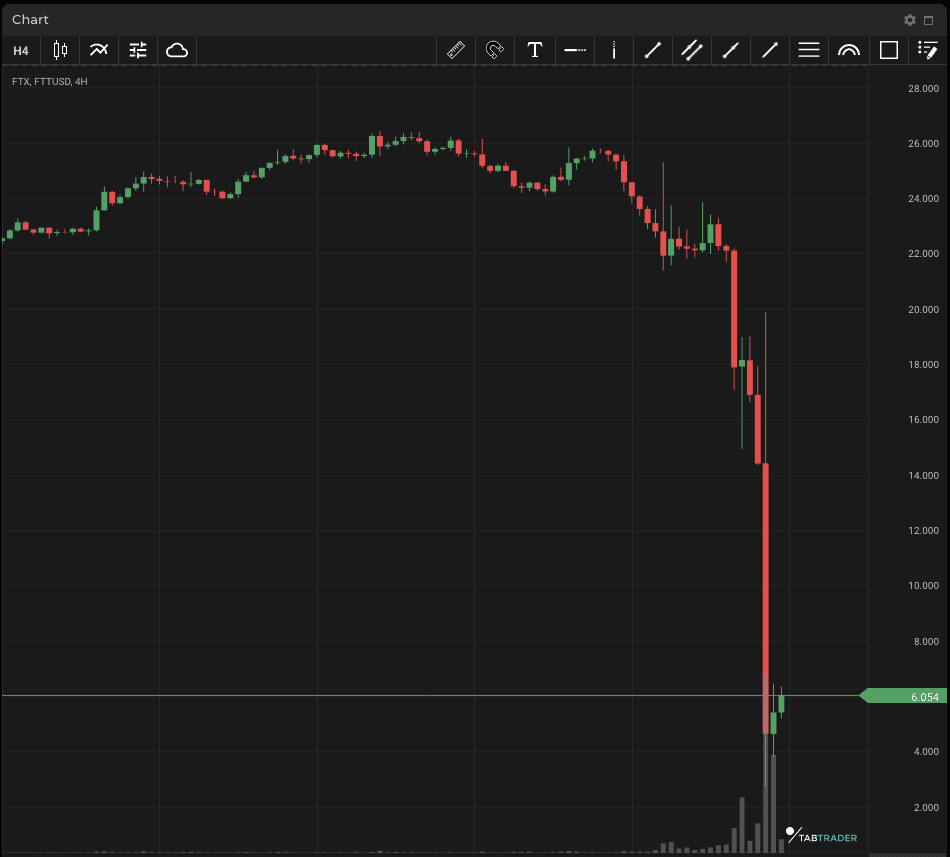

Как всегда, тот, кто продает первым, продает лучше всех. Те, кто сразу выводил свои средства, довольно быстро их возвращали. Но когда понедельник перешел во вторник, FTX остановила обработку вывода. Все это время FTT продолжал падать в цене. Рынок явно пытался выяснить, был ли маржин-колл FTT триггером, чтобы наказать Alameda за чрезмерное расширение своих возможностей.

Я проснулся во вторник и увидел множество сообщений от друзей. Они распространяли слухи о том, что FTX, возможно, играет с деньгами клиентов. Я молился лорду Сатоши, чтобы FTX не окунула свои руки в банку с печеньем клиента.

И тут появилась эта бомба:

Это безумное объявление дало вероятные ответы на многие вопросы.

Использовала ли FTX средства клиентов, а если да, то было ли это «эффективно»?

У нас нет однозначного ответа на этот вопрос. Но Binance подписала необязательное письмо о намерениях приобрести FTX и пообещала попытаться обеспечить все депозиты клиентов. Это говорит о том, что FTX испытала наплыв клиентских снятий и не смогла удовлетворить все запросы своих клиентов. В противном случае, зачем FTX нужна помощь от Binance? FTX могла бы мобилизировать всех своих венчурных капиталистов, поддерживающих Alameda, но это все равно не повлияло бы на их способность справляться со снятием средств — если бы они не повелись на сладкую приманку в виде клиентских денег.

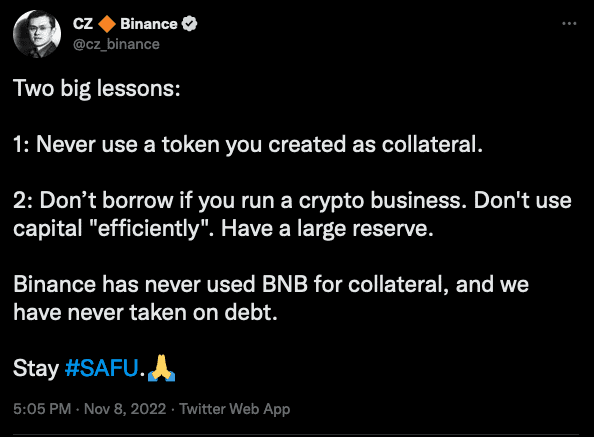

«Два больших урока». Хм… Интересно, какую ситуацию он мог иметь в виду? Барон CZ явно намекает, что FTX могли совершать какие-то неправомерные действия со средствами клиентов, и, таким образом, когда произошло изъятие вкладов, их поймали с поличными.

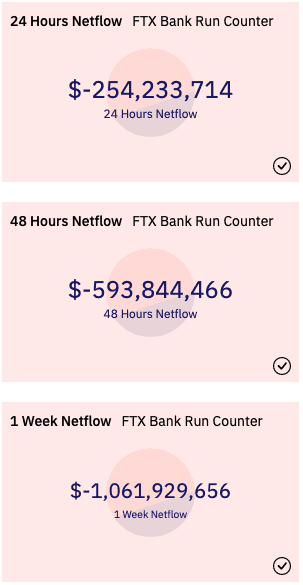

За последнюю неделю из FTX вывели депозиты на $1 млрд. Что еще сильнее ускорило такой ужасный поворот событий. И это только снятия, которые были обработаны. Мы не знаем, сколько бедолаг все еще ждут возврата своих денег.

Является ли Alameda неплатежеспособной или банкротом?

У нас нет однозначного ответа на этот вопрос. Однако, если FTX потребовала помощи от Binance, и это было необходимо из-за финансовой помощи, которую FTX предположительно предоставила Alameda, то мы можем предположить, что Alameda, вероятно, также в беде.

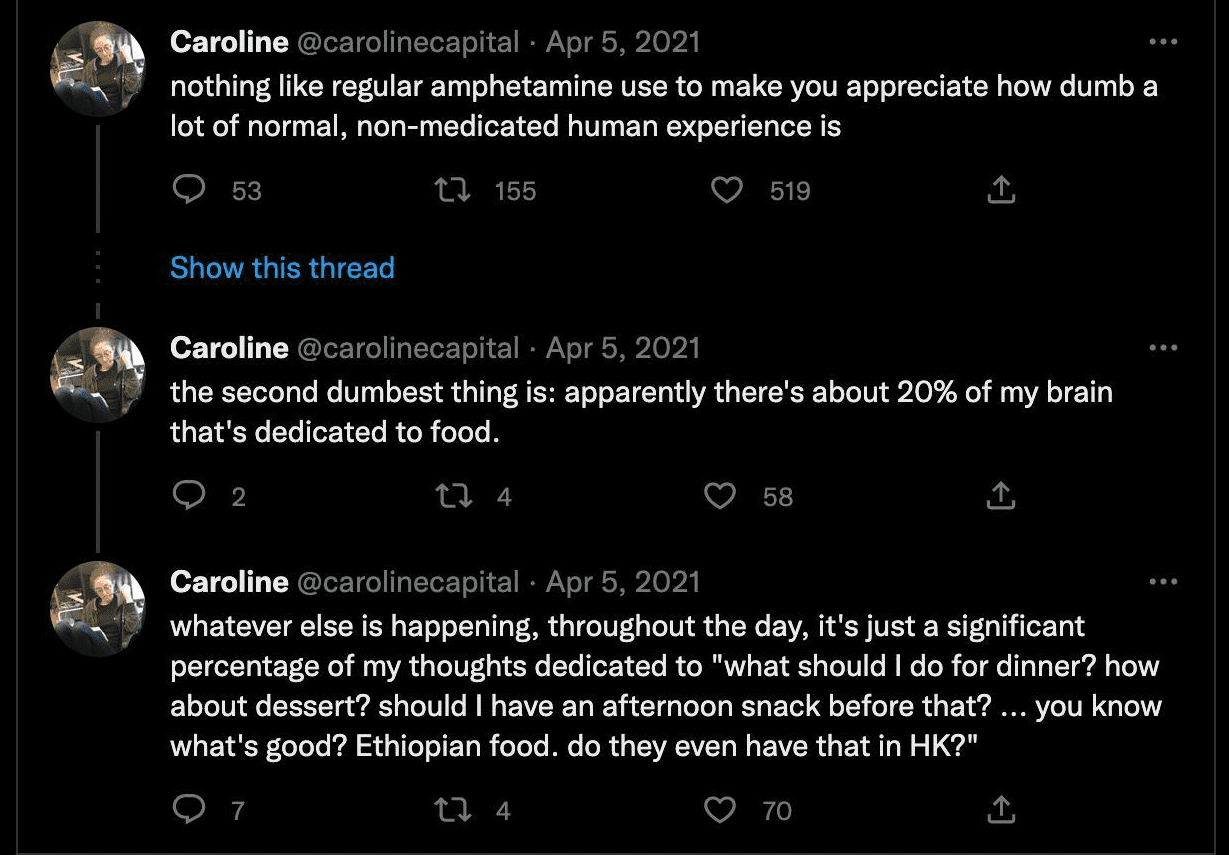

Я оставлю вас с комментариями Кэролайн Эллисон, генерального директора Alameda.

Я уверен, что она посвящает 100% своего мозга спасению того, что еще можно спасти из Alameda.

Закроется ли сделка на самом деле?

Необязательный LOI — это хорошее, но жесткое решение Binance. Ограждать себя от твердых обязательств стало разумным решением. Я предполагаю, что специалисты по корпоративным финансам Binance сейчас заняты изучением финансовых показателей FTX и Alameda. Если дыра выявится слишком большой, я ожидаю, что Binance откажется от сделки. И если Binance не сможет или не захочет заключить сделку, никто не сможет покрыть убытки от FTX.

Что произойдет, если FTX не сможет найти новый дом?

Как и в случае с Mt Gox, мы увидим громкую историю банкротства. Мы увидим, что вкладчики выстраиваются в очередь, чтобы вернуть то, что можно вернуть. Это может быть долгим или коротким процессом. Учитывая, насколько сложными, по моему мнению, являются активы FTX, возврат депозитов займет очень много времени.

Очевидно, это сама по себе неприятная вещь. Но если посмотреть на ее более широкое влияние на рынок, возникает еще больший вопрос.

Какие компании, управляющие крипто-кредитами, были связаны с FTX и/или Alameda?

SBF был человеком с кристально чистой репутацией. Он был примером успеха в IT-криптографии. Его прекрасное лицо херувима украшало самые престижные финансовые журналы. Его кожа блестела, как у человека, который ел только морковь и огурцы. Он не мог сделать ничего плохого — инвестирование в проекты, к которым прикасался SBF, было верным путем к богатству. Посмотрите на этот бум Solana!

SBF даже переманил Тома Брэди на FTX!

Если представить, что FTX потенциально использовала депозиты клиентов для спасения Alameda, обе компании, вероятно, наживались на своей безупречной репутации. Они использовали свою репутацию, чтобы занять как можно больше денег, и выживали за этот счет в последние месяцы. Так что вполне возможно, что этот возможный дефолт уже заразил кредитные книги оставшихся крупных централизованных кредиторов.

В свете этого потенциально огромного риска возникает еще один вопрос — смогут ли крупнейшие централизованные кредиторы выжить.

- Не пора ли остановиться Джерому Пауэллу, который решительно борется с инфляцией, продолжая повышать краткосрочные процентные ставки и уменьшать размер баланса ФРС?

- Обвал LUNA / TerraUSD?

- Банкротство Three Arrows Capital?

- А теперь возможное банкротство FTX и Alameda?

Из-за проблемы 1 (Джером Пауэлла) уже мертвы «легендарные» централизованные кредиторы, такие как Celsius, BlockFi и Voyager. Возможных зомби на рынке осталось немного. Я не буду прямо называть этих зомби. Но любой, кто мыслит критически, может прикинуть, кто будет следующим в череде банкротств.

FTX и Alameda уже рассыпаются в прах. Это наши Lehman Brothers, но кто такие AIG? Кто такой CountryWide? Кто-нибудь слышал о FannieMae и FreddieMac? О, они там — прячутся у всех на виду.

Дно индекса S&P 500 во время глобального финансового кризиса 2008 года не было достигнуто до марта 2009 года. То есть, он опускался много месяцев спустя после того, как Lehman Brothers обанкротились. И каждый независимый инвестиционный банк в США получил деньги от Уоррена Баффета или был поглощен коммерческим банком (я имею в виду тех, кому удалось законно получить доступ к дисконтной программе ФРС). Это произошло после того, как министр финансов Полсон предположительно преклонил колено перед конгрессменом Нэнси Пелоси, чтобы обеспечить принятие Troubled Asset Relief Program (Программы помощи проблемным активам). Иначе говоря, «давайте напечатаем какие-то чертовы деньги и раздадим их банкирам». И, наконец, это случилось после того, как лауреат Нобелевской премии Бен Бернанке по прозвищу «Вертолет денег» объявил, что ФРС примет участие в программе количественного смягчения.

У меня абсолютно бычий настрой в отношении перспектив криптовалюты в 2023 году (я знаю, что дата продолжает сдвигаться, но оставляю за собой право передумать перед лицом рыночных условий). Я верю, что мы вот-вот достигнем новых минимумов. Но пока что все задаются вопросом: какая крипто-компания обанкротится следующей из-за того, что одолжила деньги FTX / Alameda?

Bitcoin упал почти до $17 500 на бессрочном свопе BitMEX XBTUSD. На различных других спотовых биржах биткоин испытал аналогичное падение до уровней, близких к $17 000. Приготовьтесь к более длительному спаду, потому что он приближается.

Но в криптографии есть хороший момент. Ни один центральный банк не прибежит на помощь со свеженапечатанными фиатными шиткоинами, чтобы поддержать балансы безрассудных компаний. Криптоиндустрия будет вынуждена быстро съесть свой скромный пирог, а это поможет ее быстрому восстановлению из пепла. Это восстановление сделает крипту сильнее, чем когда-либо.

Прежде чем я закончу это эссе, позвольте мне прояснить важный момент. Централизованные биржи всегда будут сталкиваться с проблемами недоверия со стороны своих клиентов. FTX была не первой крупной биржей, потерпевшей неудачу, и не последней. Но на протяжении всего этого блоки в Bitcoin, Ethereum и всех других блокчейнах продолжают создаваться и проверяться. Децентрализованные деньги и финансы были и будут продолжать выживать и процветать перед лицом неудач централизованных структур.