Методичка по стратегии Smart Money

Сегодня мы поговорим о концепции под названием «Smart Money Concept» или «Умные деньги».

Предыстория

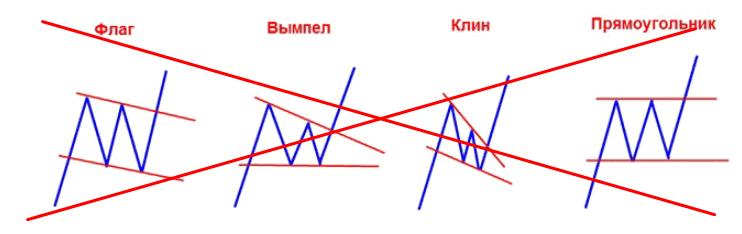

Наша команда на рынке торгует достаточно большое количество времени, но ни для кого не секрет, что мы использовали сугубо инструменты технического анализа. С помощью наших знаний и опыта мы действительно смогли заработать на этом. Но со временем мы начали замечать некоторые «закономерности», при которых наши любимые фигуры не отрабатывали, и появлялось много вопросов:

- По какой причине вдруг восходящий треугольник пробился совсем в иную сторону, а не в ту, которую мы видим абсолютно в каждой статье?

- Почему уровни поддержки и сопротивления не всегда отрабатывают?

- Какую информацию нам дает тот или иной инструмент технического анализа?

- Из-за чего не работает то, что используют 90% трейдеров?

- Какая связь между «геометрическими фигурами» и рынком?

Перечень вопросов можно продолжать бесконечно, но я думаю парочку из этих вы точно когда-то задавали себе. А если нет, то попробуйте задуматься прямо сейчас.

Технический анализ — является полностью манипуляционным инструментом и наживой крупных игроков. Позже мы предоставим вам несколько наглядных примеров, для того, чтобы вы смогли понять суть Smart Money Concept.

Умные деньги (Smart Money) — это некий капитал, который относится к самым большим и умным игрокам на рынке. Зачастую это центральные банки, маркетмейкеры, институциональные инвесторы, фонды и другие финансовые профессионалы.

Концепция Смарт Мани (Smart Money Concept) — это совокупность инструментов, с помощью которых можно отследить действия крупных игроков на рынке.

Разница между Теханализом и Смарт Мани

Технический анализ — это выдуманный розничными трейдерами (далее — ритейл-трейдеры), стиль торговли, который является наживой для крупных участников рынка. Крупные участники (игроки) имеют большой капитал, чтобы манипулировать ценой в том направлении, которое выгодно им, тем самым создать для себя идеальные условия закрытия сделки с помощью инструментов ритейл-трейдеров. В этом и проявляется разница между двумя совершенно разными методами заработка.

Естественно, многие из нас не имеют большого капитала для манипуляции рынком, наша цель — это отследить крупных игроков и заработать вместе с ними на инструментах большинства, и на том, чего не видит типичный трейдер на рынке.

Возможно, многие из вас слышали, что 95% трейдеров теряют свои деньги на рынке, и это, безусловно, правда. Даже не все трейдеры Smart Money способны заработать по причине отсутствия понимания некоторых инструментов, нестабильной эмоциональности, неумением управлять рисками и банальной нехватки опыта.

Но мы вместе с вами хотим максимально усовершенствовать наше понимание и торговлю на рынке, чтобы в итоге не оказаться в «кармане» крупных игроков. Поэтому со временем предоставим вам возможность получить доступ к нашей методичке, в которой мы познакомим вас с этой концепцией немного ближе.

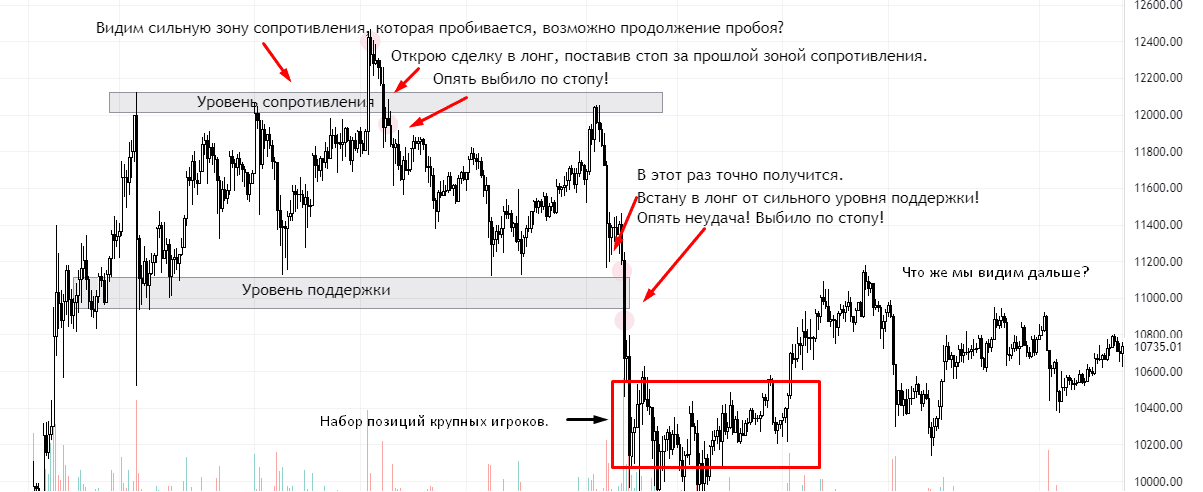

А сейчас я вам покажу примеры, где Технический Анализ является «наживой» для крупного игрока:

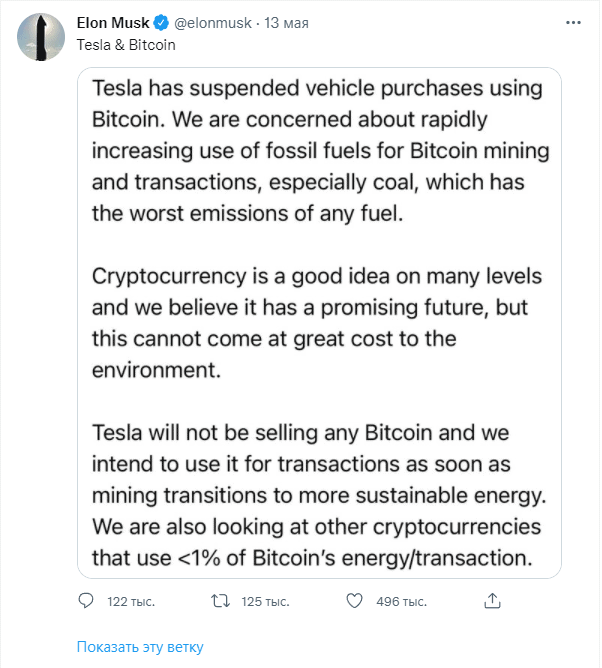

На данном примере также можно заметить панический сейл, вызванный новостью о непринятии биткоина Tesla, здесь мы наблюдаем действия крупного игрока. Твит Илона Маска, в котором предупреждается, что Tesla перестанет продавать машины за биткоин. Новость спровоцировала резкую реакцию на рынок, которая могла бы быть не такой сильной, если бы не крупные игроки, которые посчитали это за возможность “выкинуть” с рынка много трейдеров, много соперников. У трейдеров началась паника, а китам это было только на руку. Очень много позиций было закрыто, много ликвидаций, стопов — не идеальное ли время для кита набрать позиции?..

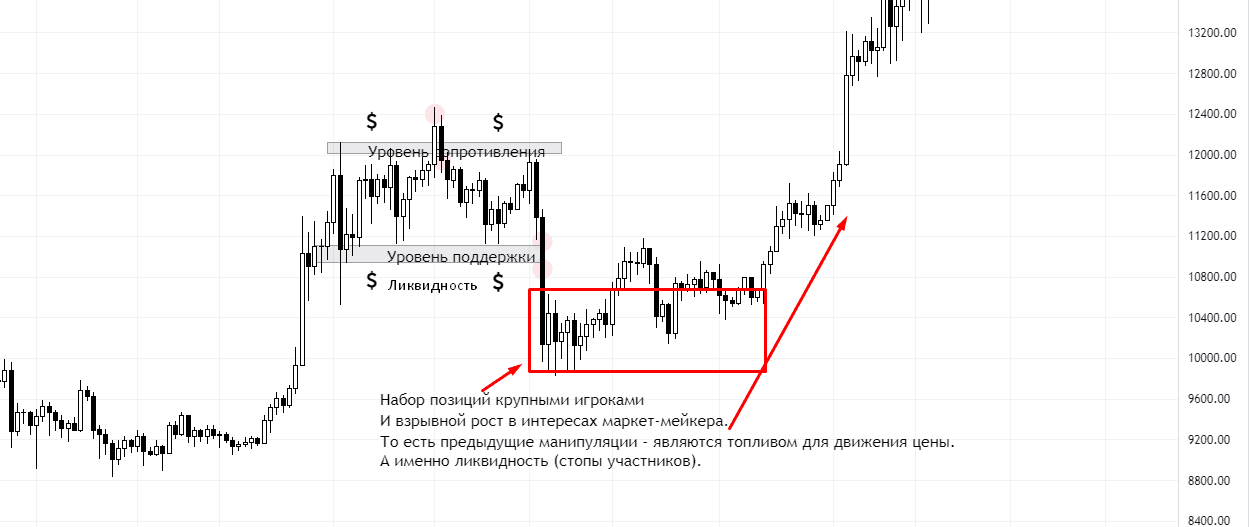

Еще один пример крупного игрока, также на графике :

В конце хочу добавить, что данную концепцию придумали не мы и открывателя данного принципа торговли нет в СНГ. Этим человеком был американец, Inner Circle Trader, концепция вскоре получила название Smart Money.

А теперь перейдем к самой концепции SM.

Концепция Smart Money

Market structure

Структура является фундаментом для понимания и принятия решений на рынке.

Для идентификации структуры мы должны правильно находить lows and highs (минимумы и максимумы) на графике. Это нам поможет корректно обозначить направление актива и определения того или иного тренда (восходящего или нисходящего).

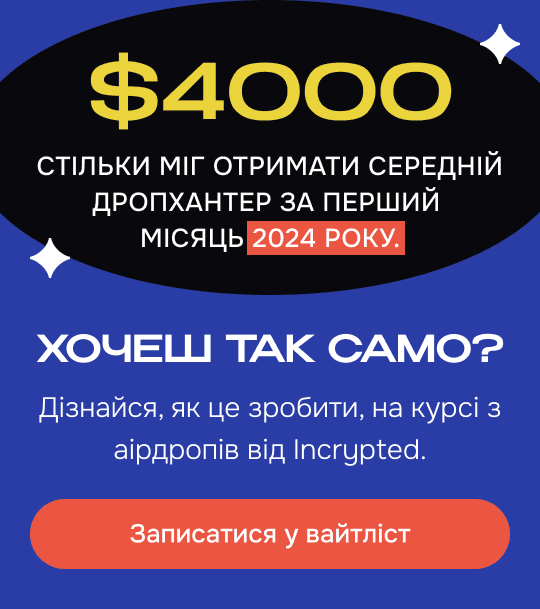

- Бычья структура — серия более высоких максимумов и более высоких минимумов.

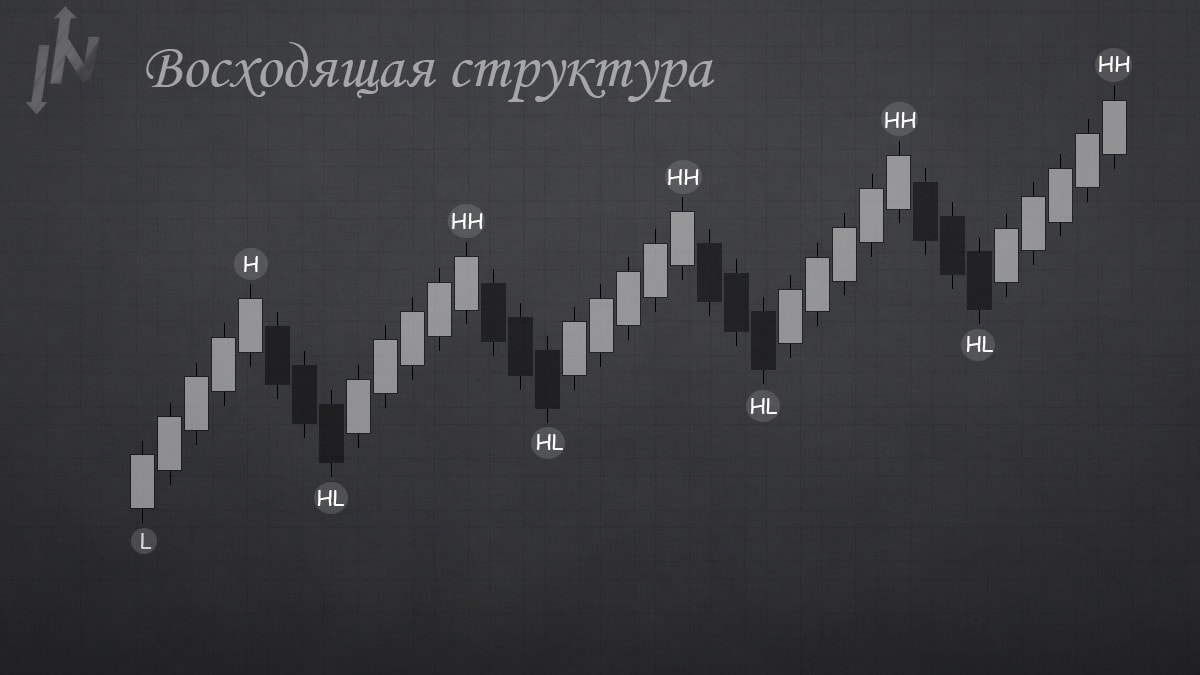

- Медвежья структура рынка — серия более низких максимумов и более низких минимумов.

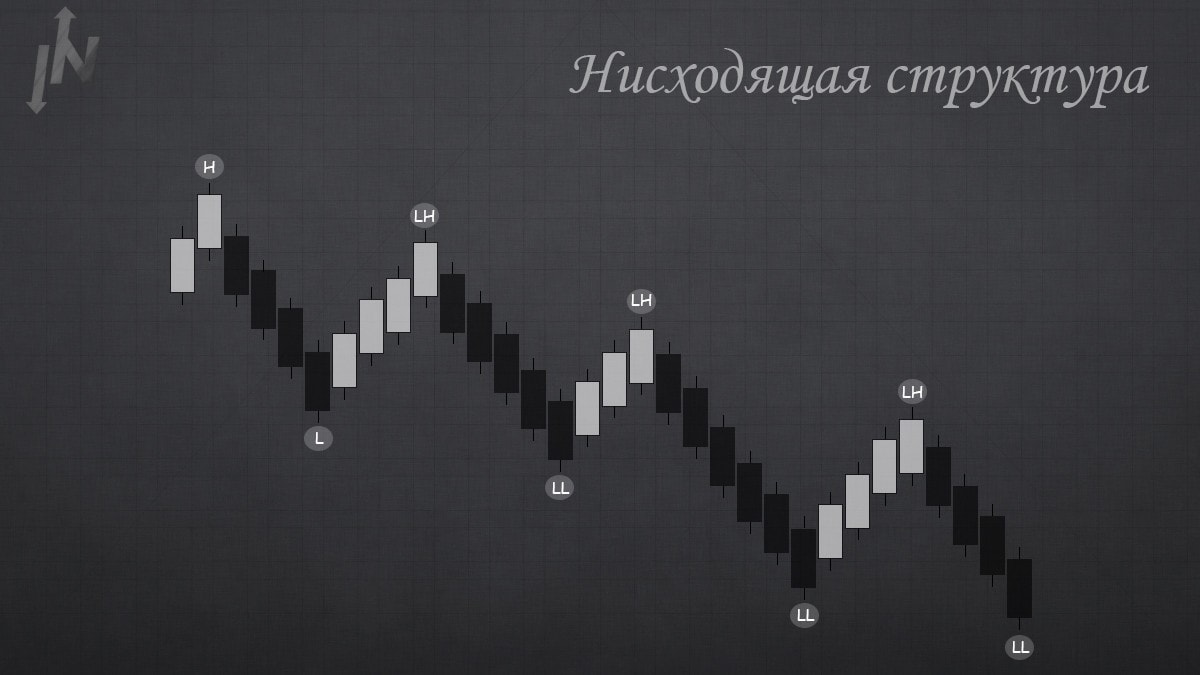

- Период консолидации — нет более высоких максимумов или более низких минимумов.

Существует 3 основных вида структуры: восходящая, нисходящая, консолидация (боковик, range).

Помните! Мы торгуем только по тренду. Восходящий тренд — ищем вход в лонг-позицию. Нисходящий тренд — вход в шорт-позицию. Торговать контр-тренд нужно предельно аккуратно, расставляя к стопы. Как работать в консолидации мы рассмотрим немного позже.

Восходящая структура (HH+HL) — обновление максимума без обновления минимума.

Нисходящая структура (LH+LL) — обновление минимумов без обновления максимумов.

В Смарт Мани мы используем понятие Range (консолидация, боковик, флэт) — торговый диапазон, который возникает, когда актив торгуется между постоянными высокими и низкими ценами в течение определенного периода времени, определенный баланс между покупателями и продавцами.

Причина возникновения флэта — потеря интереса к активу или набор/сброс позиций крупным игроком.

Для обозначения диапазона используют коррекционную сетку Фибоначчи (0; 0,5. 1)

1 и 0 — границы торгового диапазона, которые мы строим по первому high и low(максимуму и минимуму).

0,5 — cередина боковика, справедливая цена (equilibrium), от которой мы должны получать реакцию для идентификации нашего Range.

Девиация — выход цены за пределы Range.

За границами консолидации всегда есть ликвидность, к которому стремится цена с целью свипа ликвидности и набора позиции крупным игроком.

Cуществует cвойство девиаций: противоположная генерация девиации. Если происходит девиация сверху, то скорее всего цена будет двигаться к нижним границам боковика для девиации снизу, так же наоборот.

Девиации можно использовать как вход в позицию:

- Агрессивный вход — во время девиации.

- Консервативный — после закрепления в торговом диапазоне.

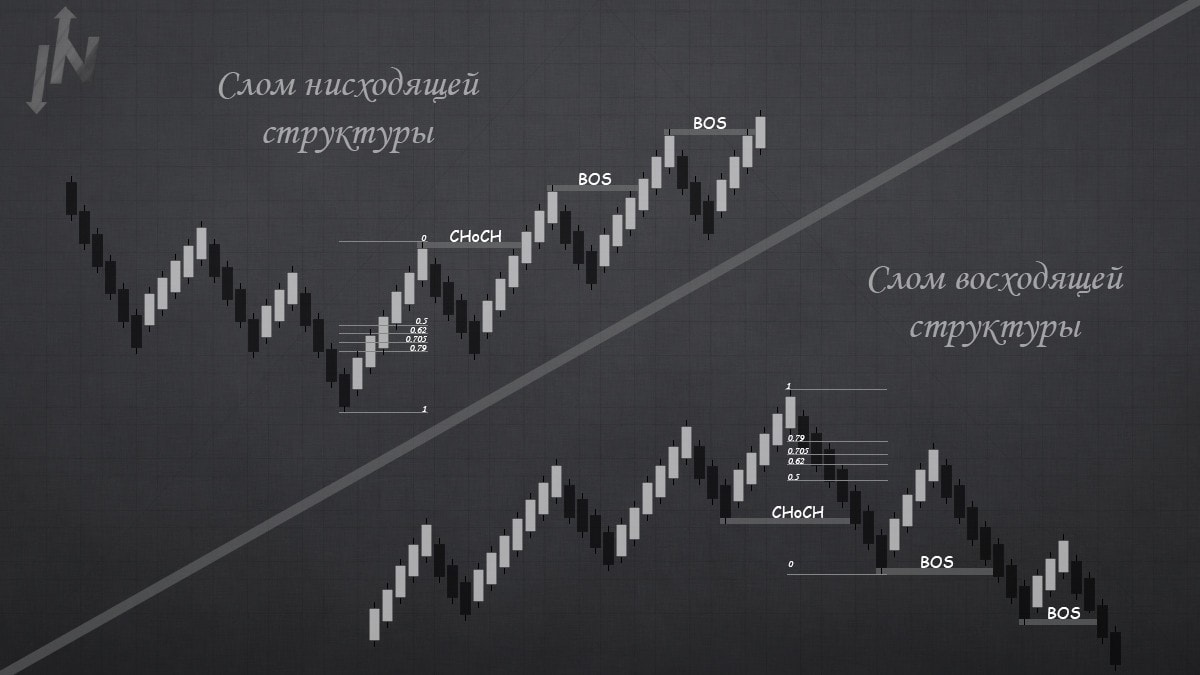

Break of structure

Как мы уже знаем, структура рынка бывает восходящей (uptrend) — повышение минимумов и максимумов и нисходящей (downtrend) — понижение минимумов и максимумов.

Слом той или иной структуры могут называть по-разному: BMS (break market structure), CHoCH ( Change of character), BOS (break of market structure). Все они имеют одно и тоже значение. Для простоты идентификации слома мы используем — СhoCH, а подтверждение структуры — BOS.

Для уточнения:

ChoCH — cмена характера рынка, изменение направления тренда.

BOS — обновление максимумов и минимумов в тенденции. Uptrand — обновление максимумов, downtrand – обновление минимумов.

Именно переломный момент на графике основной тенденции и смена направления тренда является сломом структуры. Слом предпочтителен телом свечи, тень расценивается скорее как снятие ликвидности.

Как торговать слом структуры?

Для этого нам понадобится коррекционная сетка Фибоначчи.

- Ищем слом структуры, определив ChoCH.

- Тянем Фибоначчи от нашего свинг хая к свинг лоу в случае шорт позиции и свинг лоу к свинг хай — если позиция в лонг. Ждем коррекцию в OTE.

- В этой же ОТЕ ищем дополнительный фактор (Любой инструмент Smart Money Concept ). Всегда цена движется в ОТЕ, в идеале искать инструмент в районе 0,705-0.79 по Фибоначчи.

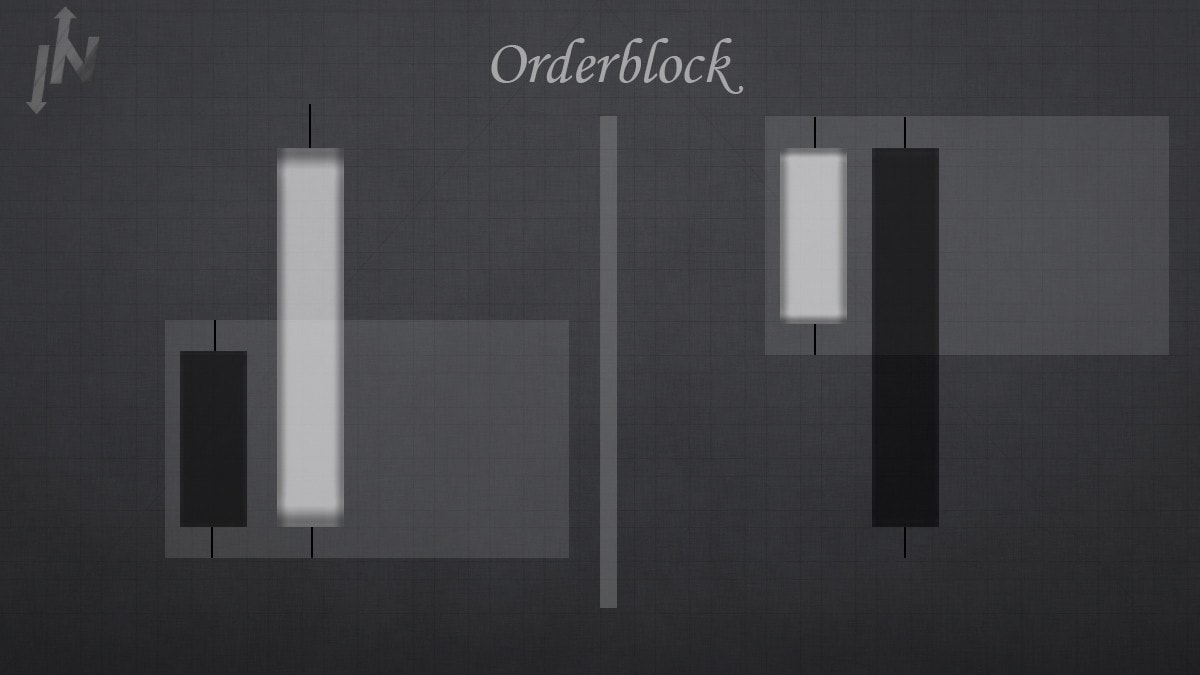

Orderblock (OB) — свеча, диапазон цены, в которой проторгован большой объем крупным игроком, тем самым в дальнейшем манипулируя ценой.

Зачастую OB — это последняя красная свеча перед быстрым повышением цены и последняя зеленая свеча, перед падением цены.

И в момент, когда цена достигнет данного диапазона — мы получим реакцию и цена развернется.

По классике вход осуществляется с 0.5 по Фибоначчи и стоп ставится за OB. Но так же не забываем, что внутри Ордерблока на старшем таймфрейме могут присутствовать Ордерблоки с младших таймфреймов, тогда вход можно осуществлять именно от ОБ, который сформирован на младшем таймфрейме, либо же искать слом структуры в Орерблоке старшего таймфрейма.

На заметку:

- Если перед ОВ есть ликвидность, то это повышает отработку, так как ее будут снимать.

- Ордерблок должен выбивать какой-то лоу/хай или фитиль.

- Тело ордерблока обычно большое, а фетили — маленькие.

- Если за ОВ ликвидность, то мы этот ОВ пропускаем, так как данная зона интереса очень рискованная и скорее всего мы словим стоп.

- Если OB без фитилей, то набирать позицию от 0,5 по Фибоначчи.

- Если большие тени и маленькое тело, то ждать касания тела.

- Когда тело и тень одинаковые, то ждем именно касание в тень.

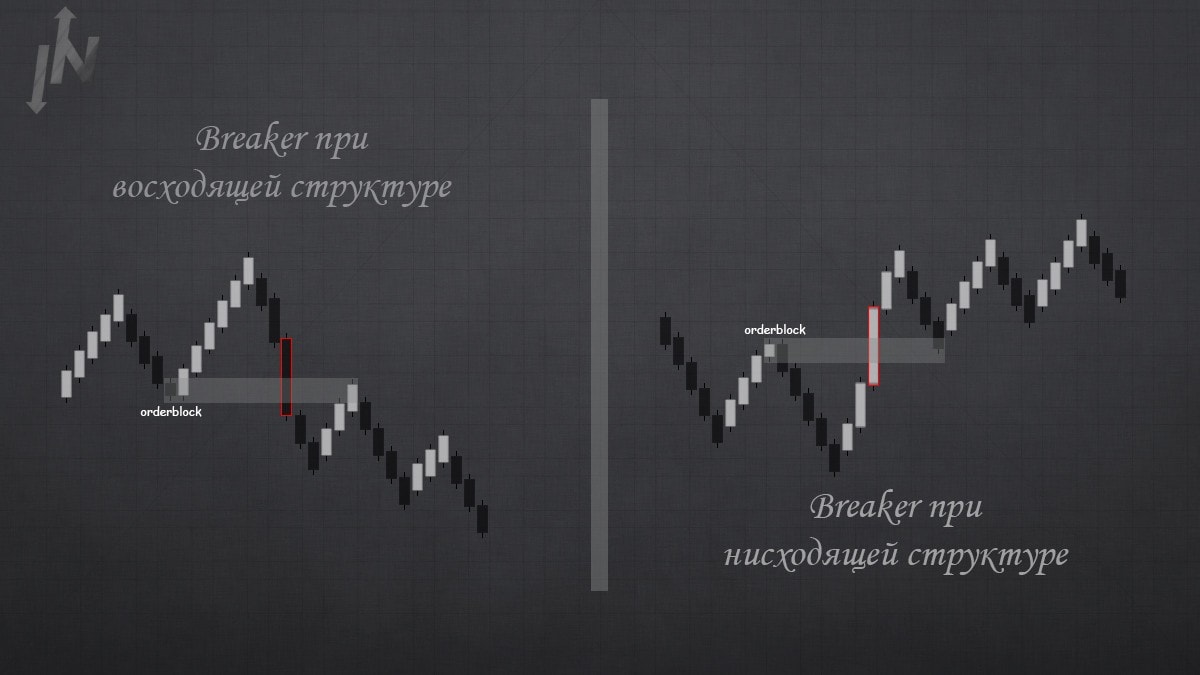

Breaker

Брейкер (брейкерблок) — разворотный инструмент, суть которого состоит в импульсно пробитом ордерблоке, после того, как была снята ликвидность с последнего хая или лоя. После этих факторов цена должна идти на ретест пробитого ордерблока и сменить тренд. В этом и есть особенность этой разворотной модели. То есть, обязательными условиями для существования этого инструмента являются:

Брейкер в его единстве нельзя использовать как точку для открытия позиции. В большей части является магнитом цены. Для более точного анализа стоит использовать инструмент с другими, совокупность факторов даст более точную отработку и более безопасную позицию. OTE (optimal trade entry) для этого инструмента — 0.5 свечи(по Фибоначчи), но в большинстве случаев цена реагирует уже от начала тела или даже фитиля.

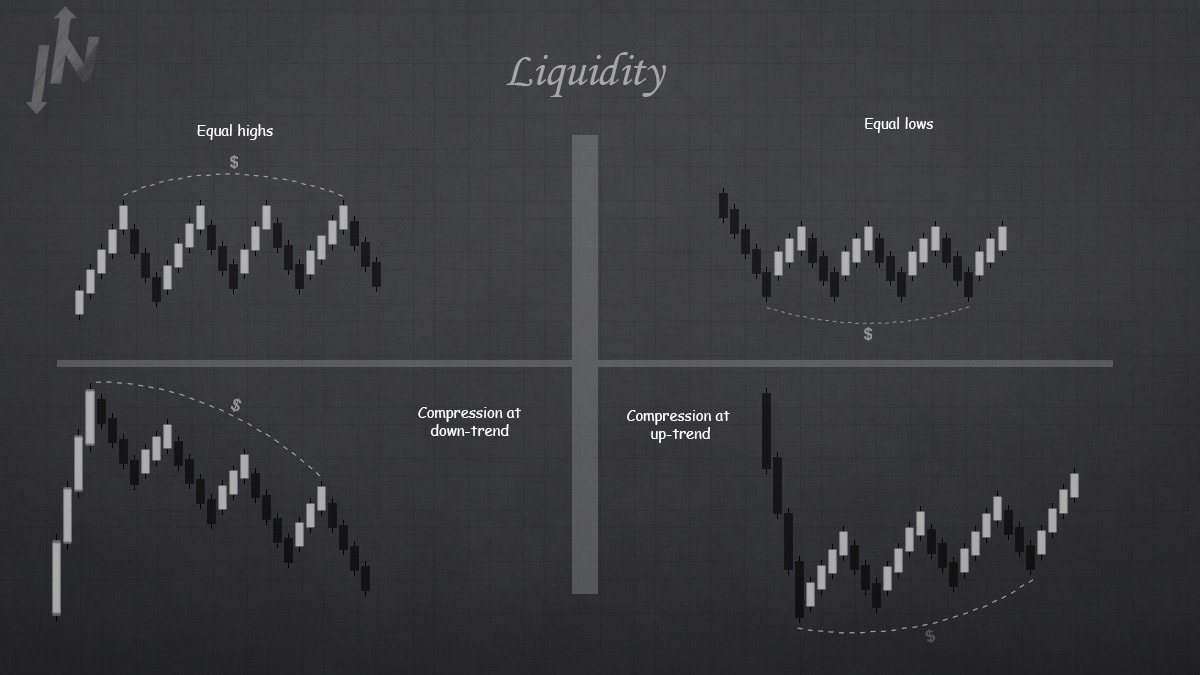

Liqudity

Каждый Смарт Мани трейдер должен быть отлично знаком с понятием ликвидности. Ликвидность — топливо для крупного игрока. Главное и всем известное правило — это то, что цена ходит от одного пула ликвидности к другому. Более простыми словами — у крупного игрока огромный объем средств и для того, чтобы выгодней набрать позицию, он искусственно создает пул ликвидности, чтобы набрать либо закрыть свою позицию.

Например, для набора позиции ему нужно найти зоны, где будут много продавать. В этих местах как раз таки будут пулы ликвидности, где крупный игрок заполнит стопы участников рынка и тем самым наберет свою позицию. Ликвидность зачастую — это тени свечей, которые не были проторгованы, и именно за ними трейдеры технического анализа расставляют свои стопы. Как упоминалось раннее, крупный игрок принимает свое решение за счет стоп-лоссов, поэтому стопы участников рынка — это и есть наша ликвидность, за которой идет умный капитал. Зоны ликвидности очень легко можно образовать на графике, типичные уровни поддержки и сопротивления, за которые ретейл-трейдеры прячут свои стоп-лоссы, или же любой паттерн ТА, за пределами которого также находятся стопы.

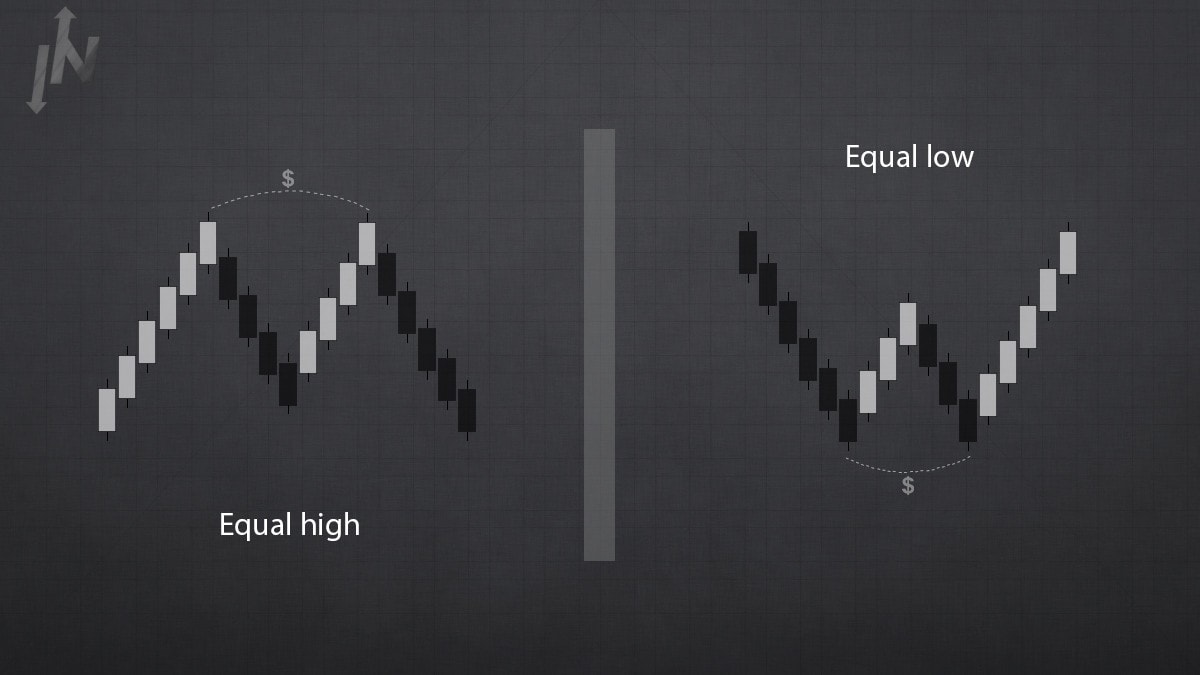

Ликвидность можно наблюдать как за равными high/low, так и за фетилем свечи. Умный капитал знает, как думают розничные трейдеры. Когда трейдер действительно понимает игру, в которую он играет, он может торговать более уверенно. Это необходимо, чтобы преуспеть в торговой игре, если мы действительно хотим выиграть у крупного игрока.

Существует множество причин, почему розничные трейдеры теряют деньги на рынке:

- использование больших кредитных плечей;

- покупка на хаях;

- Sit out losses;

- игнорирование стоп-лоссов;

- усреднение в убыточных сделках;

- жадность;

- надежда;

- страх;

- использование большого количества индикаторов;

- торговля без знаний;

- отсутствие реального торгового плана;

- нетерпеливость в сделках.

Ретейл-трейдеры часто считают, что все дело в техническом анализе, профессионал в это же время всегда понимает общую картину и ищет, что делают умные деньги. Исходя из этого, наша цель — найти следы умного капитала, а понимание ликвидности и знание рыночной структуры поможет нам максимально качественно отработать свой сетап.

Поэтому перед тем как торговать ликвидность — нужно перестать быть ликвидностью!

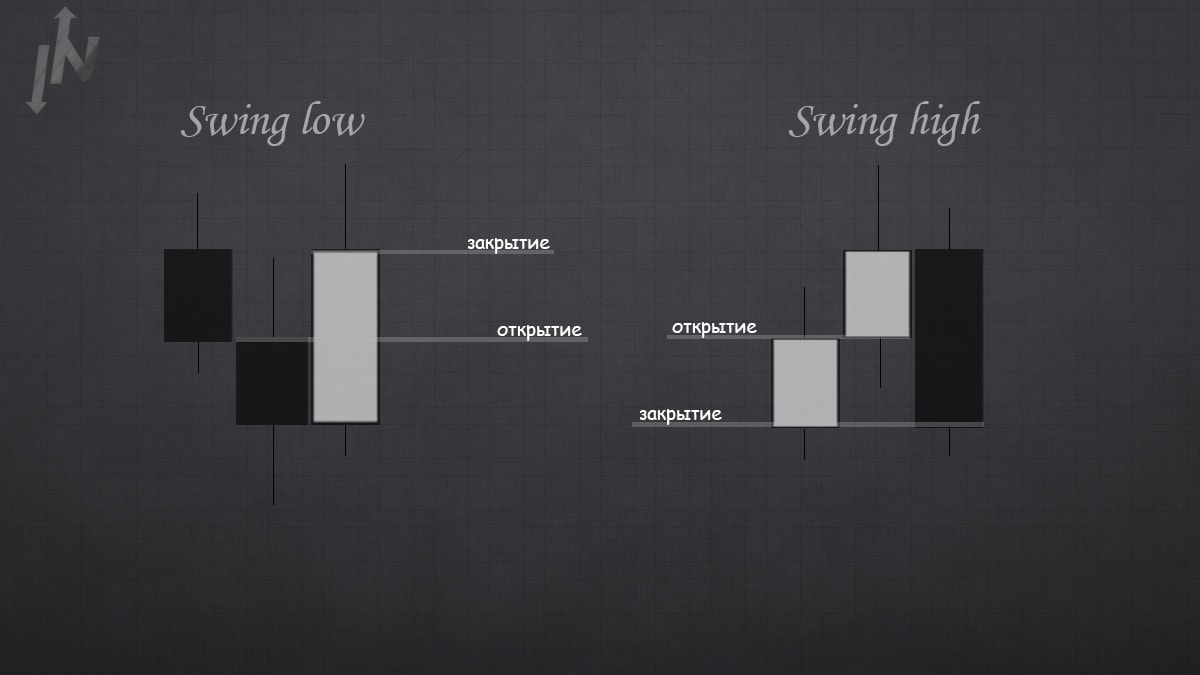

Swing high/low

Swing high — свечной паттерн, который состоит из трех свечей: центральная — самый высокий максимум, и крайние свечи (прилегающие к ней) имеют максимумы ниже.

Swing low — cвечной паттерн, который состоит из трех свечей: центральная — самый низкий минимум, крайние свечи (прилегающие к ней) имеют минимумы выше.

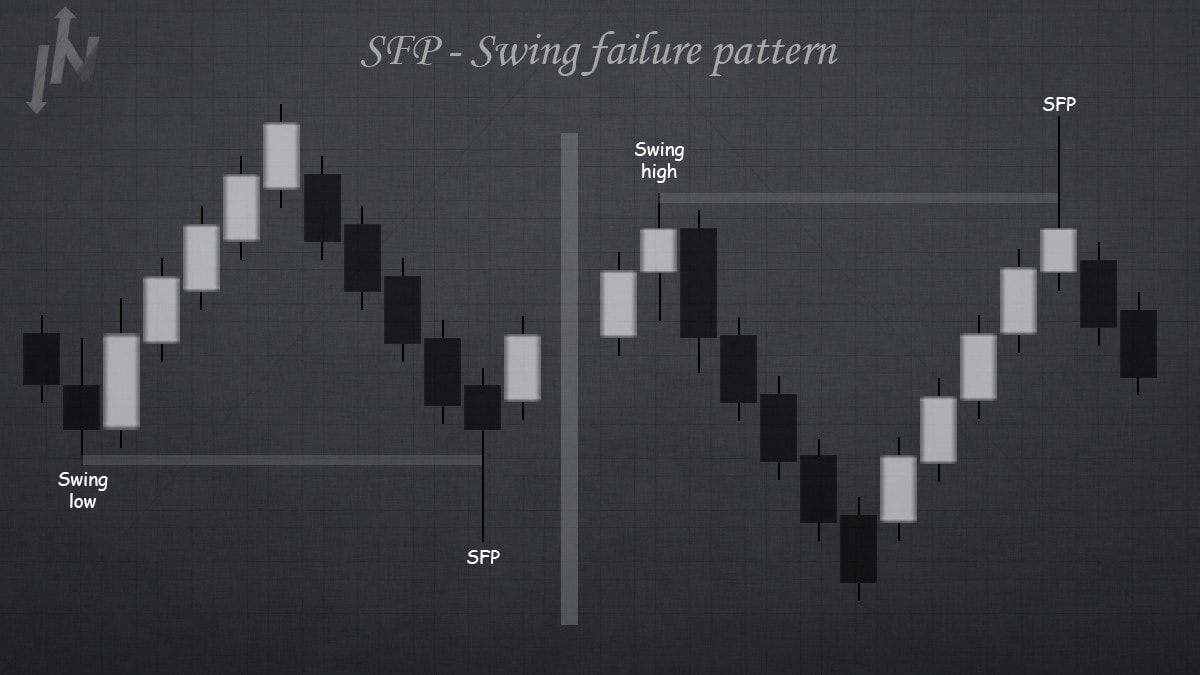

SFP (Swing Failure Pattern)

Раньше, когда мы торговали технический анализ, использовали термин “ложный пробой“. В концепции Смарт Мани существует схожая механика, которая называется Swing Failure Pattern. Инструмент действительный после образования Equal high/low как ликвидности. SFP подразумевает сбор ликвидности за low/high и закрытие выше нижней точки свечу, которая сформировала Swing. В этом инструменте ключевую роль играет фитиль свечи, так как именно он собирает ликвидность, а сама свеча закрывается выше свинга/ниже свинга.

SFP лучше всего и безопасней использовать как дополнительный фактор. Есть два варианта торговли, используя этот инструмент:

- После того, как закрылась SFP, открывается позиция со стопом за нижнюю точку.

- От зоны интереса (POI), куда придет тень SFP свечки — вход достаточно опасный и рискованный.

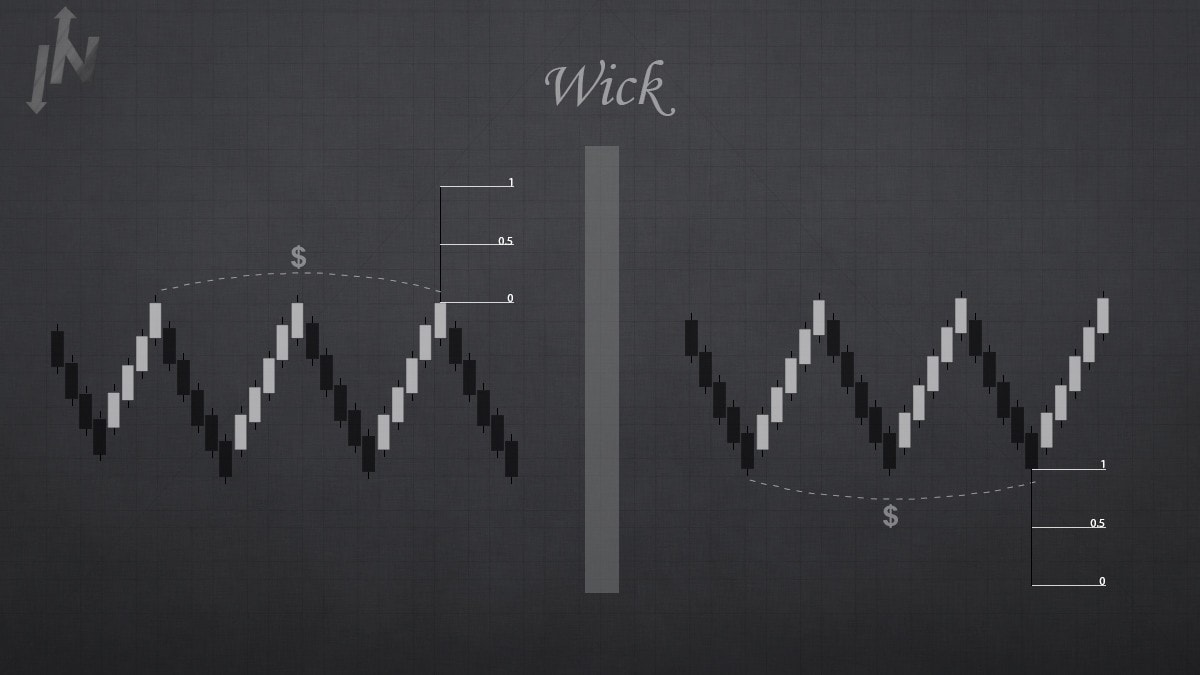

Wick

Также снятие ликвидности может происходить благодаря Wick свечи. Как и SFP, главным в этом инструменте является фитиль свечи, который снимает зону ликвидности, от чего можно увидеть резкий разворот. По сути, когда накапливается ликвидность, ожидаем ее сбор и с помощью инструментов, таких как Wick, ищем точку открытия позиции.

С этим инструментом оптимальная точка входа будет 0.5 уровень (по Фибоначчи) фитиля, стопы выставляются за фитиль, таким образом мы получаем хороший R:R (risk to reward) и безопасную позицию.

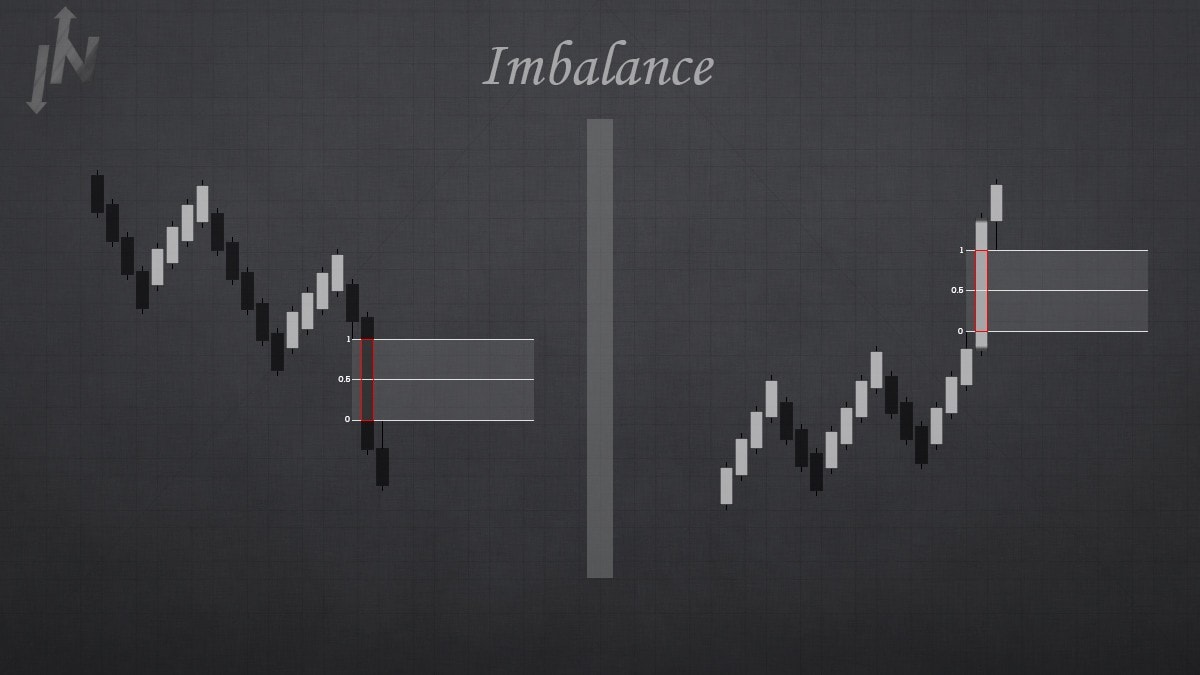

Imbalance

Возникновение дисбаланса между ордерами на покупку и продажу. На графике это отображается как неперекрытая зона импульсного движения, где импульсная свеча означает, что был проторгован большой объем крупным игроком. Для восстановления баланса на рынке такой игрок будет провоцировать движение, которое бы перекрыло полностью зону имбаланса (full fil).

Имбаланс не служит точкой для входа, по большей части является магнитом для цены, опираясь на это, можно анализировать и в паре с инструментами, например, Ордер Блок, после чего искать точку входа. Оптимальный вход будет так же — 0.5 уровень по Фибоначчи.

Smart Money словарь

Здесь предтавлены основные термины для использования Smart Money Concept.

Retail traders — розничные трейдеры, трейдеры технического анализа.

MS (Market Structure) — маркет структура, структура рынка.

СHoCH — слом структуры, смена тенденции цены.

Bos — обновление максимумов (при восходящем тренде) и минимумов (при нисходящем), подтверждение структуры.

IMB — имбаланс, пустые зоны, которые оставляет за собой цена после импульсного движения.

OB — ордерблок.

Breaker — прошитый резким движением (импульсом) цены ордерблок.

FVG — разрыв справедливой стоимости.

RR — соотношение риска и прибыли.

POI — зона интереса.

RTO — return to origin.

FTA — первая проблемная зона.

SFP — ложный пробой максимума или минимума предыдущего свинга.

TF — таймфрейм.

HTF — старший таймфрейм.

LTF — младший таймфрейм.

PDH — максимум предыдущего дня.

PDL — минимум предыдущего дня.

PWH — максимум предыдущей недели.

PWL — минимум предыдущей недели.

DO — открытие дня.

WO — открытие недели.

MO — открытие месяца.

YO — открытие года.

EQH — ровные вершины, за которыми ликвидность в виде стоп-приказов ретейл-трейдеров.

EQL — ровные низы, за которыми ликвидность в виде стоп-приказов ретейл-трейдеров.

SL — стоп лосс, остановка потери.

FIb — фибоначи.

WICK — свеча с длинной тенью, которая снимает ликвидность, стопы.

Сквиз — быстрый рост или падение цены.

Range — бокове движение цены в определенный период без обновления максимумов и минимумов.

Deviation (девиация) — ложный выход, за границы ренджа.

EQ (equlibrium) — середина ренджа.

ТВХ— точка входа.

Take Profit — забрать прибыль.

FU — f*ck you move.

STB — свип (манипуляция) ликвидности, продажа актива перед ростом.

BTS — cвип (манипуляция) ликвидности, покупка актива перед падением.

AMD (accumulation manipulation distribution) — накопление, манипуляция, распределение (distribution)