Инструменты Smart Money Concept (SMC). Разбираемся с профессиональным трейдингом

Статья написана для Incrypted одним из участников команды обучающего продукта по трейдингу — Cryptomannn. Детальнее о проекте и обучении можно узнать по ссылке. Также у нас на YouTube канале есть плейлист с главными представителями проекта Cryptomannn.

В данной статье мы рассмотрим набор основных инструментов SM трейдера и разберем их логику.

Как мы уже знаем, первостепенным источником информации SM трейдера является — цена, на основе которой он определяет последующее движения рынка, поэтому все технические инструменты SMC основываются на Price Action.

Перед тем, как углубится в инструменты, давайте рассмотрим, каким образом коммерческие спекулянты доставляют цену к тому или иному уровню.

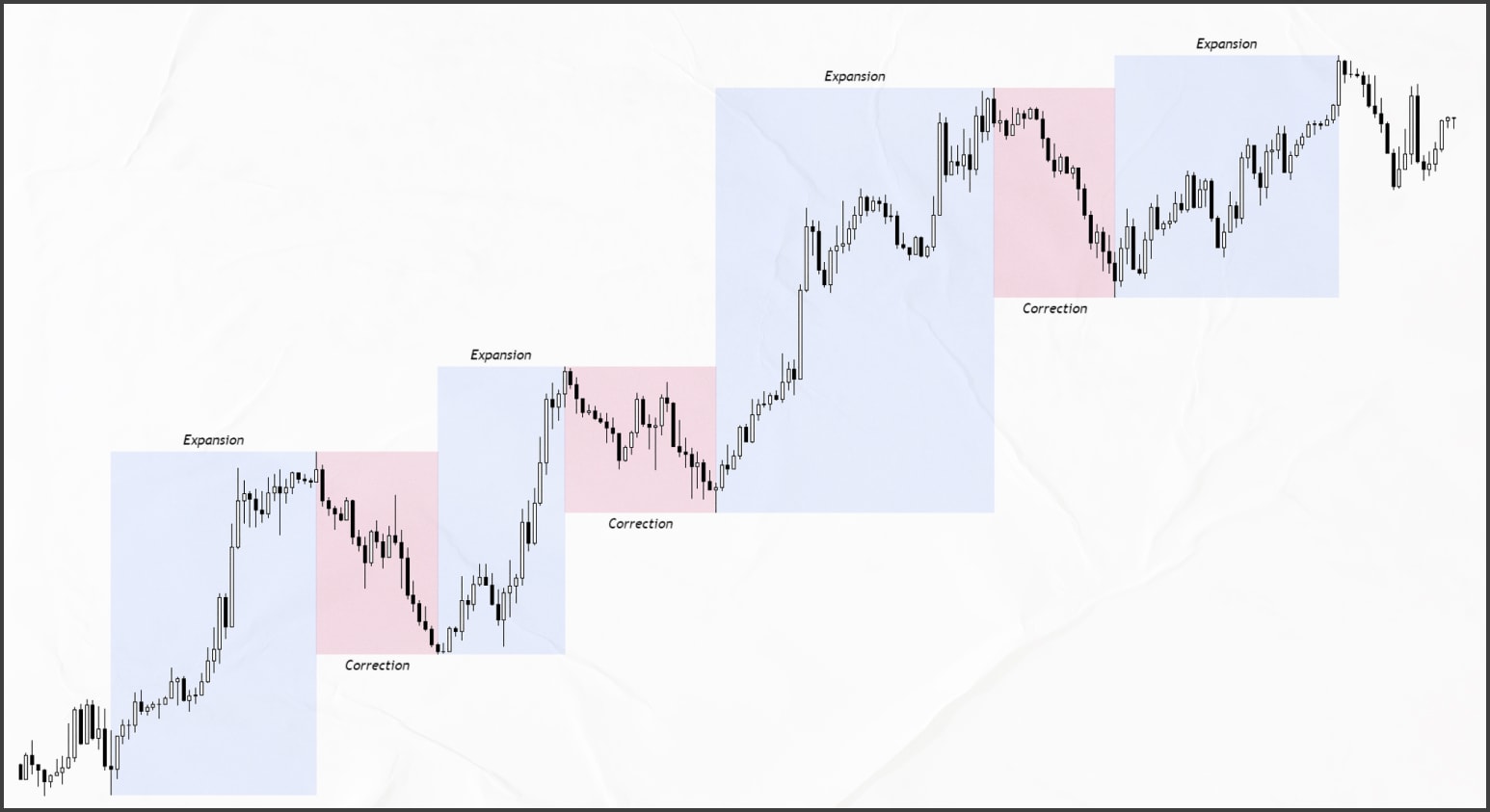

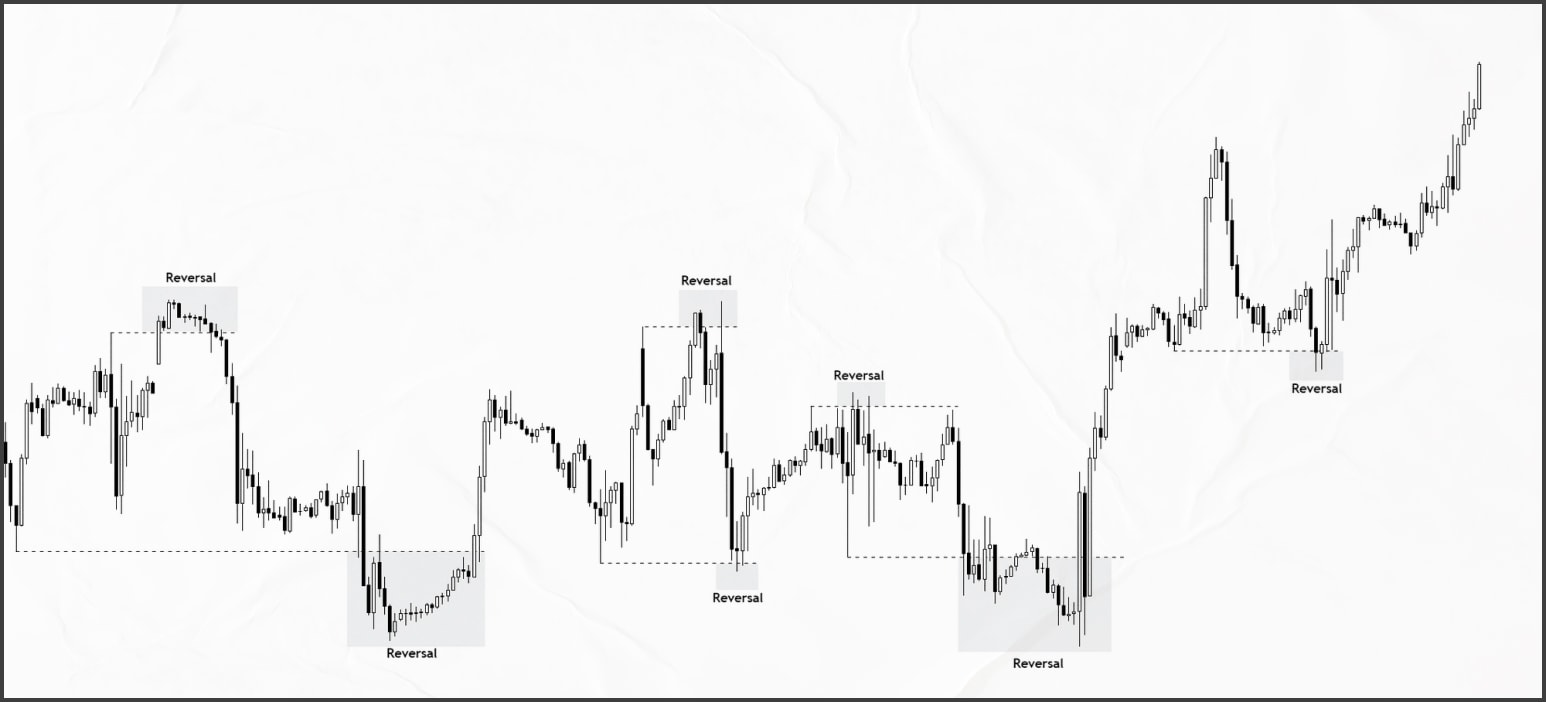

Виды доставки цены:

- Расширение (от англ. Expansion) — это импульсный рост или падение цены. Графический пример:

- Коррекция (от англ. Correction) — это движение в рамках структуры. Графический пример:

- Разворот (от англ. Reversal) — смена направления движения цены, противоположное тренду. Графический пример:

- Консолидация (от англ. Consolidation) — движение цены вбок; условия, при которых нельзя четко определить направление. Графический пример:

Понимание того, в каких условиях находится цена на данный момент, дает нам контекст, в рамках которого мы будем использовать инструменты.

Роль контекста

Первое, что нужно определить перед тем, как открывать позицию — это контекст.

Учитывая структуру и зоны ликвидности, определите, где сейчас находится цена и куда она, скорее всего, пойдет.

Когда направление понятно, посмотрите на зоны интереса (POI — point of intrerest), от которых можно ожидать реакцию. Внутри зоны интереса ждем подтверждение для входа в позицию.

Подтверждение — это смена структуры на более младшем периоде, который подтверждает валидность POI.

Структура

Для определения направления актива необходимо понимание структуры. Структуру отмечают по Swing Highs/Swing Lows.

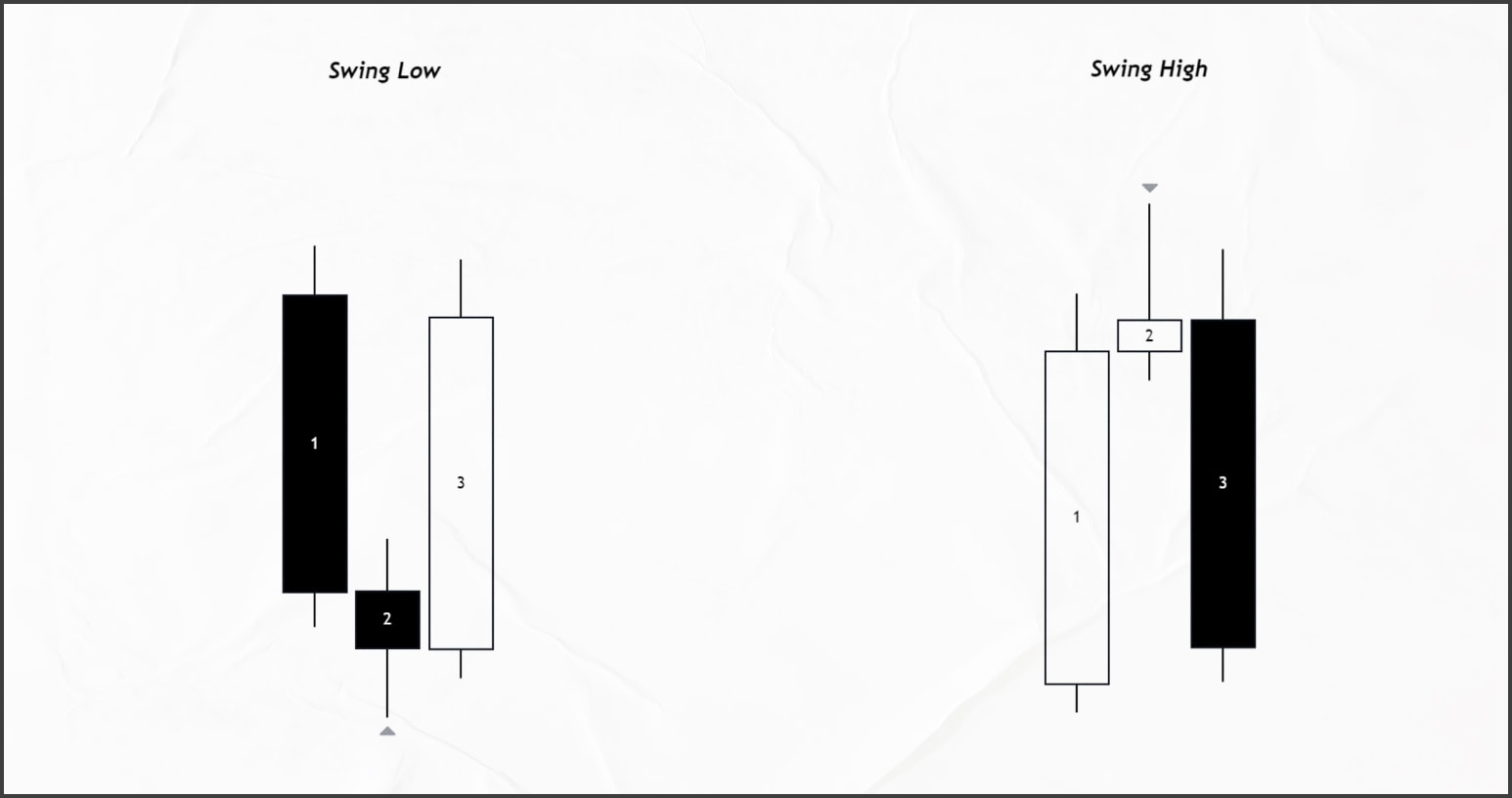

Что такое Swing High/Swing Low?

- Swing High — это свечной паттерн, который состоит из трех свечей: центральная имеет самый высокий максимум, прилежащие свечи — максимумы ниже.

- Swing Low — это свечной паттерн, который состоит из трех свечей: центральная имеет самый низкий минимум, прилежащие — минимумы выше.

Схематический пример:

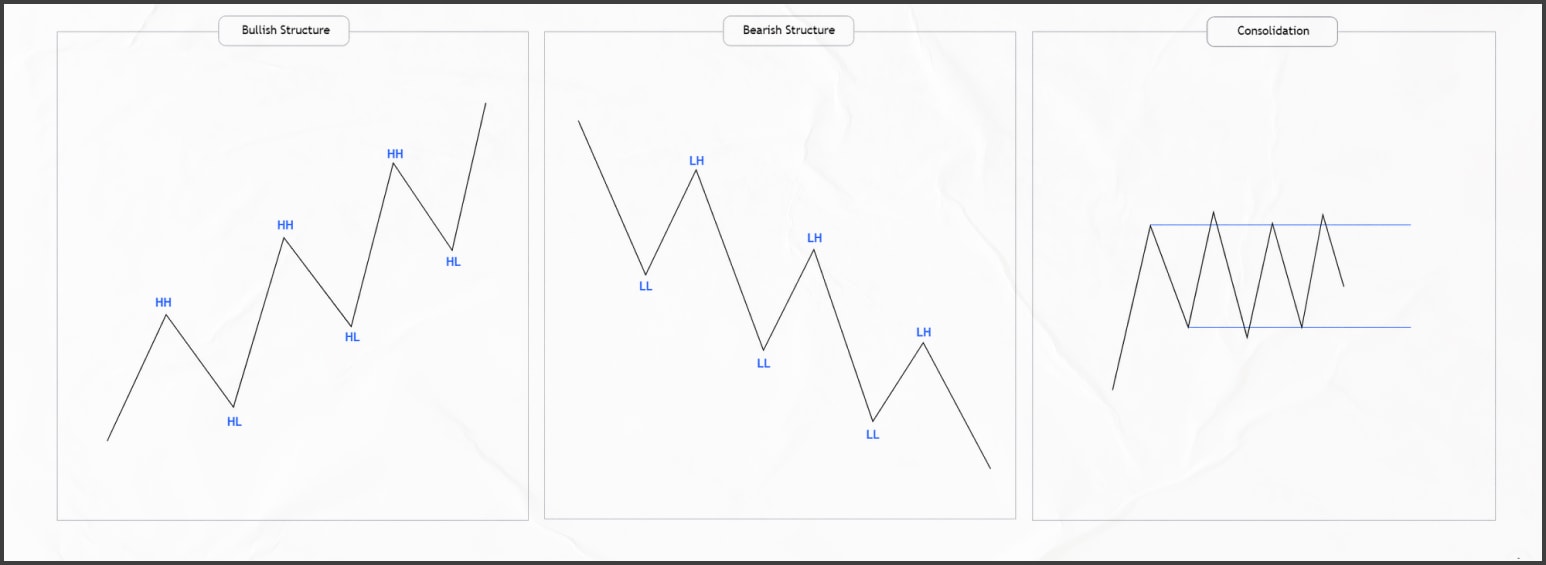

Виды структуры:

- Восходящая — формирование ценой последовательности HH+HL (Higher High + Higher Low, цена обновляет максимум без обновления минимума).

- Нисходящая — формирование ценой последовательности LH+LL (Lower High + Lower Low, цена обновляет минимум без обновления максимума).

- Консолидация/Боковик — область, в которой цена двигается от нижней границы к верхней границе не обновляя максимумы и минимумы.

Схематический пример:

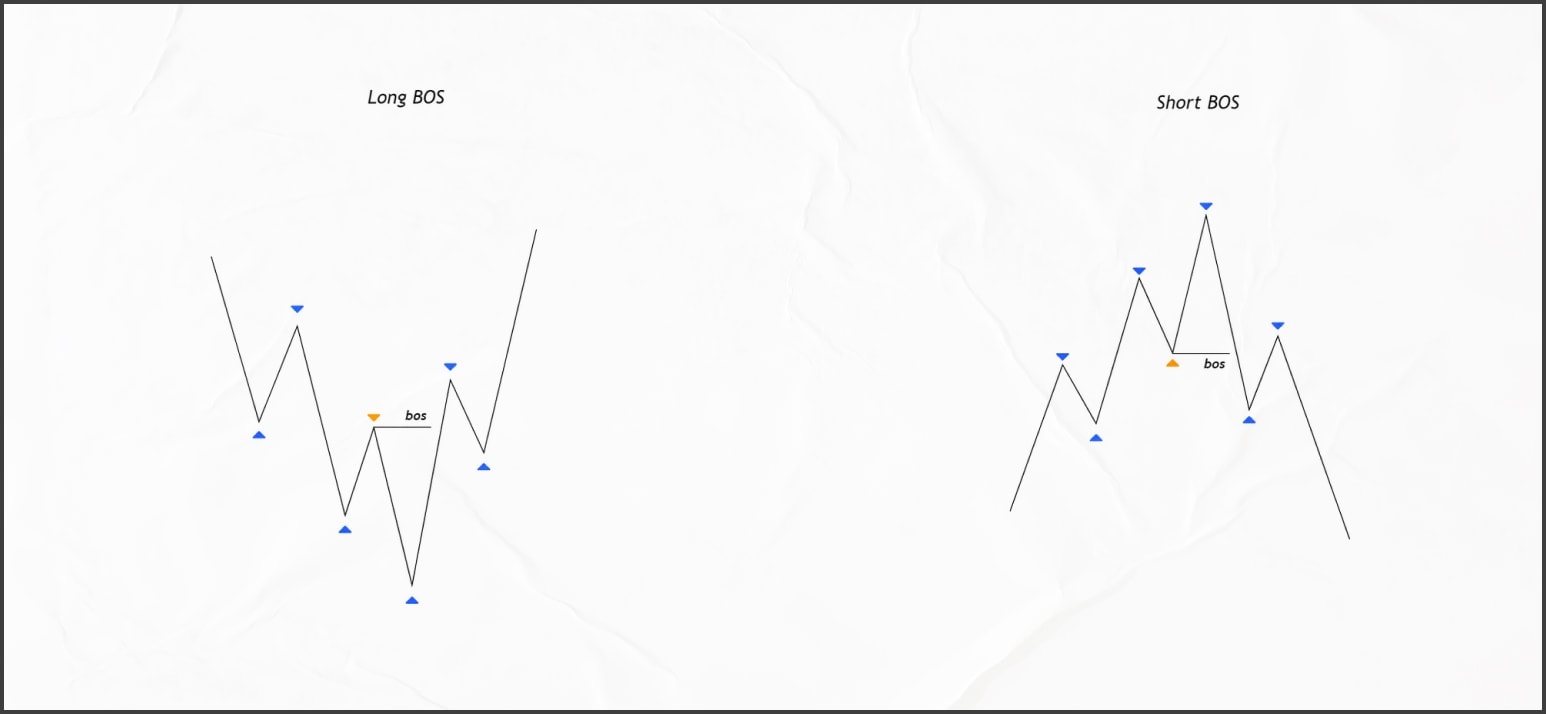

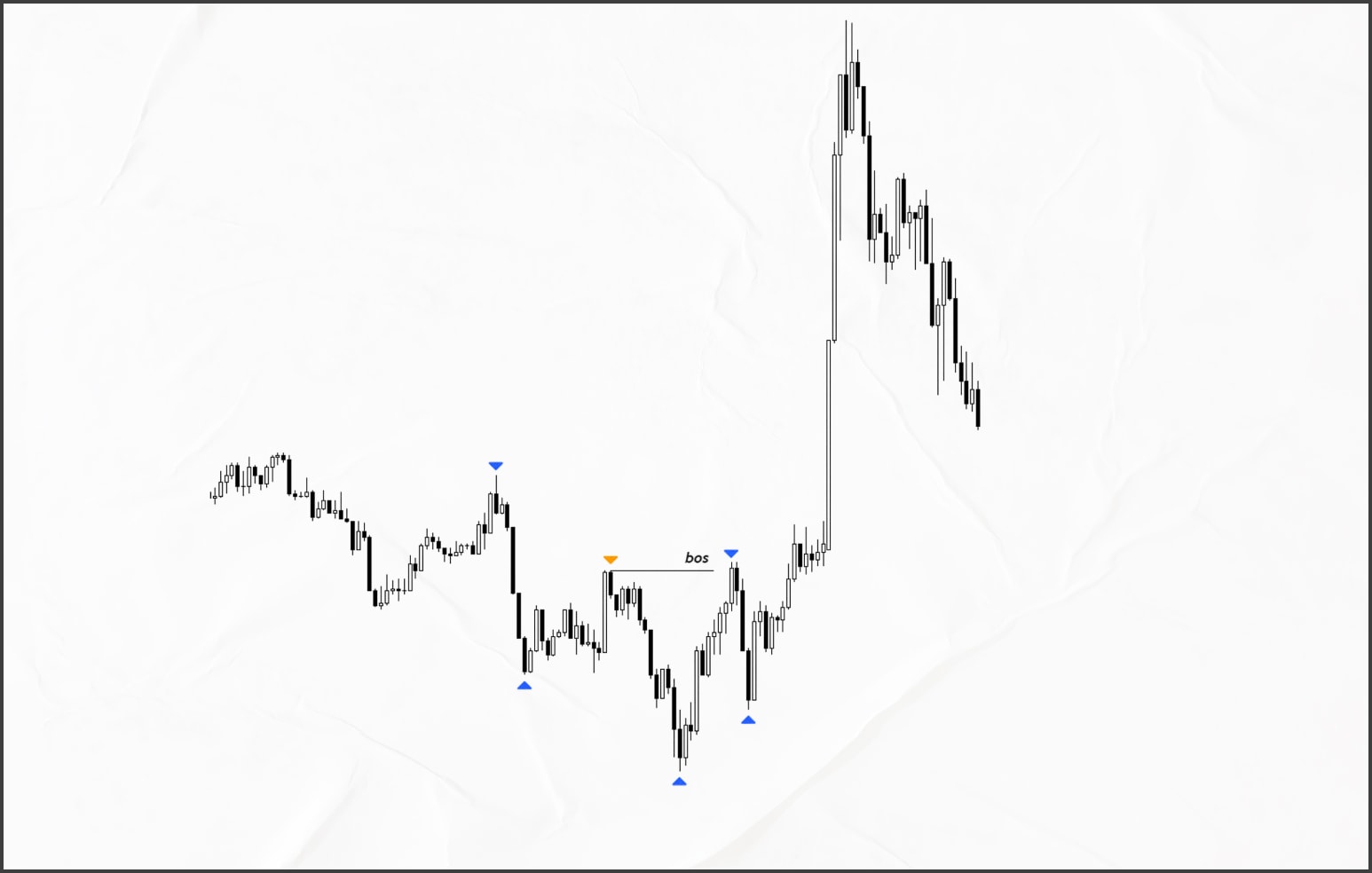

Что такое BOS?

Слом структуры происходит, когда нарушается тенденция LL (lower low) LH (lower high) или HH (higher high) HL (higher low) и цена меняет направление.

Схематический пример:

Графический пример:

Что такое Sweep?

Sweep — это снятие ликвидности с Swing High/Swing Low тенью свечи.

Графический пример:

Инструментарий

Fibonacci

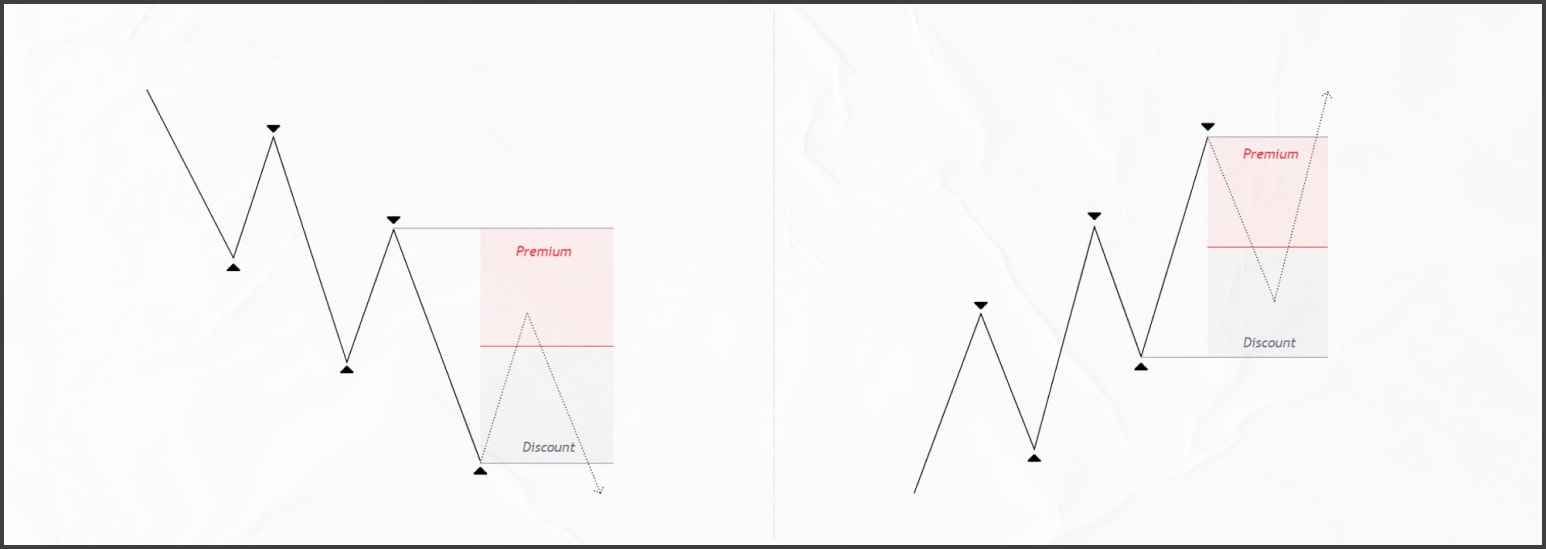

Фибоначчи — это инструмент, используемый по структуре. С его помощью можно определить контекст того, где находится цена относительно зон Premium/Discount и потенциальную глубину коррекции.

Premium/Discount используются с целью покупки как можно дешевле и продажи как можно дороже.

Premium — для поиска входа в шорт, в случае нисходящего тренда.

Discount — для поиска входа в лонг, в случае восходящего тренда.

Схематический пример:

Графический пример:

Считается, что цены ниже 0.5 для восходящего движения — занижены, выше 0.5 — завышены. Пропорционально наоборот для нисходящего движения.

Также фибоначчи можно использовать как инструмент для входа в позицию, для этого выделяют уровни OTE (Optimal Trade Entry) — 0.62, 0.705 и 0.79.

Графический пример:

Цена реагирует не на сами уровни, а на POI, более того, при входе от теста POI после подтверждения на более младшем периоде RR зачастую будет больше.

Фильтрация и открытие позиций относительно этих зон повышает вероятность отработки торговой идеи.

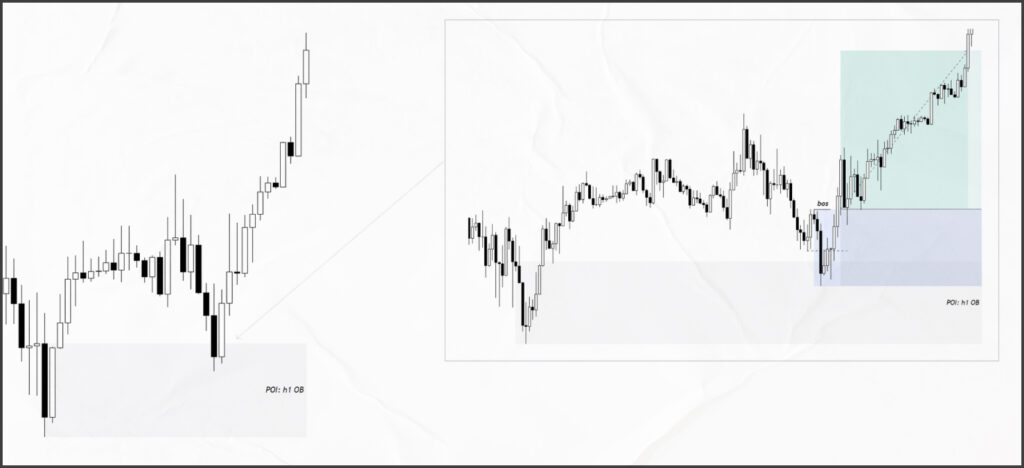

POI

POI (от англ. Point of intrerest) — зона, которая может спровоцировать реакцию цены, является интересной для рассмотрения открытия позиций.

Рассмотрение позиций после теста POI, а не сразу вход от нее, используется для того, чтобы увеличить вероятность отработки сценария, так как вход совершается внутри POI после дополнительного подтверждения на младшем таймрейме.

Также вход после подтверждения может также способствовать уменьшению диапазона SL.

Графический пример:

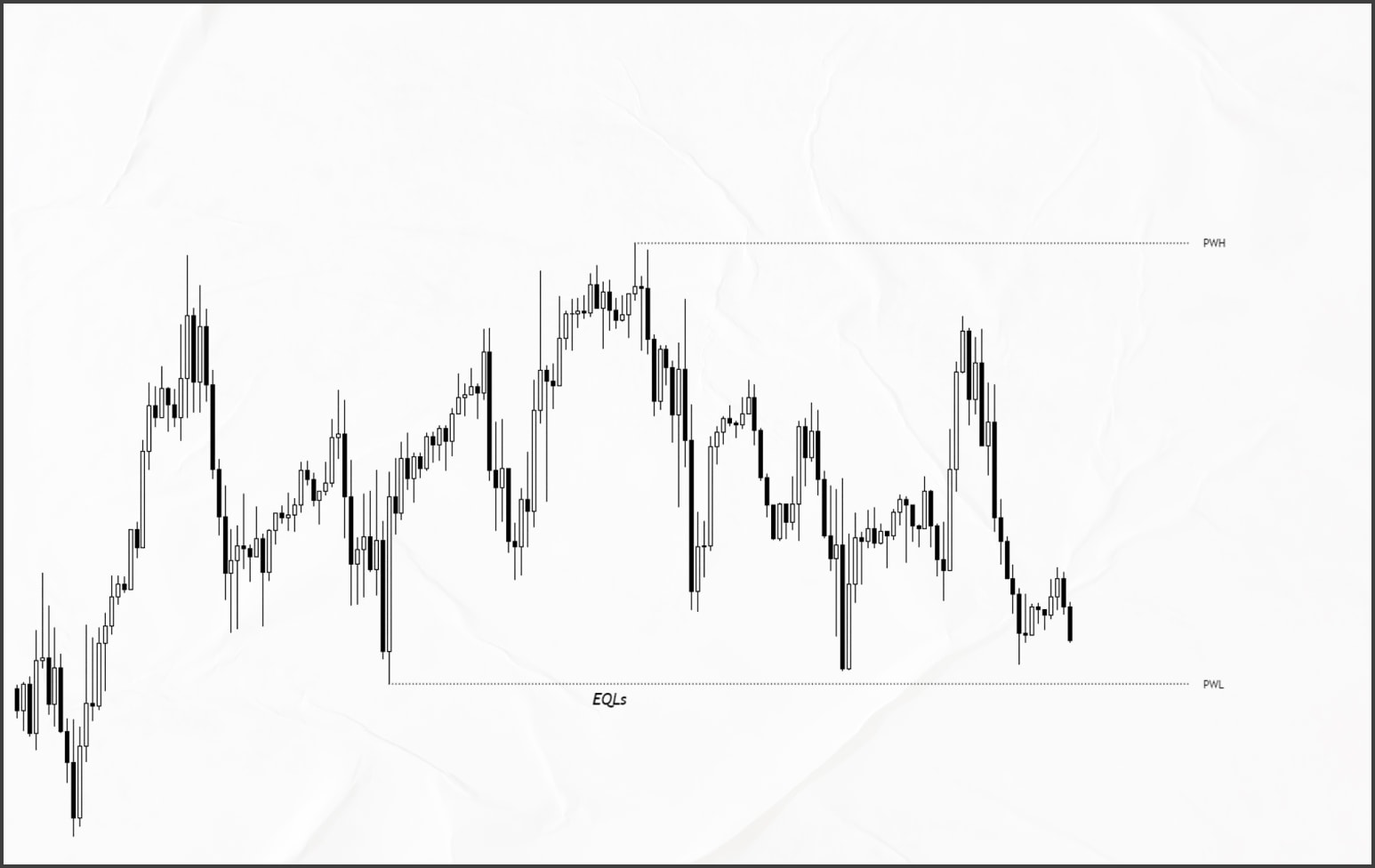

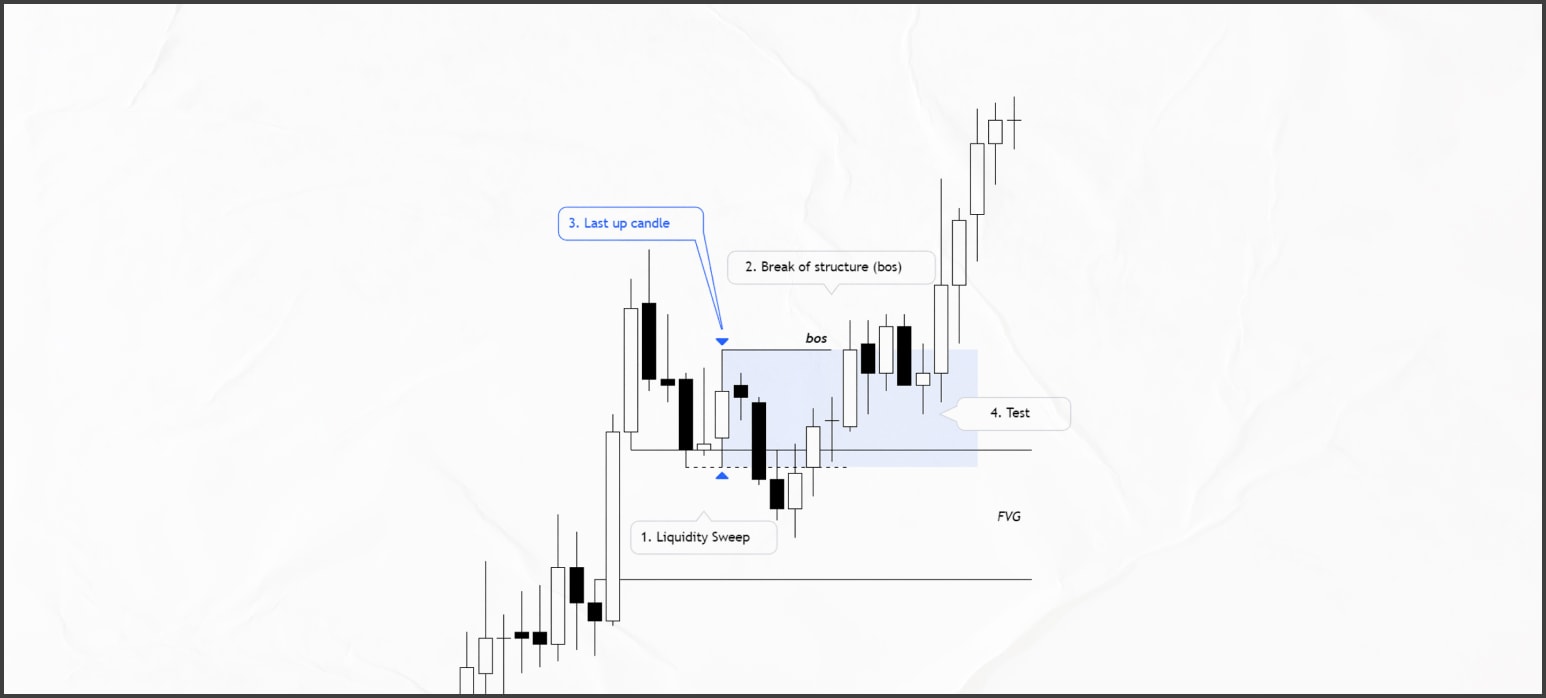

Liquidity

Зоной ликвидности выступает уровень или зона у которой расположено большинство стоп-приказов ритейл трейдеров, которые являются магнитом для цены.

Такими зонами являются:

- PSH/L, PDH/L, PWH/L, PMH/L

Максимумы и минимумы предыдущих сессий, дней, недель и месяцев.

- EQH/L

Максимумы и минимумы, которые находятся приблизительно на одном уровне.

Трейдеры, торгующие пробои или уровни поддержки и сопротивления, размещают свои стопы за данными уровнями, и в большинстве случаев цена снимает эту ликвидность и продолжает движение в обратном направлении.

Снятие значимого пула ликвидности может выступать контекстом того, что цена даст реакцию или сделает полноценный разворот.

Графический пример:

После снятия имеем подтверждение разворота в виде слома структуры. Вход можно осуществить от FVG/Imbalace/OB. SL ставится за все манипулируемое движение.

Целью выступает PWH.

Orderblock (OB)

В условиях бычьего тренда, во время коррекции в пределах структуры, большой игрок начинает набирать позицию в лонг, еще до момента достижения ценой разворотной точки. Поскольку их позиции намного крупнее наших и они не могут ее исполнить в пределах одного или двух ордеров. Oни накапливают свои позиции путем хеджирования.

Бычий OB — это последняя медвежья свеча в нисходящем движении, которая достигла зоны интереса для разворота, после чего последовал слом структуры и зарождение новой восходящей тенденции.

Графический пример:

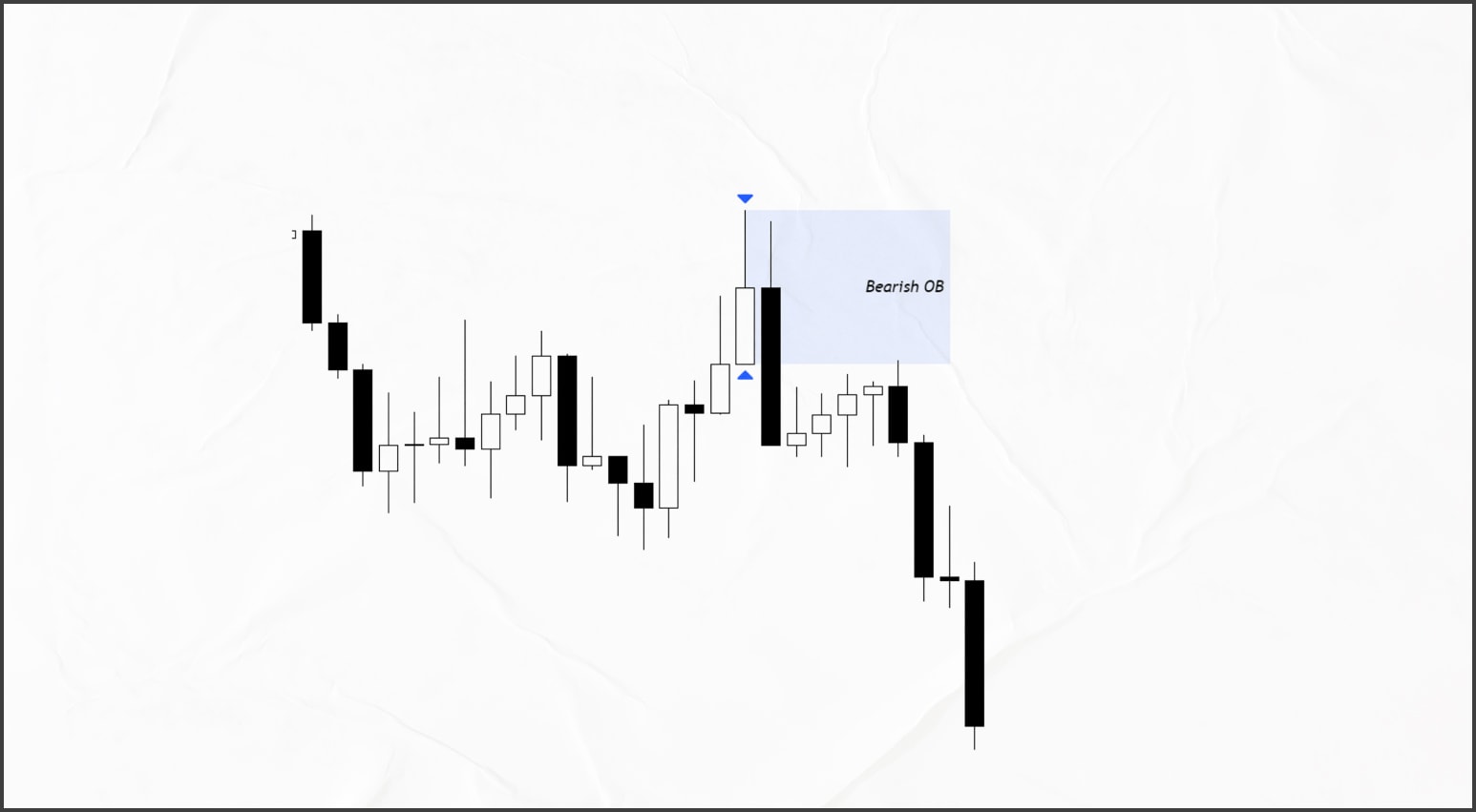

Аналогично для медвежьего тренда. Во время коррекции в пределах нисходящей структуры, большой игрок начинает набирать позицию в лонг, еще до момента достижения ценой разворотной точки, поскольку их позиции намного крупнее наших и они не могут ее исполнить в пределах одного или двух ордеров. Накапливание позиции происходит путем хеджирования.

Медвежий OB — это последняя бычья свеча в восходящем движении, которая достигла зоны интереса для разворота, после чего последовал слом структуры и зарождение новой нисходящей тенденции.

Графический пример:

Вход можно совершать как от максимума свечи, тела, так и от 0.5 свечи.

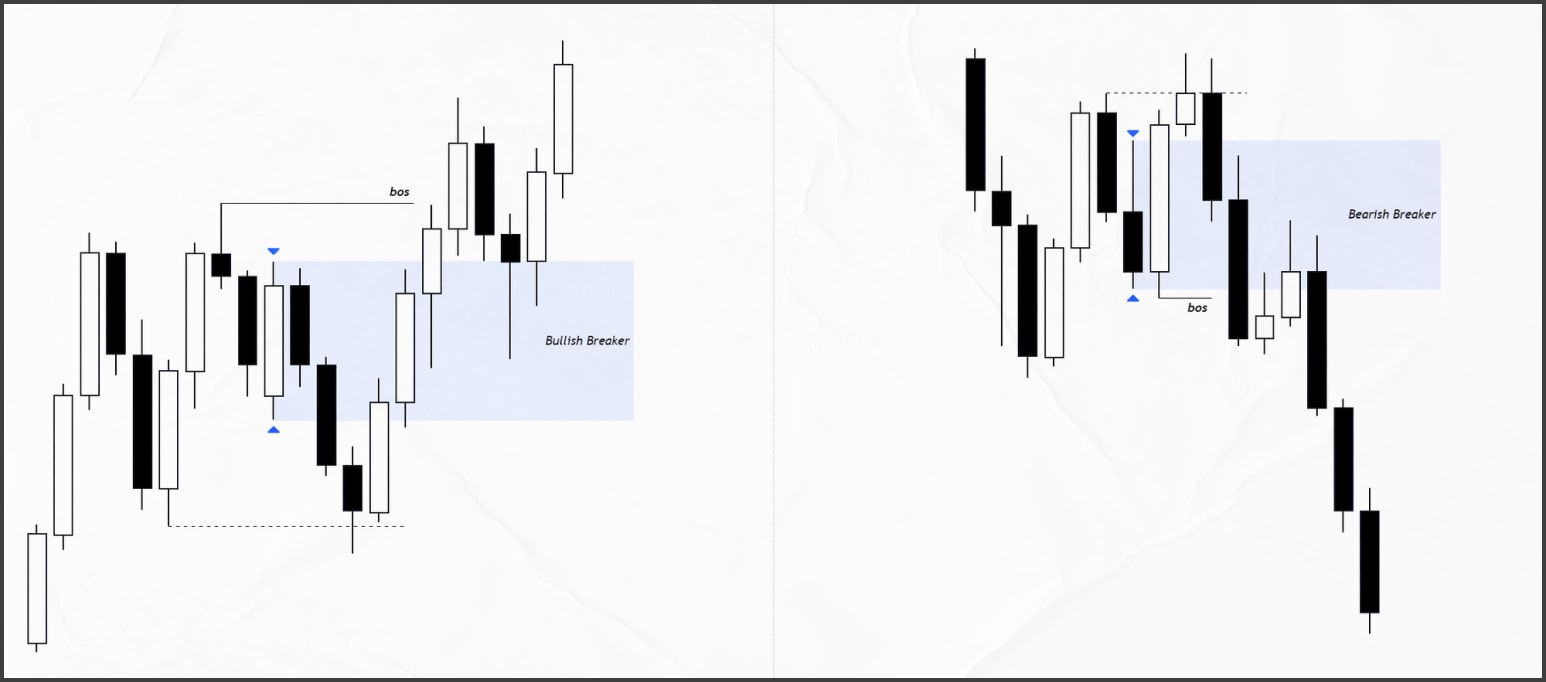

Breaker

Задача Breaker — сформировать движение для сбора ликвидности в одну из сторон с последующим движением в обратном направлении.

Схематический пример:

Основные критерии валидности:

- Снятие ликвидности;

- Смена структуры.

Бычий Breaker — это пробитый медвежий OB, который способствовал снятию ликвидности с минимума.

Графический пример:

В данном примере имеем контекст в виде FVG.

Медвежий Breaker — это пробитый бычий OB, который способствовал снятию ликвидности с максимума.

Графический пример:

Здесь имеем контекст в виде снятия ликвидности со свинга на старшем таймфрейме.

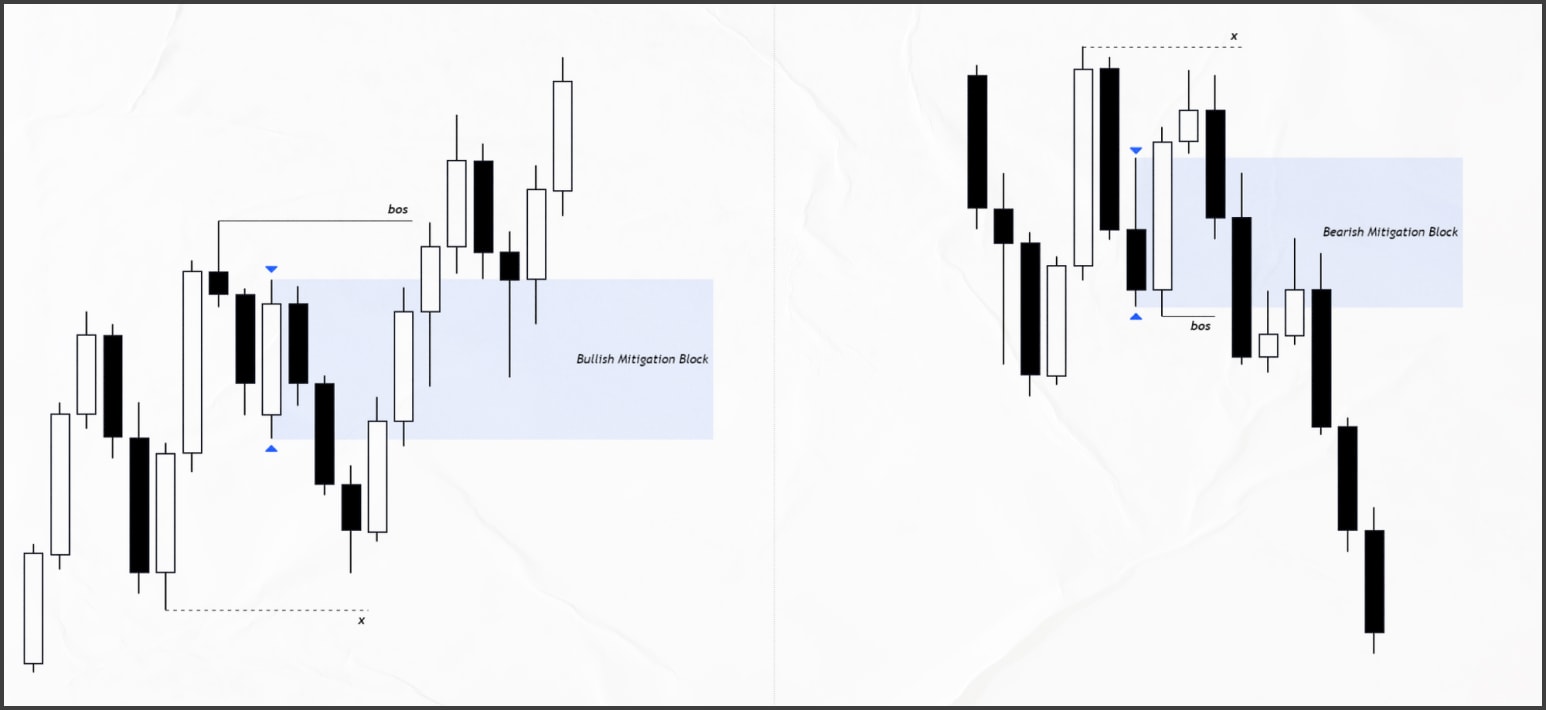

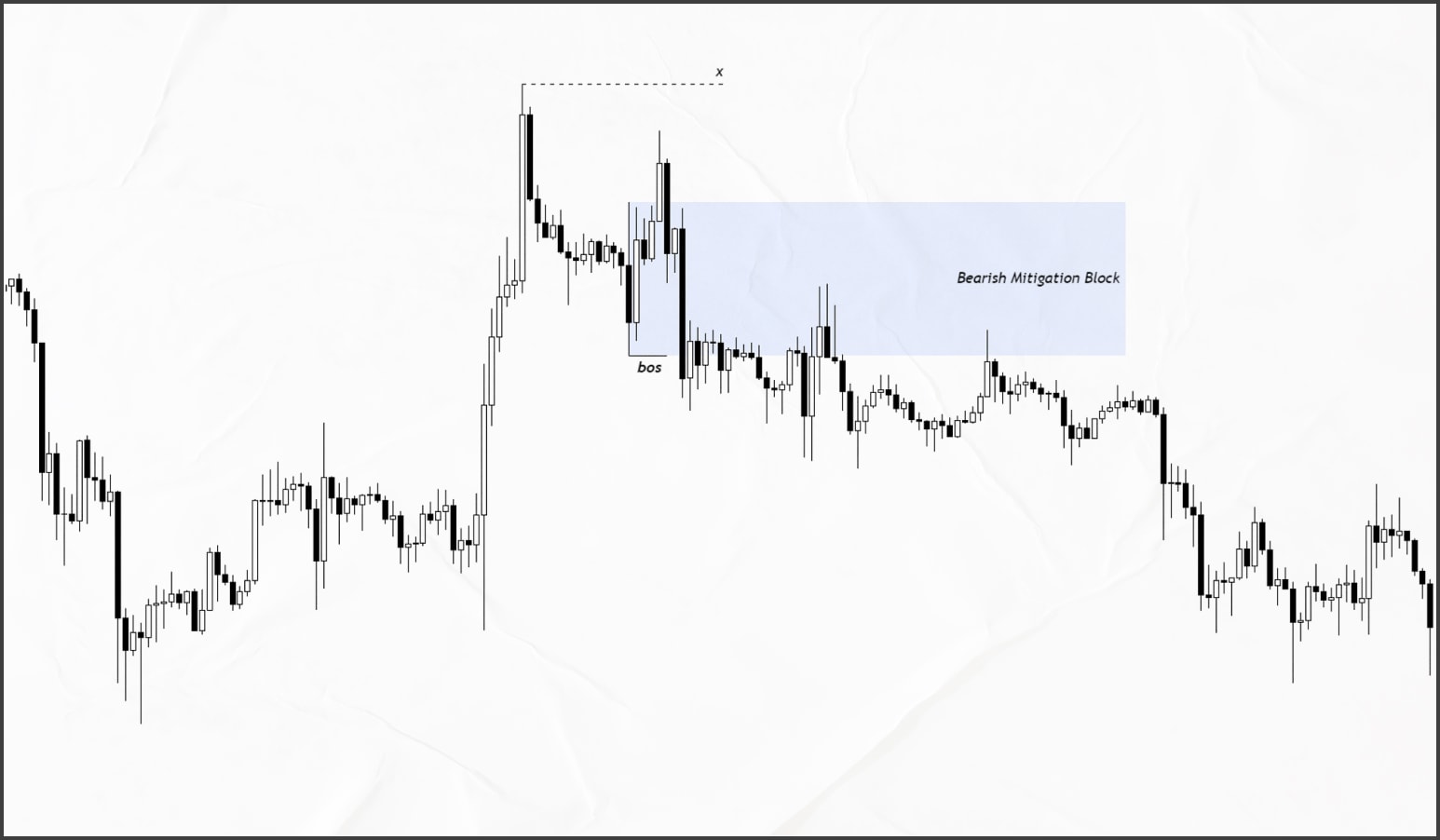

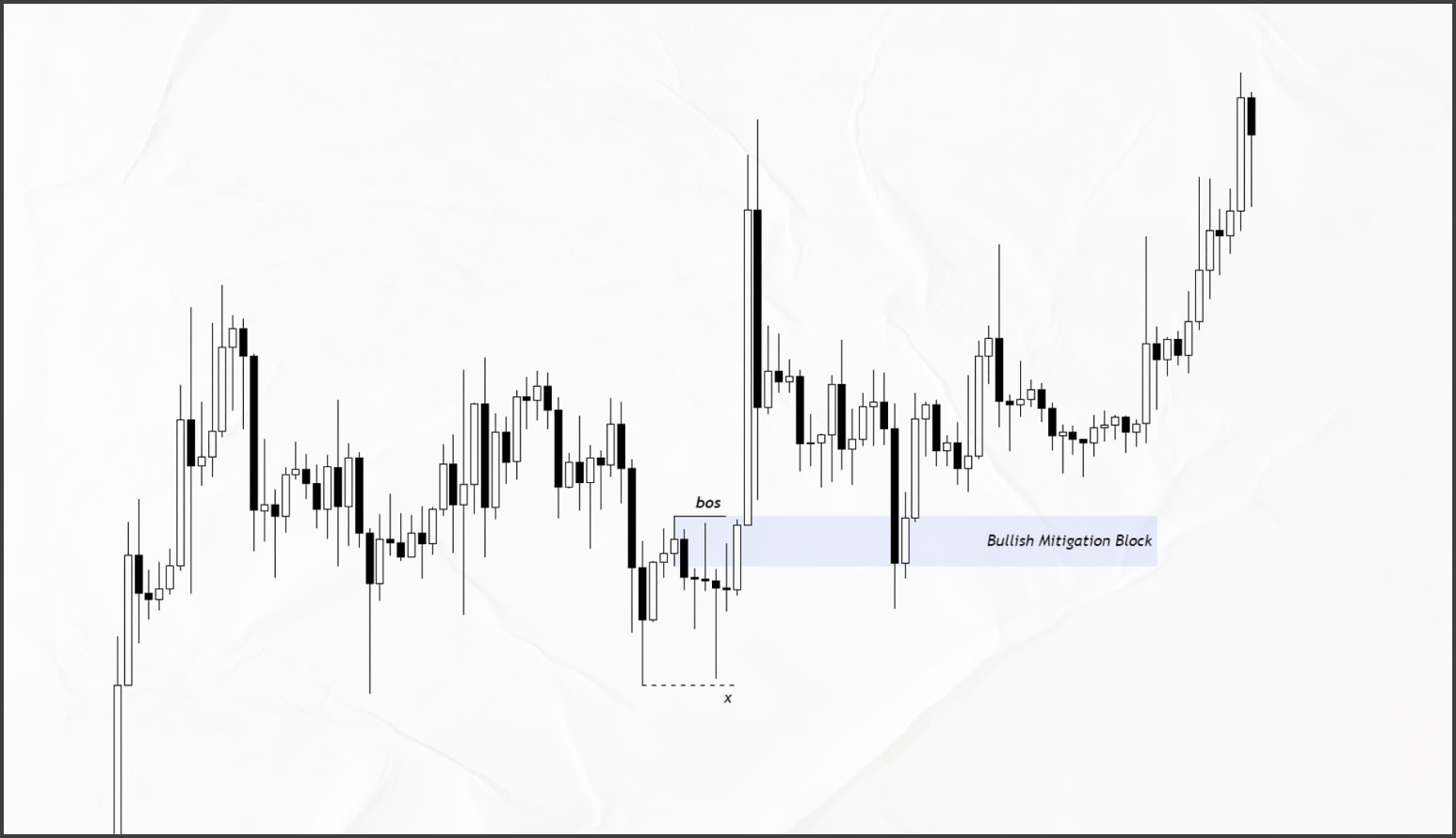

Mitigation Block

Данный паттерн схож с Breaker, но имеет одно ключевое различие. Разница между ними заключается в том, что Breaker способствовал сбору ликвидности, обновив максимум/минимум, а Mitigation Block не снимает ликвидность, тем самым показывая слабость одной из сторон рынка.

Схематический пример:

- Bearish Mitigation Block — это первая восходящая свеча, которая способствовала формированию более высокого минимума.

Графический пример:

- Bullish Mitigation Block — это первая нисходящая свеча, которая способствовала формированию более низкого максимума.

Графический пример:

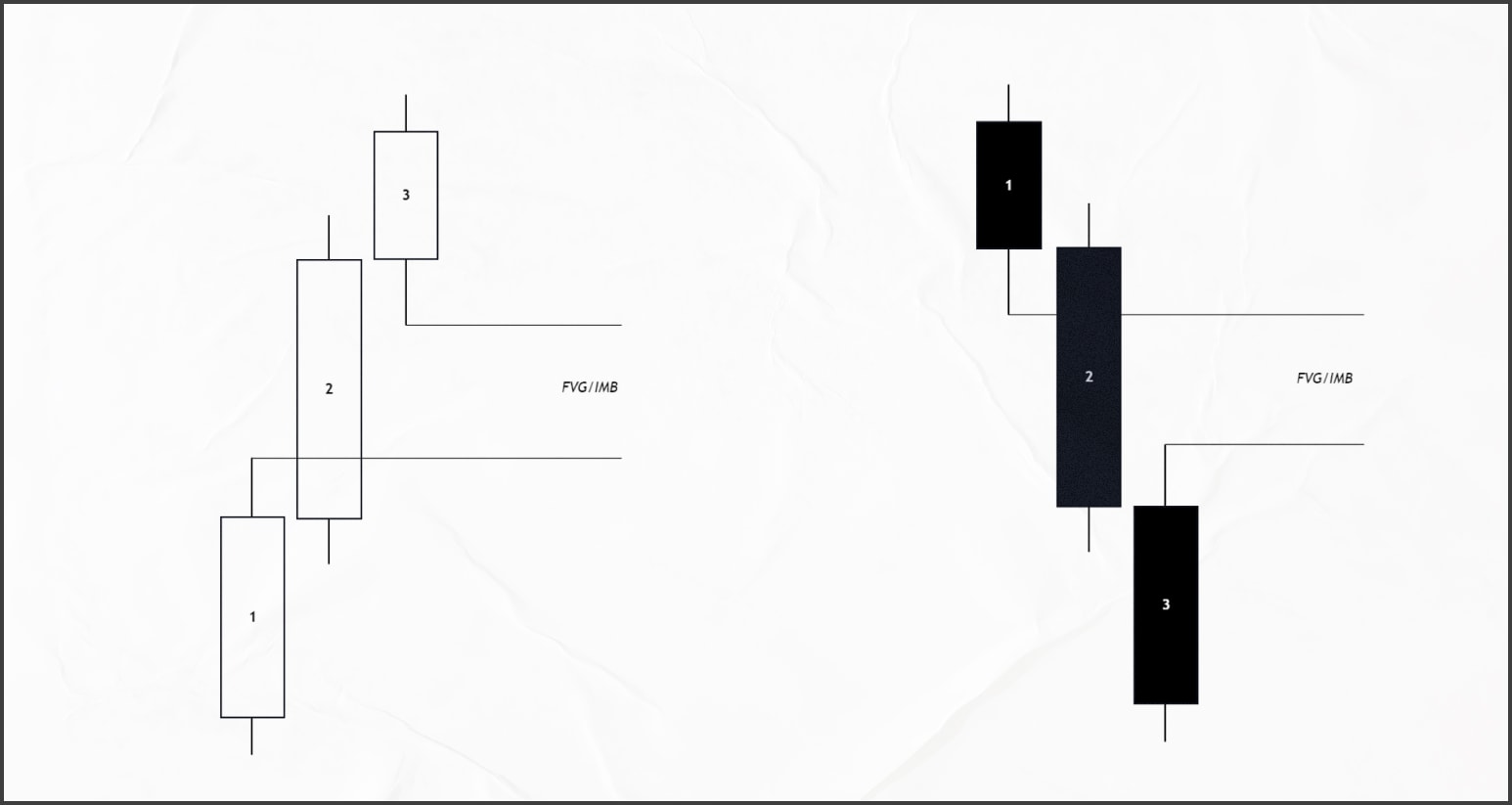

Imbalance

Цена стремится к балансу — справедливой цене (Fair Value). Но зачастую количество одного из игроков превалирует, что выражается на цене в виде различного вида неэффективности и гэпов. Любые виды неэффективности в цене являются для нее магнитом и она будет стремиться сбалансировать данные ценовые отрезки.

Основные виды неэффективности:

- FVG / Imbalance

Fair Value Gap или Imbalance обозначает отсутствие определенного типа ликвидности, либо со стороны покупателей, либо продавцов. Формируется из 3 свечей. Вторая свеча имеет FVG/Imbalance.

Схематический пример:

Графический пример:

- Gap

Gap — отсутствие какой-либо торговли, разрыв между свечами; отсутствие продавцов и покупателей.

Графический пример:

Важно отметить, что выше приведенные инструменты можно использовать как POI на более старшем периоде, а также как инструменты для входа.

Статья написана для Incrypted одним из участников команды обучающего продукта по трейдингу — Cryptomannn. Детальнее о проекте и обучении можно узнать по ссылке. Также у нас на YouTube канале есть плейлист с главными представителями проекта Cryptomannn.