TradFi na Blockchain: Czym jest tokenizacja rzeczywistych aktywów (RWA)?

W 2020 roku MakerDAO zaczął akceptować tokenizowane tradycyjne aktywa, takie jak skarbowe papiery wartościowe i obligacje korporacyjne, jako zabezpieczenie stablecoina DAI.

Pod koniec 2022 roku analitycy z Binance Labs, Coinbase, PwC i szereg innych ekspertów zauważyli w swoich raportach RWA (real-world aktywa) jako jeden z najbardziej obiecujących długoterminowych trendów w branży blockchain.

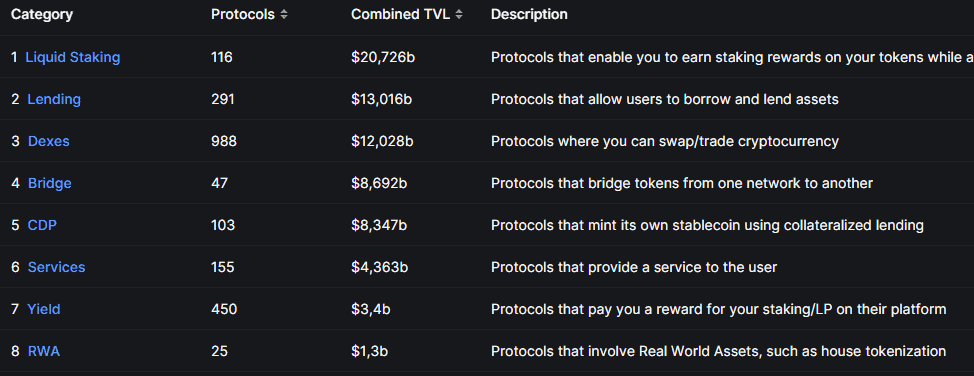

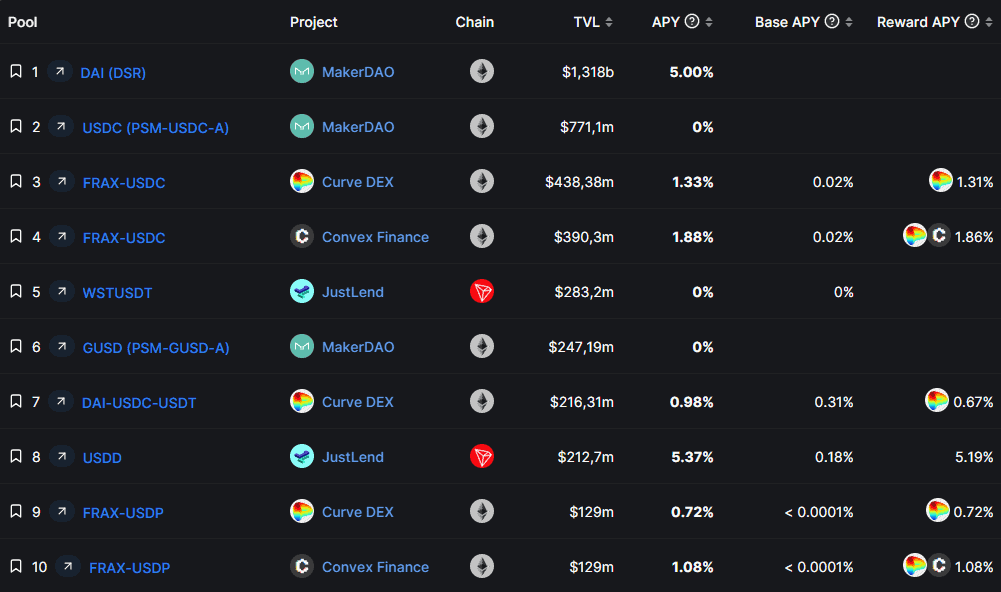

Według DeFi Llama we wrześniu 2023 r. ekosystem RWA obejmuje co najmniej 25 protokołów i zajmuje ósme miejsce pod względem wolumenu środków zamkniętych w inteligentnych kontraktach (TVL). Ponadto liczba posiadaczy tokenów tych projektów w sieci Ethereum podwoiła się w ciągu ostatniego roku.

W chwili pisania tego tekstu łączna kwota pożyczek zabezpieczonych tokenizowanymi aktywami wynosi 4,4 miliarda dolarów, a nowe projekty próbują wprowadzić do blockchain metale szlachetne, a nawet kredyty węglowe.

Zespół Incrypted zorientował się, czym jest RWA i co powoduje szybki wzrost zainteresowania tokenizacją wśród graczy branżowych i tradycyjnych instytucji finansowych.

Co to jest RWA?

RWA to tokenizowane aktywa ze świata rzeczywistego. Ich utworzenie wiąże się z uruchomieniem tokenów śledzących aktywa materialne i niematerialne. Jednocześnie wartość i inne wskaźniki RWA mogą zostać określone przez źródła spoza łańcucha.

Przykładem RWA jest fundusz Ondo Short-Term US Government Bond Fund (OUSG). Jest to token ERC-20 wspierany przez krótkoterminowe amerykańskie obligacje skarbowe. A dokładniej, akcje funduszu ETF iShares Short Treasury Bond ETF, który je posiada.

Infrastrukturę do tokenizacji i handlu RWA zapewniają dziesiątki platform blockchain. Według DeFiLlama sektor ten obejmuje 25 protokołów o łącznej wartości TVL wynoszącej 1,6 miliarda dolarów.

Tokenizacja umożliwia integrację tradycyjnych zasobów z infrastrukturą DeFi. Zwiększa to ich dostępność i efektywność handlu poprzez wykorzystanie zautomatyzowanych animatorów rynku i innych rozwiązań typu blockchain.

RWA to pomost pomiędzy TradFi i DeFi, który ma potencjał przekształcenia krajobrazu rynku kryptowalut, zapewniając nowe źródła kapitału, płynności i rentowności.

Ważne: aktywów tokenizowanych nie należy mylić z aktywami syntetycznymi, takimi jak EUR-PERP firmy Synthetix. Te ostatnie, choć śledzą koszt realnych dóbr, z reguły prezentowane są w postaci niezabezpieczonych instrumentów pochodnych.

Główne kategorie aktywów ważonych ryzykiem

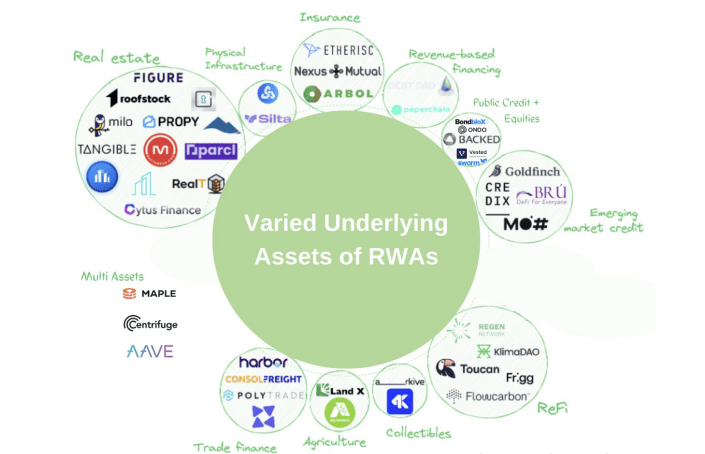

Teoretycznie każdy zasób podlega tokenizacji, o której informację można sformalizować i zapisać w postaci kodu. Mogą to być zarówno korzyści materialne (metale szlachetne), jak i niematerialne (prawa autorskie).

Następujące typy aktywów są potencjalnie najbardziej odpowiednie do tokenizacji:

W praktyce wymogi regulacyjne i specyfika towarów powodują, że niektóre z nich są łatwiejsze do tokenizacji i powszechne, inne zaś trudniejsze.

Tym samym uczestnicy rynku kryptowalut już od ośmiu lat korzystają z RWA opartego na dolarze amerykańskim, reprezentowanym przez tokeny USDT, a także innych stablecoinach wspieranych przez waluty fiducjarne. Choć pierwsze tokenizowane akcje pojawiły się dopiero w 2018 roku.

Jednak rozwój technologii blockchain i zainteresowanie uczestników rynku nowymi klasami aktywów spowodowały, że w 2023 roku popularność zyskały następujące RWA:

- akcje i obligacje rządowe;

- nieruchomość;

- zobowiązania kredytowe;

- artykuły kolekcjonerskie.

Deweloperzy eksperymentują także z tokenizacją kredytów węglowych ( Solid World ) i metali szlachetnych ( CACHE Gold ).

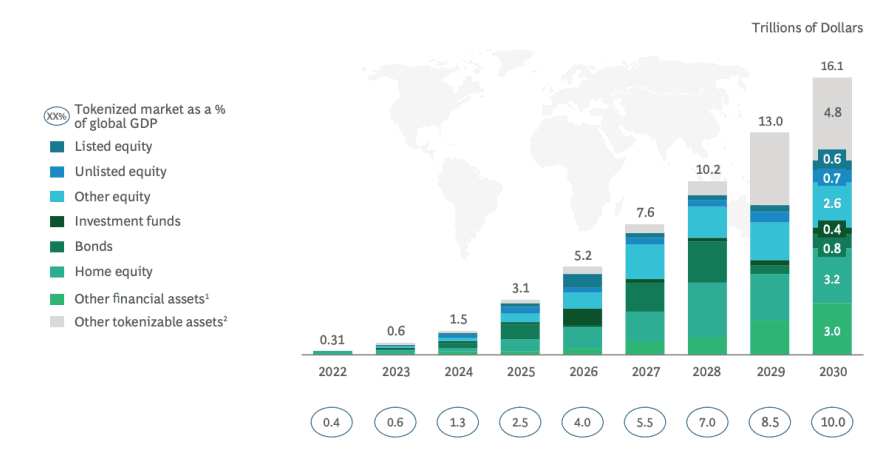

Boston Consulting Group wskazuje, że do 2030 r. łączna kapitalizacja aktywów ważonych ryzykiem może wzrosnąć do 16 bilionów dolarów i obejmować akcje, obligacje rządowe, nieruchomości i aktywa funduszy inwestycyjnych.

Jak to działa?

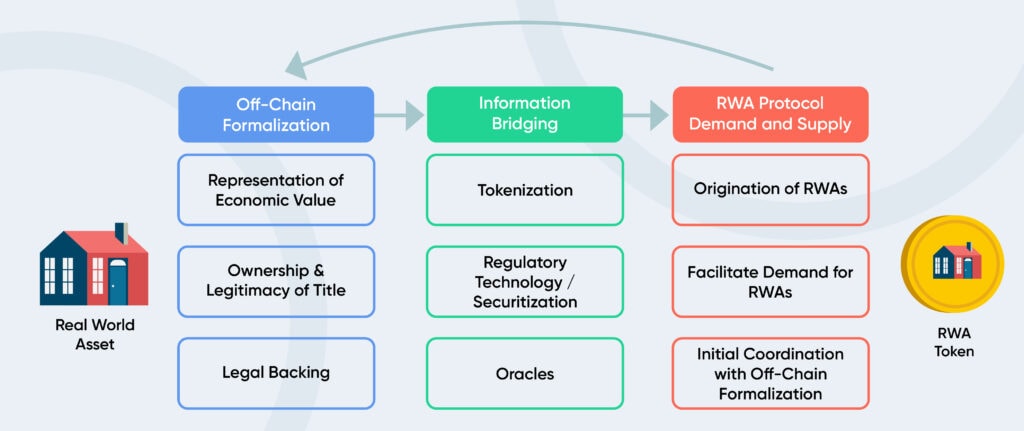

Analitycy identyfikują trzy główne etapy tokenizacji tradycyjnych aktywów, czy to akcji, zobowiązań kredytowych czy nieruchomości.

1. Formalizacja pozałańcuchowa.

Polega na zarejestrowaniu praw własności i ustaleniu wartości ekonomicznej składnika majątku. Nieruchomość musi zostać oceniona pod kątem stanu lub wartości pieniężnej, być zarejestrowana zgodnie z wymogami regulacyjnymi odpowiedniej jurysdykcji i stanowić własność emitenta RWA.

Przykład : w celu tokenizacji nieruchomości przedsiębiorca tworzy osobę prawną. Powstała firma kupuje następnie, powiedzmy, hotel. Następnie w oparciu o wartość pieniężną nieruchomości przedsiębiorstwo emituje N akcji po cenie N. Udział ten odzwierciedla prawo do udziału we własności nabytego hotelu.

2. Przekazywanie informacji

Kiedy zasób zostaje sformalizowany w „prawdziwym” świecie, informacja o jego parametrach musi zostać przeniesiona do blockchainu. Wykorzystuje się do tego inteligentne kontrakty i tokeny o różnych standardach, w zależności od rodzaju nieruchomości.

Na tym etapie deweloperzy muszą stworzyć inteligentny kontrakt zawierający dane o nieruchomości, na podstawie którego zostanie wystawiony RWA. Emitenci najczęściej powierzają procedurę przekazania informacji osobie trzeciej.

Przykład : Właściciel hotelu kontaktuje się z platformą tokenizacyjną i przekazuje dokumenty potwierdzające własność nieruchomości, jej wycenę oraz liczbę wyemitowanych udziałów. Twórcy platformy tworzą inteligentny kontrakt i wydają N tokenów odpowiadających liczbie udziałów przedsiębiorstwa.

3. Rozwój i utrzymanie RWA

Ten etap wymaga zarówno utrzymywania aktualnych informacji o tokenizowanym aktywze, jak i zapewnienia płynności, infrastruktury technicznej do handlu i umorzenia RWA. Zazwyczaj większość tych funkcji realizuje platforma tokenizacyjna, dokonując niezbędnych zmian w inteligentnym kontrakcie i regulując obieg tokenów.

Aby to zrobić, strona musi utrzymywać stałą komunikację z emitentem, sprawdzać informacje prawne i podawać aktualne notowania rzeczywistego aktywa. Obsługa RWA wymaga także zaangażowania wyroczni cenowych i specjalistów off-chain, co częściowo rekompensuje niskie koszty infrastruktury blockchain.

Dlaczego tokenizacja nabiera tempa?

Możliwość tokenizacji aktywów nieruchomościowych deklarowała wiele projektów już na etapie powstawania branży. Pierwsze RWA pojawiły się już w 2018 roku, ale dopiero w drugiej połowie 2022 roku zaczęto mówić o segmencie jako obiecującym i długoterminowym trendzie rozwoju rynku.

W 2023 roku Brian Armstrong dodał nawet RWA do listy projektów, które „teraz zbuduje”, co świadczy o perspektywach i potencjale branży.

Dlaczego deweloperzy i inwestorzy dopiero teraz zdecydowali się „zdmuchnąć kurz” ze znanej od dawna technologii? Powodów jest kilka, a głównym z nich jest przedłużający się trend spadkowy na rynku kryptowalut.

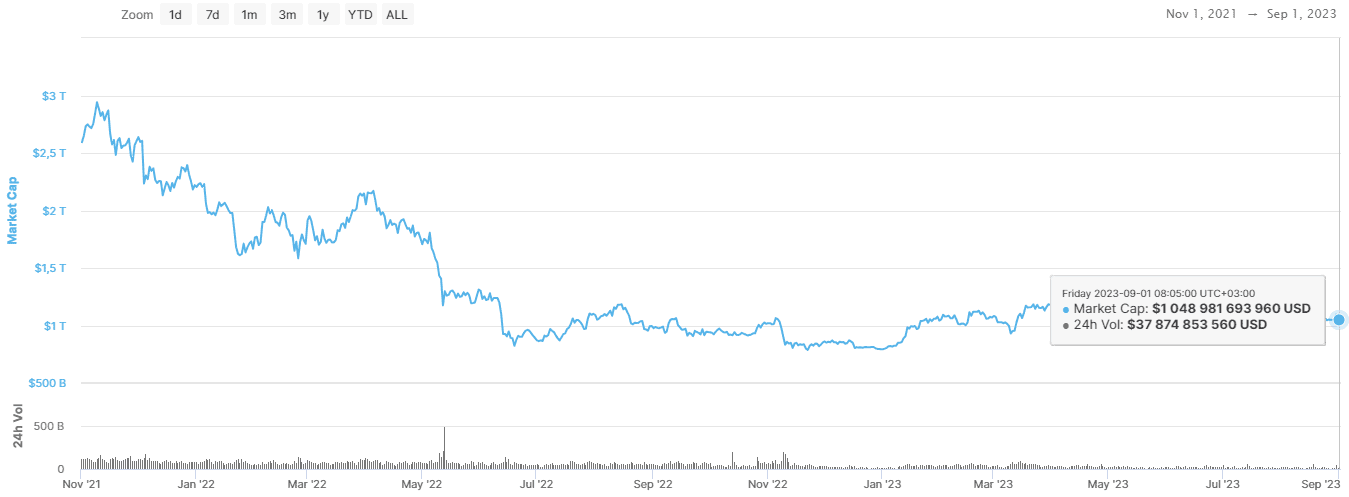

Według Coinmarketcap całkowita kapitalizacja rynkowa kryptowalut we wrześniu 2023 r. wyniosła 1,05 biliona dolarów. To trzykrotnie mniej niż wartości szczytowe odnotowane na koniec 2021 roku. Wskaźnik utrzymuje się w przedziale 0,8–1,2 biliona dolarów od ponad 12 miesięcy, przy dziennych wolumenach obrotu we wrześniu 2023 r. jeszcze niższych niż po upadku Terry.

Dodajmy do tego:

- ogólny spadek wolumenów obrotu na DEX – 67 mld USD w listopadzie 2021 r. wobec 7 mld USD na początku września 2023 r.;

- Odpływ DeFi – całkowita TVL spadła z 178 miliardów dolarów w szczytowym momencie w listopadzie 2021 r. do 37 miliardów dolarów na początku września 2023 r.

- spadek kapitalizacji stablecoinów (jako wyznacznik płynności) – 187 miliardów dolarów w marcu 2022 r. w porównaniu do 124 miliardów we wrześniu 2023 r.

Rynek kryptowalut traci pieniądze już od ponad roku. Platformy DeFi potrzebują nowych źródeł płynności, znajdując je w TradFi poprzez RWA.

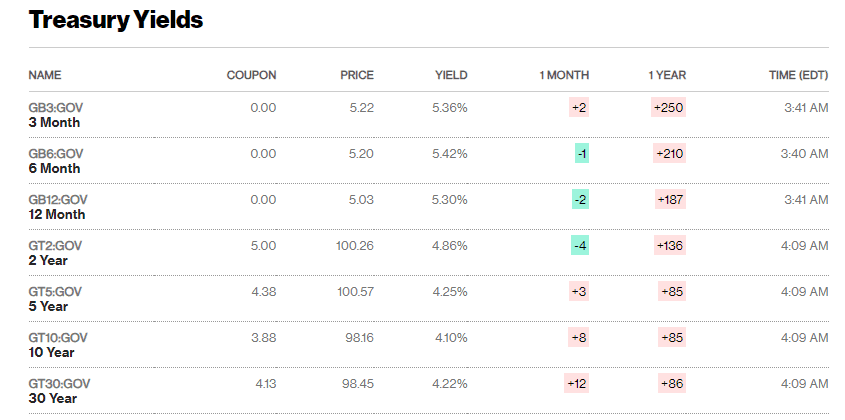

Jednocześnie rośnie rentowność tradycyjnych instrumentów finansowych, w szczególności amerykańskich obligacji skarbowych. Podniesienie głównej stopy procentowej w ramach strategii Rezerwy Federalnej mającej na celu walkę z inflacją po Covid-19 doprowadziło do wzrostu rocznej rentowności tych aktywów do 4,1-5,3% – najwyższego poziomu od 15 lat.

Dla porównania, tylko MakerDAO i JustLend mogą zaoferować porównywalne roczne zyski w monetach stabilnych z 20 najlepszych pul. Jednak inwestowanie zarówno w DAI, jak i USDD niesie ze sobą większe potencjalne ryzyko niż kupowanie amerykańskich obligacji skarbowych.

Przy porównywalnych stopach zwrotu inwestorzy preferują bardziej niezawodne instrumenty z przejrzystymi regulacjami, za które płatności gwarantuje rząd USA. Bez protokołów hakerskich, problemów z przechowywaniem kluczy prywatnych i bankructw emitentów.

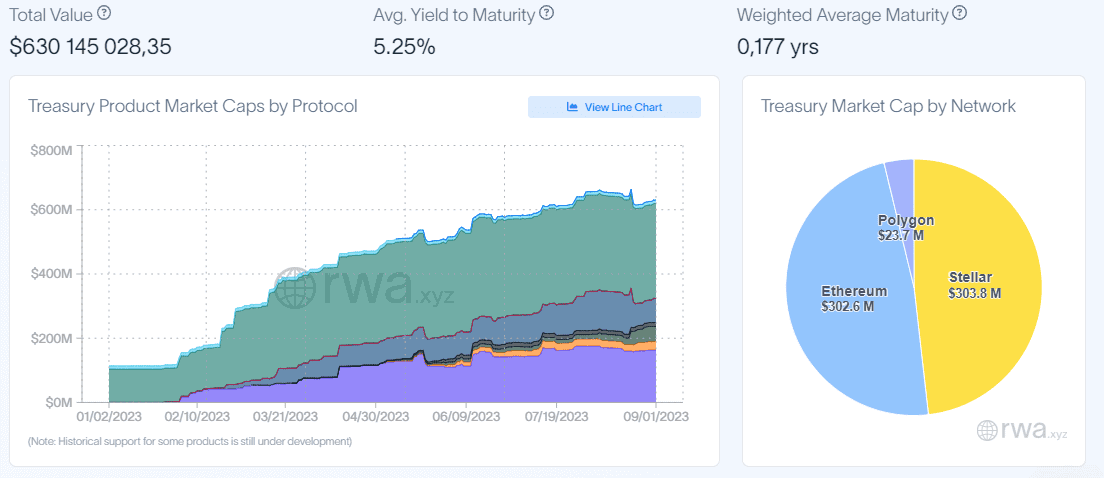

RWA pozwala częściowo zrekompensować odpływ inwestycji z rynku kryptowalut do obligacji skarbowych poprzez ich integrację z ekosystemem. Jest to największa tokenizowana tradycyjna klasa aktywów o łącznej kapitalizacji 630 milionów dolarów.

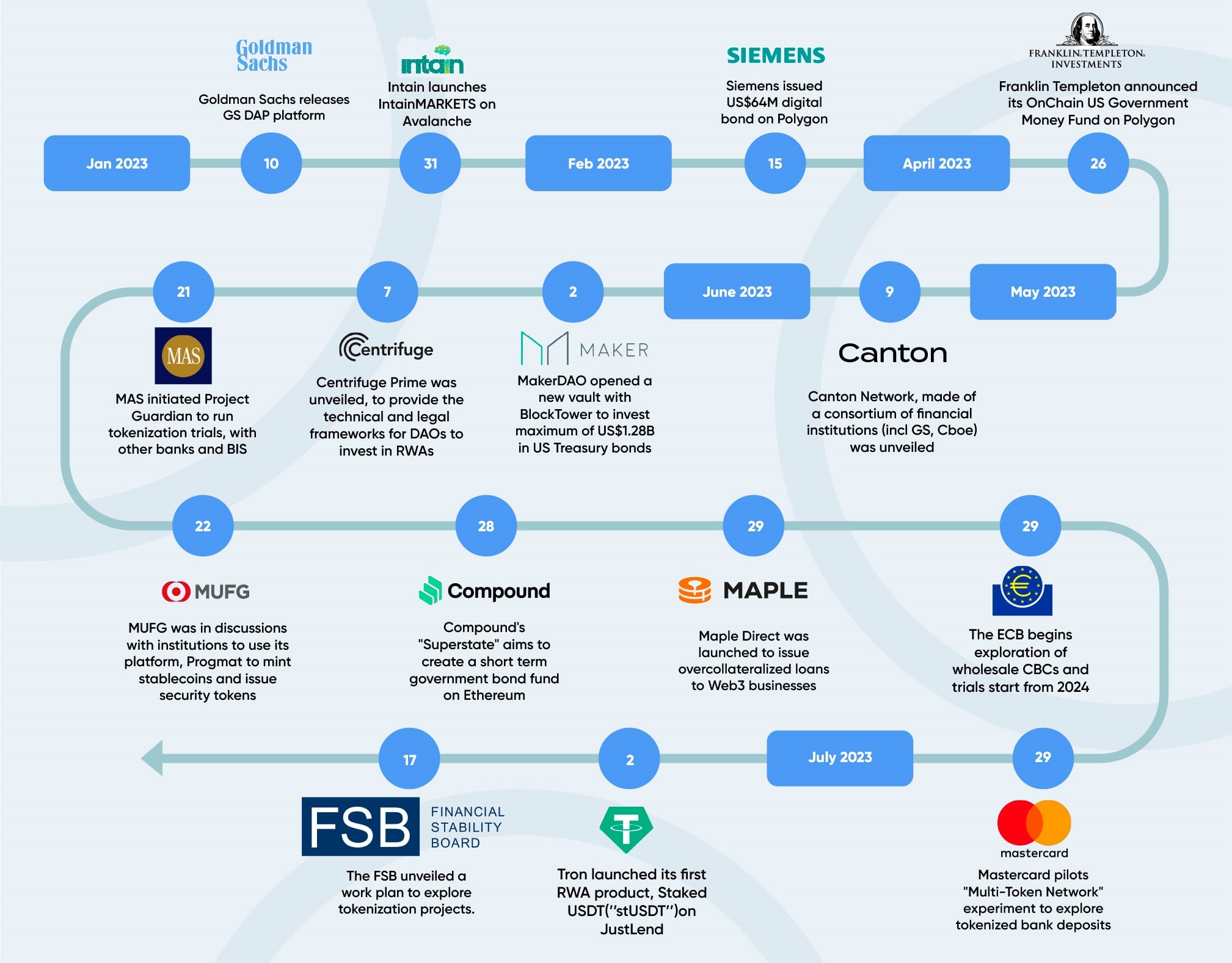

Rozwój RWA napędzany jest także przyjęciem blockchainu w środowisku bankowości i finansów w ciągu ostatnich kilku lat.

Tylko w sierpniu 2023 r. firma SWIFT przetestowała transfer tokenizowanych aktywów między łańcuchami bloków, Visa stworzyła rozwiązanie do płacenia opłat w łańcuchu w fiat, a PayPal uruchomił monetę typu stablecoin. Jednocześnie platformy blockchain Stellar i Ripple stają się techniczną bazą do tokenizacji papierów wartościowych, uruchamiania cyfrowych walut banków centralnych i transakcji międzybankowych.

Branża kryptowalut przeszła wczesny okres rozwoju, charakteryzujący się sprzeciwem wobec tradycyjnych rynków. Większość projektów woli obecnie pozycjonować się bardziej jako partnerzy TradFi lub dostawca bardziej wydajnej infrastruktury. Wezwania do „demontażu” systemu finansowego ustąpiły miejsca narracjom o jego „modernizacji” i „transformacji” z wykorzystaniem blockchainu. A RWA doskonale wpisuje się w ten trend.

Ekosystem RWA

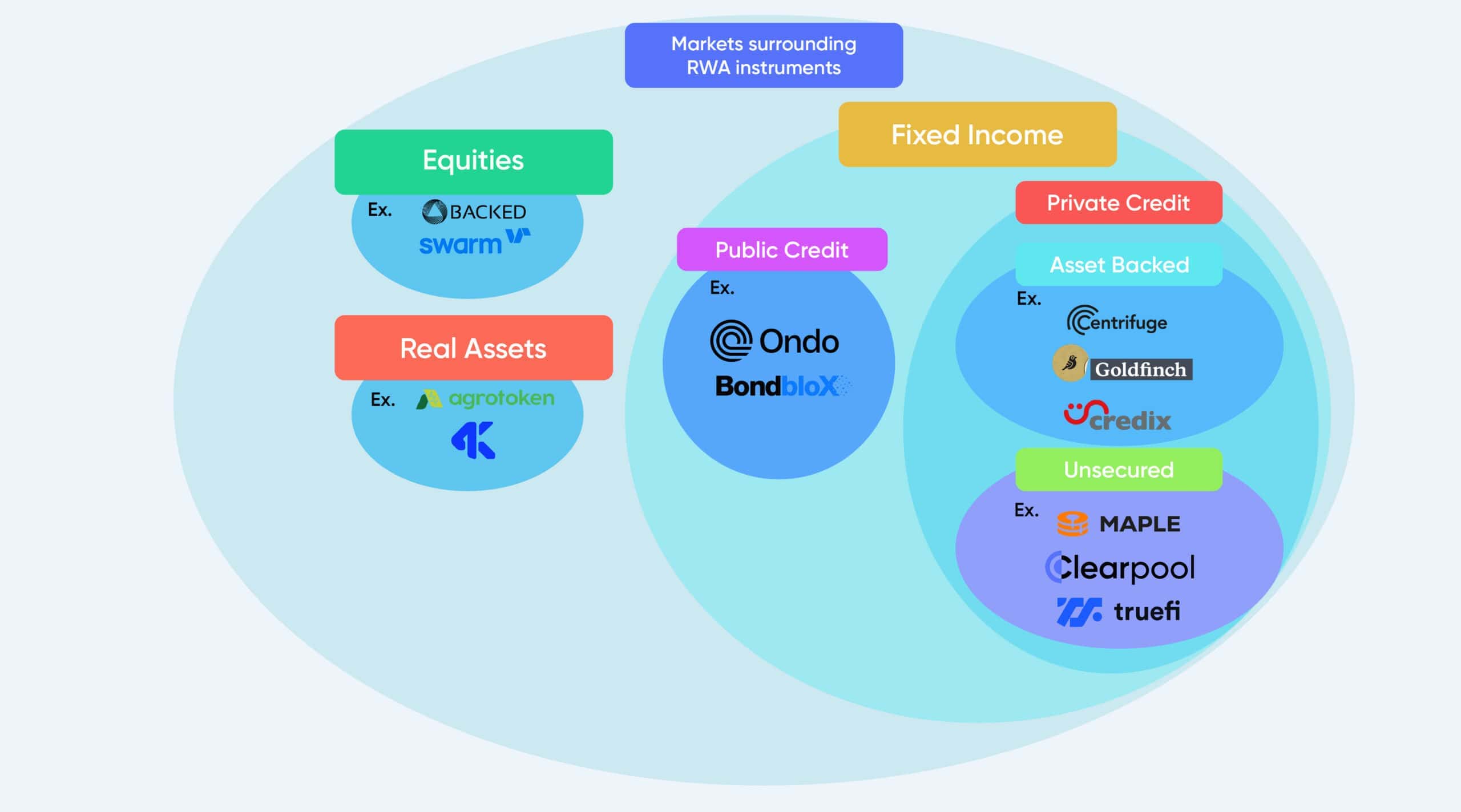

Krajobraz segmentu RWA obejmuje kilka kategorii projektów. Binance wyróżnia następujące podgrupy:

- infrastruktura – projekty zapewniające bazę technologiczną do wydawania aktywów i zapewnienia zgodności. Obejmuje wyspecjalizowane łańcuchy bloków, stosy techniczne i wsparcie prawne dla RWA;

- Dostawcy aktywów to platformy zajmujące się bezpośrednią tokenizacją towarów oraz rozwojem infrastruktury do ich dalszego utrzymania i dystrybucji.

Dostawcy są z kolei klasyfikowani na podstawie rodzaju aktywów ważonych ryzykiem i udostępnianych przez nich narzędzi. Główne obszary rynku obejmują:

- nieruchomość;

- pożyczanie;

- pożyczki publiczne (rządowe papiery wartościowe).

RWA nieruchomości umożliwiają tokenizację i handel prawami własności budynków mieszkalnych lub niemieszkalnych, a także uzyskiwanie dochodu z wynajmu proporcjonalnego do udziałów własnościowych. W tym sektorze aktywnie wykorzystywane są zarówno tokeny zamienne, jak i NFT.

Przykładowe strony : Tangible , RealT , Lofty, Binaryx.

Platformy pożyczkowe umożliwiają otrzymanie pożyczki w kryptowalutach zabezpieczonej RWA lub pożyczenie tokenizowanych aktywów, zapewniając jako zabezpieczenie prawdziwe papiery wartościowe. Niektóre projekty, jak np. Maple, umożliwiają zaciągnięcie pożyczki bez zabezpieczenia.

Przykładowe strony: Klon , Szczygieł , Wirówka .

Tokenizowane pożyczki publiczne zapewniają dostęp do obligacji rządowych na blockchainie. Użytkownicy mogą handlować lub utrzymywać RWA na tych papierach wartościowych i otrzymywać wypłaty według ustalonej stopy procentowej.

Przykładowe strony: Ondo , BondBlox , Backed .

To tylko najbardziej skapitalizowane klasy aktywów ważonych ryzykiem. Ogólnie rzecz biorąc, ekosystem jest szerszy i obejmuje takie obszary, jak rolnictwo, finansowanie regeneracyjne (ReFi), ubezpieczenia, różnego rodzaju instrumenty finansowe i niektóre aktywa rzeczowe.

Godne uwagi projekty

Centrifuge to kompleksowa platforma RWA, która pozwala tokenizować tradycyjne aktywa, pożyczać je lub wykorzystywać jako zabezpieczenie pożyczek kryptowalutowych. Centrifuge jest zintegrowana z kilkoma rynkami pożyczek kryptowalut, w tym Aave i MakerDAO, umożliwiając interoperacyjność między RWA i DeFi.

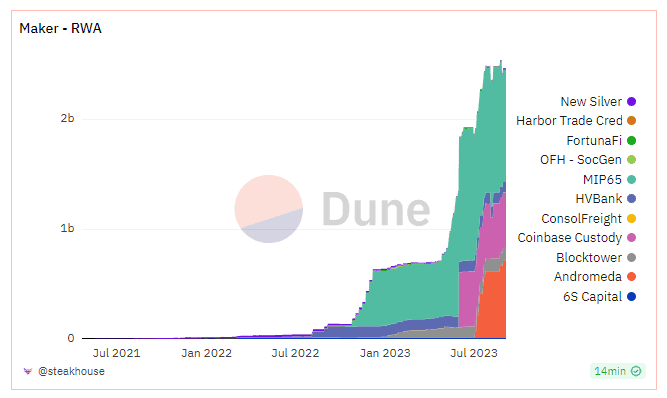

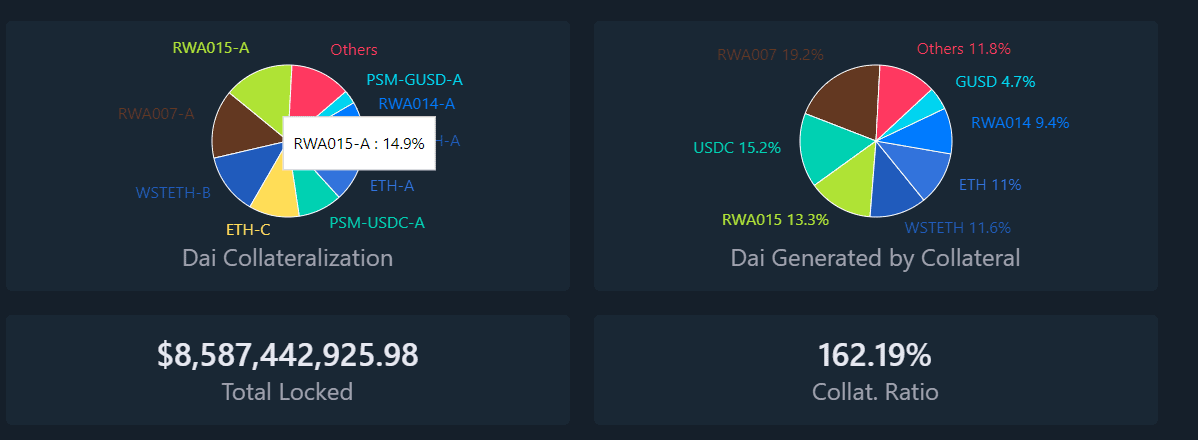

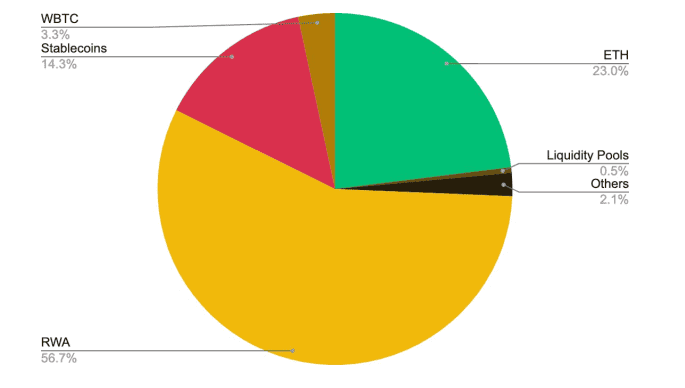

MakerDAO jest powszechnie znany jako protokół pożyczkowy, który udziela pożyczek w stablecoinie DAI za kryptowalutę. W listopadzie 2020 r. platforma zintegrowała tokenizowane aktywa jako kolejne źródło zabezpieczenia. Według stanu na wrzesień 2023 roku łączna wartość RWA posiadana przez MakerDAO przekroczyła 2 miliardy dolarów, a łączny udział tych aktywów w rezerwach DAI sięgnął 14%.

Wraz ze wzrostem głównej stopy procentowej Fed, tokenizowane aktywa stały się głównym źródłem dochodu witryny. W 2023 roku 56% całości zysków pochodziło z RWA.

Według daistatów większość zabezpieczeń RWA zdeponowana jest za pośrednictwem wspomnianej Centifuge. Użytkownicy detaliczni nie mogą używać tego rodzaju zabezpieczenia do bicia DAI, na przykład za pośrednictwem Spark .

Ondo Finance to platforma do handlu obligacjami rządowymi i aktywami amerykańskiego rynku pieniężnego. Oferuje kilka rodzajów tokenów powiązanych z rzeczywistymi aktywami oraz własną monetę typu stablecoin USDY wspieraną przez amerykańskie obligacje skarbowe. Do tokenizacji wykorzystuje fundusze indeksowe będące przedmiotem obrotu giełdowego od różnych dostawców.

Usługa przeznaczona jest dla inwestorów prywatnych i instytucjonalnych, jednak minimalna kwota zakupu to 100 000 dolarów. Ponadto zespół Ondo musi najpierw zatwierdzić interakcję portfela z platformą.

RealT to kompleksowa obsługa RWA w branży nieruchomości. Oferuje usługi w zakresie tokenizacji, a także handlu już zdigitalizowanymi nieruchomościami, a nawet rolnictwa DeFi z wykorzystaniem RWA. Dodatkowo posiadaczom tokenów automatycznie przyznawany jest dochód z wynajmu. Aby uzyskać dostęp do witryny, użytkownicy muszą się zarejestrować i przejść weryfikację.

Jakie są korzyści z tokenizacji aktywów?

Głównym powodem rozwoju RWA jest połączenie finansów tradycyjnych i zdecentralizowanych. Na poziomie technicznym i ekonomicznym jest to integracja jednokierunkowa, ale może przynieść korzyści obu rynkom:

- sektor DeFi otrzymuje nowe źródło kapitału i rentowności, a także nowe klasy aktywów, które pozwalają kompensować zmienność kryptowalut i zabezpieczać ryzyko z nimi związane, bez „wychodzenia poza” branżę;

- TradFi otwiera nowy rynek i może uwolnić aktywność gospodarczą w DeFi.

Odblokowana płynność otworzy nowe możliwości zarobku. Przykładowo posiadacz tokenizowanych obligacji skarbowych otrzyma stałą stopę zwrotu, a dodatkowo będzie mógł zaciągnąć pożyczkę w ETH pod poczet swoich RWA i zainwestować je w protokół płynnego stakingu.

Ponadto tradycyjne aktywa otrzymują nowy standard techniczny digitalizacji z wykorzystaniem blockchain i inteligentnych kontraktów. Stanowi to podstawę do dalszego rozwoju platform transakcyjnych, handlu 24 godziny na dobę, 7 dni w tygodniu, bezpiecznego przechowywania danych i rozwiązywania innych problemów scentralizowanych giełd i rynków.

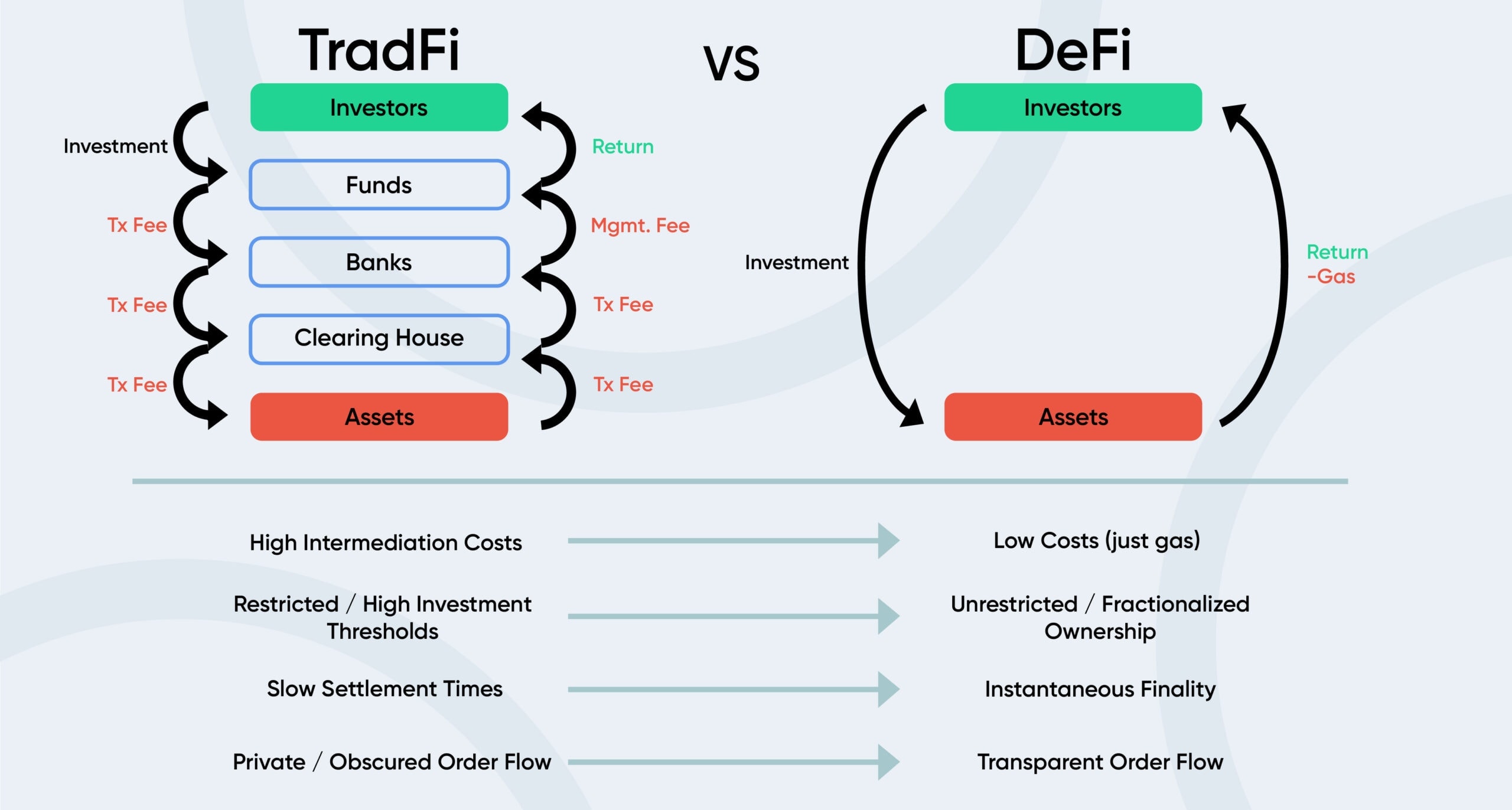

Dla potencjalnych użytkowników główną korzyścią wynikającą z takiej integracji będzie większa inkluzywność instrumentów finansowych. Tym samym blockchain eliminuje pośredników z łańcucha handlowego, a fraktalizacja pomaga obniżyć próg wejścia w niektórych branżach, które wcześniej były niedostępne dla inwestorów detalicznych.

Odmowa pośredników i przejście na wydajną infrastrukturę blockchain powoduje z kolei obniżenie kosztów operacyjnych, które wliczane są w ostateczny koszt aktywa.

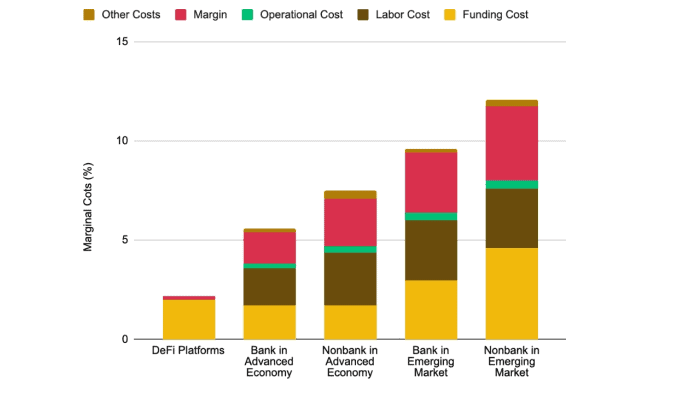

Według badania Międzynarodowego Funduszu Walutowego (MFW) platformy DeFi pobierają połowę opłat pobieranych przez banki na rynkach rozwiniętych i czterokrotność opłat na rynkach wschodzących. Dzięki temu emitenci aktywów ważonych ryzykiem mogą oferować lepszą cenę bez poświęcania własnych marż.

Obsługa tokenizowanych aktywów wymaga interakcji ze strukturami off-chain, co wiąże się z dodatkowymi kosztami, nietypowymi dla platform DeFi. Oznacza to, że rzeczywiste oszczędności w infrastrukturze mogą być niższe niż prognozy MFW.

Problemy z RWA

Tokenizacja i migracja tradycyjnych aktywów do blockchain stwarza szereg wyzwań, którym ten młody segment rynku będzie musiał stawić czoła, aby dalej się rozwijać. Główny:

- ramy prawne;

- ograniczenia techniczne;

- bezpieczeństwo przechowywania.

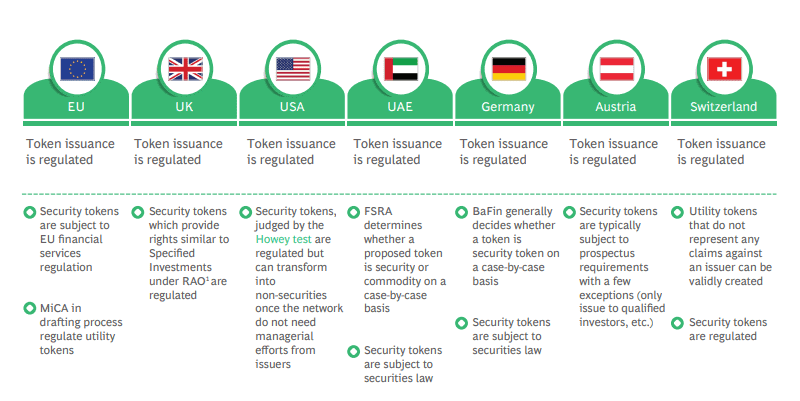

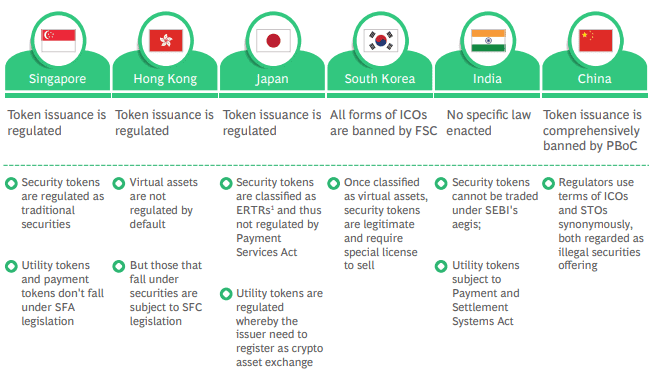

RWA są generalnie bardziej regulowane niż kryptowaluty, ponieważ aktywa bazowe są już zintegrowane z ramami regulacyjnymi danej jurysdykcji. Jeśli jednak obrót papierami wartościowymi odbywa się na kontrolowanych i przejrzystych platformach, to w przypadku ich tokenizowanych wersji wszystko jest bardziej skomplikowane, ponieważ w zasadzie tworzą one nowy rynek.

Aby chronić prawa inwestorów, branża wymaga regulowanych procedur emisji, wykupu i obrotu aktywami ważonymi ryzykiem, a takie zasady nie zostały jeszcze ustalone we wszystkich kluczowych jurysdykcjach.

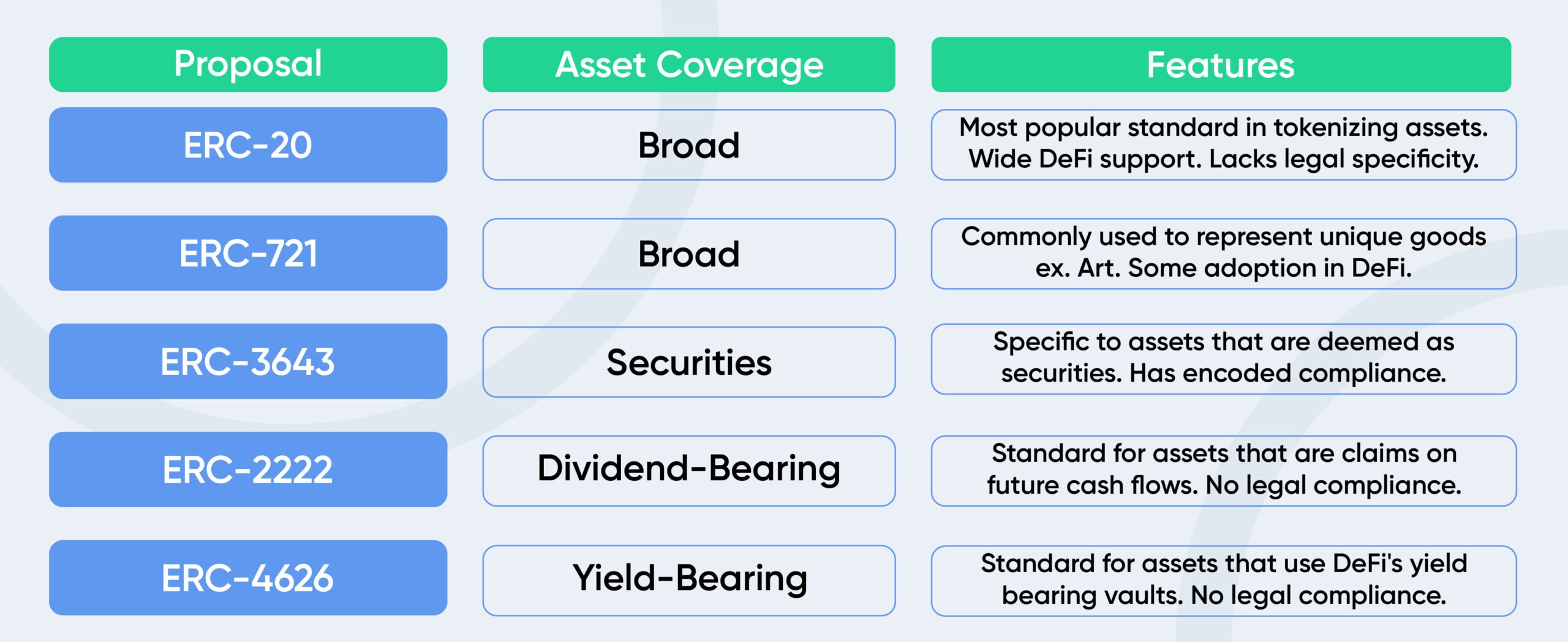

Wymogi prawne prowadzą z kolei do problemów technicznych, gdyż istniejące standardy tokenów, funkcje inteligentnych kontraktów i podstawowe zasady blockchain nie pozwalają na pełną kontrolę nad tokenizowanymi aktywami.

Aby zrekompensować niedociągnięcia techniczne, niektóre witryny szukają kompromisów. Na przykład Ondo wymaga przejścia procedury KYC, po której portfel użytkownika może „ręcznie” wchodzić w interakcję z usługami platformy.

W przyszłości doprowadzi to do pojawienia się nowych blockchainów L1, które będą lepiej dostosowane do potrzeb RWA. Sieci te będą prawdopodobnie bardziej scentralizowane i mniej poufne, ale będą w stanie zapewnić wymagane standardy techniczne i prawne w zakresie tokenizacji.

Niski poziom synchronizacji technicznej pomiędzy tradycyjnymi aktywami a ich tokenizowanymi wersjami, a także brak jasnych zasad regulujących obrót tokenami RWA, budzą obawy związane z bezpieczeństwem. Jej kluczowe pytania:

- zapobieganie podwójnemu wydatkowi aktywów bazowych, np. jednoczesnemu wykorzystaniu akcji lub towarów jako zabezpieczenia w DeFi i TradFi;

- zabezpieczenie przed nieuprawnioną sprzedażą aktywa bazowego przez emitenta RWA, co doprowadzi do pojawienia się niezabezpieczonych tokenów;

- gwarancja terminowego wywiązania się ze zobowiązań przez emitenta tokenów, w szczególności spłaty tokenizowanych zobowiązań.

W chwili pisania tego tekstu protokoły próbują samodzielnie wprowadzić rozwiązania, które pomogłyby złagodzić ryzyko związane z pozbawionym skrupułów wystawcą RWA. Wymaga to dodatkowych kosztów i interakcji poza łańcuchem, co zmniejsza efektywność tokenizacji. Trudność tę można wyeliminować poprzez pojawienie się kwalifikowanych usług zapewniających przechowywanie aktywów bazowych.

W miarę ustanawiania bardziej przejrzystych wymogów regulacyjnych i poprawy interoperacyjności technicznej między DeFi i TradFi, korzyści z tokenizacji staną się coraz bardziej namacalne. Jednak ogólna koncepcja interakcji pomiędzy rynkiem kryptowalut a aktywami realnymi pozostaje niejasna. Możliwe scenariusze obejmują:

- połączenie finansów zdecentralizowanych i tradycyjnych we wspólny rynek hybrydowy;

- interakcja między rynkami za pośrednictwem ustalonych, regulowanych platform;

- wykorzystanie blockchainu jako podstawy technicznej dla TradFi przy jednoczesnym oddaleniu się od kryptowalut i DeFi.

Każde z tych podejść przekształci infrastrukturę i ekosystem obu rynków, ale inaczej rozłoży wynikające z tego korzyści finansowe i techniczne.