Czynnik instytucjonalny: czy fundusze spot bitcoin-ETF powtórzą sukces funduszy złota?

Wielu graczy z branży i analityków z tradycyjnych instytucji finansowych od dawna reklamuje kryptowalutowe fundusze ETF jako narzędzia, które mogą naprawdę “zmienić zasady gry” – przyciągając uwagę inwestorów instytucjonalnych, płynność i powielając sukces funduszy giełdowych skoncentrowanych na złocie w branży.

W październiku 2023 r. Cointelegraph poinformował o zatwierdzeniu wniosku BlackRock o uruchomienie spotowego bitcoinowego funduszu ETF. Podczas tego incydentu notowania pierwszej kryptowaluty przebiły poziom 29 000 USD.

Później okazało się, że dziennikarze opublikowali niezweryfikowane informacje, a firma inwestycyjna wciąż czeka na decyzję regulatora. Jednak taka reakcja rynku po raz kolejny udowodniła, że jego uczestnicy wiele oczekują od tych instrumentów.

Zespół redakcyjny Incrypted przyjrzał się, jaki wpływ na rynek kryptowalut mogą mieć spotowe bitcoin-ETF-y i czy słuszne jest porównywanie ich z zorientowanymi na złoto exchange-traded funds.

Czym jest ETF?

Fundusz ETF (exchange-traded fund) to fundusz indeksowy, który w zależności od swojej struktury śledzi określony sektor, określony towar lub nawet określoną strategię.

W przeciwieństwie do innych funduszy inwestycyjnych i funduszy powierniczych, takich jak Grayscale Bitcoin Trust (GBTC), akcje ETF są przedmiotem swobodnego obrotu na otwartym rynku. Można nimi handlować w taki sam sposób jak papierami wartościowymi – sprzedając lub kupując jednostki w dowolnym momencie sesji giełdowej.

Sprawia to, że instrument jest płynny, a w konsekwencji zapewnia inwestorom możliwość natychmiastowego wycofania środków. Produkt ten pozwala również na optymalizację kosztów zarządzania, ponieważ może śledzić koszyk aktywów i ma niski próg wejścia finansowego.

Dla tradycyjnego rynku, fundusze giełdowe są dobrze znanym narzędziem. Na przykład w Stanach Zjednoczonych pierwszym funduszem ETF, który pojawił się w 1993 r., jest Standard and Poor’s 500 Depository Receipt (SPDR). Śledzi on indeks S&P 500 i nadal jest przedmiotem aktywnego obrotu pod nazwą SPY.

Jednak fundusze giełdowe kryptowalut pojawiły się stosunkowo niedawno i nie do końca tak, jak społeczność spodziewała się, że będą wyglądać. Przełomowym wydarzeniem było uruchomienie funduszu ETF ProShares Bitcoin Futures Strategy (BITO), który został zatwierdzony przez amerykańską Komisję Papierów Wartościowych i Giełd (SEC) w październiku 2021 roku.

Kompromisowe decyzje

Komisja od dawna sprzeciwiała się uruchomieniu funduszy giełdowych dla aktywów cyfrowych. Argumenty regulatora obejmowały brak wykwalifikowanych usług powierniczych w USA oraz brak kultury zgodności niezbędnej do zapobiegania oszustwom.

SEC ostatecznie zatwierdziła ETF oparty na kontraktach terminowych na bitcoiny rozliczanych przez Chicago Mercantile Exchange (CME), w tym wspomniany BITO. CME jest rynkiem regulowanym federalnie – platforma jest nadzorowana przez U.S. Futures Trading Commission.

Kontrakty terminowe na bitcoina na CME

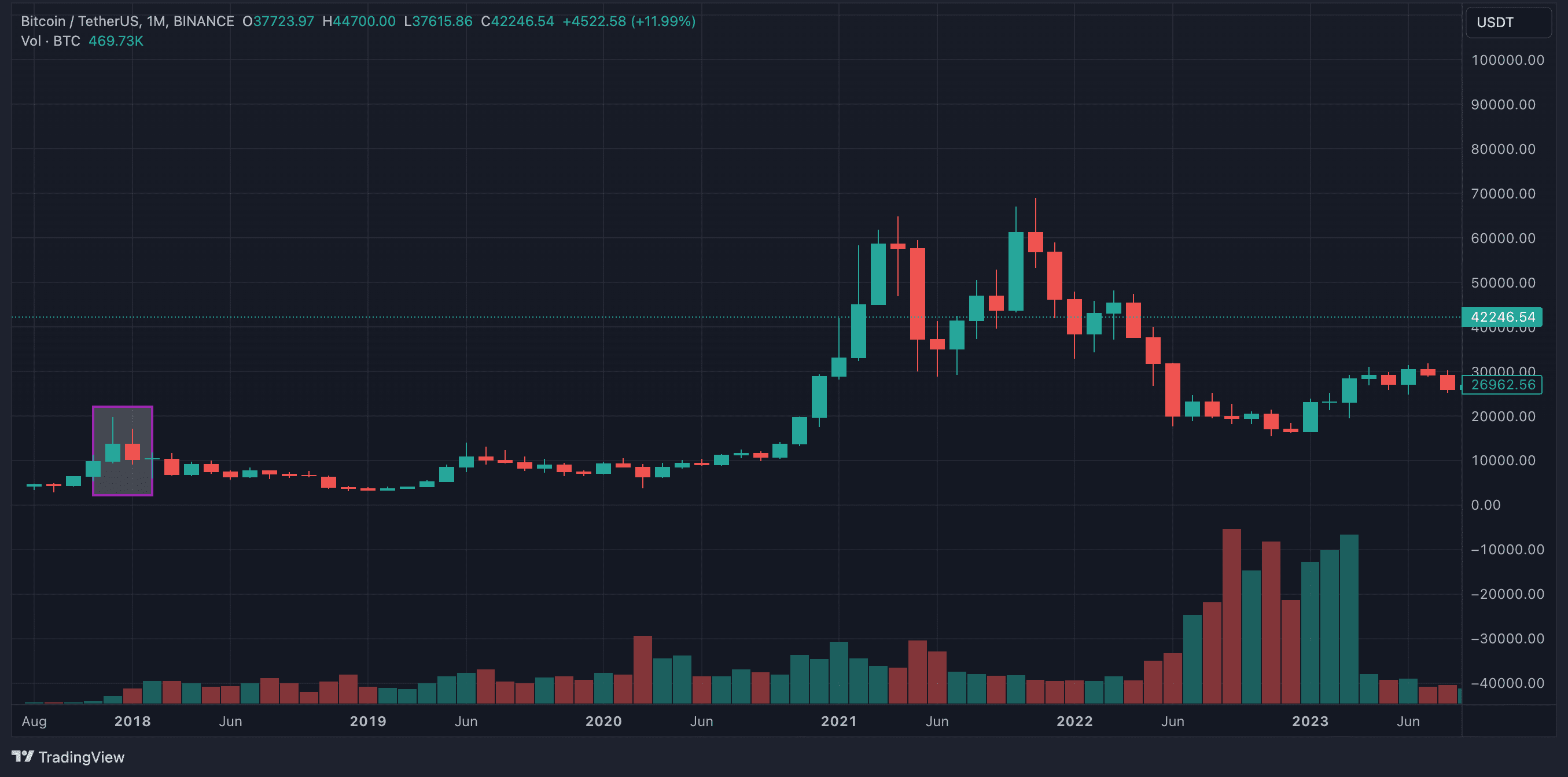

CME uruchomiła kontrakty terminowe na bitcoina w grudniu 2017 roku. W tym samym miesiącu cena cyfrowego złota osiągnęła rekordowy poziom. W styczniu 2017 r. nastąpiła korekta i rozpoczął się długi flat – notowania osiągnęły ustanowiony wcześniej szczyt dopiero w listopadzie 2020 r.

Odkąd kontrakty terminowe na bitcoina pojawiły się prawie sześć lat temu, istnieją już badania mające na celu ocenę skutków uruchomienia tych instrumentów. Opinie w tym kontekście są różne.

Niektórzy uważają, że pojawienie się rynku kontraktów terminowych zwiększyło płynność bitcoina i jego atrakcyjność w porównaniu z innymi kryptowalutami pod względem stosunku ryzyka do zwrotu.

Inni, wręcz przeciwnie, wyciągnęli wnioski o destabilizującym wpływie instrumentów – napływ płynności był zbyt mały, aby mieć znaczący pozytywny wpływ, ale zmienność rynku wzrosła, jego rentowność spadła, a ryzyko wzrosło.

Uruchomienie BITO

Akcje BITO zaczęły być notowane na nowojorskiej giełdzie papierów wartościowych 19 października 2021 roku. Instrument ten okazał się jednym z najbardziej udanych debiutów pod względem aktywności handlowej.

Podczas pierwszej sesji obroty wyniosły 24,42 mln akcji. Wolumen prawie osiągnął 1 mld USD, a pokonanie tego kamienia milowego zajęło BITO zaledwie dwa dni.

Niecały miesiąc po uruchomieniu BITO notowania bitcoina osiągnęły rekordowy poziom 69 000 USD, a następnie weszły w głęboką korektę.

Po BITO pojawiły się inne podobne instrumenty. Najprawdopodobniej w danym momencie nie miały one znaczącego wpływu na cenę pierwszej kryptowaluty. Podobnie jak w przypadku kontraktów terminowych CME, zostały one uruchomione pod koniec rajdu, kiedy rynek zapowiadał nadchodzącą korektę. Ponadto, społeczność mówiła już o pewnych problemach w ekosystemie Terra.

Nie można jednak przymknąć oka na fakt, że traderzy instytucjonalni byli w stanie zająć krótkie pozycje przeciwko bitcoinowi, gdy ten osiągnął swój szczyt cenowy.

W dłuższej perspektywie futures-ETF zwiększyły płynność rynku kryptowalut i przyciągnęły uwagę bardziej tradycyjnych graczy. Zatwierdzenie instrumentów przez SEC usunęło również “nawis” narracji dotyczącej możliwości nałożenia przez organ regulacyjny zakazu transakcji z aktywami cyfrowymi.

Jednocześnie eksperci Banku Rozrachunków Międzynarodowych uważają, że w przypadku pewnej koncentracji instrumentów pochodnych w ramach zarządzania funduszami giełdowymi, te ostatnie mogą mieć negatywny wpływ na rynek. W szczególności poprzez zwiększenie jego zmienności.

Niektórzy zauważają również, że w miarę jak rynek staje się coraz bardziej zinstytucjonalizowany, kontrakty terminowe CME stają się coraz ważniejsze. Jest to szczególnie widoczne podczas ożywienia notowań kryptowalut. Prawdopodobnie to właśnie bitcoinowe fundusze ETF, takie jak BITO, mają znaczący wkład w dynamikę.

Nieefektywna korelacja

Bitcoinowe kontrakty terminowe ETF zainteresowały instytucjonalnych uczestników rynku, ponieważ dały im dostęp do kryptowalut za pośrednictwem jasnego i regulowanego mechanizmu. Takie instrumenty mają jednak szereg cech, które znacznie zmniejszają ich skuteczność.

Jednym z zadań każdego funduszu giełdowego jest dokładne śledzenie określonego indeksu. Ponieważ jednak na notowania kontraktów futures wpływa szereg czynników, takich jak data wygaśnięcia, fundusze ETF oparte na tych instrumentach pochodnych często nieefektywnie korelują z aktywami bazowymi.

W przypadku futures ETF spółka zarządzająca zajmuje długie pozycje w krótkoterminowych instrumentach pochodnych. W przypadku BITO są to kontrakty futures na bitcoiny CME. W miarę zbliżania się daty wygaśnięcia kontraktów zamyka pozycje i otwiera nowe w instrumentach o dłuższym terminie zapadalności (operacja rolowania).

Ponadto spółka zarządzająca posiada płynne środki pieniężne lub ich ekwiwalenty, takie jak obligacje skarbowe. Gdy notowania aktywów bazowych rosną, wykorzystuje ona zysk z instrumentów pochodnych do rozszerzenia płynnej puli. W odwrotnej sytuacji pula kompensuje straty z kontraktów.

Taka strategia może z czasem negatywnie wpłynąć na wyniki ETF, ponieważ nieuniknione contango i backwardation, w połączeniu z kosztami rolowania, powodują, że notowania pozostają w tyle za cenami spot.

W maju analitycy K33 zauważyli, że akcje BITO pozostają w tyle za bitcoinem spot o 2,6% do 13,8% od początku 2023 roku.

Zmieniło się to jednak w czwartym kwartale. Od 8 grudnia notowania ETF przez większość czasu przewyższały wartość aktywów netto.

Czym różni się ETF typu spot od ETF typu futures?

Jak sama nazwa wskazuje, fundusze ETF typu spot inwestują bezpośrednio w aktywa, a nie w instrumenty pochodne. W związku z tym, choć mają one wszystkie zalety giełdowych funduszy futures, nie mają niektórych wad giełdowych funduszy futures, takich jak konieczność przeprowadzania transakcji rolowanych.

Operatorzy spot bitcoin-ETF, jeśli takie instrumenty zostaną zatwierdzone w USA, będą przechowywać kryptowalutę na rachunkach zarejestrowanych depozytariuszy. Sądząc po zgłoszeniach do SEC, większość firm zarządzających wybrała jako takiego Coinbase Custody. Wyjątkiem są podmioty, które mają podobne usługi pod swoją kontrolą.

Z wyjątkiem przedmiotu inwestycji, fundusze ETF typu spot nie różnią się od funduszy ETF typu futures. Ich udziały są przedmiotem obrotu na otwartym rynku w ten sam sposób, a celem jest śledzenie określonego indeksu.

Jednak sam fakt wykluczenia instrumentów pochodnych zwiększa efektywność tego instrumentu. Ponieważ spółka zarządzająca bezpośrednio posiada aktywa docelowe, fundusz dokładniej śledzi ich notowania.

Co więcej, ETF typu spot oferuje bardziej atrakcyjne prowizje: dostawca nie musi rolować, nie ma contango i backwardation, co zmniejsza koszty transakcyjne. Będzie to szczególnie zauważalne w przypadku inwestycji długoterminowych.

Niektórzy analitycy uważają również, że takie fundusze są mniej zmienne w porównaniu ze strukturami futures i funduszami powierniczymi, takimi jak GBTC.

Czy fundusze Bitcoin-ETF typu spot można porównać do funduszy złota?

W społeczności przeważają pozytywne opinie na temat wpływu, jaki spotowe fundusze ETF mogą mieć na rynek kryptowalut. Jeden z poglądów na przyszłość jest nierozerwalnie związany z narracją, która porównuje te instrumenty do złotych funduszy ETF.

Według Galaxy Digital, w pierwszym roku handlu napływ środków do bitcoinowych funduszy ETF typu spot może przekroczyć 14 mld USD, co zapewniłoby 74% wzrost notowań aktywów bazowych.

Szacunki analityków opierają się na założeniu, że 10% wszystkich inwestorów instytucjonalnych inwestuje w bitcoina, przy średniej alokacji wynoszącej 1%. Jako jeden z argumentów podają również wpływ, jaki fundusze ETF wywarły na rynek złota.

Inni eksperci dodatkowo wskazują na “systemowy niedobór” spowodowany cyklem zmniejszania się bitcoina o połowę oraz istnienie stabilnej grupy długoterminowych posiadaczy tego aktywa, którzy nie zamierzają go sprzedawać.

Rzeczywiście, od czasu uruchomienia funduszy giełdowych skoncentrowanych na złocie, cena metalu szlachetnego wzrosła mniej więcej czterokrotnie. W chwili pisania tego tekstu wartość zarządzanych aktywów w złotych funduszach ETF będących przedmiotem obrotu na rynku amerykańskim szacuje się na ponad 115 mld USD.

Fundusze ETF zapewniły ogromny napływ płynności na rynek złota ze względu na jeden prosty fakt – zdemokratyzowały dostęp do metalu szlachetnego zarówno dla inwestorów instytucjonalnych, jak i detalicznych.

Przed pojawieniem się funduszy powierniczych inwestowanie w złoto było dość problematyczne. Trzeba było kupować fizyczne sztabki lub monety, transportować je, a następnie dbać o ich przechowywanie. Wszystko to kosztowało, a rynek był rozdrobniony i charakteryzował się niską płynnością.

W związku z tym inwestorzy instytucjonalni musieli ponosić związane z tym koszty, a inwestorzy detaliczni mieli niewielkie zaangażowanie w duże transakcje. Fundusze zorientowane na złoto rozwiązały powyższe problemy.

W przypadku inwestorów instytucjonalnych to samo miały zrobić kontrakty terminowe na bitcoina, a następnie pochodne fundusze ETF. Jednak, jak wspomniano powyżej, instrumenty te nie są wysoce efektywne, więc fundusze spot są znacznie bardziej atrakcyjnym punktem wejścia.

Z drugiej strony, użytkownik detaliczny kryptowalut zasadniczo nie ma takich trudności. Od lat mają oni bezpośredni dostęp do aktywów cyfrowych za pośrednictwem giełd i innych platform transakcyjnych.

Ponadto tokeny są łatwe w przechowywaniu i transporcie, gdyż cała zawartość portfela zajmuje dokładnie tyle samo miejsca, co kartka papieru z zapisaną na niej frazą cid.

Biorąc pod uwagę powyższe, nie do końca poprawne jest porównywanie spotowych bitcoin-ETF ze strukturami zorientowanymi na złoto. Dlatego efekt zatwierdzenia instrumentu należy oceniać bardziej konserwatywnie.

Jaki wpływ na rynek będą miały bitcoinowe fundusze ETF typu spot?

Trudno ocenić krótkoterminowy wpływ spotowych ETF-ów na notowania kryptowalut.

Z jednej strony, dla niektórych uczestników rynku ich zatwierdzenie może sygnalizować realizację zysków, podobnie jak miało to miejsce w przypadku instrumentów pochodnych i funduszy futures Chicago Mercantile Exchange. Instrumenty te pojawiły się jednak pod koniec hossy, podczas gdy sytuacja z bitcoin-ETF-ami spot jest inna – branża dopiero wychodzi z fazy bessy.

Z drugiej strony, będąc bardziej wydajnymi niż fundusze futures i same instrumenty pochodne, struktury te mogą przyciągnąć uwagę bardziej zinstytucjonalizowanych inwestorów, a w rezultacie płynność potrzebną do wzrostu.

Niektórzy członkowie społeczności uważają również, że dostawcy funduszy ETF odnoszą korzyści z krótkoterminowych spadków kwotowań, ponieważ pozwoli im to przyciągnąć aktywa po niższym kursie.

Istnieje również opinia biegunowa – z punktu widzenia struktur takich jak BlackRock bardziej odpowiednie jest stopniowe budowanie pozycji, starając się unikać impulsywnego wpływu na cenę. Oba scenariusze są prawdopodobne, dlatego warto pamiętać o potencjalnym wzroście zmienności.

Jeśli mówimy o wpływie spotowych bitcoin-ETF-ów na całą branżę, instrumenty te są de facto zorientowane na inwestorów instytucjonalnych. Dla tych ostatnich upraszczają, rozszerzają i optymalizują dostęp do kryptowalut. Między innymi poprzez obniżenie kosztów obsługi pozycji.

Istotne jest również to, że w ślad za funduszami zorientowanymi na Bitcoina, na rynku prawdopodobnie pojawią się struktury akumulujące Ethereum i inne aktywa na zasadzie Proof-of-Stake.

Te fundusze ETF mają potencjał, aby zaoferować klientom jeszcze większe zyski dzięki dostępowi do stakingu – zarówno natywnego, jak i płynnego. Pytanie tylko, czy pozwolą im na to organy regulacyjne? Jeśli tak, takie instrumenty mogą również przyciągnąć zainteresowanie graczy instytucjonalnych, którzy będą chcieli uczestniczyć w DeFi za pośrednictwem pełnomocników.

Firmy z branży, takie jak giełdy, usługi powiernicze i inni dostawcy usług, również skorzystają na zatwierdzeniu funduszy spot, ponieważ infrastruktura zbudowana wokół tych produktów musi zostać utrzymana. Teoretycznie otrzymają one ogromny napływ finansowania, co będzie miało pozytywny wpływ na rozwój całej branży.

Tak więc, nawet jeśli fundusze spot bitcoin-ETF nie powtórzą sukcesu produktów zorientowanych na złoto, pozytywny efekt ich przyjęcia będzie odczuwalny przez wszystkich uczestników rynku, w tym zwykłych użytkowników.

W dłuższej perspektywie ci ostatni otrzymają lepsze i bardziej niezawodne usługi, większą płynność na rynkach oraz całą gamę nowych produktów katalizowanych przez inwestorów instytucjonalnych.