Урок 11: Что такое DeFi?

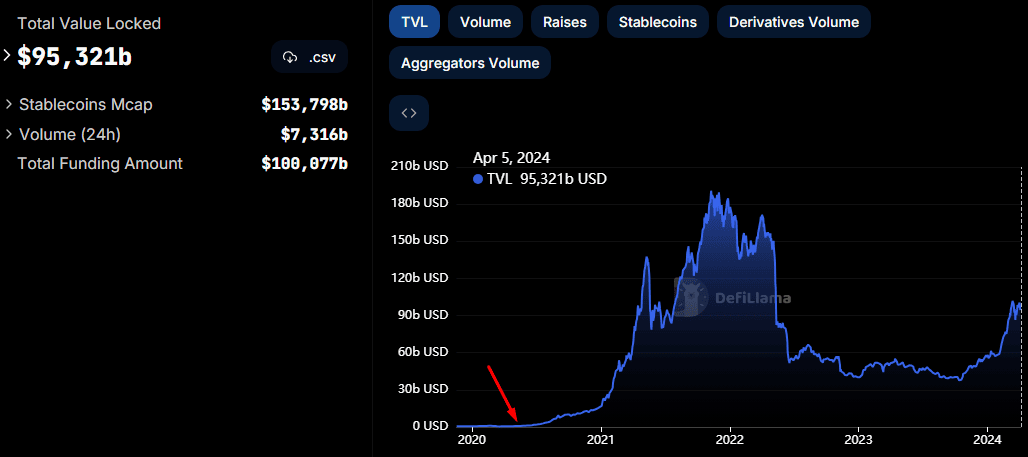

По данным аналитического сервиса DeFiLlama, по состоянию на июнь 2024 года в смарт-контрактах децентрализованных приложений заблокировано почти $110 млрд. Это в 100 раз больше, чем четыре года назад, однако все еще меньше по сравнению с пиковыми значениями 2021 года.

Сектор децентрализованных финансов (DeFi) является одним из важнейших для блокчейн-индустрии, обеспечивая инфраструктуру для операций с цифровыми активами. В этом уроке мы разберемся, как работают DeFi, для чего они нужны и как обычный человек может использовать их в повседневной жизни.

Что такое DeFi и как они работают

Под DeFi понимают совокупность децентрализованных приложений (dApps), построенных на базе смарт-контрактов, пулов ликвидности и прочих алгоритмов. Эти платформы формируют своеобразный аналог традиционного банковского сектора, отличающийся прозрачностью и доступностью.

Таким образом, на техническом уровне DeFi-платформа — это набор смарт-контрактов, развернутых в блокчейне. Эти контракты автоматически осуществляют различные операции в соответствии с заранее указанными в коде правилами.

Кроме того, поскольку DeFi-площадки не имеют централизованного источника финансирования, то для осуществления операций они используют средства пользователей. Эти активы аккумулируется в специальных смарт-контрактах — пулах ликвидности.

Поставщики ликвидности (владельцы токенов) получают вознаграждение за свои услуги в виде части комиссий пула. При этом в отличие от банковского депозита пользователь может в любой момент забрать предоставленную ликвидность и награду.

Еще одним компонентом DeFi являются автоматические маркетмейкеры (АММ) — математические алгоритмы, определяющие цены активов на основе баланса спроса и предложения. По мере того, как пользователи торгуют и меняют соотношение монет в пуле, цена автоматически корректируется в соответствии с правилами АММ без вмешательства третьей стороны.

Первым популярным DeFi-сервисом стал запущенный в 2017 году протокол создания обеспеченных долговых позиций (CDP) MakerDAO. Важным этапом для держателей цифровых активов также является появление в 2018 году первой крупной децентрализованной биржи (DEX) Uniswap. Однако взрывной рост сектора пришелся на 2020 год — именно тогда появилось большое количество новых платформ и произошел приток ликвидности в сектор.

В целом, DeFi стали огромным скачком для индустрии, предоставив владельцам криптовалют возможность брать кредиты, предоставлять ликвидность, страховать капитал и проводить другие операции. Эти платформы продемонстрировали, что предоставлять финансовые услуги можно без посредников, вмешательства регуляторов и высоких комиссий, тем самым бросив вызов традиционному банковскому сектору.

Децентрализованные финансы vs традиционные

Хотя DeFi имеют некоторые общие черты с традиционными финансами, на техническом и организационном уровнях они сильно отличаются. Ключевые сходства следующие:

- обе системы предлагают определенные финансовые услуги, например, кредитование, торговлю и управление активами;

- DeFi и традиционные финансы зависят от баланса спроса и предложения, влияющих на процентные ставки, котировки и ликвидность;

- использование обоих типов сервисов требует оценки и управления различными рисками (кредитный, ценовой, технический и другие).

Однако на этом сходства заканчиваются и начинаются фундаментальные различия в подходах и технологиях:

- DeFi работают на децентрализованных платформах, тогда как традиционные финансы зависят от централизованных учреждений вроде банков, регуляторов и облачных сервисов;

- DeFi устраняют необходимость в посредниках, что позволяет снизить расходы на обслуживание и комиссии. Как следствие, платформы DeFi более доступны по сравнению с традиционными финансовыми услугами;

- блокчейн обеспечивает прозрачность DeFi, что дает пользователям возможность проверять транзакции и смарт-контракты, в то время как в традиционных финансах информация в той или иной мере скрыта от клиентов;

- платформы DeFi могут быстро адаптироваться и масштабироваться из-за меньших юридических и инфраструктурных ограничений, тогда как развитие традиционных финансов нередко замедляется неэффективным регулированием и высокими расходами.

В целом DeFi отличается меньшей зависимостью от посредников, большей доступностью, прозрачностью и гибкостью. И, несмотря на трудности с регулированием, этот новый подход к финансовым услугам уже конкурирует с традиционными банками.

Основные DeFi-операции

Как и в случае с банковским сектором, децентрализованные финансы предлагают набор стандартизированных операций и способов использования цифровых активов. Основными являются:

- обмен. Централизованные биржи обеспечивают удобную торговую инфраструктуру, но хранят пользовательские активы и сопряжены с рисками контрагента. Сервисы вроде Uniswap устраняют эти недостатки, делая возможным обмен токенами напрямую с криптовалютного кошелька владельца;

- кредитование. Лендинговые платформы позволяют одалживать активы под процент или использовать криптовалюту в качестве залога. Самыми известными платформами кредитования являются Aave или Compound.

- предоставление ликвидности. Открывает владельцам капитала новый способ заработка за счет передачи своих активов в пулы ликвидности. Отслеживать такие пулы в различных сетях и платформах можно на сервисах-агрегаторах вроде DEX Screener.

- перемещение активов между сетями. Кроссчейн-сервисы объединяют финансовые потоки между разными блокчейнами, позволяя переводить токены из одной сети в другую. Например, чтобы использовать биткоин как токен стандарта ERC-20 в экосистеме Ethereum.

И это только базовые операции. Блокчейн можно применять и для построения более сложных сервисов вроде страхования, торговли деривативами, или токенизации традиционных активов.

Помимо этого, децентрализованные финансы позволяют комбинировать сразу несколько сервисов для максимизации прибыли или оптимизации расходов, создавая так называемые «Lego-стратегии». Например, если у вас есть Ethereum, можно использовать его в качестве залога для открытия займа в стейблкоинах, затем переместить последние в пул ликвидности, а полученные LP-токены заблокировать для получения дополнительных наград.

Сегменты DeFi

За счет использования смарт-контрактов сервисы децентрализованных финансов можно интегрировать в другие приложения или адаптировать для взаимодействия с различными типами активов. В результате таких экспериментов появляются новые продукты и экосистемы. Например:

- GameFi. Блокчейн-игры с элементами DeFi вроде фарминга или обмена токенов позволяют напрямую монетизировать игровые активности и контент;

- NFTFi. Открывает возможность использовать в финансовых операциях активы в форме NFT, к примеру, брать займ под залог токенизированных объектов искусства или сочетать операции с заменяемыми и незаменяемыми токенами;

- StakeFi. Финансовая экосистема вокруг сервисов ликвидного стейкинга (LSD) и рестейкинга (LRT), обеспечивающая полноценную интеграцию ликвидных токенов в DeFi.

При этом индустрия и технологии постоянно развиваются и появление новых блокчейн-примитивов в сочетании с DeFi позволяет монетизировать самые разнообразные активности и виды деятельности. В качестве примера можно привести популярный в 2022 проект Stepn, позволяющий получать награду за пешие прогулки.

Риски децентрализованных финансов

Технические особенности DeFi обеспечивают не только вышеизложенные преимущества, но также создают специфические риски. Среди них:

- взломы. Поскольку DeFi-приложение представляет собой набор смарт-контрактов, существует вероятность его взлома через уязвимости в коде или правилах исполнения операций, что позволит злоумышленникам украсть или обесценить активы пользователей. Чем больше приложений задействовано в вашей стратегии, тем выше риск взлома;

- непостоянные потери. Возникают из-за того, что каждый пул ликвидности имеет свой механизм ценообразования, поэтому обменный курс в пуле может быть ниже котировок на централизованной бирже, что влечет за собой убытки для поставщиков ликвидности;

- MEV-атаки. Поскольку все DeFi-операции происходят в блокчейне и доступны публично, пользователи могут отслеживать ваши транзакции еще до их выполнения и использовать информацию для извлечения прибыли. Например, торговый бот может купить большой объем актива и поднять цену в пуле, опередив вашу транзакции, а после ее исполнения сразу продать токен по более высокой стоимости;

- мошенничество. Открытые децентрализованные биржи часто не имеют возможности контролировать, какие токены и пулы ликвидности появляются на их площадках, что позволяет создавать мошеннические активы и смарт-контракты.

- высокое проскальзывание. Пулы ликвидности на разных биржах отличаются как объемом ликвидности, так и особенностями АММ, из-за чего при выполнении сделок цена может колебаться значительно сильнее, чем на централизованных площадках. Это приводит к высокому проскальзыванию, то есть разнице между начальным и фактическим обменным курсом.

Не стоит забывать и о традиционных рыночных рисках, вроде высокой волатильности, которая может повлечь ликвидацию кредитных позиций и другие нежелательные последствия. Новичкам лучше начинать с централизованных бирж, а затем постепенно переходить к базовым DeFi-операциям и более сложным стратегиям заработка.

В следующем уроке мы поговорим о невзаимозаменяемых токенах или NFT. Это те самые дорогие картинки обезьян, пингвинов и кроссовок, наводнившие соцсети в 2022 году. Но не только они. Сегмент NFT значительно интереснее и разнообразнее, чем может показаться на первый взгляд, поэтому стоит изучить его более подробно.