«Фрагменты» — новое эссе Артура Хейса

Перевод статьи Артура Хейса «Фрагменты»

Любые взгляды, выраженные ниже, являются личным мнением автора и не должны служить основанием для принятия инвестиционных решений, а также рассматриваться как рекомендация или совет по участию в инвестиционных сделках

Пока крипто-зима затягивается, я хочу поразмышлять о нескольких недавних событиях в криптопространстве.

Обычно я делюсь своими короткими идеями в Твиттере. Но из-за короткого характера тредов получается, что эти мысли часто поверхностны. Это несправедливо и по отношению к первоначальному автору идеи, на которую я ссылаюсь, и в плане моего комментария.

Итак, сегодня я не буду писать свое обычное эссе с глубоким погружением по конкретной теме. Вместо этого давайте осветим несколько различных тематических идей.

Отложите свои дела и присоединяйтесь ко мне, чтобы на несколько минут задействовать высшие функции своего мозга.

Псевдо-децентрализация

Вы верите в децентрализацию и/или в блокчейны без цензуры? Большинство людей, которые меня читают, пропитаны идеями лорда Сатоши, поэтому они верят.

На что я отвечу: бред. Конечно, вы можете покупать, хранить и тратить токены BNB или ETH, использовать децентрализованные приложения и все такое. Но я не думаю, что вас действительно волнует идеология, стоящая за этими технологиями.

BSC не децентрализована и никогда не заявляла об этом. Но это не остановило всплеск активности в сети и не повлияло на привлекательность BNB — пятой по рыночной капитализации криптовалюты.

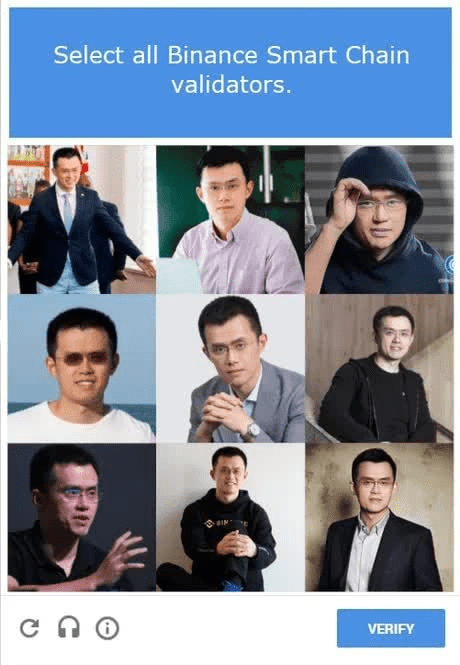

По состоянию на 21 сентября Lido Finance, Coinbase и Kraken вместе контролируют чуть более 50% всех ETH, размещенных в beacon chain. Это означает, что они являются самыми мощными валидаторами. По сути они могут подвергать цензуре обрабатываемые транзакции. Что общего у всех этих трех централизованных образований? Все они — американские компании или DAO с крупными инвестициями американских венчурных капиталистов.

По данным Crunchbase, 6 из 8 инвесторов Lido Finance являются американскими венчурными капиталистами или компаниями, принадлежащими Америке.

Такой концентрации сетевой власти в руках централизованных организаций не существовало при системе Proof-of-Work. Напомню, что все эти организации подчиняются законам и правилам США.

Но пользователи сети добровольно выбрали переход на Proof-of-Stake и застейкали свои ETH. То есть, они сами добровольно идут в объятья такой централизации и потенциальной цензуры в будущем. Правительство США никого здесь не принуждало.

Кого-нибудь сейчас это волнует? Неа. Я уверен, что если бы Архангел Виталик был сейчас рядом со мной, он бы начал рассказывать о каких-то мерах защиты, помогающих обеспечить децентрализацию. Например, о способах наказания для валидаторов за цензуру транзакций. Это хорошая мысль, но давайте немного проверим ее на прочность.

В основе того, как валидаторы стимулируются к достижению консенсуса, лежит теория игр. И она стала намного сложнее после «обновления» Proof-of-Stake. У меня на этот счет был спор с Джонатаном Биром, главой отдела исследований BitMEX. Мы дискутировали о различных возможных наказаниях, которые потенциально можно применить к злоумышленникам, если они захотят цензурировать транзакции. И я быстро понял, что ситуация немного идиотическая. На высоком уровне система наказаний работает следующим образом:

- Первый риск — медленная потеря ваших ETH, если < 33% сети отказывается подтверждать блоки. Медленная потеря эфира означает, что валидатору будут уменьшать депозит в ноде. Если депозит упадет ниже 16 ETH, эта нода удалится из сети. А ваш капитал становится мертвым капиталом, так как в обозримом будущем вы не сможете отменить стейкинг ETH.

- Второй риск — быстрая потеря ваших ETH, если > 33% сети отказываются подтверждать блоки. Штрафы моментально растут в геометрической прогрессии, поэтому бунтующие валидаторы быстро падают ниже порога в 16 ETH и удаляются из сети.

А теперь, учитывая вышесказанное, давайте гипотетически проверим вашу идеологическую приверженность. Поддержали бы вы верховных жрецов сети Ethereum, если бы они изменили правила и смягчили наказание, чтобы взамен сохранить большой пул капитала от таких валидаторов? Или вы бы поддержали слепой бунт против цензуры?

Мы уже видели подобный идеологический тест в 2016 году, когда «The DAO» залочила большую часть всего ETH — и мы все знаем, чем это кончилось. Почти все в то время молчаливо согласились с разработчиками, которые форкнули протокол, чтобы люди могли вернуть свои деньги. Они сделали такой выбор вместо того, чтобы оставаться верными идеалу Ethereum «код — закон».

Сколько Ethereum Classic у вас есть в вашем портфеле…?

Это довольно вопиющее нарушение идеала Ethereum «код — закон» даже не ударило по ярым его сторонникам и почти не имело негативных последствий для блокчейна. Эфир, криптоактив, на котором работает сеть, без особых проблем сохранил за собой второе место среди крупнейших криптовалют, а Ethereum остается самым используемым блокчейном из существующих (у него почти в 4 раза больше ежедневных транзакций, чем у Bitcoin).

Справедливости ради отмечу, что в крипте есть много очень успешных децентрализованных приложений. Они используют блокчейн в своем стремлении разрушить мировые картели в области финансов. Но по мере того как dApps масштабируются и становятся важными финансовыми игроками в глобальной экосистеме, их успех будет угрожать китам индустрии. В ответ на угрозу эти гиганты используют все свои рычаги, чтобы сократить роль конкурентов.

Псевдо-децентрализация, которую наблюдали пользователи двух самых крупных «децентрализованных» интернет-компьютеров (BSC и Ethereum), в некотором роде отражает идеологические жертвы, которые люди приносят каждый день, используя основные платформы Web2. Использование этих платформ имеет не столь уж скрытую цену: вы либо передаете данные американскому правительству (Facebook, Google, Amazon, Microsoft, Apple и т. д.), либо Коммунистической партии Китая (Tencent, Baidu, Weibo, Alibaba, Huawei, ByteDance и др.). Но даже после того, как стало известно об этой отвратительной реальности, подавляющее большинство людей продолжает добровольно передавать свои суверенные данные правительству в обмен на развлечения, онлайн-общение и возможность быть на связи.

Ранние инвесторы в американских и китайских гигантах Web2 заработали целое состояние. То же самое можно сказать и о холдерах ETH. ETH как финансовый актив останется очень ценным. Но он полностью привязанный к финансовой системе и контролируется США. Эфир — это «псевдо-децентрализация».

Я борюсь с другой проблемой. Мне интересно посмотреть, смогут ли действительно децентрализованные финансовые и социальные dApp вырасти до больших масштабов? Смогут ли они приобрести сотни миллионов пользователей с учетом вышеперечисленных проблем? У меня нет ответа на этот вопрос, но к тому времени, когда этот вопрос станет важным для рынка, я надеюсь на перемены. Я надеюсь, что институциональные инвесторы дадут ликвидность, и мы сможем полностью насладиться светом единственного истинного лорда Сатоши.

Как я уже говорил в различных интервью, единственное, что имеет значение в краткосрочной перспективе (т. е. в ближайшие 3-6 месяцев), — это то, как выпуск ETH в блоке подпадает под новую модель Proof-of-Stake. В течение нескольких дней после слияния скорость эмиссии ETH в среднем снизилась с +13 000 ETH в день до -100 ETH.

Цена ETH продолжает падать из-за ухудшения долларовой ликвидности. Но это дает время выкристаллизоваться изменениям в динамике спроса и предложения. Вспомните эту статью через несколько месяцев: я подозреваю, что вы увидите, как резкое сокращение предложения создало сильный и растущий уровень цены.

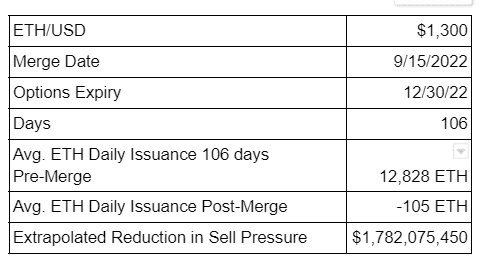

Ранее я писал, что купил call-опционы ETH/USD на $3000 со страйком в декабре 2022 года. Боюсь, у меня может не хватить времени, чтобы заработать на этих опционах. Взгляните на таблицу ниже.

Net ETH Emissions = ETH: Issuance — [ ( ETH: Gas Used Mean / 10⁹ ) * ETH: Transaction Count ]

Чистая эмиссия ETH = ETH: Эмиссия — [ ( ETH: среднее значение использованного газа / 10⁹) * ETH: количество транзакций ]

Итак, в расчетах мы видим сумму почти в $2 млрд. Достаточно ли этой суммы, чтобы устранить давление со стороны продавцов? Сможет ли цена вырасти более чем вдвое через 3 месяца? Если мой индекс долларовой ликвидности станет выше, то, возможно, у меня есть шанс. Но надежда — это не инвестиционная стратегия. Скорее всего, я переоценил, насколько быстро сокращение предложения приведет к повышению цен на ETH. В отличие от биткоина, я уверен, что ETH продолжит быстро расти. Более чистой сделкой была бы покупка кросс-опционов на ETH/BTC. Но у меня уже была такая позиция на физическом рынке, и мне нравится трейдить, поэтому я пошел на это. Ну что ж…

Институциональное (не)принятие

«Бычий рынок может начаться только после того, как институционалы вернутся» — это популярная фраза, которую я часто слышу в последнее время. Реальность такова, что институты — это бездумные куклы. Они покупают на пике и продают на спаде. В этом виноваты компенсационные стимулы.

Институциональные менеджеры и фидуциары получают деньги за накопление большого пула активов и взимают комиссию за управление. Их труд как посредника защищен различными финансовыми правилами. Пойдите в правильную школу, изучите правильные вещи, носите правильный костюм, и вы тоже сможете зарабатывать несколько сотен тысяч долларов в год, используя базовые навыки работы с Excel, такие как =vlookup() и =sumproduct().

Позвольте мне на мгновение слезть с моей высокой лошади. Когда-то я зарабатывал на жизнь, продавая доступ к рынку и торговые услуги указанным куклам. Многие из этих трудолюбивых людей стали куклами, потому что им платят за это. Но когда они управляют своими личными деньгами, многие осознают ценность криптографии и стремятся участвовать в этом. Как фидуциарий, вы заботитесь об арифметических доходах вашей компании и правильных квартальных показателях. Как член семьи, вы больше переживаете о том, как будете жить через 10-20 лет, как сохранить деньги, как бороться с растущими ценами. Время бежит быстро, и вы более осознанно относитесь к семейному инвестированию и сбережениям.

Но вернемся к людям, предсказывающим, что средства институционалов возглавят следующий бычий рынок. Они ничего не говорят о личных портфелях этих инвесторов. Итак, я возвращаюсь на свою высокую лошадь.

Цель номер один любого организма в любой среде — выживание, и финансовые менеджеры — не исключение. В своей трудовой жизни фидуциары хотят успешно закрыть год, чтобы получить свой бонус. А значит, они будут покупать криптовалюту только тогда, когда это будет безопасно. Безопасность наступает, когда цена уже несколько раз поднималась от дна. Даже если рынок упадет и они потеряют деньги своих инвесторов, то по крайней мере будет отмазка, что они покупали, когда все остальные покупали.

Поэтому вы ошибаетесь, если ждете, что институционалы заново откроют для себя криптографию и возродят следующий бычий рынок. Этого не будет.

Bitcoin и корреляция с фондовым рынком

Разве не печально, что Bitcoin (и криптовалюта в целом) стал всего лишь мерой для измерения долларовой ликвидности? Разве это не облом, что крипта движется в ногу с индексом Nasdaq 100 (а этот индекс состоит из американских технологических компаний с большой капитализацией)? Я думал, что криптовалюта должна стать народными деньгами, которые никак не зависят и не коррелируют с системой TradFi. Но все провалилось!

Это мнение многих рыночных аналитиков, хорошо знакомых с работой рынков TradFi. Многие из этих же аналитиков полностью верят, что ФРС и ее группа подхалимов из центробанков продолжат повышать процентные ставки в обозримом будущем. А учитывая, что эти действия удаляют ликвидность из системы, эти стратеги настроены по-медвежьи в отношении фондового рынка. И, следовательно, настроены ЧРЕЗВЫЧАЙНО медвежьи касательно будущих цен на криптовалюту.

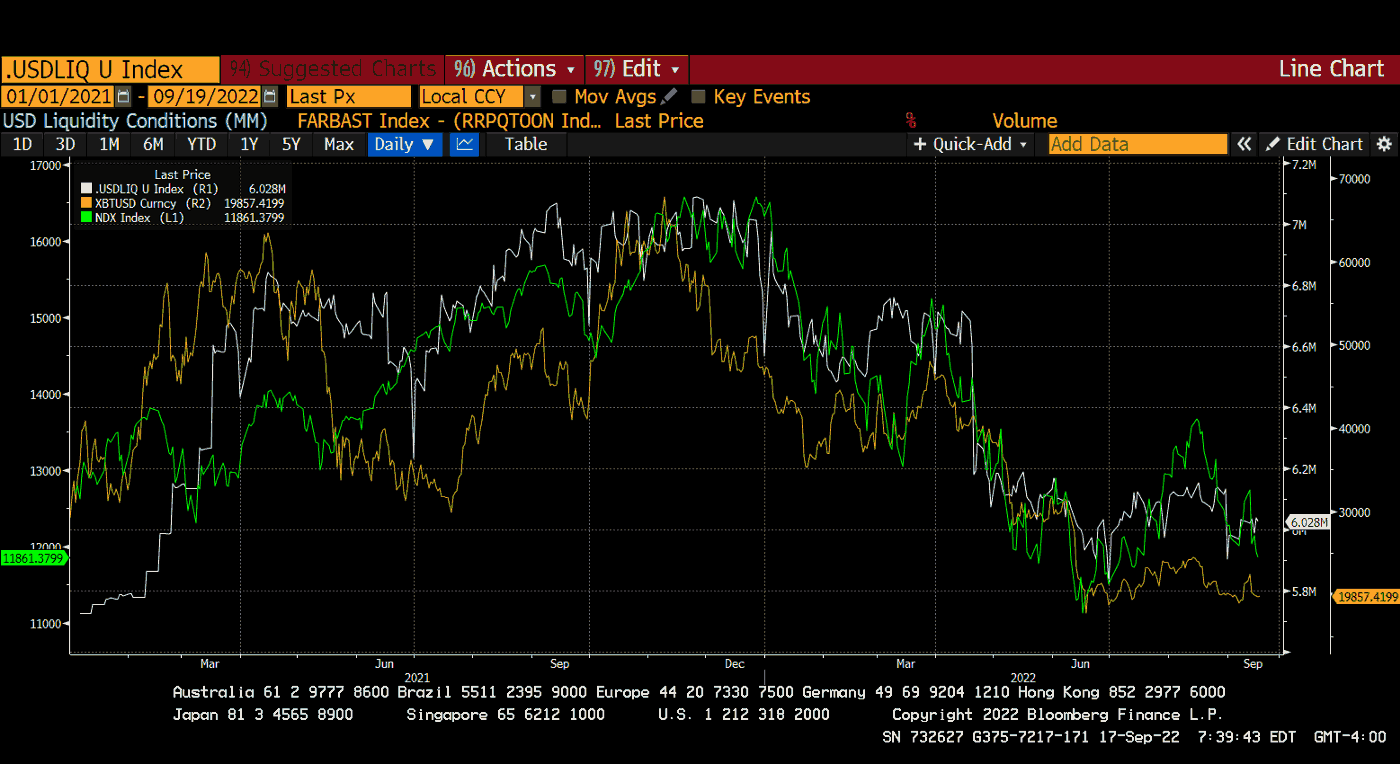

Индекс долларовой ликвидности (белый) vs. Bitcoin (желтый) vs. Nasdaq 100 (зеленый)

Данный график полностью отвечает настроениям этих рыночных аналитиков. Но правы ли они?

Bitcoin Price = USD Liquidity + Technology

Ситуация с долларовой ликвидностью будет делать то, что она делает. Это ценовой драйвер, на который больше всего обращают внимание. А вот фактор технологии почему-то забывают учитывать в прогнозах.

Под термином «технология» я подразумеваю децентрализованную сеть людей, которые проверяют данные устойчивым к цензуре способом.

Итак, технология и дальше не получит признания, пока не будет доказано, что этот фактор чрезвычайно ценный.

Эти технологические свойства невозможно оценить априори. Во многом причина кроется в том, как люди думают о будущем. Мы склонны брать недавнее прошлое и прогнозировать его на будущее. Недавнее прошлое для большинства людей, живущих в развитых странах с крупной экономикой, было «правильным» с точки зрения финансовых услуг. Фиатные валюты и сопутствующие им финансовые системы работают отлично. Вы зарабатываете деньги, откладываете и инвестируете их, не опасаясь конфискации властными правительствами.

В своем последнем эссе «Во имя войны» я писал, что недавнее прошлое было периодом экономического мира между двумя основными блоками (США/ЕС против Евразии/России/Китая). Теперь через своих западноевропейских вассалов американская политическая элита решила помешать экономической интеграции евразийского континента. Русские оказали им услугу, вторгшись в Украину и не одержав быстрой победы. Теперь политическая элита может использовать войну в Украине как повод для усиления экономической войны. Эта война уже давно должна была начаться между потомками Великой Америки и восходящим Китаем с его вассалами. Если вы пропустили, то на недавнем слете Шанхайской организации в Самарканде Путин дал китайцам все, что они хотели. А в ответ получил от Си Цзиньпиня обещание, что Китай дипломатически не откажется от России. На встрече они пили Маотай, а не «Столичную».

Война идет не только в окопах, но и в киберпространстве. Вы не можете пользоваться Instagram в Китае. Если некоторые американские политики добьются своего, люди не смогут юзать TikTok в Америке. Если у вас российский паспорт, то ваши доллары, евро, фунты и т. д. вам больше не принадлежат. А Россия сейчас разрешает покупать нефть и газ только за рубли, золото или валюту «дружественных» стран.

Глобальная финансовая и энергетическая система милитаризуется, и это приведет к сильным очагам инфляции. В этом сценарии большую ценность получит глобальная валюта, которая управляется человечеством и принадлежит человечеству. Именно тогда технология Bitcoin покажет свою истинную ценность.

Фин-аналитики полностью игнорируют эту часть уравнения, потому что они обычные люди. Вы не можете оценить какую-то вещь до того, как она станет нужной. И поэтому ей приписывают нулевое значение.

Итак, давайте подытожим. Я полностью согласен с тем, что цена Bitcoin в ближайшее время будет колебаться в зависимости от долларовой ликвидности. Но чем сильнее разгорается экономическая война, тем большую роль играет ценность технологии Bitcoin.

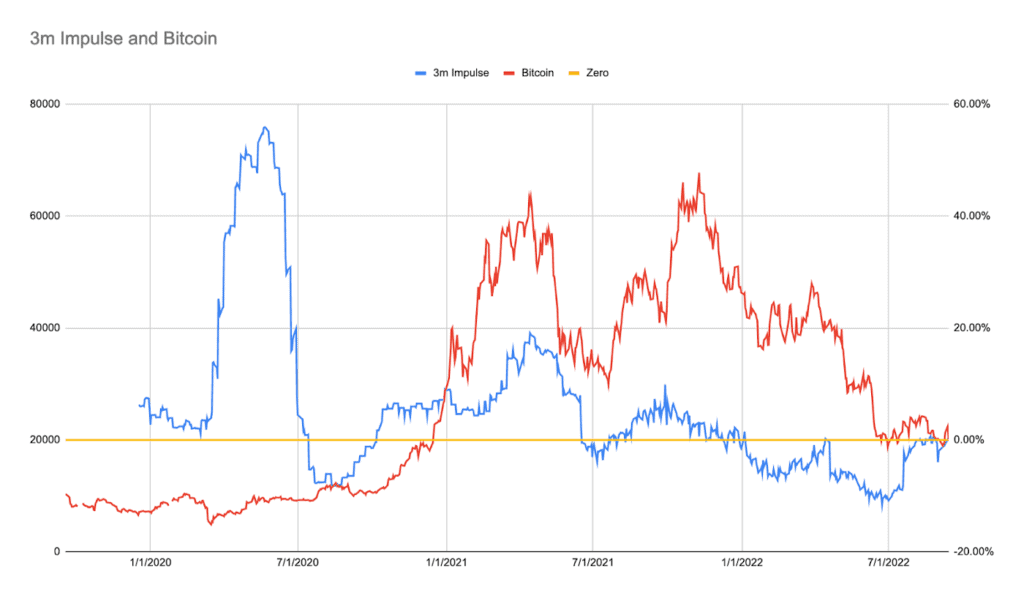

Импульсы цен на ВТС

Хотя индекс долларовой ликвидности очень хорошо объясняет спад цены ВТС, он не обладает большой предсказательной силой. Если мы хотим спрогнозировать, что может произойти с ценой Bitcoin в будущем, нас интересует сегодняшняя ситуация с ликвидностью по сравнению с ситуацией в недавнем прошлом. Это дельта, изменение или, как я буду его называть, «импульс» индекса.

Как всегда, прогнозирование — это искусство, а не наука. Сопоставляя импульс с кривой, я делаю предположения о времени. В этом случае мне нужен импульс, который не слишком изменчив, но который также быстро движется, чтобы объяснить быстро меняющуюся природу Bitcoin. Я остановился на 3-месячном индексе. Компоненты индекса обновляются еженедельно (балансовый отчет ФРС и общий счет казначейства) и ежедневно в будние дни (Reverse Repo Overnight и Standing Repo Facility balances). Обычно в Америке 252 торговых дня в году, поэтому, если мне нужен 3-месячный импульс, я беру 63 торговых дня.

Суть очень простая. Если импульс положительный, я счастлив, что у меня длинная позиция по биткоинам. А если импульс отрицательный, я доволен либо отсутствием позиции, либо шортами.

Это простое утверждение не приносит трейдерам особой пользы. Как трейдеры, мы фокусируемся на точках перегиба. В ноябре 2021 года импульс был положительным, то есть долларовая ликвидность росла по сравнению с тремя месяцами ранее, но это был максимум рынка. Если импульс растет, но этот рост замедляется, мы выходим из длинных позиций и, возможно, открываем короткую. Если импульс падает, но это падение замедляется, мы закрываем короткие позиции и, возможно, открываем лонги.

Я не нашел индикатора импульса или гаммы, который бы меня устраивал и давал «надежные» сигналы разворота тренда. Но уверен, что некоторые читатели хорошо разбираются в различных методах построения графиков, и они могли бы что-нибудь придумать.

Нынешняя ситуация нестабильна. С ноября 2021 года по июль 2022 условия долларовой ликвидности существенно ухудшились. На графике четко видно падение трехмесячного импульса и соответствующее падение цены Bitcoin. В последние недели импульс упал почти до 0%.

Что дальше будет с долларовой ликвидностью? Оставшуюся часть года ФРС стремится сократить размер своего баланса, а Казначейство выпускает большое количество долговых обязательств для финансирования правительства. Оба эти действия удаляют ликвидность из системы. Это должно привести к падению импульса и обрушить ВТС. Так что готовимся к июньским минимумам в $17 500.

Но есть и смягчающий фактор. Все это ужесточение ликвидности разрушит финансовые рынки США и всего мира. Мировая экономика имеет высокую долю долларовых кредитов. Она не может выжить при нынешнем уровне активности и уровню долларовой ликвидности. Так что будут важные переломы. Я предполагаю, что некоторые проблемы возникнут на рынках казначейских облигаций США. ФРС, Казначейство, внутренние американские банки и крупные иностранные владельцы (Япония и Китай) — все ПРОДАЮТ облигации. Кто собирается покупать весь этот долг по доходности, которая ниже правительственных показателей инфляции? Если ФРС и Казначейство хотят обеспечить чистоту самого важного рынка активов для мировой финансовой системы — рынка казначейских обязательств США, им, возможно, придется отказаться от своих планов по резкому удалению долларов из системы. Политика — это реактивное упражнение, поэтому нам, скорее всего, придется сначала увидеть крах рынка казначейских облигаций США, и только потом они изменят курс.

Ходят слухи, что политику «укрепления доллара» могут отменить после саммита G20 на Бали с 15 по 16 ноября. К тому времени ЕС (главная игрушка в войне США против России и Китая) уже будет на грани выживания. Сильный доллар влияет на цену танкеров с нефтью, которые приходится импортировать из США. Так что политика высоких ставок ФРС будет работать ровно до выборов в США. А дальше политическая воля к «борьбе» с инфляцией, вероятно, упадет быстрее, чем TerraUSD.

Метрики и стратегии

ФРС определенно не отказалась от своей политики количественного ужесточения или краткосрочных ставок, как я и писал в прошлых эссе. Однако я никогда не утверждал, что ФРС сделает разворот до промежуточных выборов. У меня еще есть время!

Когда мы наблюдаем за колебаниями индекса долларовой ликвидности и его импульсами, нужно следить за уровнем ВТС в $17 500. Вероятнее всего он повторно протестирует этот минимум. Удержит ли биток линию или нет, полностью зависит от траектории импульса индекса долларовой ликвидности.

В ETH прошла всего одна неделя после слияния. Похоже, что сеть работает нормально, и это здорово. Технология сложная, поэтому стоит поздравить разработчиков Ethereum, которые совершили такой невероятный подвиг. Как и ожидалось, количество ETH сократилось почти на 13 000 за сутки.

С тех пор как я написал две свои бычьи статьи об ETH, цена эфира упала. Я и сейчас уверен, что это временно. Структурное сокращение предложения ETH обязательно приведет к его превосходству над Bitcoin. Но если ФРС и Казначейство продолжат сокращение долларовой ликвидности, я мало уверен в том, что ETH в этом году достигнет пятизначной цены. И, к большому огорчению моего портфеля, я считаю, что мои декабрьские опционы истекут бесполезно.

С учетом сказанного, уменьшаю ли я вес шиткоинов ETH и ERC-20 в своем портфеле? Абсолютно ни хрена! Поскольку я владею физическими монетами, мне не нужно беспокоиться о времени и ценах. Очевидно, что есть некоторые издержки по сравнению с хранением фиата в краткосрочных казначейских обязательствах США. Но на них у меня уже выделена часть моего общего портфеля. В моем портфеле также есть долгосрочные экзотические деривативы. На крипторынке ожидание окупается профитом, и я уже идейно настроен потерпеть.