«Научи меня, папочка» – новое эссе Артура Хейса

Перевод статьи Артура Хейса «Teach Me Daddy»

Любые взгляды, выраженные ниже, являются личным мнением автора и не должны служить основанием для принятия инвестиционных решений, а также рассматриваться как рекомендация или совет по участию в инвестиционных сделках

В новом эссе Хейс объясняет, почему количество денег важнее их стоимости. Если кратко, потому что количество денег — это долларовая ликвидность, которая нужна всем рынкам, в том числе и крипте.

Теперь для своих прогнозов Хейс будет использовать новый инструмент — глобальный индекс долларовой ликвидности. Если он растет, то растет и курс ВТС.

Также Хейс успокаивает: повышение ставок ФРС не всегда означает, что ликвидность с рынков уйдет. ФРС придумывает хитрые фокусы с RRP и TGA (общий счет Казначества на балансе Банка Нью-Йорка). Это компенсирует их жесткую политику по ставкам.

Хейс прогнозирует, что власти перед выборами увеличат ликвидность. Это даст импульс крипто-рынку. Но на 100% такой уверенности нет.

Ну а по эфиру прогноз Хейса остался неизменным: после «слияния» цена ЕТН будет расти. И тут даже снижение долларовой ликвидности не остановит рост ЕТН (хотя может замедлить).

У меня мало своих оригинальных идей, когда речь заходит про макроэкономику. Я полагаюсь на труды своих макроотцов — пересказываю их идеи так, чтобы это стало более удобоваримым и интересным для нашей аудитории. Один из моих праотцов — Феликс Зулауф. Он пишет свои статьи не по какому-либо запланированному графику, а только в случае, если назревают интересные рыночные условия. Подписка на Зулауфа стоит недешево. Но я ценю, что он предпочитает качество количеству.

Папа Феликс уверен в том, что количество денег (ликвидность) важнее, чем их стоимость (процентная ставка). Поверхностно я догадывался, почему это имеет смысл. Но до его последней рассылки я никогда не понимал глубокого значения.

Недавно ФРС замедлила сокращение ставок. Это совпало с большим вливанием ликвидности от Казначейства в кредитную систему. Как итог, мы увидели рост рискованных активов. Мы не знаем, какие соображения лежат в основе недавних действий ФРС. Но если так продолжится и дальше, это в некоторой степени смягчит наши ожидания жесткого ужесточения денежно-кредитной политики в США. Пока что мы не меняем своего мнения, но продолжим внимательно следить за ситуацией.

Можно предположить, почему ФРС сокращает размер своего баланса. Они хотят ужесточить условия долларовой ликвидности. Но Папа Феликс сказал, что ужесточение компенсируется другими мерами. Я не совсем понял, что он имел в виду, поэтому отправил Папе электронное письмо. Папа не разочаровал и немного меня обучил. Обожаю узнавать что-то новое от великих людей и достигать более высокого уровня понимания.

После моей электронной переписки с Папой мой друг прислал мне сообщение, которое оспаривает часть моего макроэкономического тезиса в отношении разворота ФРС. Он создал свой собственный индекс ликвидности, чтобы следить за этим явлением, и это отчасти вдохновило меня сделать то же самое.

Условия долларов ликвидности состоят из трех частей:

- Размер баланса ФРС. ФРС кредитует банки-члены деньгами, а взамен банки продают казначейские облигации ФРС и/или ценные бумаги, обеспеченные ипотекой. Именно так ФРС «печатает» деньги, чтобы наполнить финансовую систему.

- Размер остатков обратного репо (RRP) в NY Fed. Федеральный резервный банк Нью-Йорка (NY Fed) позволяет правомочным контрагентам вносить депозиты в долларах и получать доход. Депонированные средства становятся мертвыми деньгами, как только они поступают на счет The New York Fed. Они мертвые, потому что Fed не использует эти депозиты для выдачи коммерческих кредитов. Если бы они их использовали, то это увеличило бы объем кредитных денег в финансовой системе. По сути, денежный мультипликатор для балансов RRP в ФРБ Нью-Йорка равен нулю. А вот при депонировании у любого другого финансового посредника мы имеем ненулевой мультипликатор. (До пандемии требование нормы резервирования колебалось от 3% до 10%, что означало денежный мультипликатор в 33х или 10х для коммерческих банков. Но с тех пор ФРС снизила его до 0%, что означает, что коммерческие банки могут выдавать кредиты на 100% своих привлеченных депозитов. И это без каких-либо обязательств держать какие-либо из этих депозитов для страховки).

Фонды денежного рынка (Money market funds, MMF) — это фонды, в которые розничная торговля и учреждения вносят наличные деньги для получения краткосрочной прибыли. На моем брокерском счете любые свободные деньги, которые у меня есть, депонируются в MMF, и я могу получить свои деньги обратно в течение одного рабочего дня. MMF могут размещать средства в RRP и различных других краткосрочных кредитных инструментах с низким уровнем риска (например, казначейские облигации, корпоративные коммерческие бумаги с рейтингом AAA). Оставить деньги в ФРС — наименее рискованный вариант, и он приносит примерно столько же, сколько и два других варианта, которые сопряжены с определенным риском. Таким образом, MMF предпочитают размещать деньги в ФРС, если они могут, а не в финансовой экономике с использованием заемных средств.

- Общий счет казначейства США (TGA), который находится в балансе NY FED. Это расчетный счет Минфина США. Когда он уменьшается, это означает, что Казначейство напрямую вливает деньги в экономику и создает активность. Когда он увеличивается, это означает, что Казначейство экономит деньги, а не стимулирует экономическую активность. TGA также увеличивается, когда Казначейство продает облигации. Это действие удаляет ликвидность с рынка, поскольку покупатели должны платить за свои облигации долларами.

Подводя итог, можно сказать, что долларовая ликвидность увеличивается и уменьшается при следующих обстоятельствах:

Ликвидность — условия для роста:

- Баланс ФРС — увеличение

- Баланс RRP — уменьшение

- ТGA — умeньшение.

Ликвидность — условия для снижения:

- Баланс ФРС — уменьшение

- Баланс RRP — увеличение

- ТГА — увеличение

Однако все три основных фактора не всегда идут в одном направлении. Иногда растет и баланс ФРС, и TGA. Таким образом, рост или уменьшение долларовой ликвидности зависит от взаимодействия этих трех факторов, их направления и степени или скорости, с которой они происходят.

ФРС начала количественное ужесточение (QT, Quantitative Tightening) в июне этого года. Это означает, что они позволяют своему балансу сократиться с целью борьбы с инфляцией. Уменьшение размера их баланса в последнее время перевешивается снижением баланса RRP и TGA. Как правило, это приводило к увеличению долларовой ликвидности, а не к ее снижению.

ФРС сама выбирает максимальный размер RRP, предлагаемую ставку доходности и организации, которым разрешено использовать эти репозитории. Следовательно, ФРС может контролировать влияние данного источника ликвидности на рынок в целом. Например, они могут полностью закрыть объект, вынуждая MMF и других вкладывать свои деньги в другое место и высвобождая при этом $2 трлн базовой денежной массы в систему. А дальше интересно, кому они передадут базовую денежную массу. В зависимости от этого, средства можно будет дополнительно использовать для агрессивного стимулирования финансово-экономической деятельности. В последнее время RRP снизилась, и у меня нет (и я не читал) убедительной теории относительно того, почему это так. Но для целей этой статьи все, что нам нужно понять, это то, что они снижались.

До выборов осталось всего пару месяцев, и не секрет, что многие люди голосуют кошельком. Чтобы поддержать положительное восприятие экономики США среди кошельков избирателей, нужно что-то делать до ноября. Йеллен и Минфин США могли бы напрямую создать более мягкие монетарные условия, направив большую часть оставшихся $500 миллиардов долларов в TGA, а значит, в экономику (в более широком смысле это прокачает рынки). За лето баланс TGA сократился. Как и в случае со снижением RRP, у меня нет достоверной теории, почему это так. Но опять же, все, что нам нужно знать, это то, что она стала меньше.

Таким образом, баланс RRP и TGA недавно уменьшились. В связи с этим возникает вопрос: достаточно ли хорошо ФРС Нью-Йорка и Казначейство используют рычаги RRP и TGA? Ведь они декларировали борьбу с инфляцией путем сокращения количества денег. И если так, то намерены ли они продолжать это делать? У меня нет ответа на эти вопросы, но у правящей партии всегда есть сильная политическая воля создавать перед выборами благоприятные краткосрочные экономические условия, чтобы члены партии могли сохранить свои рабочие места. Они же люди, в конце концов.

Когда все это, наконец, щелкнуло в моей голове, я создал собственный график. Он изображает то, что я назвал индексом состояния долларовой ликвидности.

USD Liquidity Conditions Index = [The Fed’s Balance Sheet] — [NY Fed Total Amount of Accepted Reverse Repo Bids] — [US Treasury General Account Balance Held at NY Fed]

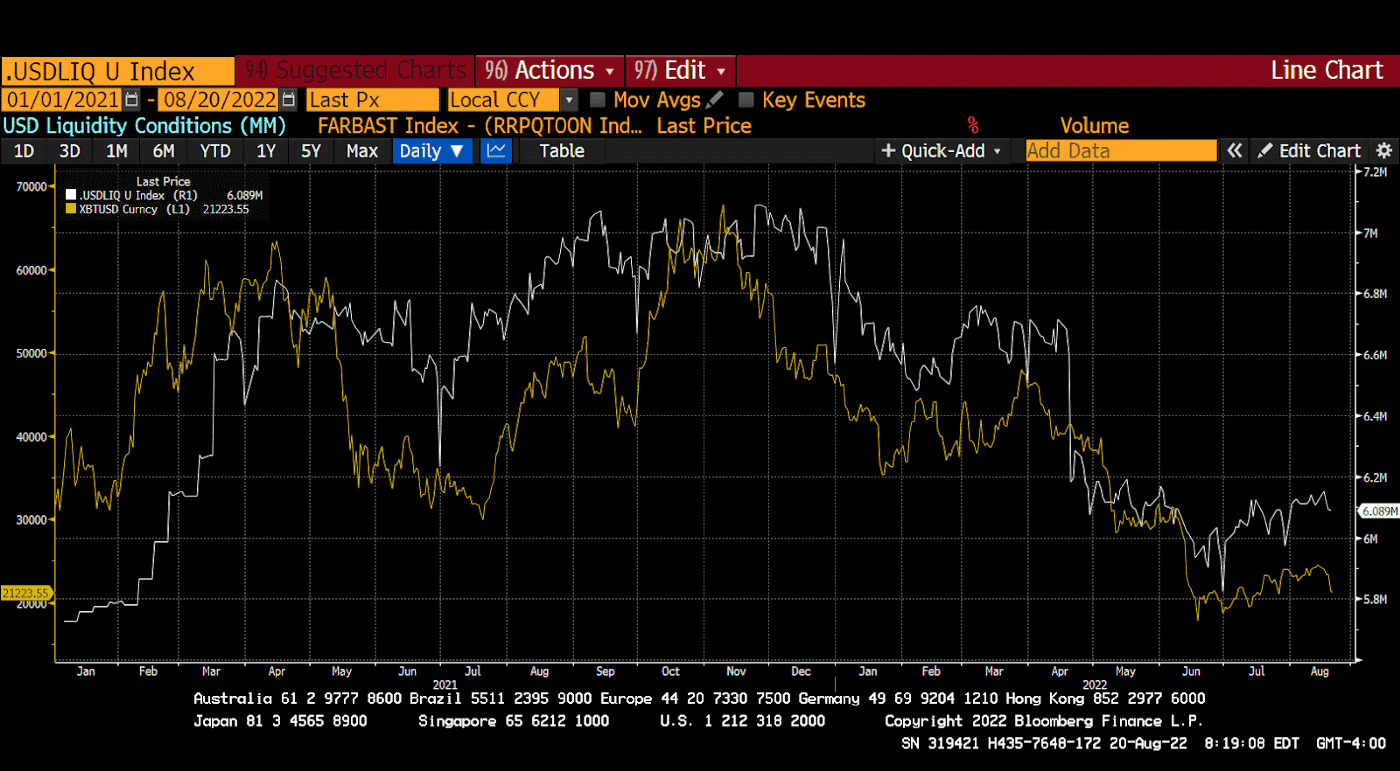

Индекс состояния ликвидности. Bitcoin vs. USD

На этой фазе крипторынков Bitcoin показывает тесное совпадение (а иногда и опережение) с глобальным индексом долларовой ликвидности.

Индексы состояния ликвидности Bitcoin (желтый) и USD (белый)

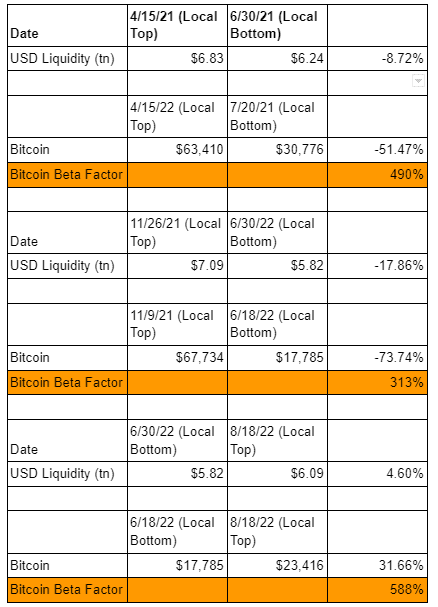

Чтобы проверить достоверность этой взаимосвязи, давайте посмотрим на локальные максимумы и минимумы ликвидности с 2021 года по настоящее время.

Каждая дата соответствует локальному максимуму или локальному дну, и тайминг просто невероятный. Bitcoin постоянно предвосхищает рост долларовой ликвидности и отстает от ее снижения. Немного печально, что сейчас биткоин — всего лишь мощная метрика долларовой ликвидности. Но на фундаментальном уровне это неудивительно.

Bitcoin — это цифровые деньги, представляющие собой другую систему и идеологию в отношении того, как общество может организовать свои финансы. Доллар является мировой резервной валютой, и он встроен в западную финансовую систему, возглавляемую американцами. Если долларовая система создает излишки, Bitcoin готов их поглотить. Bitcoin — это пожарная сигнализация в реальном времени, которая сигналит нам о расточительности финансовой системы, основанной на долларах.

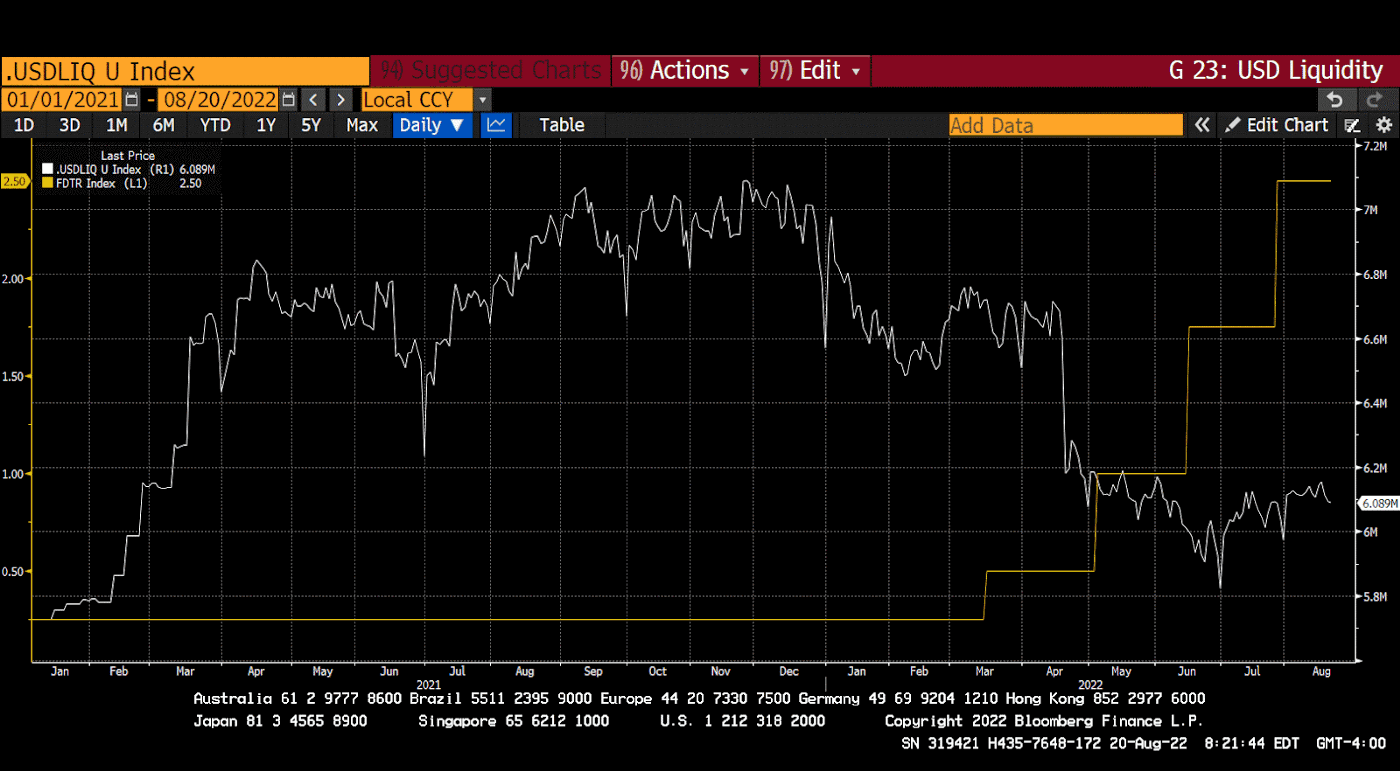

Price vs. Quantity

Что важнее для рисковых активов — цена доллара (ставка по федеральным фондам) или его количество (условия ликвидности)?

Ставки по федеральным фондам (желтый) vs. Условия долларовой ликвидности (белый)

ФРС начала «агрессивно» повышать учетную ставку в марте этого года. Однако, отскочив от недавнего локального дна, условия долларовой ликвидности начали улучшаться. Рискованные активы, такие как биткоин и акции, положительно отреагировали на рост такой ликвидности. Даже несмотря на то, что цена денег выросла.

Так что в настоящее время все указывает на то, что эффективность финансовых активов больше зависит от количества денег, чем от цены.

(Кстати, я понятия не имею, как количество и цена денег, движущиеся в противоположных направлениях, влияют на принятие решений в реальном бизнесе. Думаю, акулы, управляющие глобальными финансовыми институтами, тоже понятия не имеют.)

Фактор Bitcoin-контроля

Большинство криптовалют не могут наращивать свои долларовые объемы, когда Bitcoin падает. Но у меня есть уверенность в положительной краткосрочной динамике цены ЕТН. И причина тут простая — положительный эффект от «слияния». Я подробно объяснял это в своих последних двух эссе «ETH-flexive» и «Max Bidding».

В последнем эссе я называл аргументы, почему в ближайшее время ФРС откажется от борьбы с инфляцией и направит все усилия на смягчение финансовых условий. Это им нужно, чтобы остановить спад экономики перед выборами.

Однако, если мы оглянемся назад на график Индекса условий долларовой ликвидности, то увидим следующее. Этот индекс недавно снизился от локального максимума (что означает ужесточение условий ликвидности), и в результате криптовалюты сильно упали. Я могу придумать любую причудливую теорию о том, почему скоро ФРС поменяет стратегию. Но если индекс условий ликвидности продолжит снижаться, я просто ошибусь.

Теперь у меня есть более полное фундаментальное понимание того, как различные аспекты этого индекса влияют на большую или меньшую долларовую ликвидность в долларах США. И поэтому давайте подойдем к ситуации как политик, который больше переживает об отчетности перед обществом, чем об экономической реальности. Мне нужно, чтобы ФРС боролась с инфляцией, которая делает моих избирателей нищими. Но мне также нужно, чтобы в фондовый рынок пришли деньги — тогда мои богатые спонсоры станут счастливыми. Что делать?

Если количество денег оказывает большее влияние на рынки, чем их цена, то ФРС может повышать процентные ставки сколько угодно, не нанося вреда рынку — но при условии, индекс ликвидности также растет. Шоу с повышением директивных ставок создает впечатление, что ФРС борется с инфляцией. ФРС может даже позволить своему балансу упасть, чтобы поддерживать видимость борьбы. Но у нее все есть возможность влиять на балансы RRP, и она может призвать Казначейство тратить больше денег на стимулирование экономической активности. Тем самым ФРС увеличивает количество денег и поддерживает доходность акций. Очевидно, что эти два потенциальных рычага имеют конечную мощность — ни остатки RRP, ни TGA не могут опуститься ниже нуля. Но их можно использовать для эффективной компенсации QT в краткосрочной перспективе.

Меня по-прежнему беспокоят макрофинансовые условия, которые будут царить во время «слияния» ЕТН и сразу после него. Если все пойдет по графику, то «слияние» случится за два месяца до ноябрьских выборов. Я по-прежнему считаю очень вероятным такой вариант: даже если ФРС публично не сообщит о смене своей политики, NY Fed и Казначейство могут увеличить ликвидность перед выборами (через остатки RRP и TGA). Эта ликвидность должна стимулировать рискованные активы — но, должен признать, я не уверен на 100%, что так и будет.

Если ФРС или Казначейство не скажут нам напрямую, что меняют механизм RRP или темпы, которыми будет уменьшатся TGA, нам остается просто отслеживать еженедельные изменения в трех переменных индекса ликвидности и делать предположения о их ближайшие траектории.

(Читателям не нужны платные программы, чтобы построить такой индекс. Все эти компоненты публикует правительство один или несколько раз в неделю. Если вы хотите знать, почему резкое изменение цен на криптовалюту происходит за рамками некоторых крупных технологических индексов, это ключевой показатель, за которым нужно следить).

Кто-то возразит, что я меняю свои теории, чтобы оправдать свое позиционирование рынка. И это совершенно верно. Как я уже говорил ранее, «слияние» приведет к росту цены ETH независимо от условий долларовой ликвидности. Я по-прежнему считаю, что положительный эффект резкого сокращения эмиссии ETH на цену и положительная рефлексия между ценой/сетевой активностью/использованием сети преодолеют любую ситуацию, любые ужесточения условий долларовой ликвидности. Просто движение цены может быть слабее, чем я предсказывал или надеялся.

Другие эссе Артура Хейса

Источник: cryptohayes.medium.com/teach-me-daddy-33e7a66dfe76