«Периферія» — нове есе Артура Хейса. Короткий переказ

Дисклеймер: приблизний переказ змісту есе Артура Хейса подано в ознайомлювальних цілях. Висловлені нижче судження є особистими поглядами автора першоджерела. Його думка може не збігатися з думкою редакції Incrypted.

Екс-глава криптовалютної біржі BitMEX Артур Хейс опублікував нове есе — The Periphery. Він розібрав, як відмова Федеральної резервної системи США (ФРС) від посилення монетарної політики і зростаючі потреби Сполучених Штатів фінансувати «периферійні» війни вплинуть на казначейські облігації, золото і біткоїн.

Команда Incrypted підготувала короткий переказ тексту.

Людський досвід складається з низки подій, більшість з яких поза нашою владою, як, наприклад, вибір батьків. Тому важливі не події, а реакція на них — саме вона визначає успіх чи невдачу.

У відповідь на теракт 11 вересня, унаслідок якого загинуло кілька тисяч людей, США два десятиліття вела війни в Іраку, Сирії та Афганістані, витративши $10 трлн.

Сьогодні ринок побоюється, що війна проти ХАМАСу може призвести до ескалації конфлікту і появи в Ізраїлю більш грізних супротивників як на Близькому Сході, так і в глобальному плані. І головний страх у тому, що, підтримуючи Ізраїль, США вплутується в ще одну складну війну на периферії.

Дорогі війни — це ціна за Pax Americana і велич «імперії». Щоб підтримувати цей імідж, США доводиться витрачати всі свої ресурси на підтримку союзників аж до повного банкрутства.

Окей, банкрутство — це занадто голосно. Йдеться про збільшення боргу до непідйомного рівня. Щойно це станеться, центральному банку доведеться друкувати ще більше грошей для підтримки уряду. І після цього почнеться найцікавіше для фінансових активів з фіксованою пропозицією, таких як золото і біткоїн.

У цьому есе ми не будемо копатися в історії або військовій стратегії, але подивимося, як ринок реагує на останні події. Зосередимося на таких інструментах, як десятирічні та тридцятирічні казначейські облігації, а потім подивимося, як золото і біткоїн відреагували на коливання найбільш безризикового резервного активу Pax Americana.

Місію виконано

ФРС вважає, що може перемогти інфляцію через підвищення ключової ставки фінансування і скорочення свого балансу. При досягненні достатньо обмежених кредитних умов (що звучить дуже невизначено), вона припинить цикл посилення. Про це неодноразово говорив глава регулятора — Джером Пауелл.

На вересневому засіданні ФРС оголосили, що ми, ймовірно, близькі до завершення циклу підняття ставок, оскільки сам ринок починає посилювати грошово-кредитні умови. Ця заява будується на зростанні довгострокових (10 і більше років) казначейських облігацій.

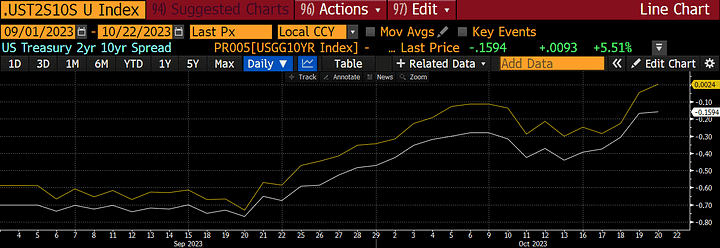

У відповідь ринок облігацій відреагував стрімким розпродажем. Почалася та жахлива подія, якої ще не бачила сучасна економіка,— bear steepener. Це ситуація, коли прибутковість довгострокових облігацій зростає швидше за аналогічний показник короткострокових.

Але навіщо комусь довгострокові облігації, якщо ФРС більше не планує підвищувати ставки? Проблема в тому, що індекс споживчих цін (CPI) все ще далекий від цільового показника в 2%. Це означає, що ставки доведеться підвищувати до настання рецесії або поки не збанкрутує якась велика фінансова компанія.

Після настання однієї з двох цих подій ФРС почне активно знижувати короткострокові ставки, щоб стабілізувати економічну ситуацію. Отже прибутковість довгострокових облігацій стане вищою, ніж короткострокових. Це називається bull steepener і це те, що зазвичай відбувається в економіці.

Але в США поки що немає ні великого банкрутства рівня Bank of America, ні рецесії (криза регіональних банків не береться до уваги). Виходячи з цього, ринок очікував подальшого підвищення ставок, а ФРС оголосила про паузу, тобто фактично сказала, що bull steepener не відбудеться. Саме тому власники довгострокових облігацій почали продавати їх із премією.

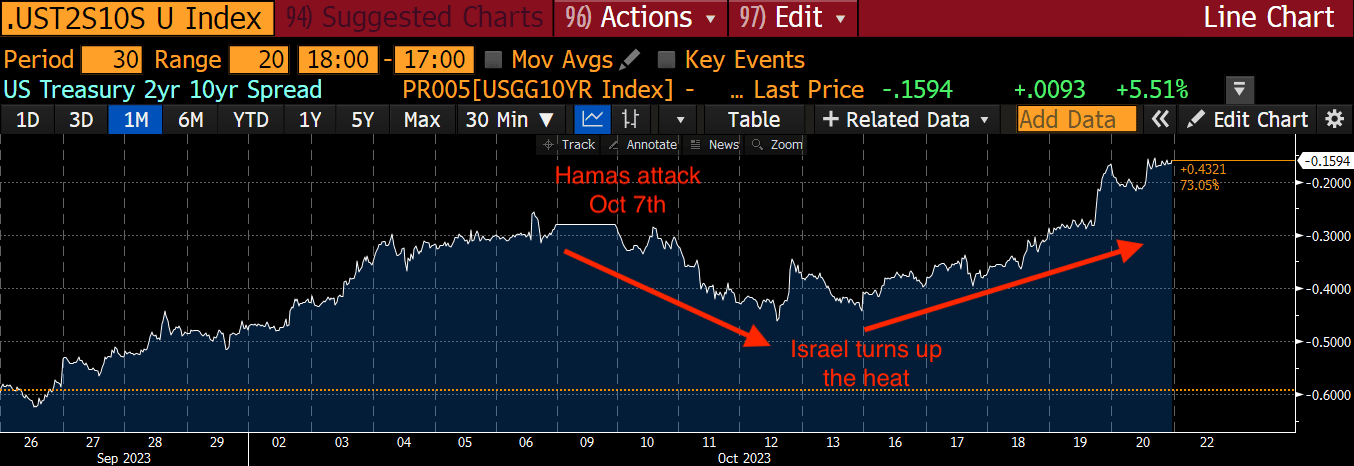

Цей графік демонструє як посилився bear steepener після того, як ФРС заявила про паузу 20 вересня.

Крім того, з’явилися побоювання з приводу гігантського обсягу боргу, який Міністерство фінансів США повинно буде продати, щоб фінансувати уряд. Ці дані були відомі й раніше, але почали викликати занепокоєння лише після паузи ФРС.

Отже, ФРС боїться далі підвищувати ставки, федеральний уряд витрачає більше грошей, ніж Сем Бенкман-Фрід на аддералл, а ринок реагує розпродажем. Але чому bear steepener такий небезпечний для фінансової системи?

Леви, тигри і ведмеді!

Щоб показати, чому ця ринкова структура небезпечна для світової фінансової системи, розглянемо, як банки хеджують свої ризики при підвищенні ставок.

Як приклад візьмемо тридцятирічну іпотечну позику з фіксованою ставкою і можливістю дострокового погашення без штрафу. У цьому кредиті є два основні ризики:

- відсотковий ризик;

- ризик дострокового погашення.

Ці ризики покривають через короткі позиції за казначейськими облігаціями. Коли ви відкриваєте шорт за облігаціями, то отримуєте гроші, але платите оголошену ставку прибутковості.

Наприклад, якщо я відкриваю коротку позицію за облігацією номіналом $1000 за ціною 99% з прибутковістю до погашення 2%, то я отримую $990 сьогодні, виплачую 2% щороку і $1000 після настання терміну погашення. Це грубий приклад, але суть ви зрозуміли.

Процентний ризик

Банк залучає короткострокові депозити, щоб потім реінвестувати їх вигідніше на довгостроковій основі. Видаючи тридцятирічну іпотеку за фіксованою ставкою, банк не знає, як зміниться цей показник у майбутньому.

Тепер уявімо, що ключова ставка (а за нею і ставка за депозитами) зростає до 6%. Банк зазнає збитків, оскільки отримує від позичальника за іпотекою 3%, а кредиторам повинен виплатити 6%. Щоб хеджувати ці збитки, банку потрібно продати частину казначейських облігацій.

Ризик дострокової оплати

Щоб компенсувати втрати, банк може шортити облігації замість використання депозитів для фінансування іпотеки. Якщо він отримує 3% за іпотекою і займає коротку позицію за облігацією з прибутковістю 2%, то його прибуток становить 1%. Але облігацію з яким терміном погашення слід шортити?

Ви можете подумати, що логічно відкрити коротку позицію за облігацією з аналогічним іпотеці терміном погашення. Але це помилка, оскільки позичальник може погасити свій кредит достроково.

Тепер, якщо ставки почнуть падати — позичальнику буде простіше взяти дешевшу іпотеку і закрити дорожчу у вашому банку. Це означає, що останній більше не отримує доходу за іпотекою і не може виплачувати відсоток за тридцятирічною облігацією, тобто по суті втрачає свій актив.

Якщо ж ставки почнуть зростати, то позичальник продовжить використовувати вашу іпотеку. Але в банку виникають проблеми, якщо він вибрав облігації з надто коротким терміном погашення і повну виплату за ними потрібно зробити до того, як закриється іпотека. У такому разі фінансувати іпотеку доведеться з депозитів, ставка за якими тепер вища, ніж ставка за іпотекою.

Як банк ви визначаєте термін облігацій для хеджування іпотеки, виходячи з очікувань процентної ставки.

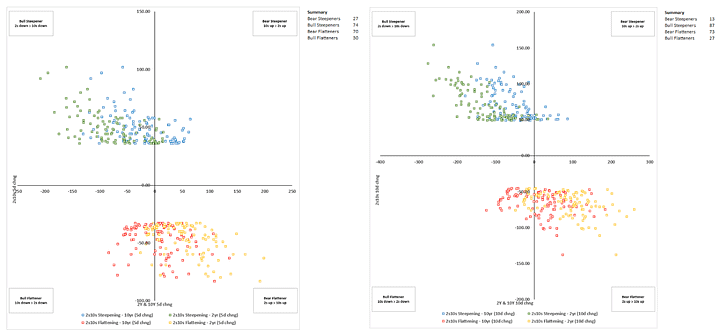

Наведена вище діаграма ілюструє, як на ринку з’являється bear steepener. Погляньте на верхній правий квадрат — він майже порожній і в цьому є сенс, оскільки раніше ФРС підвищувала ставки, чекала рецесії, а потім починала зниження. На основі цих історичних даних аналітики і будують очікування.

Але проблема в тому, що сьогодні встановився режим управління ставками, який раніше не використовувався. Це означає, що моделі банків не працюють, і всі, хто використовує облігації або інші відсоткові продукти, не мають належного хеджування ризиків.

Поки ставки зростають у режимі bear steepener, термін погашення облігацій на балансах банків збільшується. І, оскільки в міру зростання ставок облігації починають втрачати прибутковість (негативна опуклість), торгові відділи отримують величезні збитки.

У міру зростання ставок банкам доводиться відкривати дедалі більше коротких позицій за облігаціями з більш тривалими термінами погашення. У цей момент банк може увійти в спіраль смерті через негативну опуклість.

- Ставки зростають у режимі bear steepener.

- Термін погашення портфелів трейдерів збільшується.

- Сукупні збитки за утримуваними облігаціями також зростають.

- Трейдери починають відкривати більше коротких позицій за облігаціями, щоб компенсувати збитки.

- Термін погашення портфеля збільшується.

- Повторюємо кроки з другого по четвертий.

Не можна забувати про іншу величезну проблему — після кризи 2008 року ФРС та інші центробанки знизили ставки до нуля і почали друкувати гроші для викупу облігацій. Але пенсійні фонди з десятками трильйонів доларів капіталу не могли собі дозволити нульову прибутковість, просто тому, що їм треба виплачувати допомогу та утримання людям, які вийшли на пенсію. І вони почали шукати додаткові джерела доходу.

Щоб вирішити цю проблему, великі інвестиційні банки продали пенсійним фондам відсоткові продукти з включенням опціонів. Саме премія за опціон і дозволила збільшити прибутковість. Найпоширенішим інструментом стали відкличні облігації.

Банківські гіганти на кшталт JP Morgan, Goldman Sachs, BNP Paribas і Nomura продали їх на трильйони доларів, а тепер зазнають величезних збитків. Щоб застрахуватися, ці банки повинні використовувати описану вище торговельну стратегію, і що більше вони хеджують, то більше втрачають. Усе це відбувається через bear steepener, який є прямим результатом політики ФРС та інших центральних банків.

Регулятори не бачать усього масштабу проблеми, оскільки банки не зобов’язані звітувати про деякі речі, а самі угоди позабіржові та двосторонні. Банки намагаються законно замаскувати ризики, через що ніхто до кінця не знає, за якої величини ставки все посиплеться і які будуть збитки.

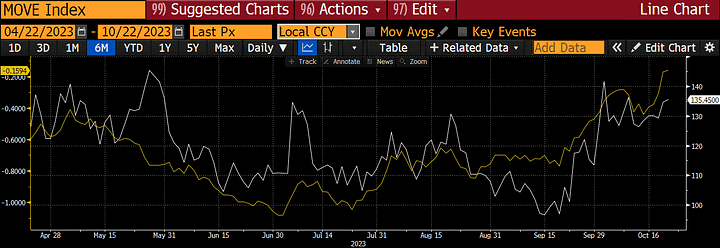

Ми можемо сказати, що відбувається щось незвичайне, оскільки волатильність облігацій зростає разом з їхньою прибутковістю. Я думаю, що зростання волатильності викликане експоненціальним зростанням продажів. Зрештою на ринку може статися раптовий вибух.

ФРС знає це і тому зробила паузу. Формально пауза замаскована під часовий лаг впливу відсоткової ставки на економіку, але правда в тому, що якщо ставки продовжать зростати, регіональні банки перетворяться на пил.

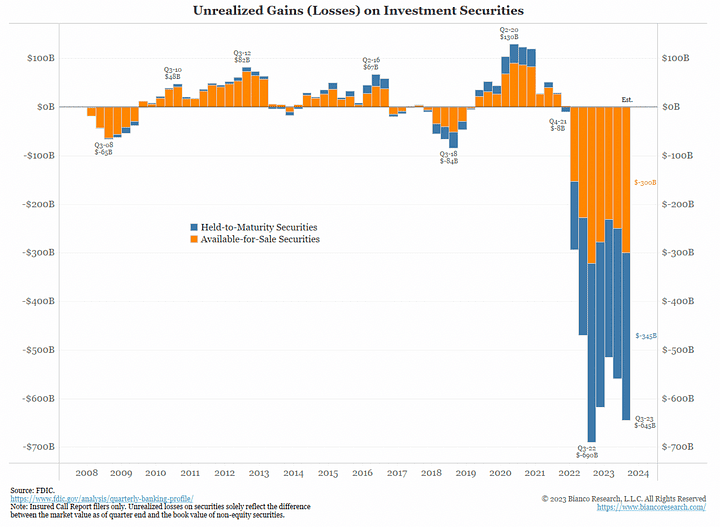

Інвестори скоріше вкладуться в облігації під 5,5% річних, ніж покладуть депозит у місцевий банк за нижчою ставкою і за високого ризику банкрутства. Крім того, банківська система США сидить на майже $700 млрд нереалізованих збитків за казначейськими облігаціями. Ці втрати будуть прискорюватися в міру того, як ціни на довгострокові облігації продовжать падати.

Після ще кількох банкрутств уряд втрутиться, щоб врятувати регіональні банки, як це було з Silicon Valley Bank, First Republic та іншими. Але ринок поки що не вірить у те, що весь баланс банківської системи США де-факто гарантований державою. А коли повірить — інфляційні очікування злетять до небес, а ціни на довгострокові облігації впадуть ще більше.

Рефлекторна реакція

Повернемося до війни між ХАМАСом та Ізраїлем. Коли ринки відкрилися в понеділок після першого нападу ХАМАСу 7 жовтня, казначейські облігації США зросли, прибутковість впала, золото трохи знизилося, а нафта трохи зросла.

Суть цього руху в тому, що інвестори тікають у тиху гавань найбезпечнішого активу Pax Americana — казначейських облігацій США (особливо довгострокових).

Але в міру того, як справа затягувалася, ставало зрозуміло, що Ізраїль не заспокоїться. Прем’єр-міністр країни уповноважив Армію оборони Ізраїлю знищити ХАМАС і заявив, що їхні дії будуть відчуватися протягом багатьох поколінь.

При цьому Ізраїль оточений не дуже дружньо налаштованими арабськими країнами, і якщо удар буде занадто сильним, ці країни повинні будуть втрутитися у відповідь на вимоги своїх громадян захистити палестинців. Крім того, проблемою стане і криза біженців — багато арабських країн не хочуть укорінювати ідеологію ХАМАСу.

Ключове питання полягає в тому, чи вступлять Іран і «Хезболла» у відкритий конфлікт з Ізраїлем? Якщо Іран втрутиться, чи означає це, що Америка вступить у війну? І чи втручатиметься в конфлікт Росія, якщо її союзник — Іран — протистоятиме США? А якщо Росія буде залучена, то як відреагує Китай?

Багато питань, немає простих відповідей, але повернемося до казначейських облігацій США.

Америка витратила $8 трлн на Афганістан, скільки ж доведеться витратити на постачання ізраїльтян для боротьби з Іраном, який матиме приховану або явну підтримку Росії та Китаю? У міру того, як очікувані військові витрати почали зростати, ринок казначейських облігацій США відновив розпродаж.

Важкий вибір Pax Americana

Прем’єр-міністр Ізраїлю наразі перебуває під судом за звинуваченням у хабарництві, шахрайстві та зловживанні довірою. Судовий розгляд триває досі.

Найкраще, на що може сподіватися політик, який перебуває у скрутному становищі, — це війна, яка змусить наляканий народ за всяку ціну підтримати свого лідера. Таким чином, він повинен відповісти в максимально агресивній манері, щоб запевнити ізраїльських громадян у тому, що він забезпечить їхню безпеку і викорінить ХАМАС і його ідеологію.

Агресивна реакція Ізраїлю вже призвела до того, що частина Гази перетворилася на руїни, а тисячі палестинських мирних жителів було вбито, що стало проблемою для правлячих еліт Pax Americana. Весь світ дивиться на президента Джо Байдена і задається питанням, невже США підтримують це?

Підтримавши Ізраїль, Сполучені Штати ризикують бути втягнутими у війну з Іраном та іншими країнами Близького Сходу. Іран заявив, що його червоною лінією є наземне вторгнення ЦАХАЛу в сектор Газа. Це одна гаряча точка.

З іншого боку, Ізраїль вивів з ладу аеропорти Дамаска і Алеппо за допомогою повітряних бомбардувань. Сирія є державою-сателітом Росії, тому вона дистанціюється від раніше дружнього Ізраїлю. Якщо США поставлять бомби, які використовуються для знищення союзника Росії, якою ж буде відповідь? Чи вимагатиме ця відповідь військового втручання США у ще одну країну?

Це всього лише два приклади. Я впевнений, що їх буде більше, оскільки Ізраїль продовжує бомбити регіони Близького Сходу. Байден міг би встановити межу тому, що Америка буде підтримувати, і припинити фінансування, якщо Ізраїль продовжить у тому ж дусі. Але, бачачи це, інші союзники переглянуть питання про те, чи варто прислухатися до США.

Еліти Pax Americana у скрутному становищі. Який би шлях вони не обрали, їхня позиція щодо Ізраїлю послаблює імперію — доведеться або витратити трильйони на війни, або втратити союзників, які почнуть тікати, коли зрозуміють, що їхня підтримка може припинитися в разі засудження внутрішньої політики.

Назад у країну пісків

Наслідки військової кампанії Ізраїлю настільки погано позначилися на його арабських сусідах, що вони відмовилися від зустрічі з президентом США. Зрештою, все, що зробив Байден, це приземлився в Ізраїлі та підтвердив, що Америка підтримує союзників, незважаючи ні на що. Чому для цього не можна було просто зателефонувати в Zoom?

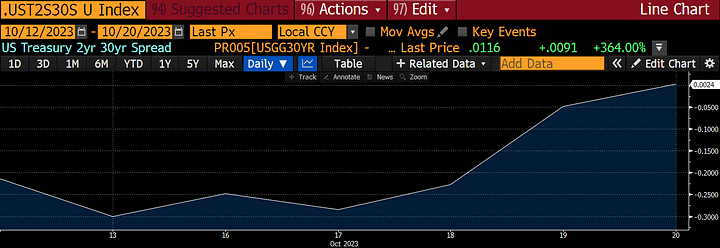

Ізраїльська військова реакція посилювалася, США зберігали мовчання, а ринок казначейських облігацій відновив розпродаж. Ставало дедалі очевиднішим, що майбутня вартість передбачуваної військової підтримки Ізраїлю та інших союзників, які, безсумнівно, зіткнуться з викликом, врахована ринком.

Бюджет

Після звернення до американської громадськості з поясненнями, чому США мають підтримати Україну та Ізраїль, Байден запросив у Конгресу $105 млрд. Ось розбивка:

- $60 млрд фінансування для України;

- $14 млрд Ізраїлю;

- $10 млрд гуманітарної допомоги Україні та всьому світу;

- $14 млрд для боротьби з незаконним обігом наркотиків і фентанілу;

- $7 млрд для Індо-Тихоокеанського регіону і Тайваню;

Мільярд тут, мільярд там, і скоро ви заговорите про реальні гроші. Ринок облігацій послухав промову Байдена, зачитав його бюджет і влаштував істерику. Наступного ранку прибутковість різко зросла.

Якщо витрати США на оборону зростуть, то на підтримку військової машини знадобляться ще трильйони боргових зобов’язань. Саме тому облігації розпродаються, а прибутковість зростає.

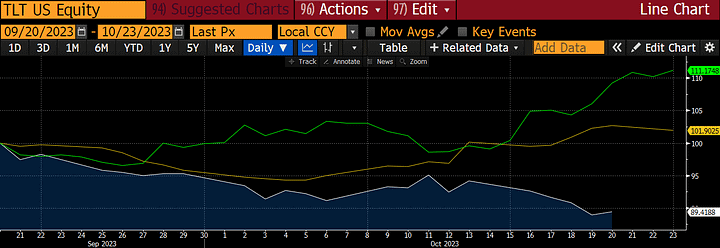

Але важливішою подією є ціновий рух золота і біткоїна. Через небажання володіти облігаціями країни, що веде дві війни, інвестори починають вкладати багатство в аполітичну безпечну гавань, таку як золото.

Біткоїн взагалі не відреагував, коли почався конфлікт між ХАМАСом та Ізраїлем. Але піднявся вище $30 000, оскільки прибутковість казначейських облігацій США почала зростати і відновився bear steepener.

Ні золото, ні біткоїн не гарантують прибуток. Якщо вони зростають одночасно з прибутковістю облігацій США, це говорить про дисконтування майбутнього зі збільшенням державних витрат і зростанням інфляції.

З моменту засідання ФРС 20 вересня TLT (довгострокові казначейські облігації США) впали на 11%, біткоїн зріс на 11%, а золото зросло на скромний 1%. Ринок стурбований інфляцією, а не прибутками, тому біткоїн і золото зростають разом із довгостроковою прибутковістю.

Але що, якщо світ скотиться до різних опосередкованих битв між США і Росією/Китаєм, які будуть вестися в різних місцях? Усі великі економіки повинні будуть наростити виробництво військових матеріалів, щоб передати їх своїм союзникам.

Кожен долар і юань, витрачений на кулю, — це долар і юань, які могли б піти на виробництво речей, яких ми потребуємо, наприклад, продуктів харчування. Усе потребує енергії, тому без інфляції війни не буває.

Якщо така нова реальність, то я не хочу володіти облігаціями будь-якої країни. Погані новини, скрізь ведмеді. Золото і біткоїн починають говорити нам про це.

Потоки

Давайте складемо все це разом.

ФРС повідомила про паузу в циклі підвищення ставок, поки інфляція не буде переможена. У результаті власники казначейських облігацій США влаштували істерику. Вони почали продавати довгострокові папери з маржею. Таким чином, крива прибутковості різко підвищилася. Це викликало рефлексивні дії з боку глобальних банків, які повинні продавати більше облігацій, що призвело до зростання волатильності разом із прибутковістю.

США, як вказав Байден, будуть твердо стояти на боці свого союзника, витрачаючи все необхідне на озброєння для підтримки військових зусиль Ізраїлю. Сполучені Штати також допомагають Україні.

Військовий бюджет Америки дійсно «вибухне», особливо якщо союзники ХАМАСу також вступлять у боротьбу. Це призведе до збільшення майбутніх державних позик, межу яким складно встановити. Тому облігації розпродаються, а прибутковість зростає на майбутніх очікуваннях збільшення витрат США на периферійні війни.

Потреби банків у структурному хеджуванні та потреби в запозиченнях військової машини США рефлекторно підживлюють одна одну на ринку казначейських облігацій. Якщо довгострокові облігації США не забезпечують безпеки для інвесторів, то останні починають шукати альтернативу. Золото і, найголовніше, біткоїн починають зростати на реальних страхах перед глобальною інфляцією воєнного часу. Що я буду робити зі своїм портфоліо?

В ідеалі я хотів дочекатися фінансового вибуху або розвороту ФРС зі зниженням ставок. Але ринок рідко створює ідеальні умови. Байден намагається втягнути Америку в ще один відкритий конфлікт. Якщо Афганістан проковтнув $8 трлн, скільки вимагатиме війна з таким противником як Іран?

Біткоїн підскочив вище $30 000 на чутках про те, що Комісія з цінних паперів і бірж США схвалила спотовий біткоїн-ETF від Blackrock, але відкотилася до $27 000, коли з’ясувалося, що це фейк.

Однак після виступу Байдена, біткоїн і золото зростають на тлі агресивного розпродажу довгострокових казначейських облігацій США. Це не спекуляція з приводу схвалення ETF — це біткойн, що дисконтує інфляційне майбутнє з глобальною світовою війною.

Це сигнал про те, що пора переходити від короткострокових казначейських облігацій США до криптовалют. Перша зупинка — біткоїн, потім Ethereum і, нарешті, мої улюблені шиткоїни.