Висока FDV, обмежена пропозиція: як венчурні інвестори «ламають» токеноміку

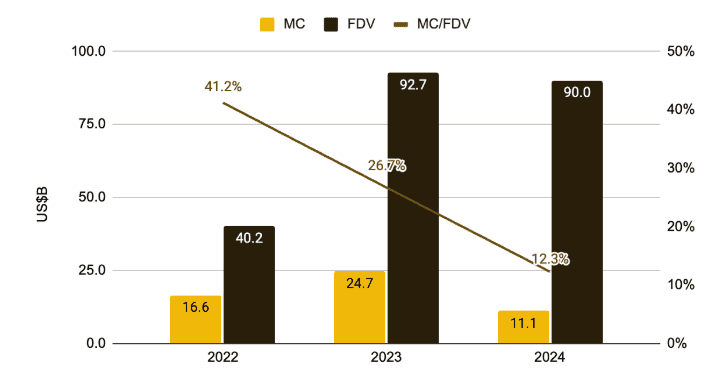

У середині травня 2024 року аналітики Binance Research опублікували звіт, присвячений проблемі зниження циркулюючої пропозиції нових активів. Документ викликав дискусію в спільноті та сприяв поширенню наративу про токени з високою FDV, але низькою пропозицією, які могли стати причиною падіння ринку альткоїнів у квітні.

Команда Incrypted розібралася, у чому проблема подібних інструментів і чи справді вони чинять настільки сильний вплив на роздрібних інвесторів.

Що таке FDV і «циркулююча пропозиція»?

В основі вищевказаного наративу лежить дисбаланс двох ринкових метрик цифрових активів:

- FDV (Fully Diluted Valuation) — передбачувана ринкова капіталізація проєкту за умови, що всі токени доступні на ринку і торгуються за поточною вартістю.

- Циркулююча (доступна) пропозиція — кількість токенів, що торгуються на відкритому ринку. На основі цього показника також формується поточна ринкова капіталізація проєкту.

Таке співвідношення часто виникає, коли на момент початку торгів більша частина токенів належить команді або раннім інвесторам і заблокована відповідно до передбачених токеномікою обмежень.

З низки причин у співтоваристві сформувалася негативна оцінка проєктів з високою FDV і низькою циркулюючою пропозицією. Серед основних проблем — посилення цінового тиску з часом, непрозорий розподіл активів і цінові маніпуляції.

Поширення дискусії у спільноті

Проблема нерівномірного розподілу токенів не нова. Так, інфлюенсер Джордан Фіш (Cobie) ще 2021 року опублікував статтю про використання метрик FDV і циркулюючої пропозиції для оцінки проєкту. Він зазначив, що довгострокове блокування активів ранніх інвесторів створює цінове спотворення і часто призводить до зниження вартості токена з часом.

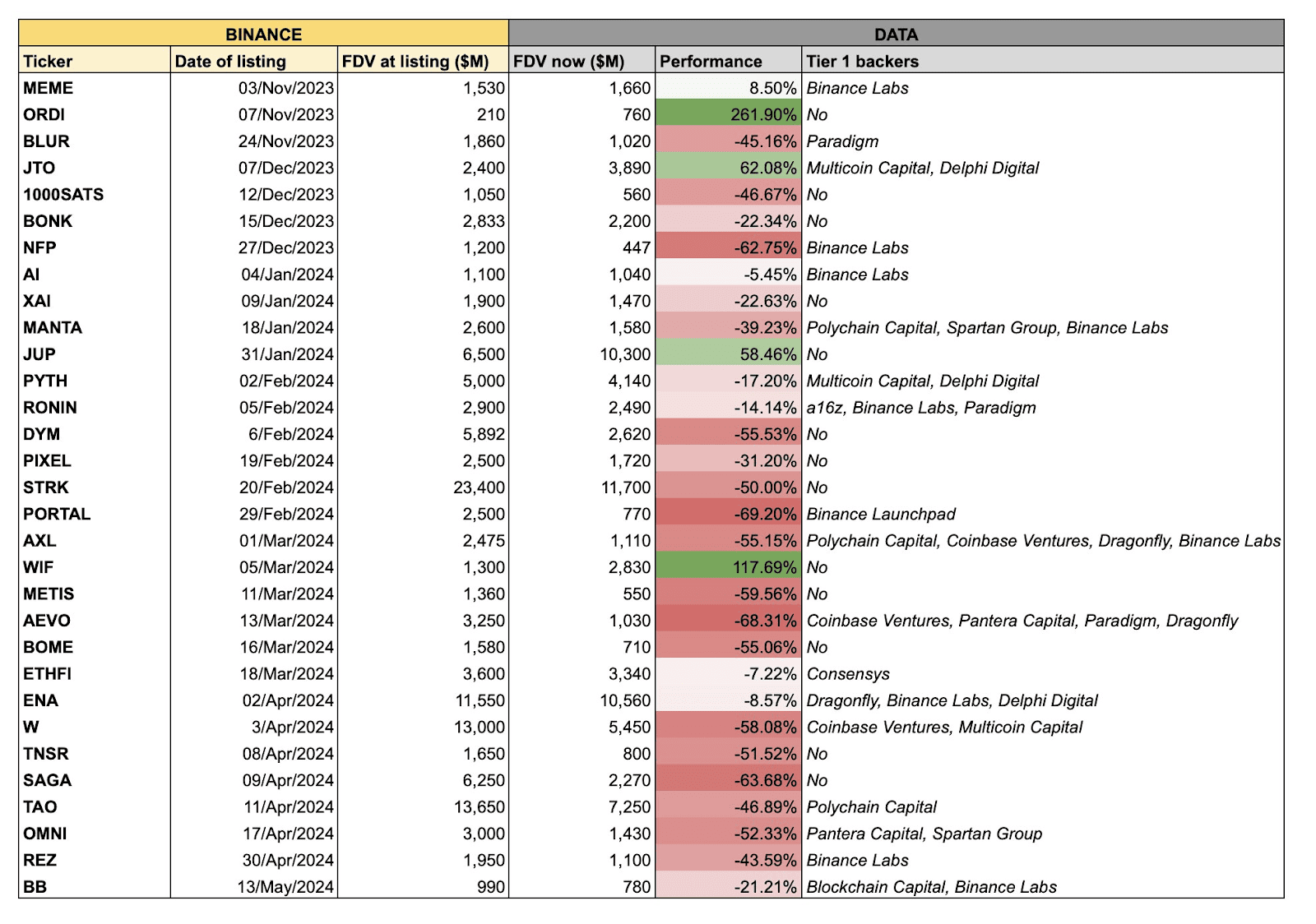

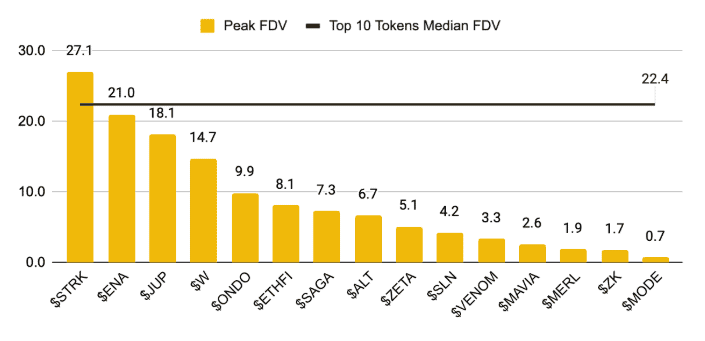

У 2024 році тема знову набула поширення у спільноті. Messari зазначили, що тригером стала публікація аналітиком SwissBorg Флорентом Кенінгом таблиці продуктивності активів, що потрапили в лістинг Binance. Вибірка демонструє, що з кількох десятків токенів лише чотири показали позитивну динаміку, причому вони вирізняються високою циркулюючою пропозицією щодо FDV.

Керуючий партнер інвестиційного фонду Dragonfly Capital Хасіб Куреші вказав, що справжньою причиною поширення дискусії стало квітневе падіння ринку. У поєднанні з популяризацією мемкоїнів цей обвал призвів до створення наративу про те, що користувачі відмовляються від проєктів з високою FDV, але низькою пропозицією на користь інструментів з більш справедливим розподілом.

Ще одним тригером став звіт Binance, який демонструє, що співвідношення між початковою пропозицією і ринковою капіталізацією за останні два роки знизилося з 46% до 12%.

У чому проблема подібних активів?

Самі по собі FDV і циркулююча пропозиція — просто ринкові показники активу, які нічого не говорять про структуру розподілу токенів, очікування інвесторів або цінові прогнози.

Cobbie та аналітики Messari сходяться в тому, що низька початкова пропозиція — це нормально, оскільки команді потрібно мати фінансовий резерв для подальшого розвитку. Брак же токенів може призвести до додаткової емісії для покриття витрат, пов’язаних із розробкою або залученням користувачів, що часто негативно сприймається власниками.

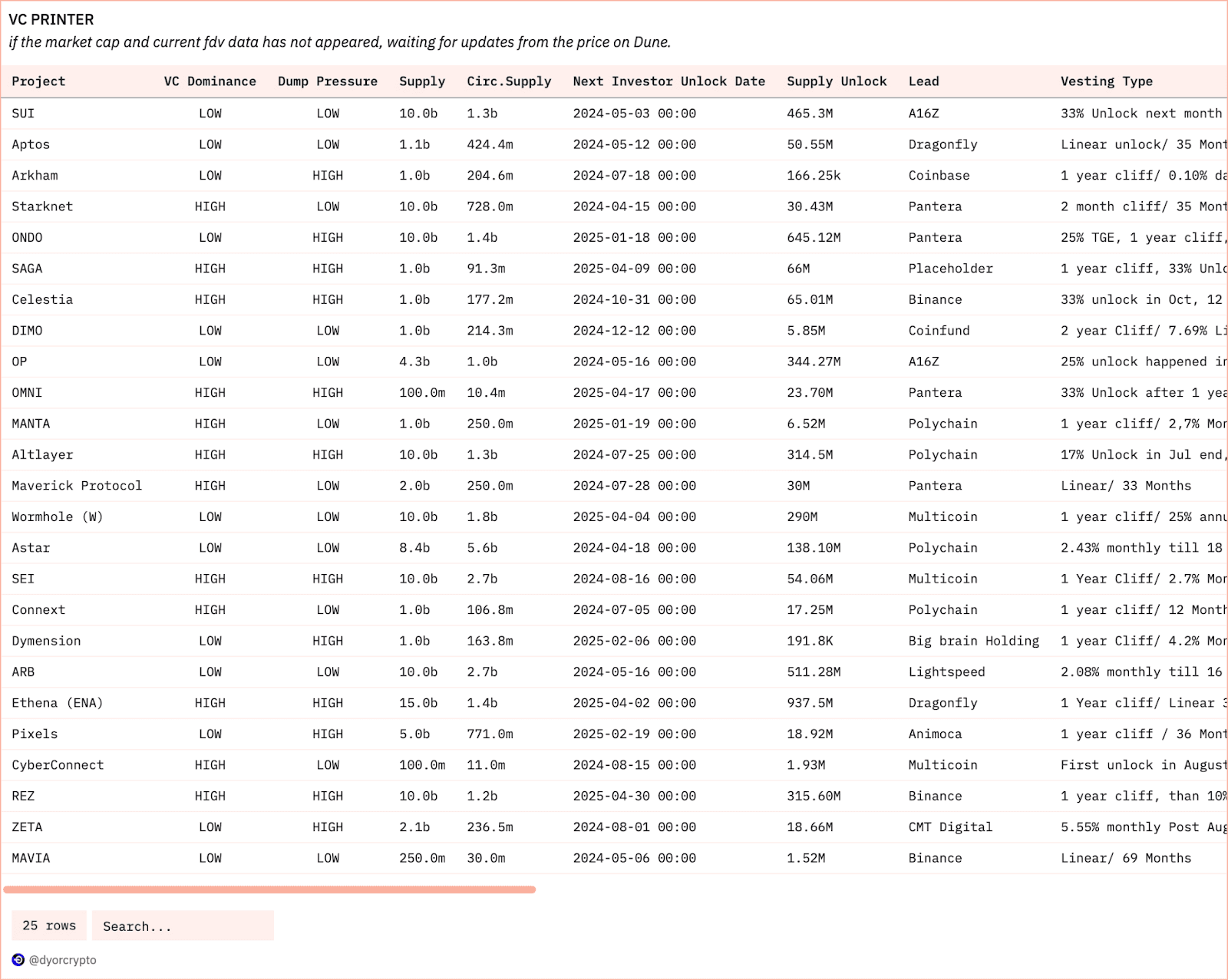

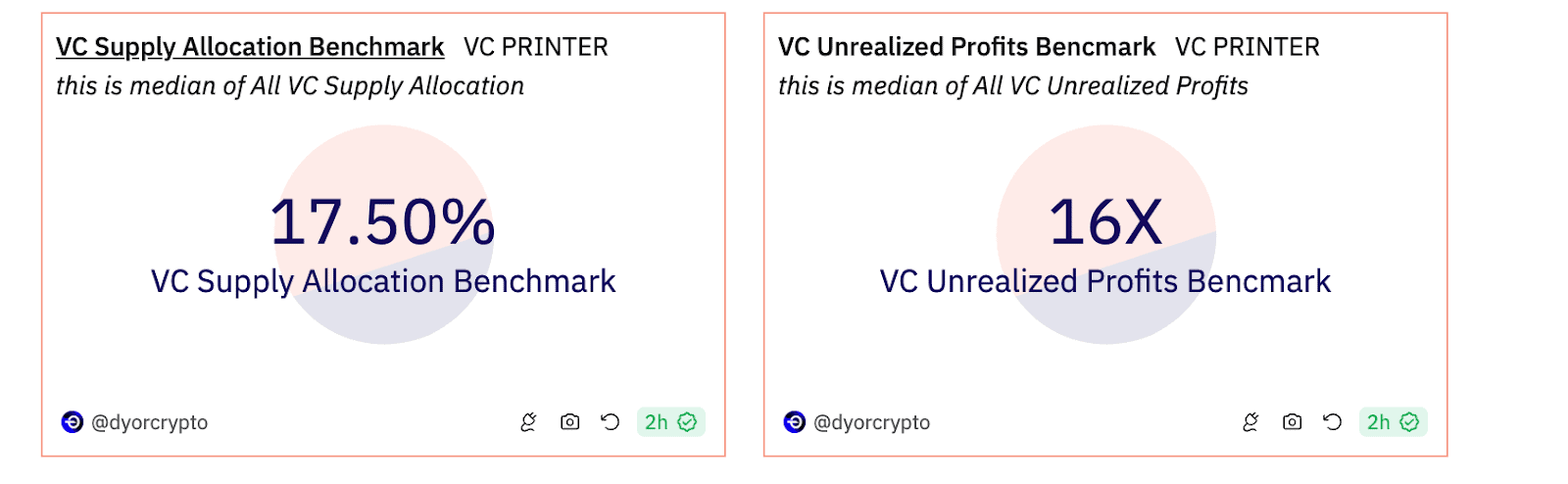

Однак у спільноті проєкти з високою FDV і низькою циркулюючою пропозицією називають «венчурними принтерами» (VC printer), оскільки вважається, що найбільший дохід у подібних кейсах отримують ранні інвестори.

Такий ярлик виник, оскільки проєкти з нерівним розподілом токенів, що виражається в дисбалансі FDV і ринкової капіталізації, мають низку внутрішніх проблем.

Нерівність інвестиційних можливостей

У спільноті склалася думка, що після заходу ICO баланс інвестицій у криптоіндустрії змістився від роздрібних користувачів у бік венчурного капіталу.

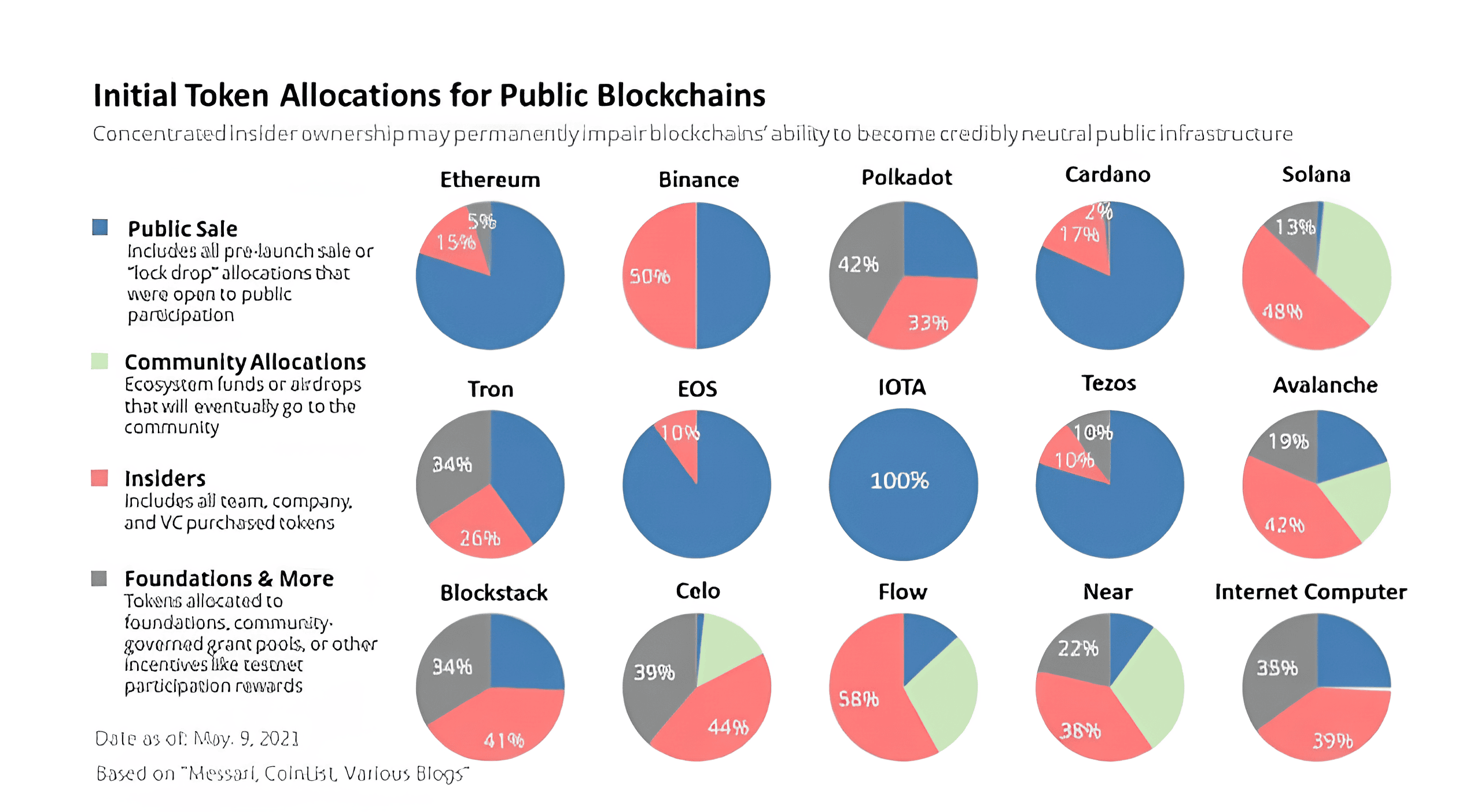

Замість того щоб залучати кошти від потенційних користувачів, як це зробив «еталонний» Ethereum, команди воліють звертатися до інвестиційних фондів. У рамках закритих раундів фінансування останнім пропонується купити токени з дисконтом до передбачуваної ціни виходу на ринок.

Доступ же до інвестування для роздрібних користувачів зводиться до участі в публічних продажах, на які виділяється порівняно невелика кількість токенів. При цьому вартість активів для приватних і публічних інвесторів може істотно відрізнятися.

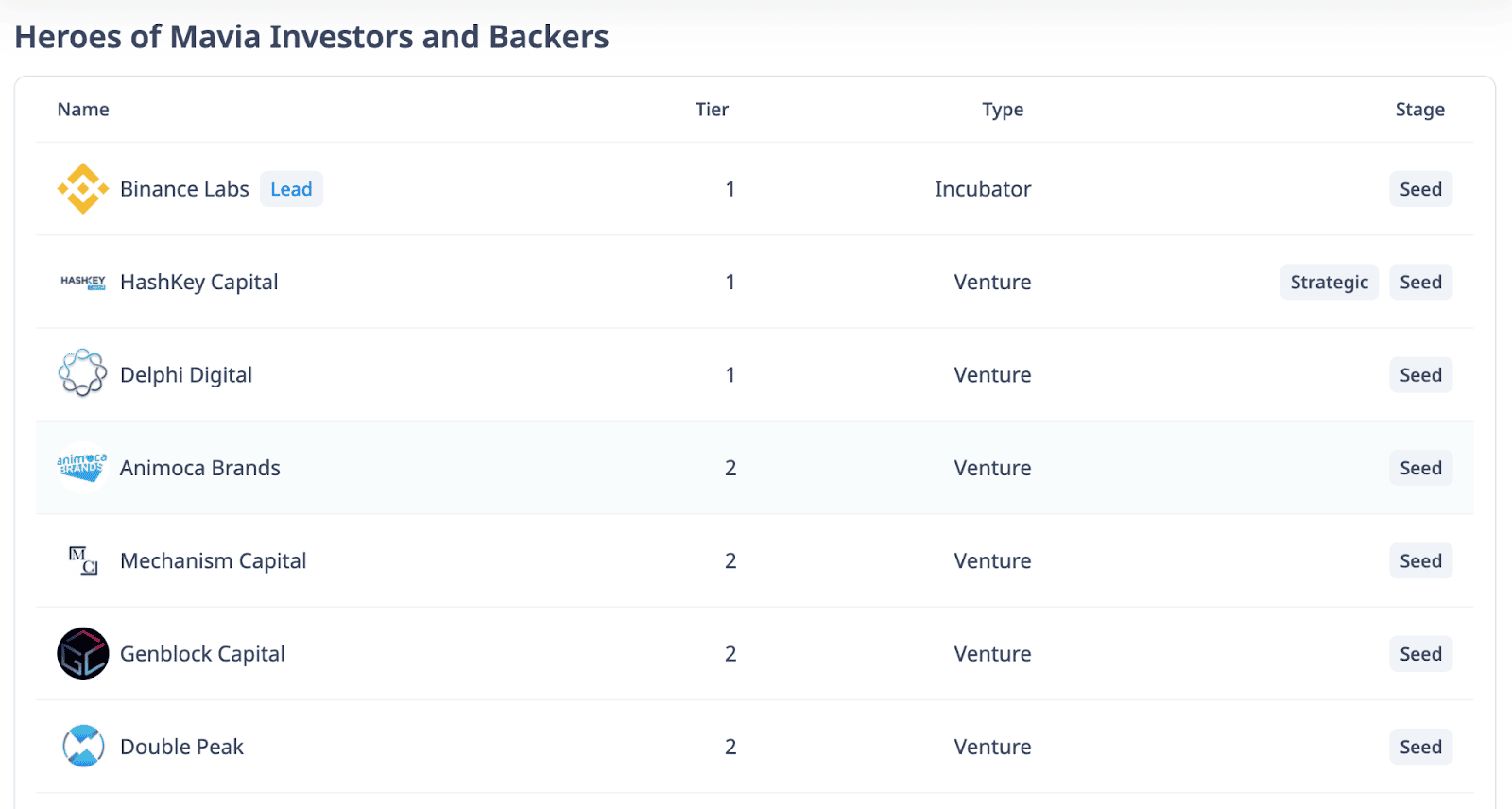

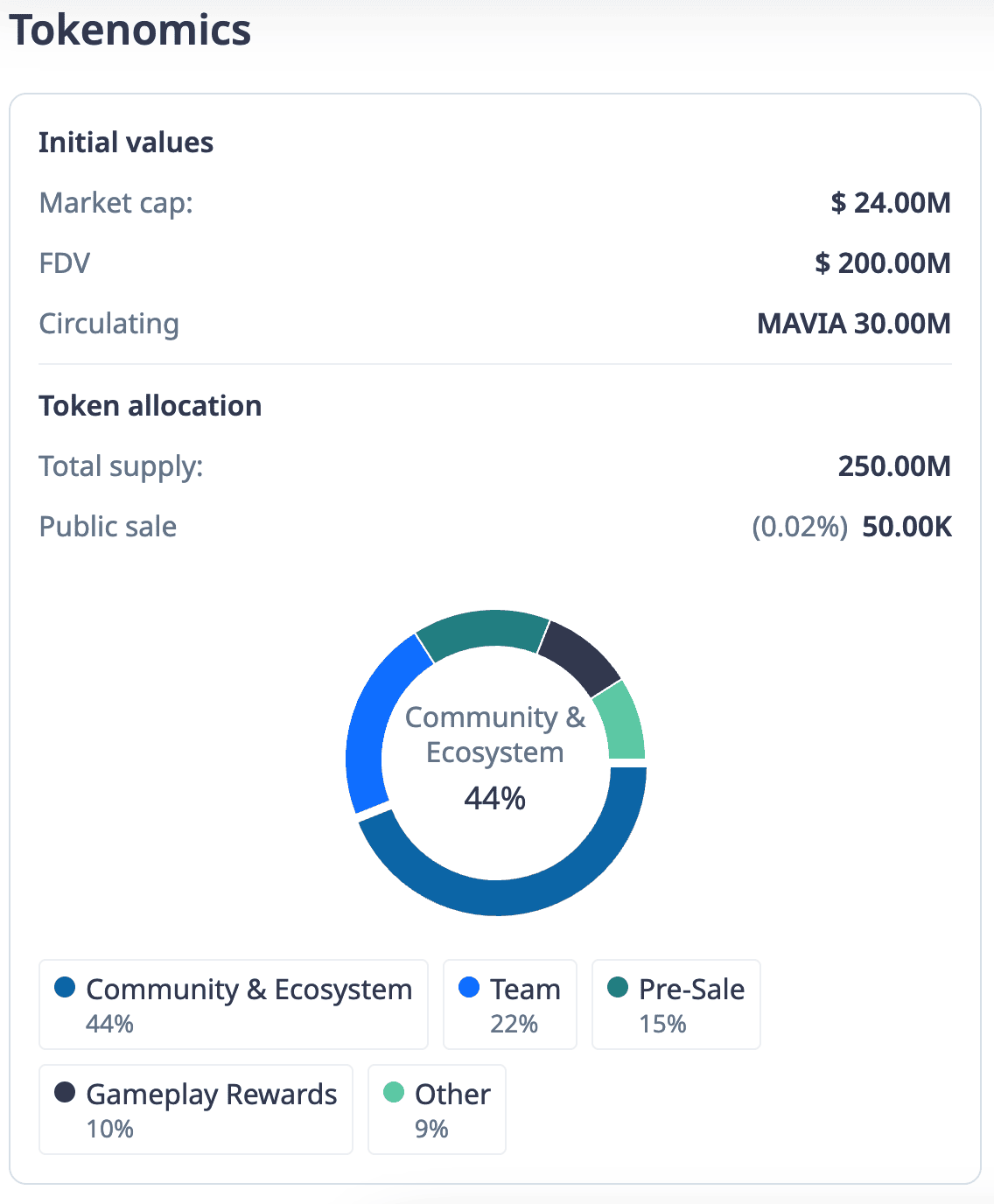

Наприклад, GameFi-проєкт Heroes of Mavia (MAVIA). За даними Cryptorank, для пресейлу виділено 15% від загальної пропозиції в 250 млн токенів, а для публічного продажу — лише 50 000 токенів, або менше 1%. При цьому на момент написання середній ROI учасників публічного продажу становить 3,82x, тоді як Dune Analytics повідомляє про нереалізований дохід приватних інвесторів у розмірі 14х.

Інформаційна асиметрія

На думку аналітиків Messari, пріоритет венчурного капіталу і низька початкова пропозиція (в якій немає токенів ранніх інвесторів) призводить до того, що основне ціноутворення відбувається на закритому позабіржовому ринку.

Найчастіше проєкти не розкривають, яку саме кількість токенів отримали учасники пресейлу і за якою ціною. У кращому разі публікуються підсумки раунду фінансування, але й цю інформацію не завжди можна знайти у відкритому доступі.

Ситуація ускладнюється ще й тим, що інвестиційні фонди продовжують торгувати своїми алокаціями на позабіржовому ринку. Джордан Фіш зазначив, що такі угоди часто проводяться через закриті контракти, умови яких залишаються невідомими. При цьому ранній інвестор може продати свої токени «тому, хто запізнився», вже за вищою ціною.

Через це у звичайних користувачів практично відсутня можливість визначити справедливу вартість активу. Усе, що їм залишається, — орієнтуватися на котирування відкритого ринку, які формуються в умовах низької циркулюючої пропозиції.

Аналітики Binace зазначили, що невелика початкова пропозиція — це свого роду штучна криза ліквідності, створена командою для підняття вартості токена під час старту торгів. Крім того, чим менше токенів на ринку, тим простіше маркетмейкерам проєкту утримувати цільові цінові значення.

У результаті роздрібні інвестори будують свої очікування виходячи зі спотворених штучною кризою пропозицій даних. Так, Флорент Кенінг вказав на необґрунтовані відмінності у співвідношенні FDV і обсягом заблокованих активів (TVL) конкуруючих DeFi-проєктів.

Саме тому як альтернативу багато користувачів вказують на мемкоїни, ринкова капіталізація яких дорівнює або близька до FDV, що свідчить про більш прозорий і чесний розподіл.

Неясна токеноміка

Інша проблема полягає в тому, що розподіл заблокованих токенів часто непрозорий. Токеноміка більшості проєктів містять лише загальні категорії власників, розміри їхніх алокацій і графіки розблокувань.

При цьому немає можливості визначити, на які цілі розробники мають намір витрачати кошти, або навіть фактичних власників алокацій. Така непрозорість надає команді та інсайдерам проєкту широкі можливості для управління активами в обхід спільноти. Приклад — спроба команди Arbitrum отримати фінансування для заохочення розробників з казначейства проєкту без згоди DAO.

Сукупність цих факторів призводить до посилення негативних очікувань від майбутніх розблокувань токенів ранніх інвесторів і команди. Роздрібні власники не розуміють, хто саме володіє тією чи іншою алокацією і що з нею станеться після зняття обмежень. При цьому інсайдери проєкту утримують активи, придбані набагато дешевше за ринкову вартість, що наштовхує на думки про масові продажі та «дамп» ціни.

За словами Cobie, ці страхи можна було б усунути, якби користувачі більше знали про позабіржові угоди, оскільки перепродаж алокацій нерідко знижує розрив між поточною ринковою ціною і вартістю покупки на ранніх раундах. На його думку, цим пояснюється феномен «бичачих розблокувань», після яких токен не падає і навіть демонструє позитивну динаміку.

Альтернативні пояснення

Однак не всі користувачі згодні з наративом про те, що висока FDV і низька початкова пропозиція є причиною падіння котирувань нових проєктів, а також що цей дисбаланс виник виключно через бажання венчурних фондів отримати надприбутки.

Так, Cobbie вважає, що підвищення FDV саме по собі є закономірною відповіддю на зростання загальної капіталізації індустрії, оскільки проєктам стало простіше залучати фінансування. На його думку, «величезну» FDV недавніх проєктів на кшталт StarkNet порівняно з Ethereum або Solana легко пояснити, якщо врахувати капіталізацію ринку на момент запуску.

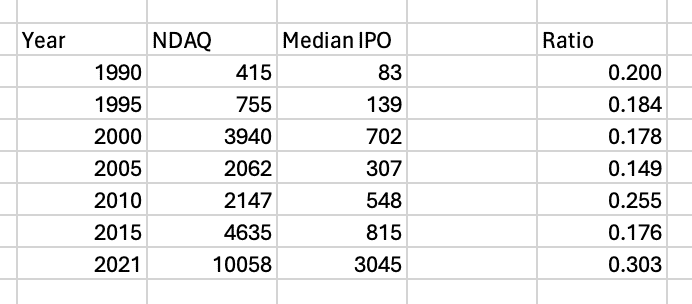

З цим згоден засновник DeFi-платформи Ambient Дуг Колкітт, на думку якого зростання FDV з часом характерне для всіх ринків і спостерігається також у традиційних IPO.

Вищезгаданий Хасіб Куреші, своєю чергою, зазначив, що основні аргументи на користь наративу про «зламаний ринок токенів» через венчурних інвесторів не відповідають дійсності. За його словами, багато проєктів у 2017-2020 роках також виділяли для венчурних інвесторів і команд суттєві алокації.

Куреші також вважає, що твердження, нібито нові проєкти з високою FDV почали дешевшати через фонди, що продають свої токени, є хибним, оскільки на момент квітневого падіння алокаціі ранніх інвесторів усе ще були заблоковані. Головною причиною зниження цін він називає макроекономічні чинники.

Колкітт підкреслив , що початкова пропозиція проєктів у попередні роки також була порівняно невеликою і не так сильно відрізнялася від поточних показників, як представлено у звіті Binance.

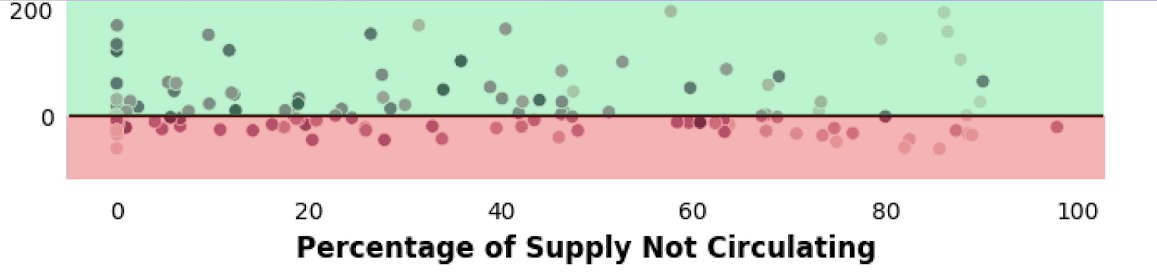

Аналітик під ніком Crypto Koryo, хоч і вказав на порівняно низьку продуктивність активів з високою часткою заблокованої пропозиції, все ж таки вважає, що варто робити поправку на час існування проєкту. На його думку, вирішальну роль відіграють ринкові умови і наративи.

Флорент Кенінг не спростовує негативного впливу фондів на криптоактиви, але зазначає, що популярність мемкоїнів зумовлена насамперед фактором культури. Він вважає, що ця категорія активів виграє у «війні» за увагу аудиторії, а також виступає як спосіб «бунту» роздрібних інвесторів проти венчурного капіталу.

Резюмуючи альтернативні думки, можна зробити висновок про те, що принаймні частина спільноти не вважає активи з високою FDV і низькою оборотною пропозицією новим явищем. Багато хто також не розглядає їх як основну причину зниження цін на токени «венчурних принтерів» і популяризації мемкоїнів. Сама по собі низька продуктивність токенів з високою часткою заблокованої пропозиції ще не гарантує причинно-наслідкові зв’язки між цими явищами.

Можливі рішення проблеми

Якщо токени з високою FDV і невеликою циркулюючою пропозицією справді відштовхують нових користувачів, то торговельні майданчики, ранні інвестори і проєкти повинні знайти вихід із ситуації, щоб уникнути посилення фінансового нігілізму і перетікання активності та ліквідності в мемкоїни.

Основні рішення виходять з окреслених у попередніх розділах проблем і вимагають скоординованих дій основних гравців ринку.

Зміна початкової пропозиції

Навіть якщо припустити, що дані зі звіту Binance перебільшені, а низька початкова пропозиція — норма для більшості проєктів, у деяких випадках кількість токенів під час запуску торгів дійсно не дає змоги справедливо визначити ціну на відкритому ринку.

На цю проблему вказав і Куреші, зазначивши, що 10% від загальної пропозиції — це занадто мало для ефективного встановлення ціни. Він також нагадав, що венчурні фонди не можуть розблокувати свої алокації під час початку торгів, оскільки це порушує регуляторні вимоги до інвесторів у США.

До цього процесу також варто долучити криптовалютні біржі, які можуть встановлювати більш жорсткі правила лістингу і сприяти формуванню реалістичних очікувань у роздрібних інвесторів. Ймовірно, передбачувані березневі зміни вимог до нових активів від Binance, серед яких подовження кліффу і збільшення частки маркетмейкерів, націлені на боротьбу з наслідками низької початкової пропозиції.

Не виключено, що поява мемкоїнів, повна емісія яких перебуває «в ринку», а також поширення описаного в статті наративу вплинуть на майбутні запуски і змусять деякі команди шукати оптимальне співвідношення цих показників.

Поліпшення токеноміки

Відсутність чіткого поділу токенів між категоріями власників і заздалегідь встановлених цілей їхнього застосування також створює труднощі для роздрібних інвесторів під час аналізу проєкту.

Здебільшого опубліковані командою дані щодо токеноміки — це єдине джерело інформації для зовнішнього користувача, на основі якого формуються прогнози майбутньої цінової динаміки. Більш визначена і прозора структура розподілу активів повинна сприяти і більш реалістичним очікуванням інвесторів.

Іншим важливим аспектом є загальний баланс розподілу токенів. Нові пріоритети розробників повинні включати більше можливостей для роздрібних користувачів і продуману структуру розблокування алокацій приватних інвесторів, яка знизила б ціновий тиск у майбутньому.

Розкриття інформації

За словами Фіша, дані про позабіржові угоди із заблокованими алокаціями часто важкодоступні або зовсім закриті від роздрібних користувачів, що і викликає інформаційну асиметрію між приватними і публічними інвесторами.

На його думку, більша прозорість допомогла б зняти страхи ритейлу і була б корисною для фондів через зниження ризику дампа перед черговим розблокуванням.

У Messari зазначили, що на розв’язання цієї проблеми націлений сервіс Echo, що дає змогу приватним інвесторам ділитися інформацією про позабіржові угоди. Однак загалом ринок потребує підвищення прозорості та доступності даних про ранні інвестиції та дії венчурних фондів.

Таким чином, зазначений у спільноті дисбаланс між FDV проєкту і доступною пропозицією токенів пов’язаний із глибшими проблемами залучення фінансування та інформаційної асиметрії між фондами і приватними інвесторами. Створення збалансованої токеноміки та структури ринку загалом потребує комплексного підходу та участі всіх гравців галузі.

Перехід до «справедливої» альтернативи мемкоїнів можна розглядати як «бунт» проти венчурного капіталу, однак у довгостроковій перспективі їхня цінність для галузі залишається невизначеною. Ключова проблема в тому, що інвестиційні фонди роблять істотний внесок у розробку технічно складних проєктів, що створюють цінність для користувача, чим забезпечують своє монопольне становище.

Користувачі інвестують у мемкоїни на знак протесту проти венчурних фондів, але запускають їх у мережі Solana, а обмін проводять через Jupiter, незважаючи на те, що обидва ці проєкти належать до «венчурних принтерів» і вирізняються високою FDV за низької пропозиції.