Обзор падения FTX

Перевод статьи Сэма Бенкмана-Фрида «FTX Pre-Mortem Overview»

В середине ноября FTX International стала фактически неплатежеспособной. В конце концов, история компании напоминает нечто среднее между судьбой Voyager и Celsius.

К этому привело 3 фактора, которые сработали вместе:

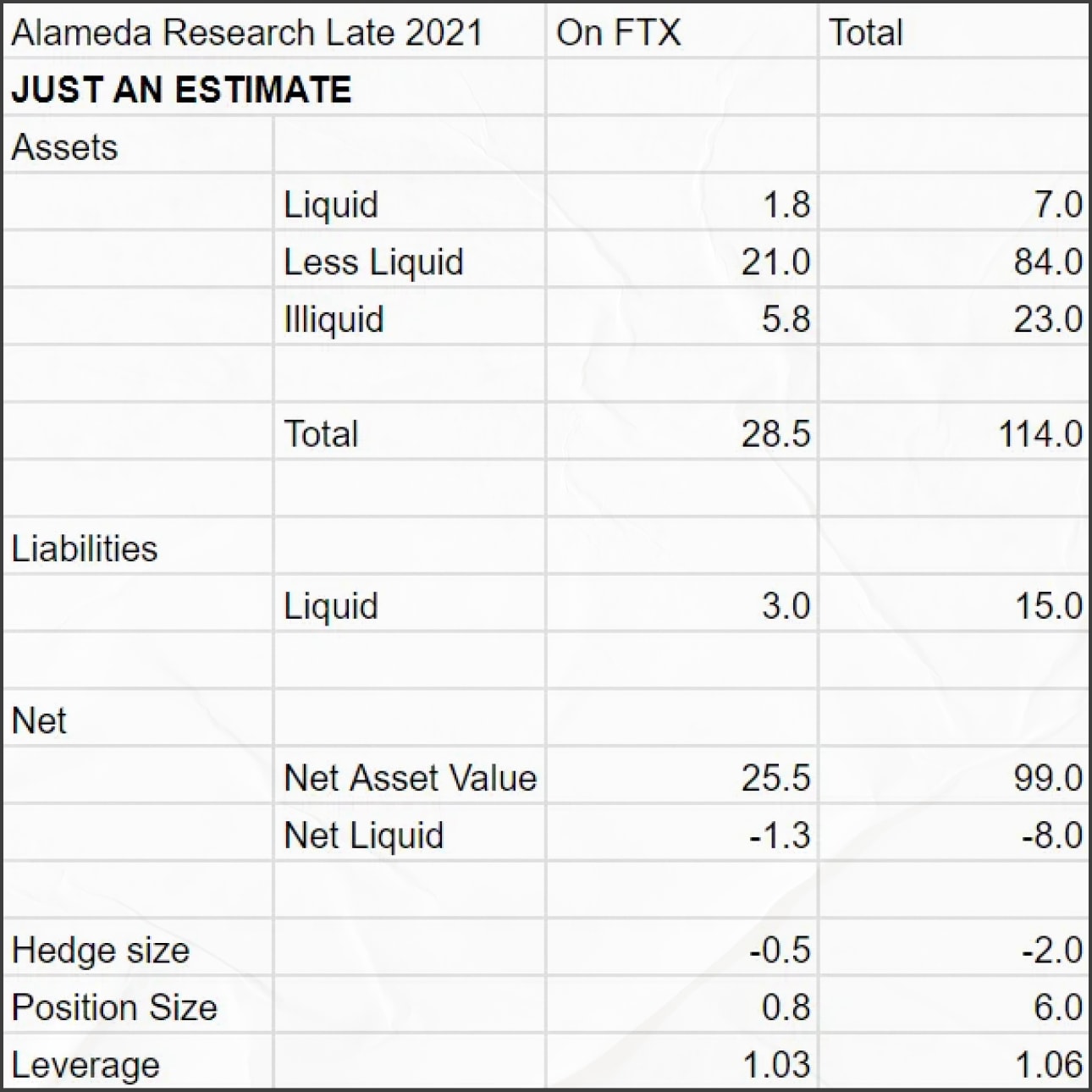

- За 2021 год баланс Alameda вырос примерно до $100 млрд чистой стоимости активов, $8 млрд чистых заимствований (leverage) и $7 млрд ликвидности.

- Alameda не смогла в достаточной степени хеджировать свою рыночную зависимость. В 2022 году случилась серия крупных обвалов рынка акций и криптовалют. Это привело к снижению рыночной стоимости ее активов примерно на 80%.

- В ноябре 2022 года гендиректор Binance спровоцировал экстремальный, быстрый и целенаправленный удар. Это сделало Alameda неплатежеспособной.

Затем заражение Alameda перешло на FTX и другие субъекты. Подобным образом банкротство Three Arrows повлияло на состояние дел у Voyager, Genesis, Celsius, BlockFi, Gemini и других участников.

Несмотря на это, потенциально у компании есть шанс на существенное восстановление. FTX US остается полностью платежеспособной и она в состоянии вернуть все средства клиентов. Активы FTX International оцениваются в миллиарды долларов, и я передаю почти все свои личные активы клиентам.

Заметки

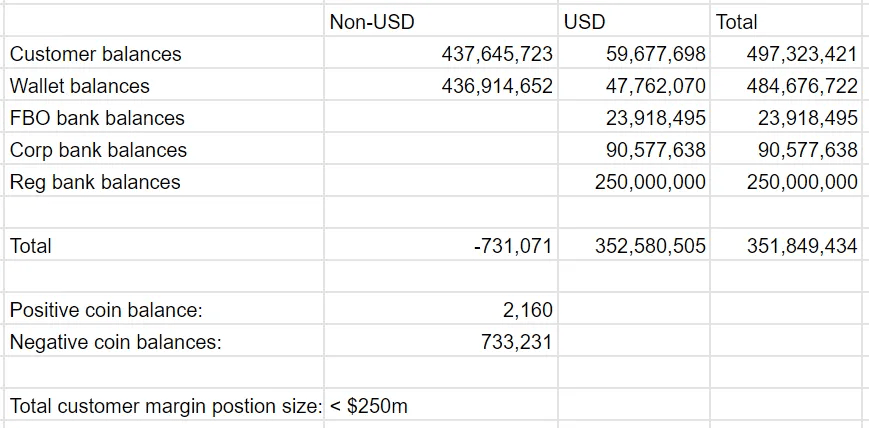

Этот пост посвящен (не)платежеспособности FTX International. Речь не идет о FTX US, потому что американское подразделение полностью платежеспособно и всегда было таким. Когда я передал FTX US г-ну Рэю и команде по банкротству, у компании было около $350 млн чистого кэша сверх клиентских остатков. Средства биржи и клиентские деньги были отделены от FTX International. Смешно, что пользователи FTX в США до сих пор не вернули свои средства. Вот мой отчет о балансе FTX US на момент передачи:

FTX International работала как биржа за пределами США. Она регулировалась за пределами США, была зарегистрирована за пределами США и привлекала клиентов за пределами США. По факту, она управлялась, регистрировалась и имела штаб-квартиру на Багамах как FTX Digital Markets LTD.

Клиенты из США обслуживались на (все еще платежеспособной) бирже FTX US.

Сенаторы выразили обеспокоенность по поводу возможного конфликта интересов у Sullivan & Crowell (S&C). Вопреки заявлению S&C, что у них «были ограниченные и в основном деловые отношения с FTX», S&C числилась одной из двух основных юридических фирм FTX International до банкротства. Также они были основной юридической фирмой FTX US. Гендиректор FTX US пришел из S&C. Фирма работала с FTX US над созданием нормативного приложения. Также они консультировались с FTX International по некоторым важным нормативным проблемам. И сотрудничали с FTX US по самым важным транзакциям. Когда я приезжал в Нью-Йорк, я иногда работал из офиса S&C.

S&C и GC были основными сторонами, которые угрожали и давали на меня. Они хотели, чтобы я назвал кандидатом на должность генерального директора FTX человека, которого они сами выбрали. В том числе кандидата для платежеспособной организации в FTX US, который затем подал заявку на банкротство по Главе 11 и выбрал S&C как советника перед юридическими лицами-должниками.

Несмотря на свою неплатежеспособность и несмотря на то, что за последние несколько дней работы из платформы сняли примерно $5 млрд, FTX International сохраняет значительные активы — примерно $8 млрд различной ликвидности на момент прихода к власти г-на Рэя. Кроме того, нам поступило множество потенциальных предложений о финансировании (в том числе подписанные после подачи заявки о банкротстве) на общую сумму свыше $4 млрд. Я полагаю, что, если бы FTX International дали несколько недель, ситуация была бы другой. Мы могли бы использовать свои неликвидные активы и собственный капитал для привлечения достаточного финансирования, чтобы в значительной степени оздоровить клиентов.

Но S&C оказала давление на FTX в отношении подачи заявок по главе 11. И я беспокоюсь, что эти варианты выхода из кризиса могли быть забыты. Даже сейчас я считаю, что если бы FTX International перезагрузилась, появилась бы реальная возможность того, что клиенты практически бы не пострадали.

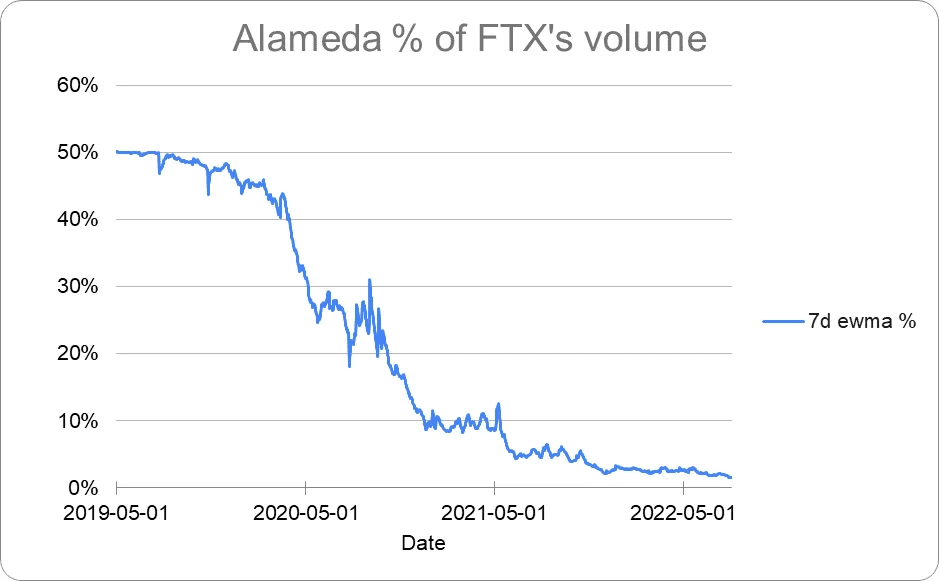

В 2019 году ликвидность FTX в значительной степени зависела от Alameda. Но к 2022 году она значительно диверсифицировалась: доля Alameda упала примерно до 2% объема на FTX.

Я не воровал деньги и уж точно не прятал миллиарды. Почти все мои активы использовались и до сих пор используются для помощи клиентам FTX. Я, например, предложил передать почти все свои личные доли в акциях Robinhood клиентам. Я даже согласен отдать 100%, если команда по банкротству компенсирует мои судебные расходы перед фирмой D&O.

В 2021 году FTX International и Alameda были легальными и независимо прибыльными компаниями. Каждая из них заработала миллиарды.

В течении 2022 года Alameda потеряла около 80% стоимости своих активов. Это случилось из-за серии рыночных падений — как это было у Three Arrows Capital (3AC) и других криптофирм в прошлом году. Потом ее активы еще больше просели из-за целенаправленной атаки. На FTX повлияло падение Alameda, точно так же как Voyager и другие ранее пострадали от банкротства 3AC.

Обратите внимание, что во многих местах я вынужден делать приблизительные выводы. Многие мои личные пароли хранятся в руках команды по банкротству FTX (не говоря уже о корпоративных данных). Если они захотят добавить свои сведения в обсуждение, я буду только рад.

Кроме того, последние несколько лет я не руководил Alameda.

Многие показатели собраны задним числом, исходя из моделей и допущений, основанных на данных, которые у меня были до ухода с поста гендиректора. Также я делал моделирование и оценки, основанные на этих метриках.

Обзор произошедшего

2021

В течение 2021 года стоимость чистых активов Alameda выросла примерно до $100 млрд по моей модели рыночной оценки. Можно проигнорировать такие активы, как SRM (которые были намного больше разбавлены, чем оборотные запасы). В таком случае я полагаю, что чистые активы составляли примерно $50 млрд.

И в течение 2021 года позиции Alameda тоже выросли.

Я думаю, что у нее было около $8 млрд чистых займов. Полагаю, они были потрачены на следующие вещи:

- ~ $1 млрд на выплату процентов кредиторам;

- ~ $3 млрд на выкуп капиталовожений Binance в FTX (cap table);

- ~ $4 млрд на венчурные инвестиции.

(Под «чистым заимствованием» я имею в виду, в основном, заимствование за вычетом имеющихся ликвидных активов, которые можно было бы использовать для возврата ссуд. Это чистое заимствование в 2021 году поступило в основном от сторонних кредитно-заемных фирм — Genesis, Celsius, Voyager и т. д., а не от маржинальной торговли на FTX.)

Итак, к началу 2022 года, я полагаю, баланс Alameda выглядел примерно так:

- ~$100 млрд NAV;

b) ~$12 млрд ликвидности от сторонних партнеров (Genesis и пр.);

c) ~$10 млрд большей ликвидности, которую они, вероятно, могли бы получить от этих третьих сторон;

d) ~1,06x кредитное плечо.

В этом контексте неликвидная позиция на ~$8 млрд казалась разумной и не очень рискованной. Ведь у Alameda были десятки миллиардов долларов доступного кредита/маржи от сторонних кредиторов.

Я думаю, что одних SOL на балансах Alameda было достаточно, чтобы покрыть чистые займы. И они исходили от сторонних кредитно-заемных фирм, которые (как мне сказали) присылали точные балансовые отчеты Alameda.

Я думаю, что ее позиция на платформе FTX International в то время была разумной — около $1,3 млрд по моей модели, обеспеченной активами на десятки миллиардов долларов. И на тот момент FTX успешно прошла аудит GAAP.

Таким образом, по состоянию на конец 2021 года для того, чтобы «утопить» Alameda, понадобился бы обвал рынка примерно на 94%! И не только в SRM и подобных активах — Alameda в любом случае была чрезмерно обеспечена, если не обращать на них внимания. Я думаю, что одна только позиция в SOL была больше, чем их кредитное плечо.

Но Alameda не смогла полностью застраховаться от риска экстремального рыночного краха: стомиллиардные активы имели всего несколько миллиардов долларов хеджирования. У них было чистое кредитное плечо примерно 1,06x (имеется в виду [net position – hedges]/NAV). Это был длинный рынок.

В результате Alameda теоретически была подвержена экстремальному рыночному краху, но для ее банкротства требовалось бы падение рынка примерно на 94%.

Обвалы рынка 2022 г.

Таким образом Alameda вступила в 2022 год примерно с такими условиями:

- $100 млрд NAV;

- $8 млрд чистого заимствования;

- Кредитное плечо 1,06x;

- Десятки миллиардов долларов ликвидности.

Затем в течение года рынки снова, снова и снова рушатся. И до середины лета Alameda несколько раз не удавалось в полной мере застраховать свои позиции.

- BTC упал на 30%;

BTC упал еще на 30%; - BTC снова упал

на 30% ; - Рост процентных ставок сократил глобальную финансовую ликвидность;

- Luna упала до $0;

- Celsius обанкротился;

- Genesis начал закрываться;

- Ликвидность займов/кредитов Alameda упала с ~$20 млрд в конце 2021 года до ~$2 млрд к концу 2022 года.

И поэтому активы Alameda подвергаются ударам снова, и снова, и снова. Но эти проблемы не относятся только к их активам. Bitcoin, Ethereum, Tesla и Facebook упали более чем на 60% за год. Показатели криптобирж Coinbase и Robinhood упали примерно на 85% по сравнению с их пиковыми значениями в прошлом году.

Помните, что в конце 2021 года у Alameda было около $8 млрд чистого заимствования:

- Процентные платежи кредиторам на

~$1 млрд; - Выкуп капиталовложений Binance из FTX на

~$3 млрд; - Венчурные инвестиции ~$4 млрд.

Эти $8 млрд чистого заимствования, за вычетом нескольких миллиардов хеджей, привели к примерно $6 млрд избыточной позиции leverage/net. Она подкреплялась активами на сумму около $100 млрд.

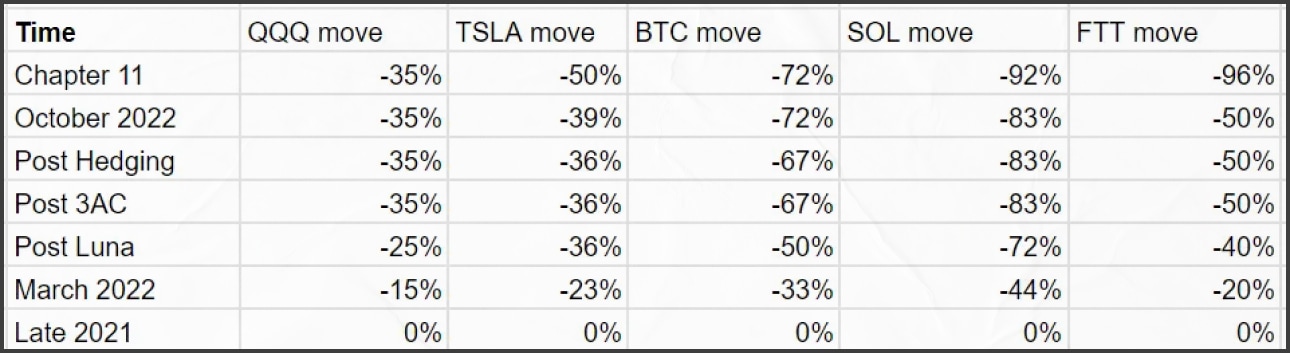

Когда рынки рухнули, рухнули и эти активы. Активы Alameda — комбинация альткоинов, крипто-компаний, публичных акций и венчурных инвестиций — упали примерно на 80% в течение года, постепенно увеличивая ее кредитное плечо.

За тот же период ликвидность иссякла — это случилось на рынках займов и кредитов, публичных рынках, кредитах, прямых инвестициях, венчурных инвестициях и почти на всем остальном. Почти все источники ликвидности в криптосфере, включая почти все кредитно-заемные сервисы, в течение года вышли из строя.

Это означает, что ликвидность Alameda (десятки миллиардов долларов в конце 2021 года) к осени 2022 года упала до миллиардов. Большинство других платформ в нашей индустрии уже обанкротились или были на пути к этому. FTX оставались последним выжившим.

Летом 2022 года Alameda, наконец, начала использовать существенные средства для хеджирования. Это была комбинация BTC, ETH и QQQ (ETF NASDAQ).

Но даже после всех рыночных крахов 2022 года незадолго до ноября у Alameda все еще оставались чистые активы примерно на $10 млрд. Они были положительными, даже если исключить SRM и подобные токены. И наконец, они были застрахованы.

Маржинальная торговля

В течение 2022 года ряд криптоплатформ стали неплатежеспособными из-за сокращения маржинальных позиций. Это Voyager, Celsius, BlockFi, Genesis, Gemini и, в конечном итоге, FTX.

Ситуация довольно распространенная для маржинальных платформ. Вот примеры из традиционных финансов:

Крипто-индустрия:

Ноябрьский крах

Затем вышел судьбоносный твит CZ, а перед этим — чрезвычайно эффективная многомесячная PR-кампания против FTX.

Вплоть до краха в ноябре курс QQQ изменился примерно вдвое меньше, чем портфель Alameda, а курс BTC/ETH упал примерно на 80%. Это означает, что хеджирование Alameda (QQQ/BTC/ETH) в той мере, в какой оно существовало, работало. К сожалению, хеджирование не было достаточно большим до краха 3AC, но по состоянию на октябрь 2022 года оно наконец стало таким.

Но ноябрьский кризис был целенаправленной атакой на активы Alameda, а не массовым движением рынка. За несколько ноябрьских дней активы компании упали примерно на 50%; BTC опустился примерно на 15% — то есть всего на 30% от падения активов Alameda. А курс QQQ вообще не двигался. В результате большое хеджирование, которое Alameda наконец построила тем летом, не помогло. Это сработало бы в каждом предыдущем кризисе прошлого года, но не в том случае.

За 7 и 8 ноября ситуация из напряженной, но в основном контролируемой, превратилась в явную драму.

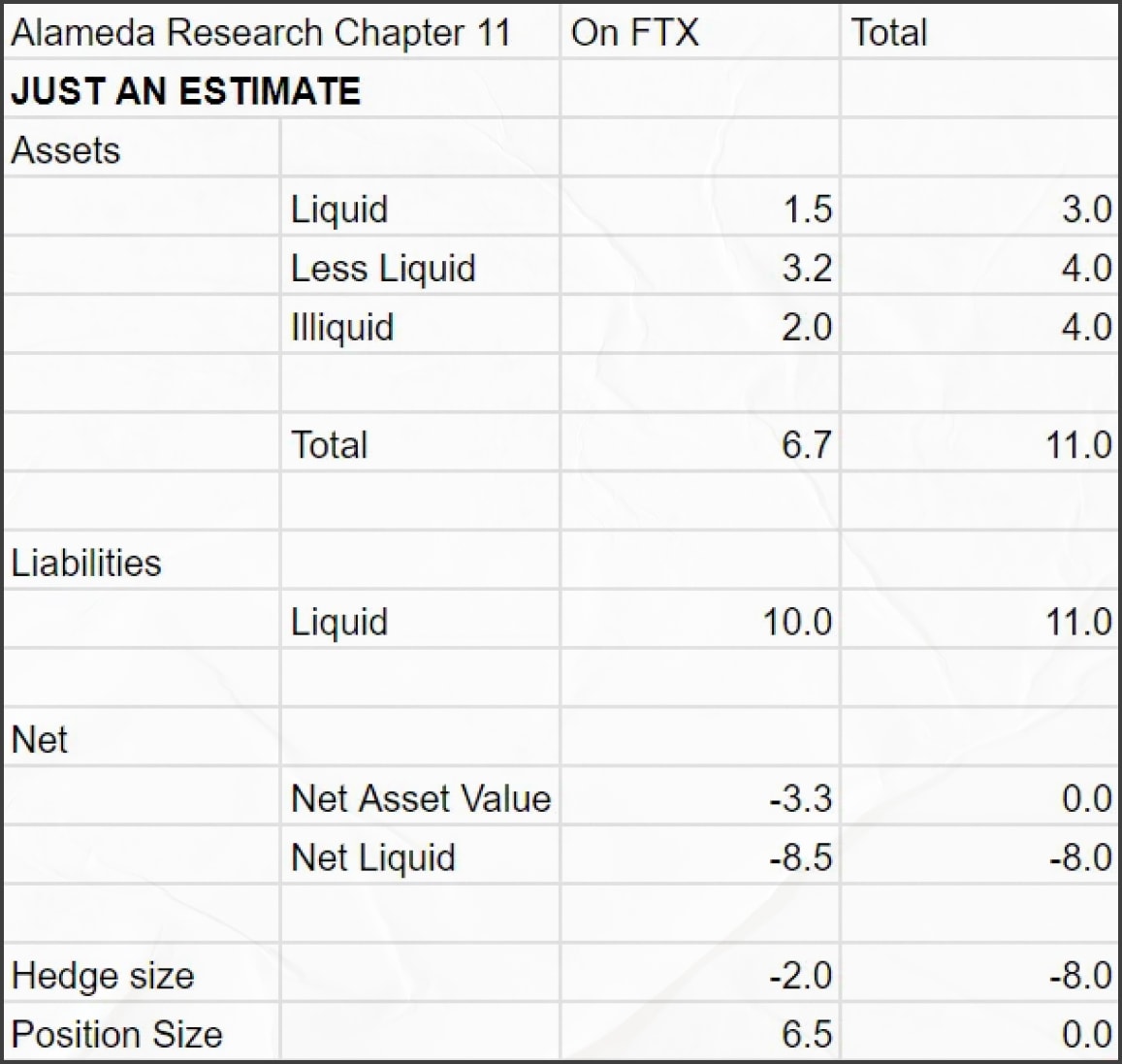

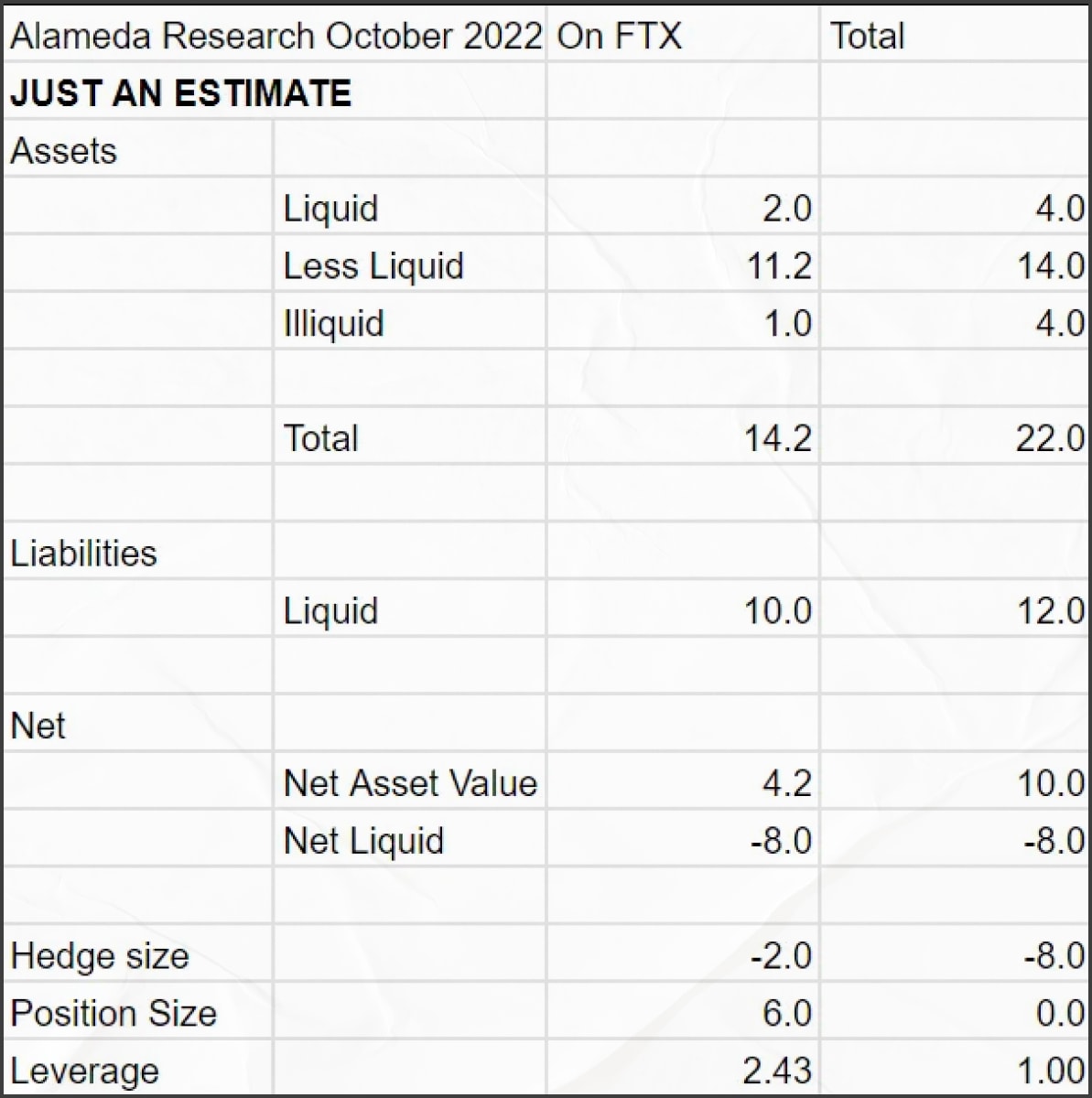

К 10 ноября 2022 года на балансе Alameda оставалось всего около $8 млрд (только полуликвидных) активов по сравнению с примерно такими же ликвидными обязательствами на сумму около $8 млрд:

А массовое изъятие (run on the bank) требовало немедленной ликвидности — ликвидности, которой у Alameda больше не было.

Этой осенью акции Credit Suisse упали почти на 50% из-за угрозы run on the bank. В конце концов, у них массовых изъятий не случилось. В отличие от FTX.

Таким образом, когда Alameda стала неликвидной, FTX International тоже стала неликвидной, потому что у Alameda была открыта маржинальная позиция на FTX. И run on the bank превратил эту неликвидность в неплатежеспособность.

Что это означает? FTX разделила судьбу Voyager, Celsius, BlockFi, Genesis, Gemini и других компаний, которые пострадали от нехватки ликвидности у своих заемщиков.

Все это говорит о том, что никакие средства не были украдены. Alameda потеряла деньги из-за рыночного обвала, потому что не была в полной мере застрахована. То же самое произошло с Three Arrows и прочими компаниями в этом году. Это повлияло и на FTX, как и на Voyager и других брендах.

Послесловие

Даже сейчас я думаю, что FTX вполне могла бы спасти всех клиентов, если бы предприняла согласованные усилия для увеличения ликвидности.

Компании предложили финансирования на миллиарды долларов до того как г-н Рэй пришел к власти. И более $4 млрд поступило после.

Если бы FTX дали несколько недель на сбор необходимой ликвидности, я считаю, что это в значительной степени обезопасило бы клиентов. В то время я не осознавал, что Sullivan & Cromwell потенциально может свести на нет эти усилия. Они сделали это через давление с требованием назначит г-на Рэя на должность управляющего и подать заявление по Главе 11.

Я по-прежнему думаю, что если бы FTX International сегодня перезапустили, у клиентов появилась бы реальная возможность получить деньги. И даже без этого клиентам сейчас доступны значительные активы.

К сожалению, я медленно реагировал на ложные публичные нарративы и другие искажения информации. Мне потребовалось некоторое время, чтобы собрать воедино то, что я мог. Повторюсь, у меня нет доступа к большинству необходимых данных. Особенно к информации по компании Alameda, которой я не руководил в то время.

Я планировал дать свой первый содержательный отчет о случившемся 13 декабря, выступая перед Комитетом по финансовым услугам Палаты представителей. К сожалению, Министерство юстиции накануне вечером решило меня арестовать, опередив мои показания совершенно другой повесткой новостей. Как бы то ни было, черновик показаний, которые я планировал дать, был слит сюда.

У меня есть еще много чего сказать — о том, почему Alameda не смогла хеджироваться, что случилось с FTX US, что привело к процессу по Главе 11, S&C и многому другому. По крайней мере, сегодня я начал это делать.