Еженедельный аналитический обзор рынка

Уже традиционный обзор рынка от наших друзей delta.theta. Разобрали и провели анализ ситуации, которая происходила в последнюю неделю. Приятного чтения!

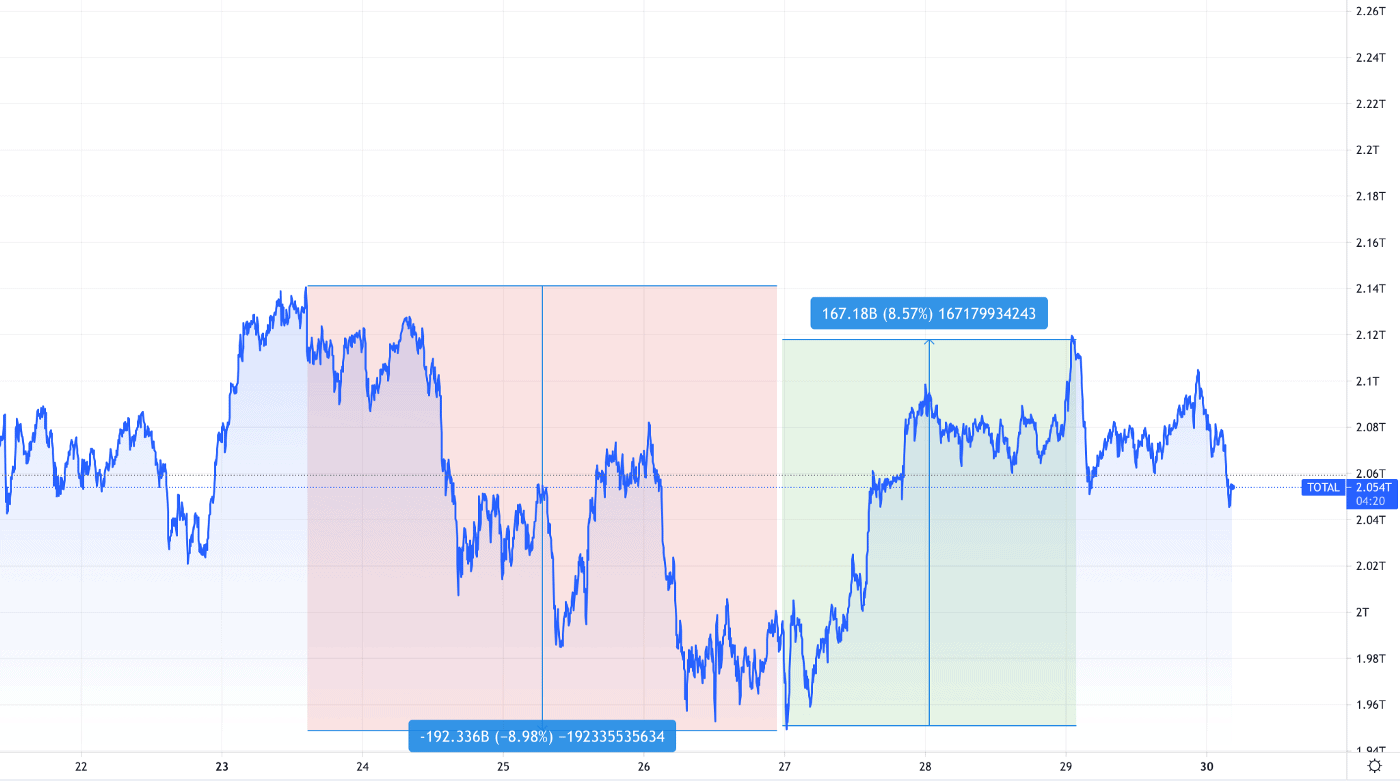

Рынок начал прошедшую неделю с падения. Едва преодолев отметку 2.14Т USD, общая капитализация крипторынка упала до 1.95T USD к середине недели. Затем произошло восстановление, индекс снова превысил значение 2T USD, однако к уровню начала недели так и не вернулся.

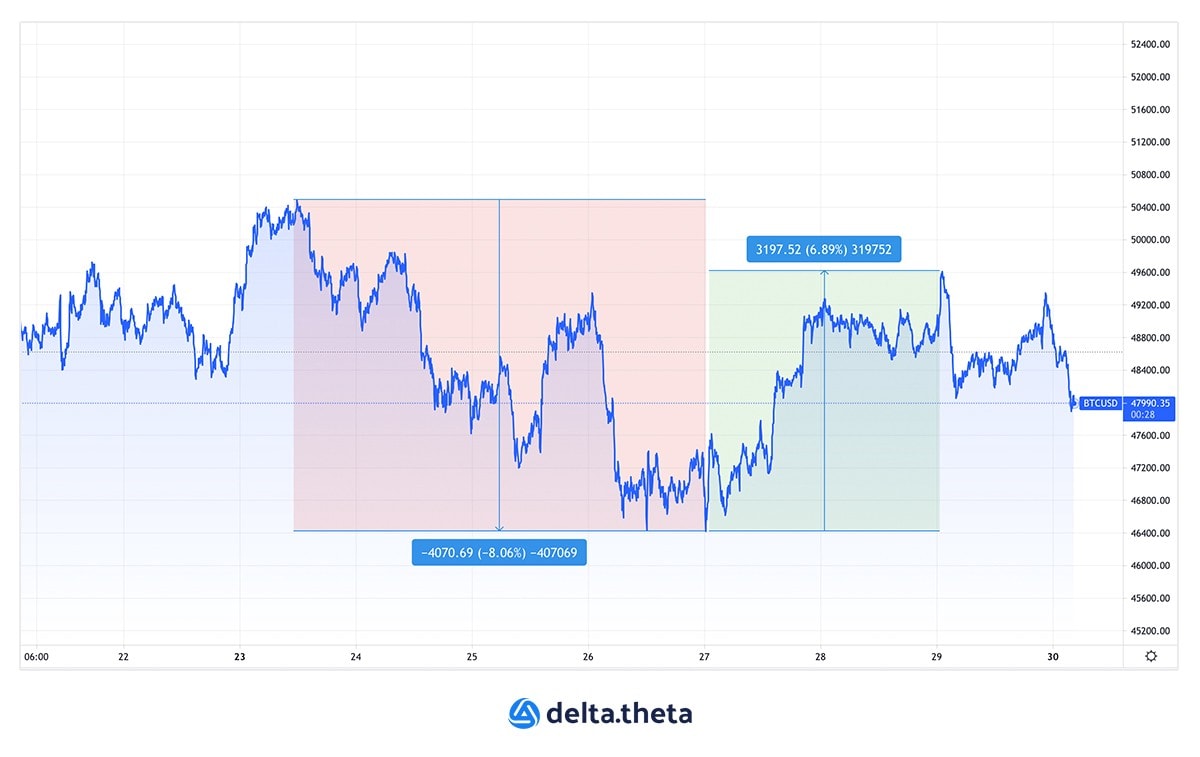

Цена 50 000 оказалась довольно сильным уровнем сопротивления для BTC и, вопреки ожиданиям, преодолеть ее он пока не смог. В середине недели цена опускалась до 46 700, затем последовал еще один “поход” на 50 000, но цена снова отскочила. Сейчас BTC торгуется в районе 48 000.

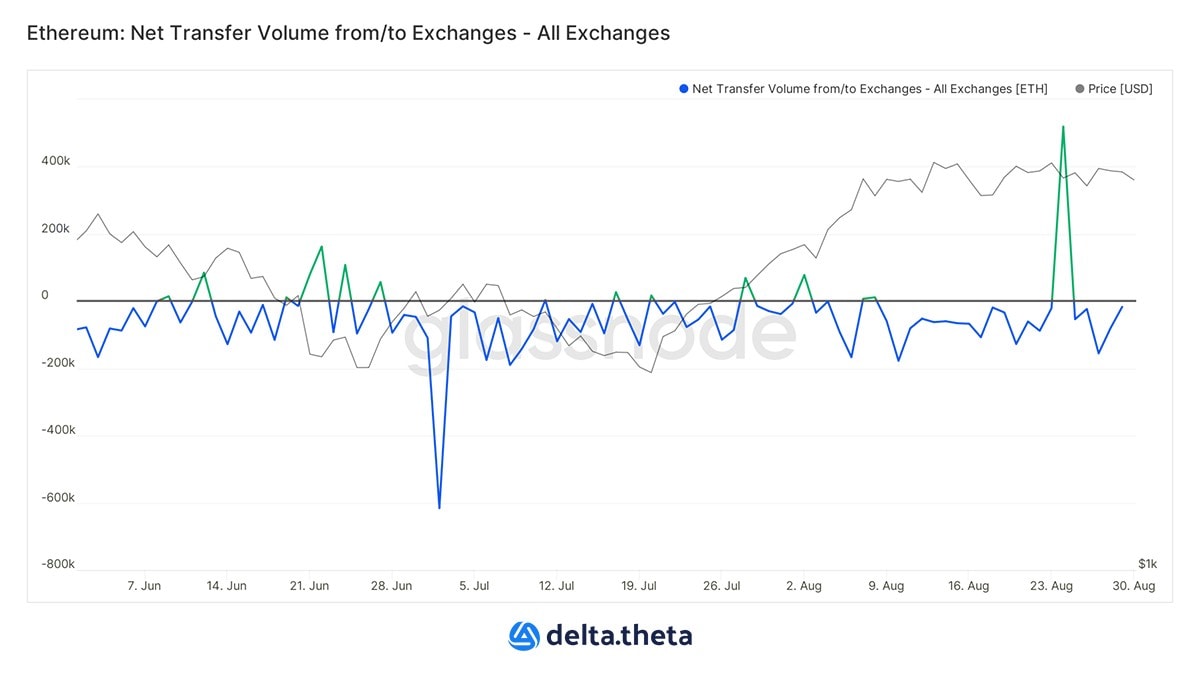

Движение цены ETH почти в точности копировало движение цены BTC: снижение в начале недели, восстановление, снова небольшое снижение. В данный момент вторая криптовалюта торгуется в диапазоне 3170 – 3190.

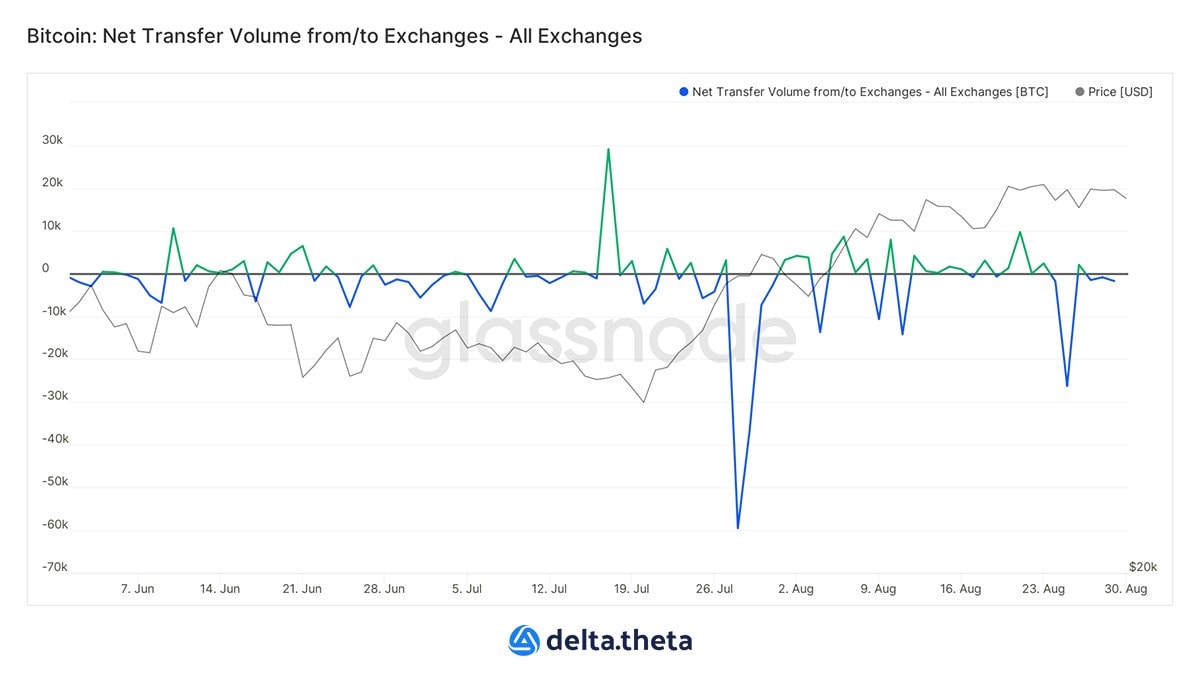

Анализируя движение финансовых потоков криптовалют между биржами, смарт контрактами и пользователями, мы можем видеть, что, в момент достижения ценой BTC отметки 50 000, наблюдался резкий отток BTC c бирж.

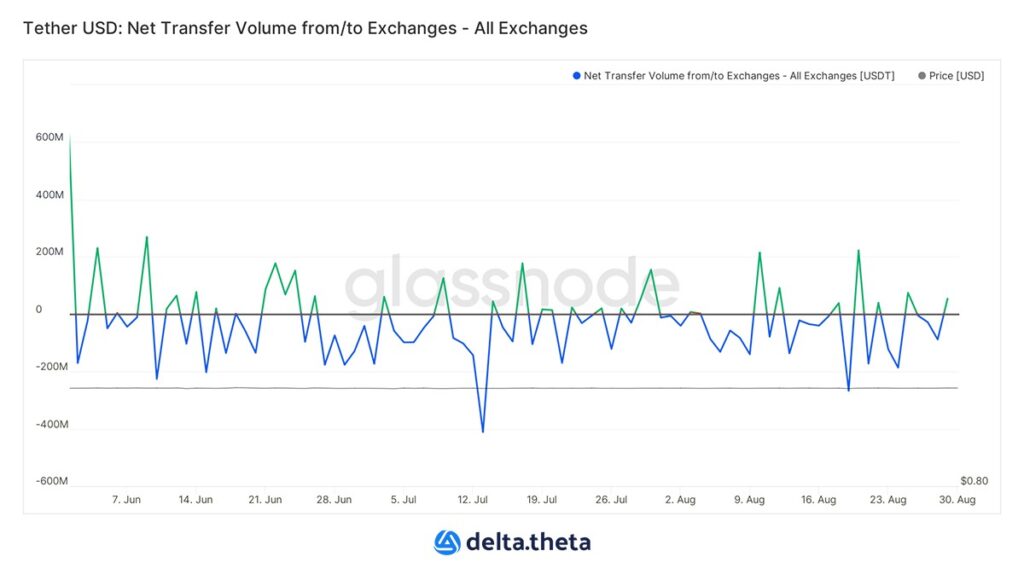

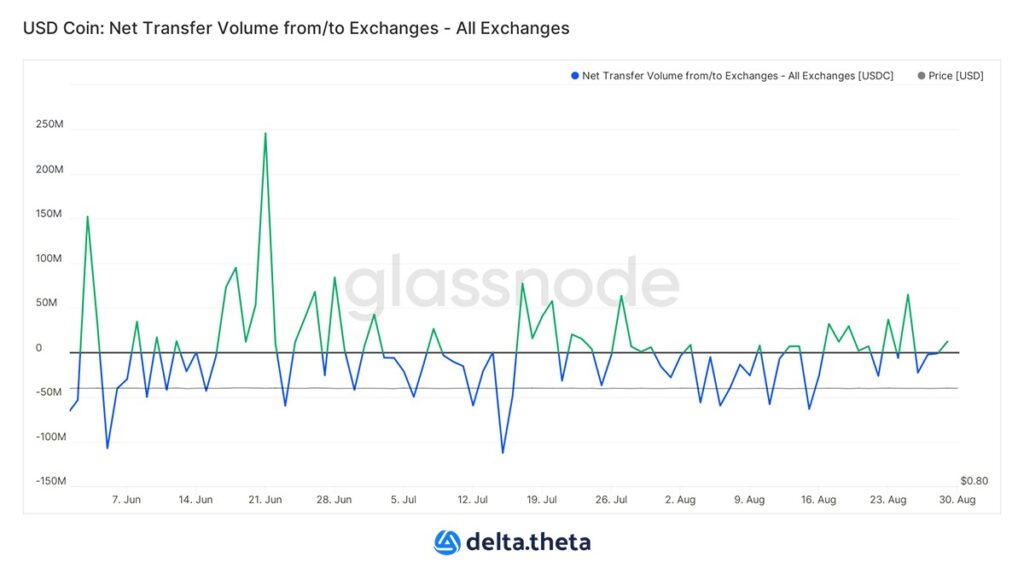

Баланс ETH же наоборот резко смещался в сторону ввода по мере достижения пиковой цены. Параллельно с этими процессами возобновился приток стейб коинов на балансы бирж. За последнее время размер депозитов стал больше суммы выводов примерно на $1.7B. Обычно такая ситуация приводит или к массовой скупке криптовалют, или наоборот, – биржи готовятся к массовой распродаже и заранее формируют резервы в стейбл коинах. Вывод, однако, однозначный: надолго такая масс средств без движения размещаться не будет.

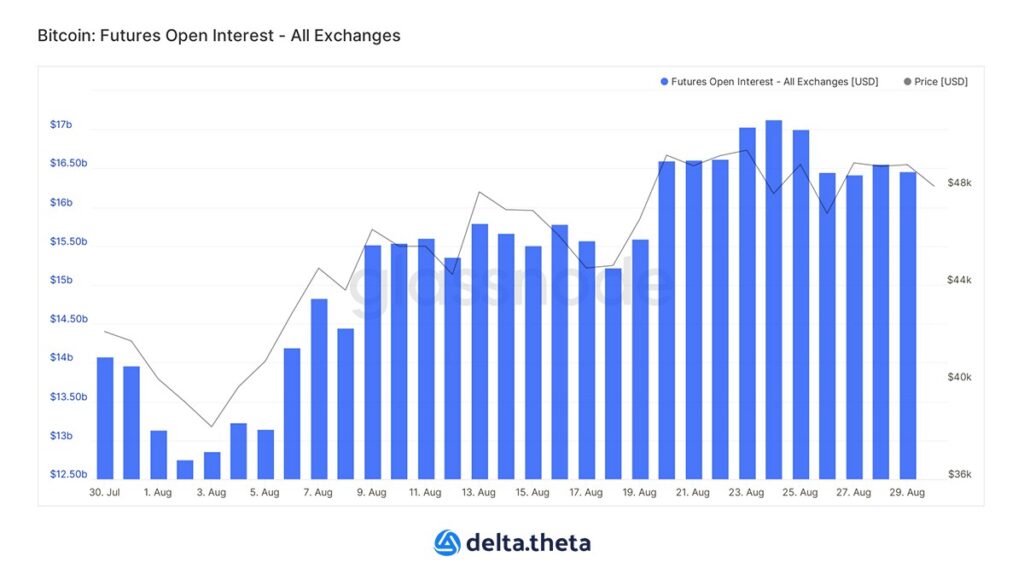

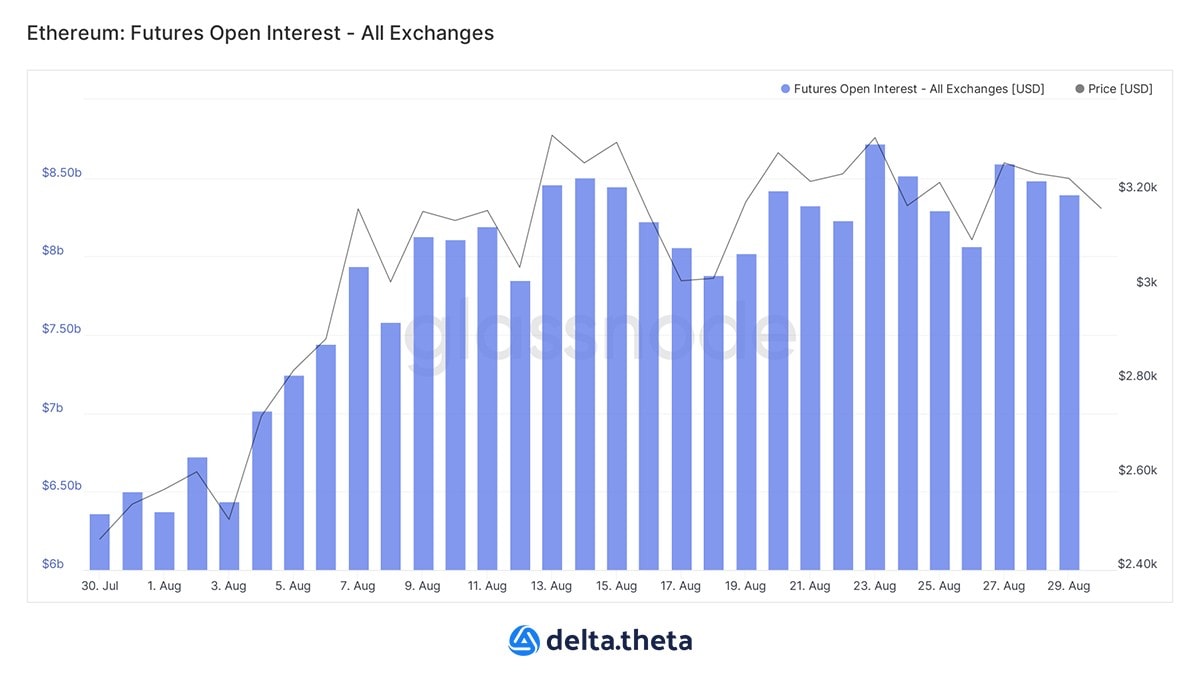

Уровни открытого интереса по фьючерсам на BTC и ETH на прошедшей недели остановили свой рост вместе с ценой на главные криптовалюты, однако, существенного падения объема торгов не наблюдается, так как участники рынка по прежнему ждут сильной волны роста.

Среди главных новостей прошедшей недели можно выделить следующие:

Центральный Банк Кубы отныне рассматривает биткойн и другие криптовалюты в качестве потенциального легального средства платежа. Об этом говориться в резолюции, которая была опубликована в четверг в государственной Official Gazzete. Таким образом, предположения о следующем биткойн-регионе получают дополнительное подтверждение.

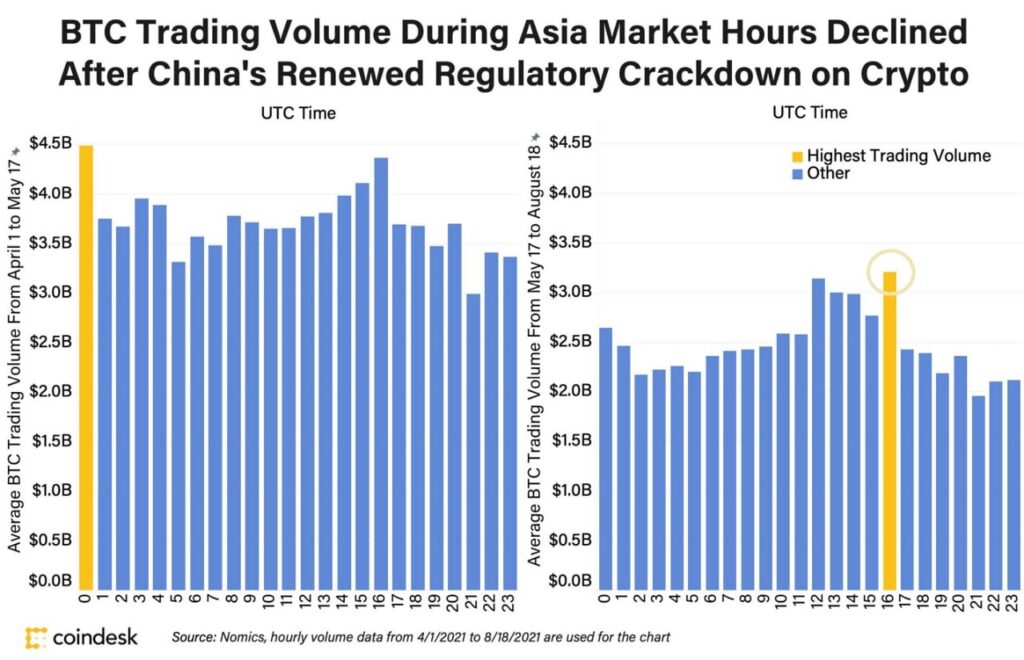

После регуляторного армагеддона, устроенного властями Китая, торговля BTC сместилась с Востока на Запад. Пик по торговым объемам теперь наблюдается в американскую сессию. На графике ниже мы можем видеть объем торгов BTC на азиатском рынке с 1 апреля по 17 мая (слева) и с 17 мая по 19 августа (справа).

SEC подписал договор с компанией AnChain.AI (компания по анализу данных блокчейн, предоставляющая решения в области безопасности, рисков и compliance). Компания будет помогать регулятору в наблюдении за рынком DeFi (по большей части это будет касаться анализа смарт-контрактов). Найти текст договора в открытых источниках не представляется возможным, однако известно, что изначальная стоимость контракта составляет $125 000 в год (контракт рассчитан на 5 лет).

Пользователь Reddit выложил презентацию главного макроэкономиста Fidelity, в которой представлена аналитика BTC (в том числе модель Stock-to-Flow, S-curves и др.). Изучая графики, представленные в презентации, можно сделать вывод о том, что аналитики компании прогнозируют достижение BTC цены в $100M к 2035 году. Прогноз может вызвать множественные споры среди экспертов различного уровня. Тем не менее, следует учитывать тот факт что Fidelity является одной из крупнейших финансовых компаний в мире и столь оптимистический прогноз от компании подобного калибра сам по себе является крайне позитивной новостью.

Согласно последнему отчету Delloite, в течении 5-10 лет криптовалюты смогут вытеснить фиатные валюты, как показал комплексный опрос ведущих профессионалов финансовой сферы. Компании, предоставляющие финансовые услуги, должны обратить внимание на цифровые активы и блокчейн, иначе они рискуют проиграть конкурентам.

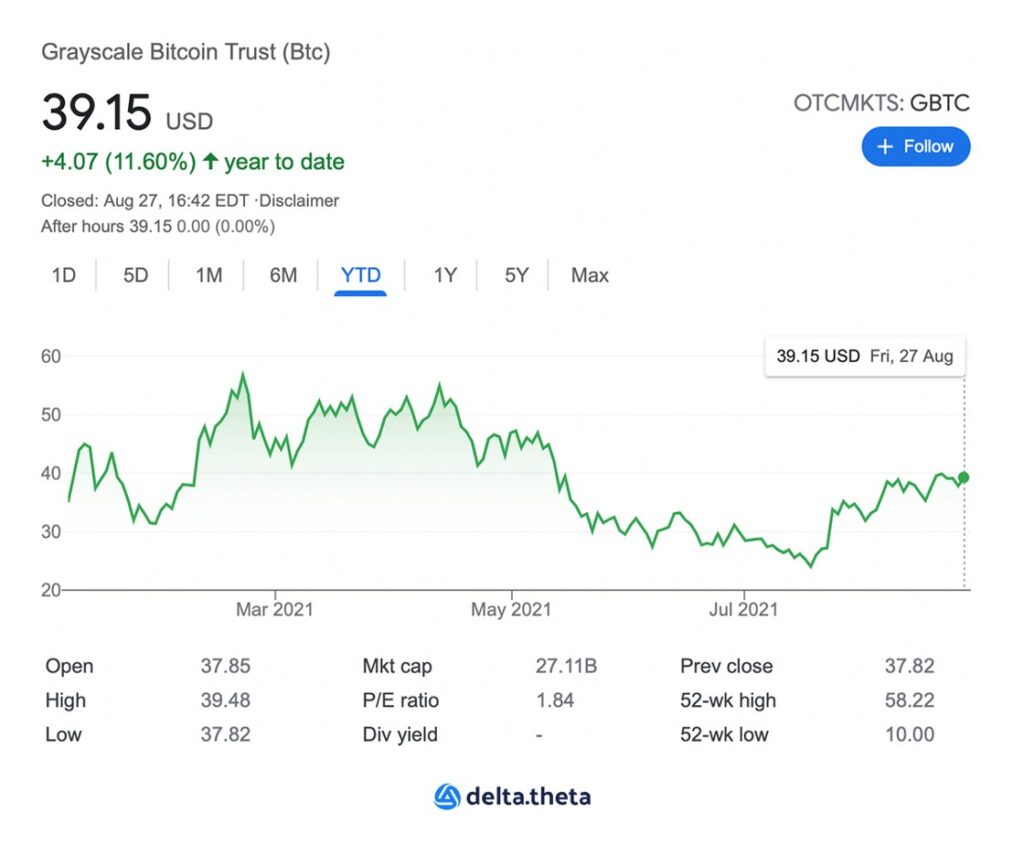

Miller Opportunity Trust и Morgan Stanley стали новыми покупателями Grayscale Bitcoin Trust (на 1M и 1.5M акций соответственно).

Крупнейший производитель майнингового оборудования Bitmain сообщил о том, что распродал все майнеры вплоть до 3 квартала 2022 года. Продажи Antminer S19j Pro с поставкой в третьем и четвертом квартале 2022 года стартуют в сентябре.

Суд Ripple с SEC переносится на ноябрь. По словам известного адвоката Джереми Хогана: “…предстоящее слушание очень важно, потому что Ripple потенциально может раздобыть некоторые документы, которые действительно помогут ему в продвижении своей позиции: “XRP подобен Ether, и в 2018 году SEC заявила, что Ether не является ценной бумагой, и поэтому XRP не является ценной бумагой”.”

Криптовалютные компании хотят подключиться к платежным системам Федеральной резервной системы, которые традиционные банки используют для быстрого перемещения денег, однако банки против этого. Среди таких компаний – Avanti Bank, который планирует предоставлять депозитарные услуги для институциональных инвесторов в криптовалюты, и Kraken, платформа для обмена криптовалют. По их словам, прямой доступ к платежным системам ФРС позволит им быстрее и дешевле обрабатывать заявки клиентов на покупку и продажу цифровых активов. В настоящее время они вынуждены сотрудничать с традиционными банками, имеющими счета в ФРС.

Three Arrows Capital довольно оптимистично смотрят на Doge, не видя для популярного мем-коина каких-либо регуляторных препятствий в будущем. Хедж-фонд не является единственным “амбассадором” Doge. Предприниматель Марк Кьюбан, чей баскетбольный клуб Dallas Mavericks продает билеты и мерч команды за Dogecoin со скидкой, говорит о том, что цена криптовалюты достигнет 1$ и удержится на этом уровне. Более того, популярное приложение для торговли акциями Robinhood сообщает, что во втором квартале 62% его доходов от криптоторговли пришлось на dogecoin, а 41% от общего дохода – на криптовалютные транзакции.

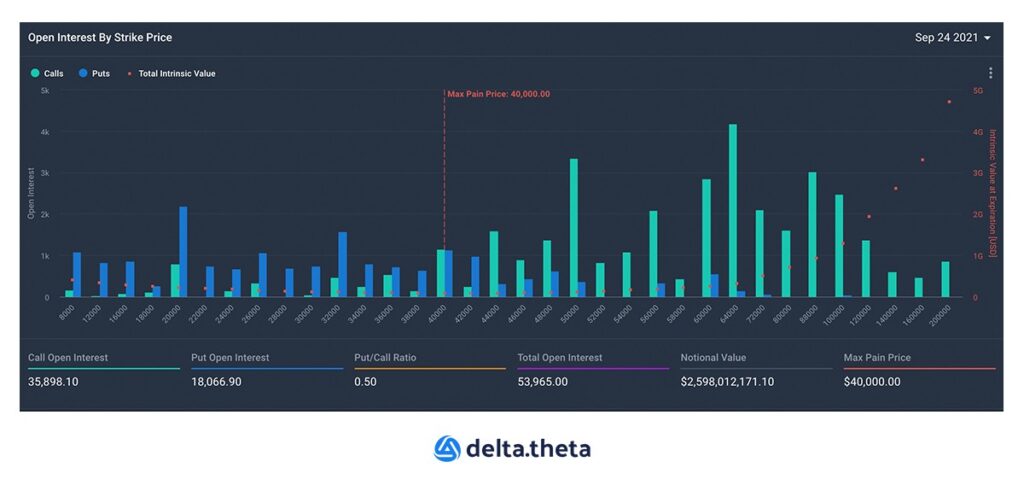

Объем рынка опционов растет шестую неделю подряд. Размер открытого интереса по сделкам с датой исполнения в конце третьего квартала – 24 сентября увеличился на 12,7% и составил 53 965 BTC. Колл опционов торговалось в два раза больше чем пут опционов. Самым популярным уровнем были отметки 54 000, 56 000 и 64 000, а для пут опционов 40 000 и 42 000.

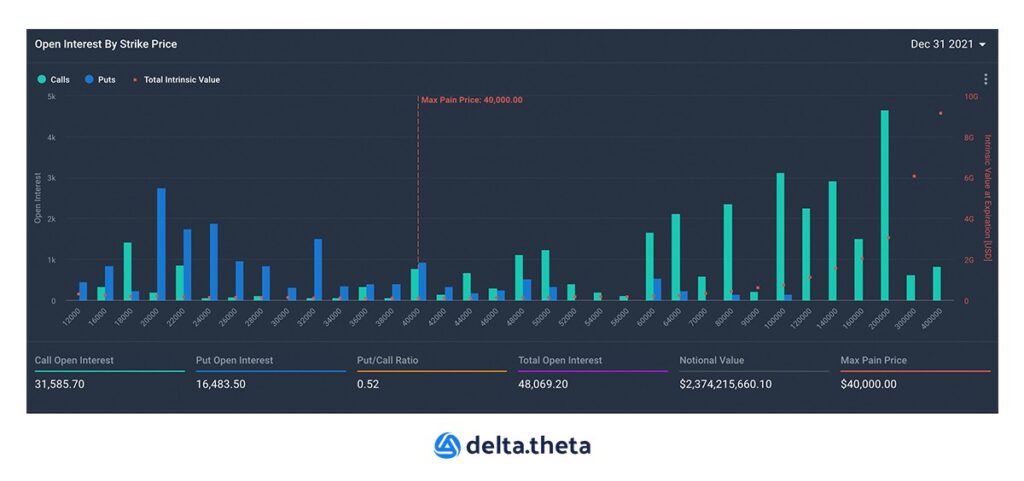

По размеру открытого интереса опционов с исполнением в декабре увеличился незначительно – на 4% и составил 48 069 BTC. Основными уровнями, привлекшими внимание были отметки 80 000, 120 000 и 200 000 для колл опционов.

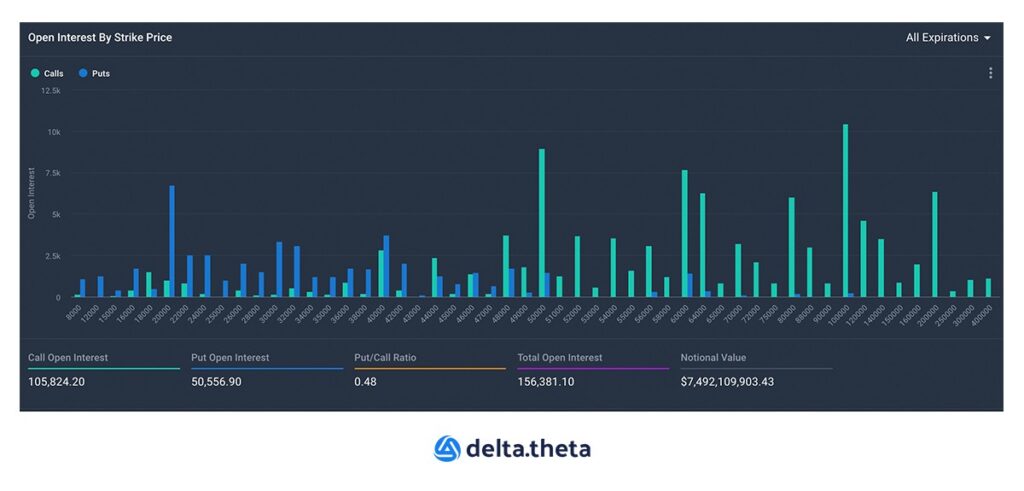

После экспирации опционов с датой 27 августа общий размер рынка уменьшился на 6.9% и составил 156 381 BTC. Из-за исполнения большого количества сделок в рамках месячного цикла, потребуется примерно неделя, чтобы восстановить глобальную картину распределения интереса. Однако на данный момент есть несколько уровней которые однозначно привлекли внимание трейдеров – 54 000 и 64 000 для колл опционов.

Объем открытого интереса для опционов с датой исполнения 24 сентября увеличился на 7.7% и составил 326 227 ETH. Для колл опционов основной прирост рыночной активности был отмечен на уровнях 3 500 и 10 000. Уровни 1 600, 1920, и 2240 были популярны в случае торговли пут опционами.

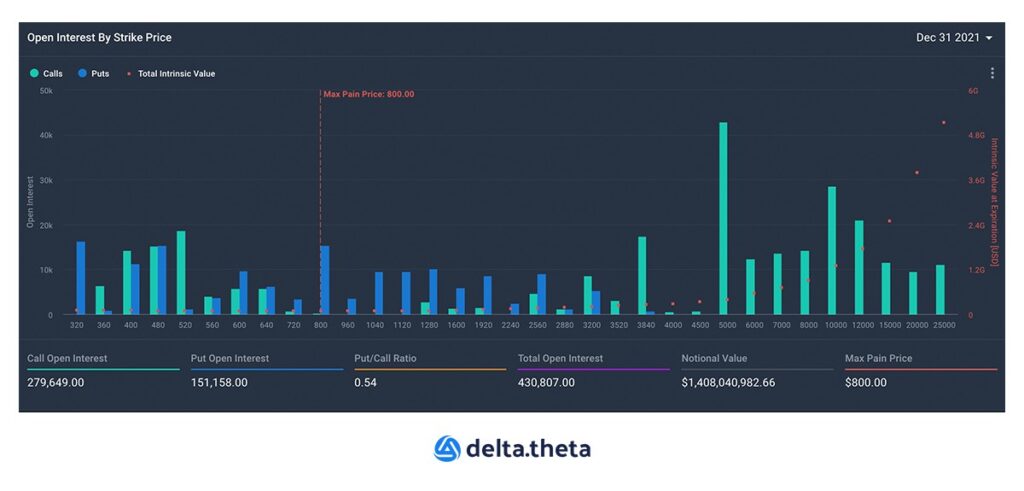

Опционы с датой исполнения 31 декабря не пользовались значительной популярностью торги увеличились на 1%, общий объем открытого интереса находится на уровне 430 807 ETH.

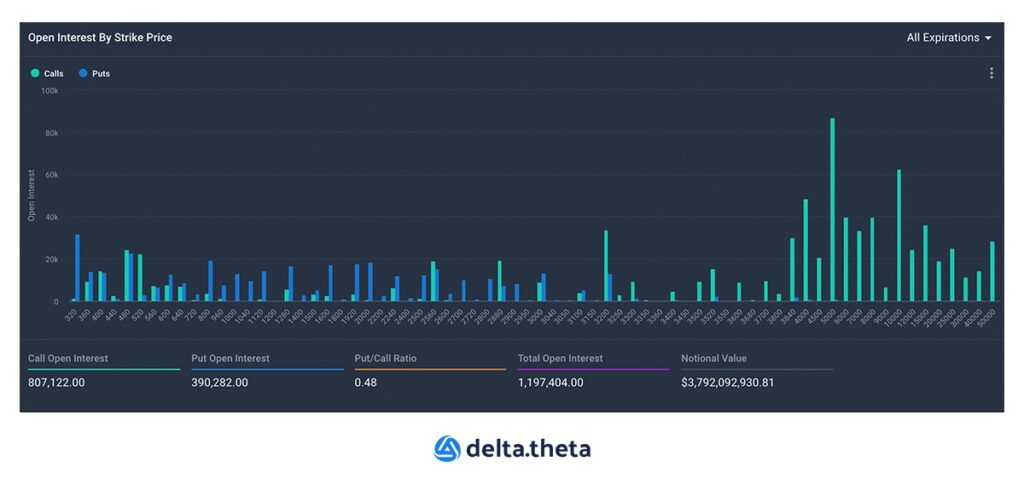

Экспирация 27 августа сказалась и на общем рынке, объем интереса снизился на 5.8% и составил 1 197 404 ETH. Пророст в активности был отмечен на уровнях 3 200 и 4 500 для колл опционов.

В дополнение к стандартным параметрам анализа рынка, таким как объем открытых позиций по фьючерсам и опционам, доступным широкому кругу читателей, в рамках новой подрубрики “PRO MODE”, мы предоставляем обзор ряда рыночных параметров, требующих специальной подготовки или опыта.

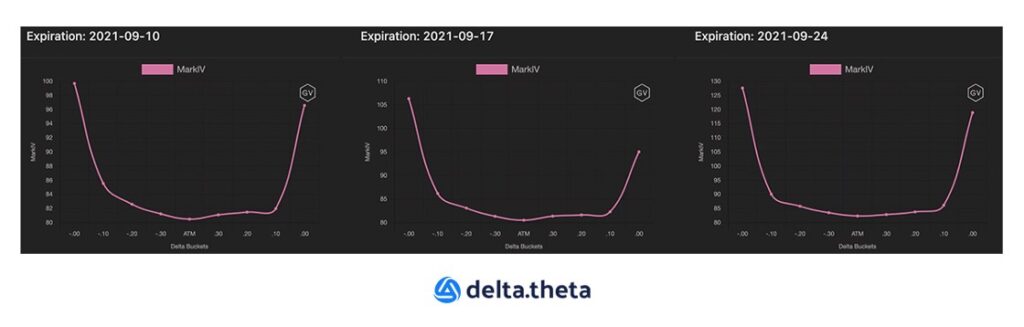

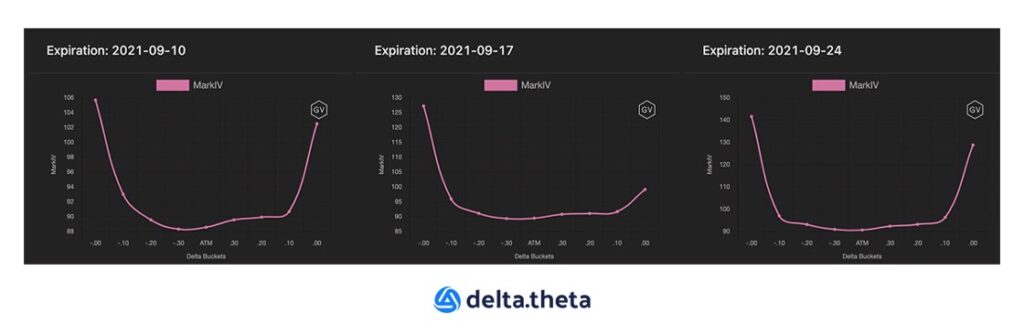

MarkIV for short term BTC options (via Derebit&GVOL info)

Прошлая неделя прошла довольно спокойно, что не замедлило сказаться на волатильности. После того как цена не смогла быстро преодолеть первый барьер на уровне 50 000, трейдеры сделали выводы о затяжном характере движения, и сместили уровень интереса на краткосрочные опционы. Почти полная симметрия между пут и колл опционами свидетельствует о временном ценовом консенсусе на рынке. Для выхода из него, и увеличения волатильности, необходим веский повод – и не обязательно позитивный.

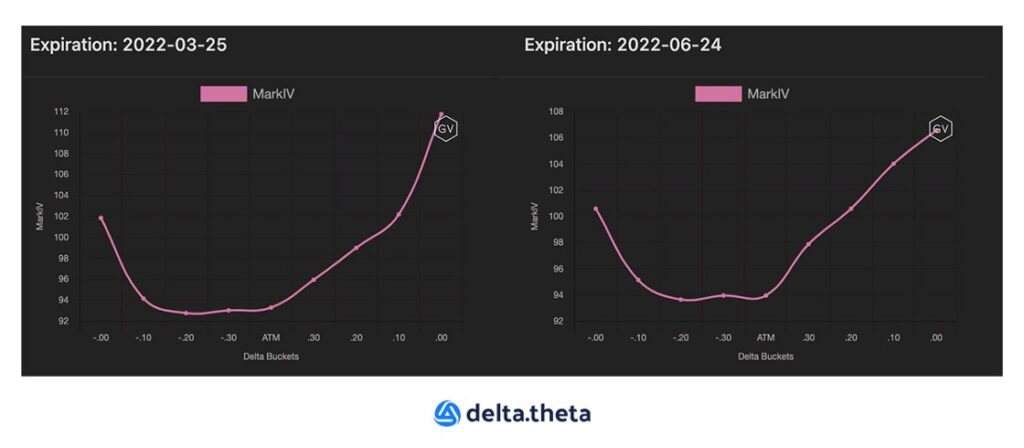

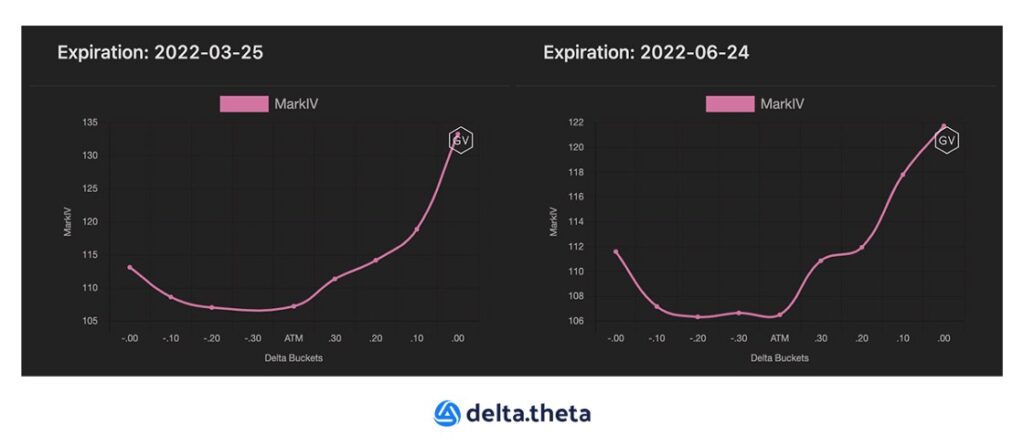

MarkIV for long term BTC options

В долгосрочной перспективе парад колл опционов продолжается. Трейдеры однозначно уверены в росте курса невзирая на приближающееся сворачивание мер стимулирования и возможное начало коррекции на традиционных рынках капитала.

Для ETH опционов ландшафт рыночной волатильности и, соответственно торгов опционами, немного изменился. В краткосрочной и среднесрочной перспективе трейдеры не ожидают бурного роста, активность для пут и колл опционов находится в состоянии паритета.

MarkIV for long term ETH options

В долгосрочной перспективе, ожидание роста в последнем квартале года по прежнему крайне высокое. Спрос на колл опционы очень большой, что открывает множество возможностей для продавцов волатильности. Попробуйте купить колл опцион в октябре или ноябре с ценой исполнения около 6 000 и вы поймете о чем речь.

Если есть вопросы и предложения:

- Официальный сайт: https://deltatheta.tech

- Телеграм канал: https://t.me/deltathetanews_ru

- Телеграм чат: https://t.me/DeltathetaRU