Що таке пул ліквідності і для чого він потрібен в криптоіндустрії?

Одними з основних аспектів концепції цифрових активів та пов’язаної з ними культури є децентралізація та анонімність. Найбільш повно ці цінності втілюються в платформах децентралізованих фінансів (DeFi), а для їх реалізації застосовуються технічні рішення, малопоширені або невідомі на традиційних ринках. Одним із таких рішень є пули ліквідності, які заклали основу для роботи більшості децентралізованих криптобірж.

У цій статті ми розберемо що таке пул ліквідності, пояснимо, як він працює, а також зважимо переваги та недоліки цієї технології.

Що таке пул ліквідності: пояснюємо простими словами

Пул ліквідності — це смартконтракт, до якого користувачі вносять криптовалюти для підтримки роботи децентралізованих бірж (DEX) та інших DeFi-платформ. Ці кошти використовуються для миттєвого обміну активів без залучення посередників.

В технічному аспекті пули ліквідності є альтернативою ордербука (біржового стакана), на основі якого працює більшість централізованих обмінних платформ.

Зазвичай, кожна торгова пара на децентралізованій біржі має свій пул ліквідності, який складається з двох активів зі сталим співвідношенням. Тому, якщо користувач хоче внести ліквідність на суму $400, скажімо, в пул ETH/USDT то він має надіслати одразу два токени, в обсязі, еквівалентному $200 для кожного.

Втім, деякі платформи, як от Balancer чи Curve Finance дозволяють користувачам додавати активи в різних пропорціях, або ж вносити в пул тільки одну криптовалюту.

Як працює пул ліквідності та для чого використовується

Пул ліквідності слугує свого роду акумулятором активів, який робить можливим швидке укладення угоди навіть за відсутності співпадаючих ордерів продавців і покупців. При цьому обмінний курс в кожному пулі формується і змінюється на основі внутрішнього співвідношення токенів за допомогою спеціального математичного алгоритму — автоматичного маркетмейкера (АММ)

Алгоритм роботи пулів

- Створення смартконтракту (власне пулу), в якому зберігаються два або більше токени. Пул наповнюється користувачами, які називаються постачальниками ліквідності. Вони блокують свої активи в обмін на певну винагороду.

- Коли постачальники ліквідності вносять активи в смартконтракт, то отримують LP-токени (Liquidity Provider Tokens), що відображають їхню частку в пулі і дають право на отримання винагороди у вигляді частини торгових комісій.

- Коли користувач хоче обміняти криптовалюту, він вносить в пул один токен з торгової пари і одразу отримує інший, тим самим змінюючи їх співвідношення.

- Внаслідок такої зміни AMM застосовує спеціальну формулу на основі якої коригує ціну так, щоб забезпечити певний баланс активів.

До прикладу, якщо користувач придбав у пулі ETH/USDT певну кількість Ethereum, то це означає що він змінив баланс між цими активами, збільшивши кількість USDT і зменшивши обсяг ETH. Щоб це компенсувати, алгоритм підвищує ціну останнього, тим самим відновлюючи співвідношення.

Непостійні втрати

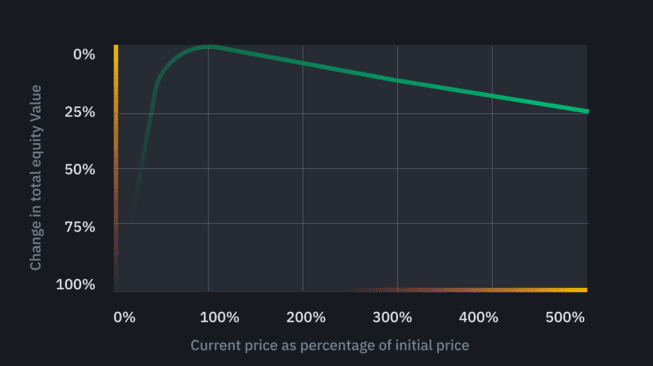

Непостійні втрати (Impermanent Loss) — це втрати, які можуть понести постачальники ліквідності через волатильність активів в пулі.Чим більше ціна відрізняється від початкової, тим вищі непостійні втрати.

Ці втрати називаються непостійними, оскільки поки активи залишаються в пулі, збиток не зафіксований і є ймовірність, що ціна повернеться до попереднього рівня.

При цьому варто розуміти, що при внесенні в пул двох чи більше токенів, непостійні збитки можливі незалежно від того, в якому напрямку змінюється ціна.

Прослизання

Прослизання (slippage) — це різниця між очікуваною і фактичною ціною угоди. Прослизання може виникати й на традиційних ринках, але при використанні автоматизованих маркетмейкерів його потенційні масштаби можуть бути більшими та залежать від обсягу ліквідності в пулі.

Через це в певних випадках (особливо при проведенні великих угод) кінцева вартість покупки або продажу може суттєво відрізнятись від тої, яку трейдер бачив до проведення транзакції. Що більший дисбаланс виникає в пулі в наслідок операції, то відчутніше прослизання.

Більшість децентралізованих платформ заздалегідь повідомляють користувача про прослизання та його орієнтовний розмір, та навіть дозволяють встановити допустимі межі відхилення.

Концентрована ліквідність

Розвиток децентралізованих криптобірж призвів до появи концепції так званої концентрованої ліквідності. Це більш складний тип смартконтрактів, що дозволяє користувачам обирати ціновий діапазон, в якому надані ними активи можуть використовуватись для обміну.

Концентрована ліквідність дозволяє:

- підвищити ліквідність торгових пар на актуальних цінових рівнях;

- знизити прослизання та прискорити виконання великих угод;

- збільшити доходи постачальників ліквідності.

Втім, надання ліквідності в концентрованих пулах потребує ручного управління діапазонами та постійного моніторингу цін, тому не підходить для новачків.

Переваги та недоліки пулів ліквідності

Серед головних переваг пулів ліквідності можна виділити наступні:

- доступність ринку. Пули ліквідності не залежать від наявності покупців та продавців, забезпечуючи можливість обмінювати активи в будь-який час;

- децентралізація. Технічно пули ліквідності є смартконтрактами, тому можуть працювати без єдиного адміністратора або власника, а їх наповнення забезпечується широким колом постачальників;

- можливість заробітку. Постачальники ліквідності отримують частину комісії за кожну транзакцію, а також можуть отримувати додаткові нагороди у вигляді стимулів від того чи іншого сервісу;

- токенізована позиція. Користувачі можуть залучати свої LP-токени для отримання додаткового заробітку на DeFi-платформах, що підвищує ефективність використання капіталу.

Разом з тим, цей механізм пов’язаний і з певними недоліками:

- ризик непостійних збитків. Постачальники ліквідності можуть втратити капітал через зміну співвідношення токенів у пулі внаслідок високої волатильності;

- висока вартість угод. транзакції обміну, особливо в мережах з високим навантаженням, можуть вартувати значно більше ніж торгова комісія, яку стягують централізовані біржі;

- безпека. Смартконтракти пулів ліквідності можуть бути вразливими хакерських атак чи містити помилки в коді, що ставить під загрозу активи користувачів;

- брак ліквідності. Якщо в пулі недостатньо коштів, це може призвести до високої волатильності та прослизання, що несе негативні наслідки як для постачальників ліквідності, так і для трейдерів.

В цілому ж, для роботи з пулами ліквідності користувачам слід враховувати багато факторів, таких як розмір комісій, обсяг ліквідності та непостійні втрати, що потребує попереднього вивчення механізму їх роботи та технічних особливостей того чи іншого DeFi-майданчика.

Для чого використовуються пули ліквідності в DeFi

Основна мета пулів ліквідності — забезпечити можливість обміну активів без необхідності залучення контрагентів чи маркетмейкерів. Саме тому головним застосуванням цих смартконтрактів в DeFi є створення децентралізованих бірж.

Втім, акумульована в пулах ліквідність може застосовуватись і для інших цілей, наприклад, позик чи надання кредитного плеча для укладення торгових угод, тому в тій чи іншій варіації пули використовуються багатьма DeFi-платформами.

Для користувачів ж — це в першу чергу інструмент для отримання пасивного доходу за послуги постачальника ліквідності. Трейдери також можуть використовувати особливості механізму ціноутворення в пулах, щоб знайти можливості для заробітку, наприклад, через арбітражні угоди.

Як заробити на пулах ліквідності

Звичайні користувачі можуть отримувати доходи в обмін на блокування активів в пулі ліквідності. При цьому їх прибуток може складатись одночасно з кількох джерел:

- комісії за транзакції. Постачальники ліквідності отримують частину комісій від кожного обміну пропорційно до своєї частки в пулі;

- LP-токени. Токени, які представляють позицію постачальників ліквідності можуть повторно блокуватись на DeFi-сервісах для отримання додаткової винагороди;

- стимули. Багато DeFi-проєктів нараховують користувачам бонуси у вигляді власних токенів або інших криптовалют.

Розмір заробітку зазвичай прямо залежить від суми та періоду блокування активів в пулі. Втім певні фактори, як от цінова волатильність активів, або спустошення пулу можуть вплинути на кінцевий результат.

Висновки

Пули ліквідності є одним із базових елементів децентралізованих бірж та інших DeFi-платформ, забезпечуючи можливість обміну активів без залучення контрагентів та централізованих маркетмейкерів.

Вони дозволяють користувачам отримувати пасивний дохід від капіталу і торгувати поза межами традиційних бірж, але також несуть певні ризики, як от непостійні втрати, високі комісії за транзакції, прослизання тощо.

Для успішної роботи з пулами ліквідності потрібно розуміти принципи їх роботи, специфіку окремих смартконтрактів, а також розраховувати можливі ризики й винагороди.