«Чорне чи біле?» — нове есе Артура Хейса. Короткий переказ

Дисклеймер: приблизний переказ змісту есе Артура Хейса подано в ознайомлювальних цілях. Висловлені нижче судження є особистими поглядами автора першоджерела. Його думка може не збігатися з думкою редакції Incrypted.

Екс-глава криптовалютної біржі BitMEX Артур Хейс опублікував нове есе — «Чорне або біле?» (Black or White?). У ньому автор розповів, як, на його думку, політика Дональда Трампа вплине на фінансові ринки і чому найближчими кількома роками котирування біткоїна можуть досягти $1 000 000.

Команда Incrypted підготувала короткий переказ тексту.

Колишнього лідера КНР Дена Сяопіна одного разу запитали про його підхід до розвитку економічної системи Китаю, який прямо суперечив «чистому» соціалізму або марксизму. На що Сяопін відповів наступне:

«Неважливо, якого кольору кіт — чорного чи білого, головне, щоб він ловив мишей».

Він також додав, що планує реалізувати соціалізм із китайською специфікою. Звучить безглуздо, але коли ти імператор, істина належить тобі.

Схожа софістика діє і в країні «свободи». Тому я називатиму нинішню ітерацію політики, яку проводить Дональд Трамп, американським капіталізмом із китайською специфікою.

Як і Сяопін, правляча Pax Americana еліта не дбає, до якого табору належить економічна система. Важливо лише одне — чи допомагає вона зберегти владу. Тому Америка давно перестала бути суто капіталістичною країною.

Сполучені Штати бачили і крайній соціалізм, коли 1944 року максимальна ставка податку на доходи, вищі за $200 000, сягнула 94%, і неолібералізм із політикою грошової емісії, спрямованої на фінансовий сектор, сподіваючись, що багатство «просочуватиметься» згори донизу.

Президент Трамп у рамках реакції на кризу COVID-19 пішов ще далі — він роздав гроші всім людям. У період з 2020 по 2021 рік США надрукували 40% усіх наявних доларів. А Джо Байден продовжив роздавати чеки під час свого правління.

Якщо оцінювати вплив цих заходів на державний баланс, здається, що сталося щось середнє між подіями 2008-2020 і 2020-2022 років.

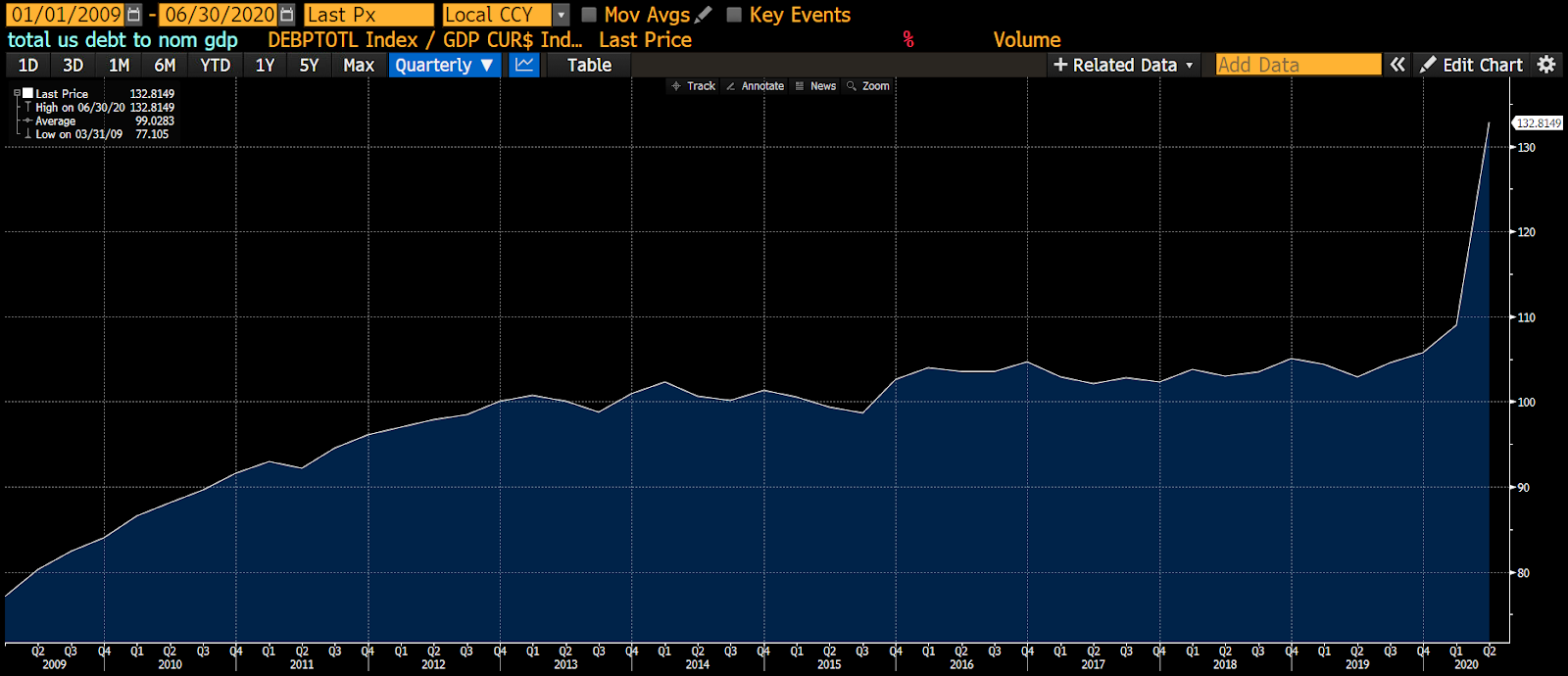

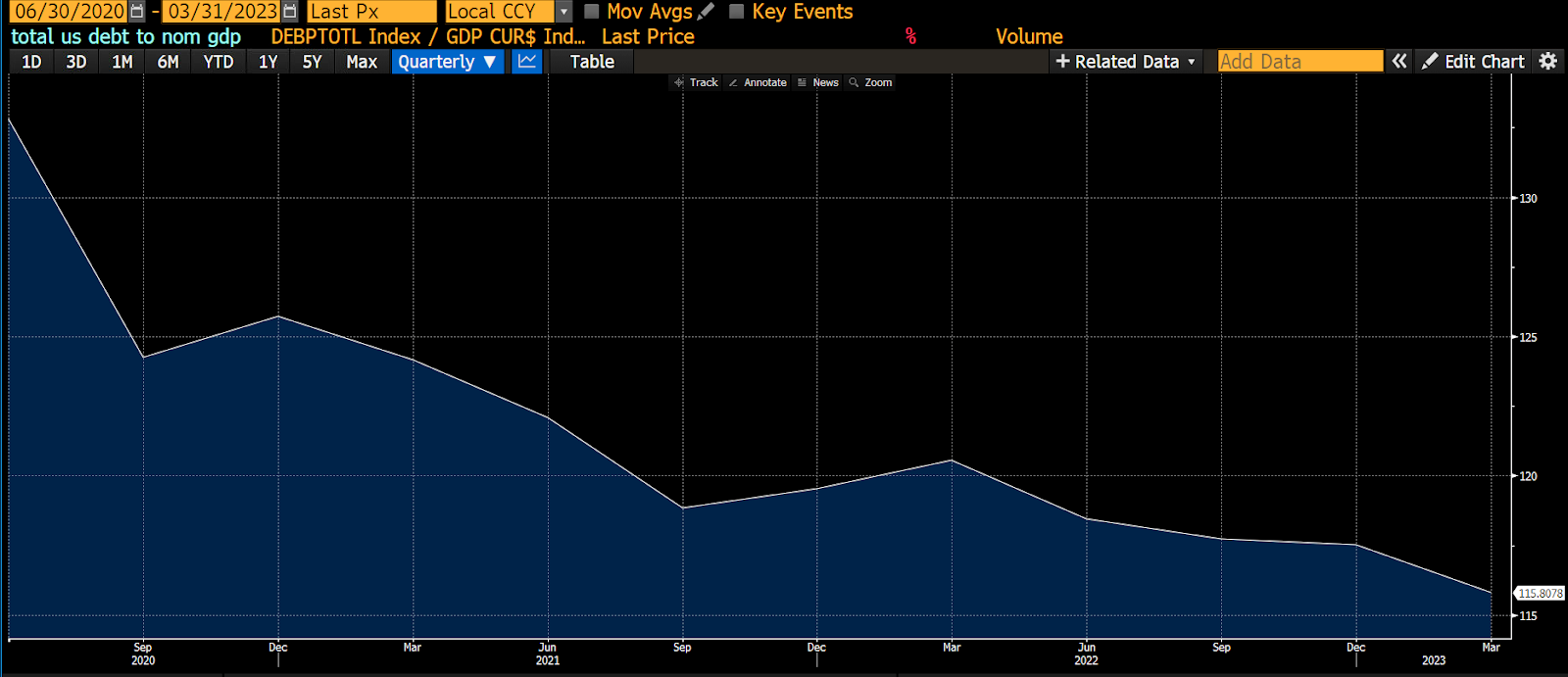

З 2009 року і аж до II кварталу 2020 року спостерігався пік політики «просочування зверху», оплаченої через програму кількісного пом’якшення (QE). При цьому економіка (номінальний ВВП) зростала повільніше, ніж державний борг.

Іншими словами, багаті люди витрачали «подарунки» від уряду на різні активи. Ці транзакції не створювали реальної економічної діяльності, тому співвідношення боргу до номінального ВВП зростало.

У період з II кварталу 2020 року по I квартал 2023 року Трамп і Байден змінили тенденцію. При них Казначейство генерувало борги, які Федеральна резервна система США (ФРС) купувала за знову випущені долари — проводилася QE. Але при цьому гроші відправляли не тільки багатим, а взагалі всім.

Бідні люди, як правило, залишаються бідними, оскільки витрачають свої гроші на товари і послуги. Саме цим вони і займалися в цей період. Економіка почала зростати, оскільки швидкість обігу грошей перевищила одиницю. Тобто на кожен $1 держборгу створювалося понад $1 економічної активності. Як результат — співвідношення боргу США до номінального ВВП впало.

Інфляція набирала обертів, оскільки пропозиція товарів і послуг зростала повільніше за купівельну спроможність населення. Багаті власники державних облігацій були незадоволені такими популістськими заходами, оскільки прибутковість їхніх активів знизилася.

Вони завдали удару у відповідь через свого «білого лицаря» — через голову ФРС Джерома Пауелла, який почав піднімати процентні ставки на початку 2022 року. Однак глава Мінфіну США Джанет Єллен втрутилася, щоб нівелювати спроби регулятора посилити грошово-кредитну політику.

Вона спустошила залишки на рахунках механізму зворотного РЕПО (RRP), перерозподіливши боргові зобов’язання від довгострокових до короткострокових. Це дозволило забезпечити майже $2,5 трлн фінансових стимулів — переважно для багатих людей, які володіють фінансовими активами. Ці заходи знову не створили реальної економічної активності, і співвідношення боргу до ВВП знову почало зростати.

Чи винесла адміністрація Трампа уроки з недавньої економічної історії? Я вірю, що так.

Скотт Бессент (Scott Bessent), якого багато хто вважає основним кандидатом Трампа на заміну Єллен, неодноразово обіцяв реалізувати план «Америка насамперед», що багато в чому нагадує план розвитку Китаю. Ідея полягає в підтримці високих темпів зростання номінального ВВП за рахунок надання податкових пільг і субсидій для повернення виробництва ключових галузей на територію країни.

Це, зокрема, означає, що компанії, які відповідають певним критеріям, отримають дешеві кредити. Банки знову змагатимуться за надання грошей реальним компаніям, оскільки їхня прибутковість буде гарантована американським урядом.

У міру свого зростання такі компанії створюватимуть дедалі більше високооплачуваних робочих місць. Для пересічних американців це означатиме зростання споживчих витрат, і ефект буде посилено, якщо Трамп обмежить кількість іммігрантів. Економічна активність зросте і уряд отримає своє за рахунок корпоративного і прибуткового податків.

Для фінансування цих програм дефіцит бюджету повинен залишатися значним. Мінфін фінансуватиме уряд, продаючи облігації банкам, які знову зможуть нарощувати свої баланси. Виграють усі — звичайні робітники, «схвалені» компанії, уряд США — таке QE для бідних на стероїдах.

Звучить чудово! Хто б міг бути проти американського процвітання?

Програють власники довгострокових облігацій і ощадних депозитів, оскільки прибутковість цих інструментів буде навмисно утримуватися нижче темпів номінального зростання американської економіки. Також програють люди, зарплата яких не встигає за зростанням інфляції.

Якщо ж ви вважаєте себе багатими, ось вам стислий посібник, що купувати — золото (хедж від фінансових репресій для бумерів) або біткоїни (хедж від фінансових репресій для міленіалів). Для мене ж ієрархія така: біткоїн, альткоїни, акції криптокомпаній, золото, а потім акції.

Грошова маса

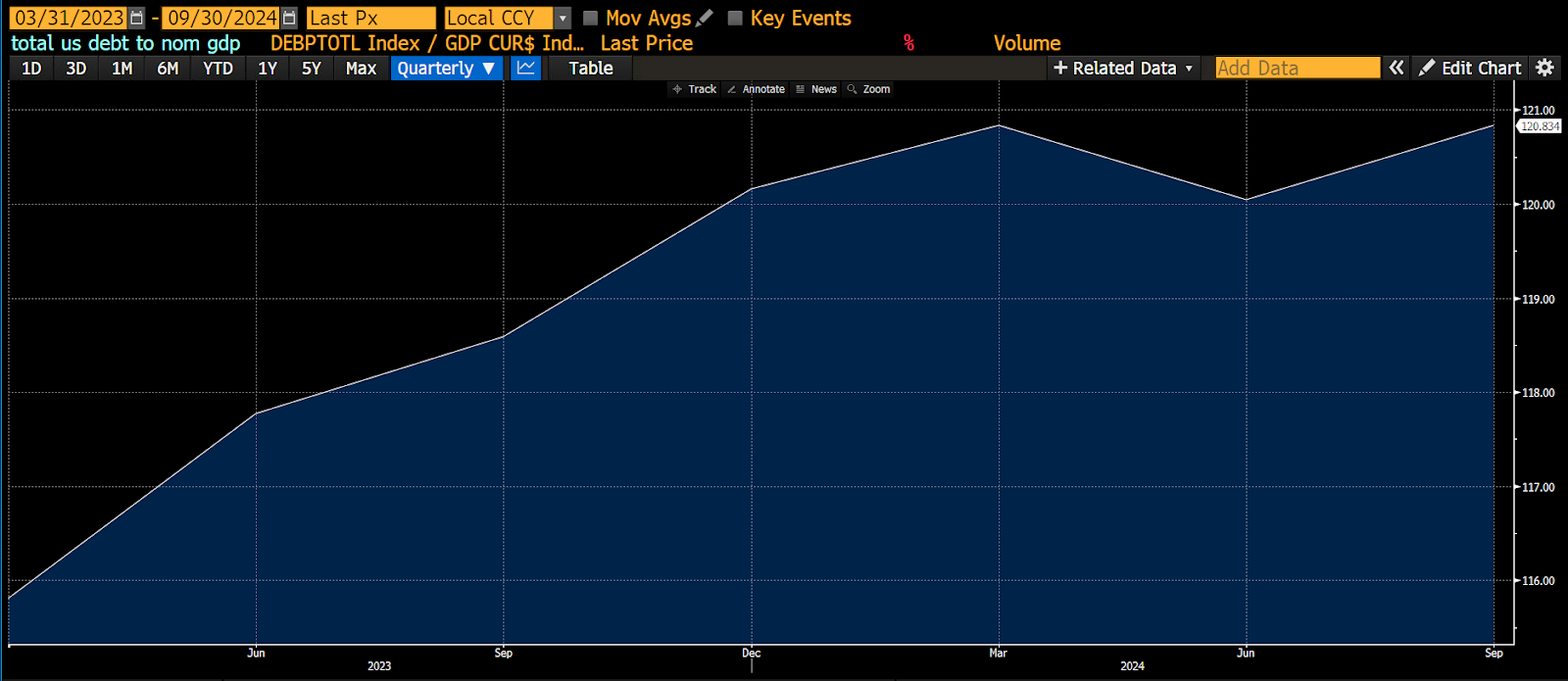

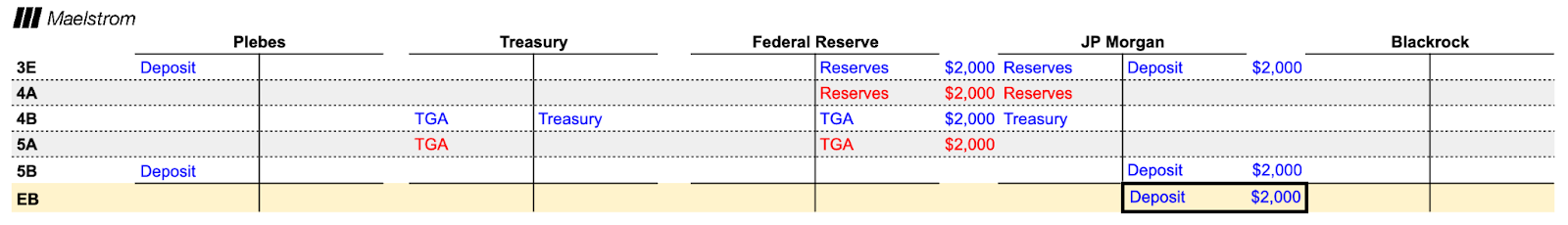

Нижче ви побачите кілька таблиць, що ілюструють гіпотетичні бухгалтерські відомості. Ліворуч будуть активи, праворуч — зобов’язання. Виділені синім записи вказують на збільшення вартості, червоний колір означає зменшення вартості.

Давайте змоделюємо ситуацію і подивимося, як купівля облігація ФРС через QE впливає на грошову пропозицію та економічне зростання.

ФРС відкрила програму термінового банківського фінансування (BTFP), яка дещо відрізнялася від прямого QE. Але я дозволю собі трохи художньої вільності — розглянемо, як QE обсягом $2 трлн впливає на грошову масу. Усі цифри в таблиці нижче вказані в мільярдах доларів.

- ФРС купує у BlackRock облігації на $2 трлн, оплачуючи угоду резервами. JPMorgan є посередником у цій транзакції — таким чином QE призводить до створення банківських депозитів.

- BlackRock хоче позичити отримані гроші комусь іншому, тобто придбати дохідний актив. Наразі компанію цікавить технологічний сектор. Тому вона звертає увагу на соціальну мережу Anaconda. Стартап перебуває на стадії зростання, тому BlackRock з радістю купує її бонди на $2 трлн.

- Anaconda хоче оптимізувати податкове навантаження. Для цього стартап випускає облігації для зворотного викупу акцій, що не тільки підвищує їхню вартість, а й збільшує їхню сукупну дохідність. Тому пасивні індексні інвестори на кшталт BlackRock ще охочіше купують його цінні папери. Зрештою, продавши акції, стартап отримує $2 трлн у вигляді банківських депозитів.

- Багаті акціонери Anaconda не знають, куди витратити отримані гроші. Тому вони купують «витвори мистецтва». При цьому продавці цих предметів належать до того ж економічного класу, що й покупці. Таким чином жодної реальної економічної активності не відбувається.

Банківські депозити багатих зросли, але будь-якого реального зростання не відбулося. Йдеться про нераціональне використання боргу. Саме тому в період з 2008 по 2020 рік співвідношення боргу до номінального ВВП зростало на тлі «QE для багатих».

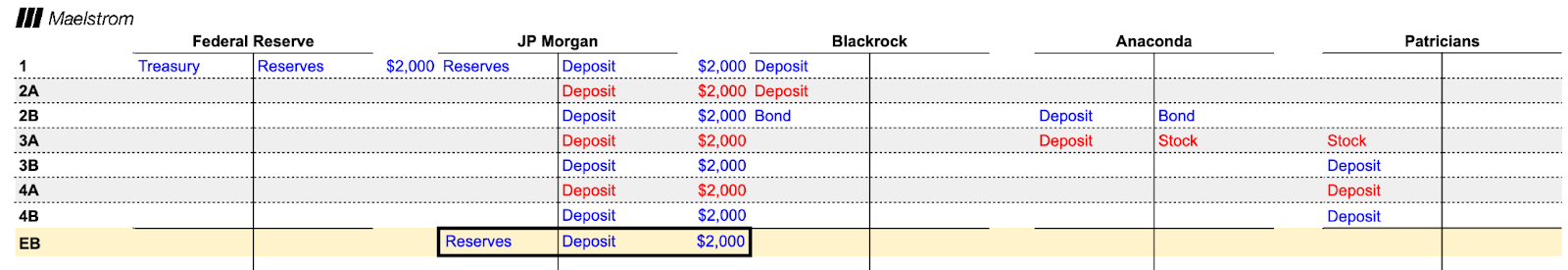

Тепер давайте подивимося, що робив Трамп під час пандемії COVID-19, — розберемося, як працює «QE для бідних».

- ФРС проводить QE на $2 трлн, купуючи у BlackRock казначейські облігації за резерви.

- Для оплати стимуляційних чеків Трампа Мінфіну США потрібно позичити гроші, випустивши казначейські облігації. BlackRock купує ці папери замість корпоративних бондів, а JPMorgan допомагає конвертувати їх у банківський депозит і резерви, що зберігаються у ФРС, які можуть бути знову використані для купівлі казначейських облігацій. При цьому Мінфін отримує депозит у ФРС на Treasury General Account (TGA).

- Мінфін розсилає стимулюючі виплати, що призводить до зниження балансу TGA і збільшення резервів, що зберігаються у ФРС. Ці гроші перетворюються на депозити, які прості люди зберігають у JPMorgan.

- Прості люди витрачають гроші на купівлю машин Ford. Рахунки цих людей порожніють, а рахунок Ford, навпаки, зростає.

- Ford платить зарплати працівникам і бере кредит на збільшення виробництва. Видача такої позики створює ще один депозит і збільшує грошову масу. При цьому кредити беруть і працівники з заводу Ford — і це також призводить до створення додаткових депозитів.

- Як підсумок, баланс депозитів становить $3 трлн. Це на $1 трлн більше початкової суми, яку ФРС влила в економіку через QE.

«QE для бідних» стимулює економічне зростання. І це добре для держави. Однак давайте підемо далі й обговоримо, як банки можуть нескінченно фінансувати Казначейство.

Почнемо з третього кроку з попереднього прикладу.

- Казначейство проводить ще один раунд стимулюючих виплат. Щоб його профінансувати, Мінфін випускає облігації, які JPMorgan — первинний дилер — купує за рахунок резервів, що зберігаються у ФРС. Продаж облігацій збільшує баланс TGA.

- Казначейство розсилає чеки, які перетворюються на депозити простих людей, що зберігаються в JPMorgan.

Коли Мінфін випускає облігації, які скуповують банки, це трансформує депозити ФРС у депозити, які прості люди можуть використовувати для купівлі товарів і створення економічної активності.

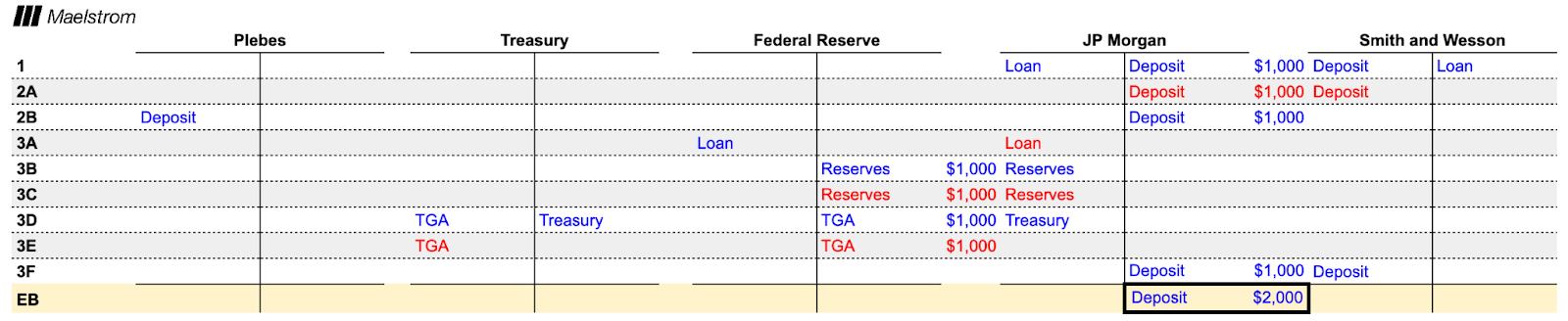

Що ж відбувається, коли уряд обіцяє податкові пільги та субсидії компаніям, які виробляють необхідні товари та послуги?

Припустимо, компанія Smith and Wesson отримує контракт на постачання боєприпасів для армії. Smith and Wesson не може виробити достатньо набоїв для виконання контракту, тож вона хоче збудувати новий завод, а тому звертається за кредитом до JPMorgan.

- Співробітник банку бачить урядовий контракт і впевнено схвалює позику Smith and Wesson і впевнено схвалює кредитну лінію на $1 трлн. Ці гроші створюються буквально нізвідки, через видачу позики.

- Компанія будує завод і створює робочі місця для простих людей. Їхня зарплата в кінцевому підсумку стає депозитами JPMorgan, а їхня звичка витрачати гроші на товари перетворюється на економічну активність. Тепер давайте трохи змінимо приклад.

- Казначейство США має профінансувати субсидію для Smith and Wesson, випустивши $1 трлн нового боргу в рамках аукціону. JPMorgan бере участь, але у нього немає резервів для купівлі. Тому банк закладає борг, виданий Smith and Wesson, як забезпечення за кредитом ФРС. Ці гроші використовуються для купівлі облігацій Казначейства, яке виплачує субсидію Smith and Wesson, яка потім стає депозитом у JPMorgan.

Цей приклад показав, як за допомогою промислової політики уряд США спонукав JPMorgan видати кредит, а створений за рахунок цього актив був використаний як застава ФРС для купівлі додаткових казначейських облігацій.

Обмеження

Здається, що ця чарівна грошова машина може виконувати одну або кілька функцій:

- накачувати фінансові активи для багатих, не створюючи реальної економічної активності;

- наповнювати рахунки бідних, які витрачають гроші на товари і створюють економічну активність;

- гарантувати прибутковість певних учасників обраних галузей, що дає змогу підприємствам розширюватися, генеруючи економічну активність.

Чи існують якісь обмеження?

Так. Банки не можуть створити нескінченну кількість грошей, тому що вони повинні створювати резерви для кожного боргу, яким володіють. Є такий термін «зважена за ризиком вартість активів» і навіть нібито «безризикові» держоблігації тягнуть за собою витрати на власний капітал. Ось чому в певний момент банки не можуть брати значущу участь у торгах казначейськими облігаціями США або видавати корпоративні кредити.

Коли збитки банку перевищують розмір його власного капіталу, він зазнає краху. У такій ситуації вкладники втрачають гроші, що погано. Однак із системного погляду є речі й гірші — банк втрачає можливість збільшувати обсяг кредитування в економіці.

Фракційна фіатна фінансова система вимагає постійної емісії кредитів, тому крах банків може зруйнувати всю систему. Пам’ятайте, що актив одного учасника є зобов’язанням іншого.

Єдиний спосіб врятувати систему — друкувати гроші та обмінювати їх на неліквідні банківські активи.

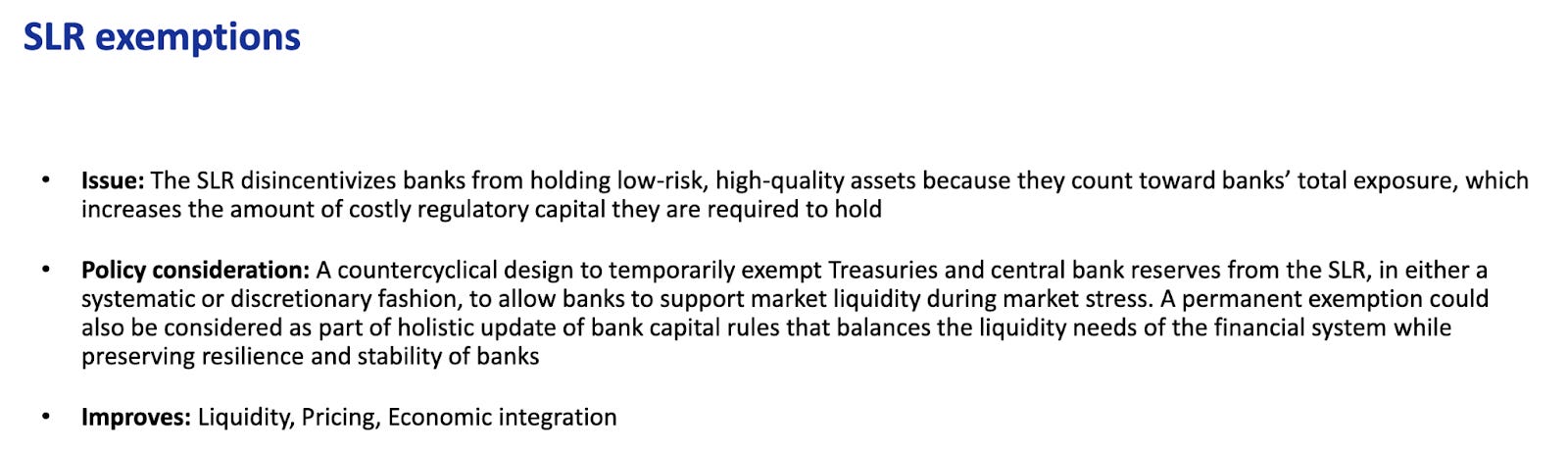

Якщо уряд хоче створити «нескінченний» обсяг банківських кредитів, один має змінити правила гри — казначейські облігації та певні типи «схваленого» корпоративного боргу потрібно звільнити від додаткових вимог до коефіцієнта левериджу(SLR).

У такому разі банк зможе купувати нескінченну кількість боргових зобов’язань, не обтяжуючи себе дорогим залученням капіталу.

І ФРС може зробити це. Вона вже робила це в період з квітня 2020 року по березень 2021 року, надавши виняток щодо казначейських облігацій. І це спрацювало — банки скупили величезну кількість цих цінних паперів. Зворотним же боком стало падіння вартості бондів після підняття ключової ставки.

Рівень резервів банків також обмежує готовність сектора купувати казначейські облігації на аукціоні. Кредитні організації перестануть купувати ці актив, щойно відчують, що їхні резерви у ФРС досягли рівня LCLoR.

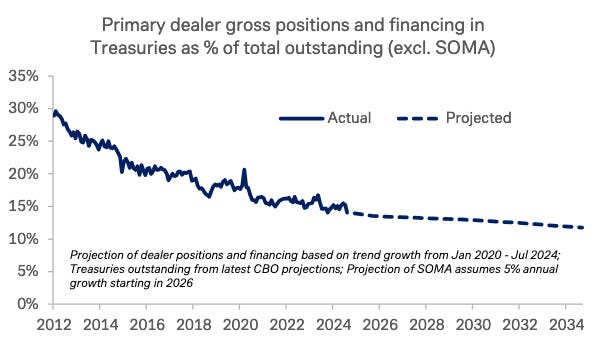

Графік вище я взяв із презентації про фінансову стійкість ринку казначейських зобов’язань, підготовленої Консультативним комітетом із запозичень Казначейства(TBAC) і опублікованої 29 жовтня 2024 року.

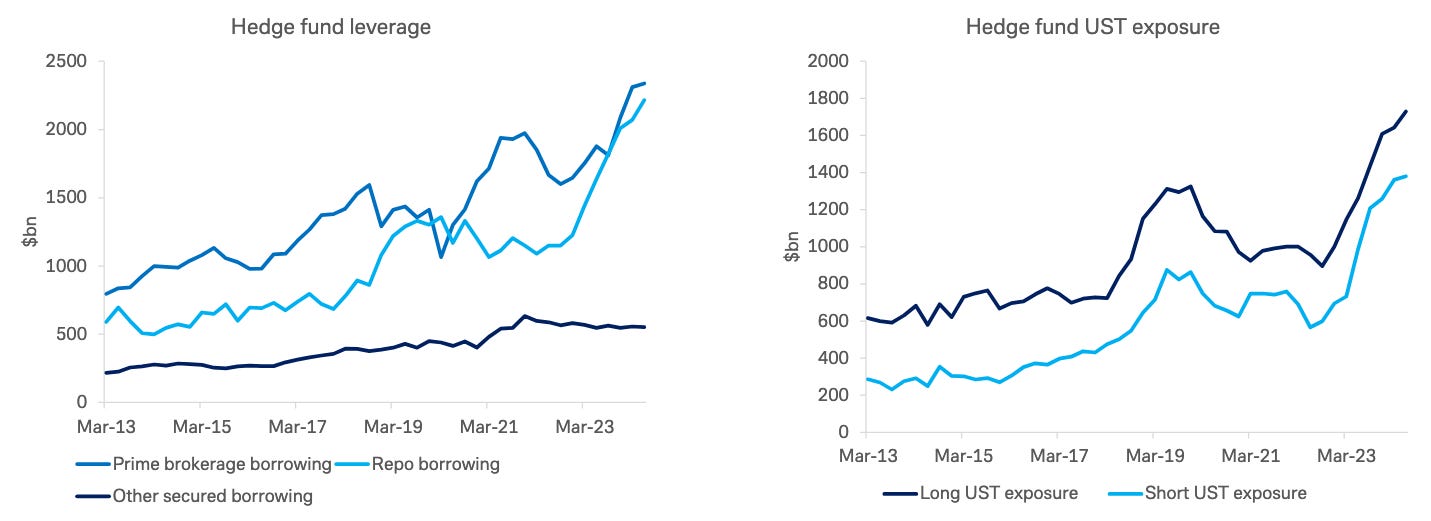

Він показує, що банківська система наближається до LCLoR, оскільки утримує дедалі менше і менше казначейських облігацій у відсотковому відношенні до загального обсягу. І це проблема, оскільки в умовах, коли ФРС і центральні країни з надлишком капіталу продають свій чистий експортний прибуток (відбувається дедоларизація), основними покупцями казначейських облігацій стали хедж-фонди, які торгують ними.

Ось ще графіки з тієї ж презентації. Видно, що хедж-фонди беруть на себе це навантаження, але вони лише проводять арбітражну угоду — купують дешеві облігації і продають ф’ючерси на них.

Грошова частина угоди фінансується на ринку РЕПО. Ціни на короткострокове фінансування з використанням казначейських цінних паперів як забезпечення тут залежать від доступного банківського балансу. У міру його скорочення ставка РЕПО підвищується.

Якщо вартість фінансування казначейських облігацій збільшується, хедж-фонди можуть купувати більше, тільки якщо ціна активів буде знижуватися щодо ф’ючерсів. А це не те, чого хоче домогтися Мінфін.

Через регуляторні обмеження банки не зможуть купити достатню кількість казначейських облігацій і не зможуть фінансувати їх купівлю хедж-фондами за прийнятними цінами. Саме тому ФРС повинна знову звільнити кредитні організації від SLR. Це підвищить ліквідність ринку казначейських облігацій і дозволить спрямувати «нескінченне QE» на продуктивну частину американської економіки.

І в TBAC прекрасно це розуміють:

Трек-номер

Якщо за Трампа економіка працюватиме так, як я щойно описав, нам необхідно зосередиться на прогнозованому зростанні банківського кредитування. Ми знаємо, що «QE для багатих» працює за рахунок збільшення резервів банків, а «QE для бідних» — за рахунок збільшення депозитів.

Я створив власний індекс, який відстежує обсяг банківського кредиту в США. На мій погляд, це важливіший показник грошової маси. Як видно на графіку нижче, іноді він випереджає біткоїн, а іноді відстає.

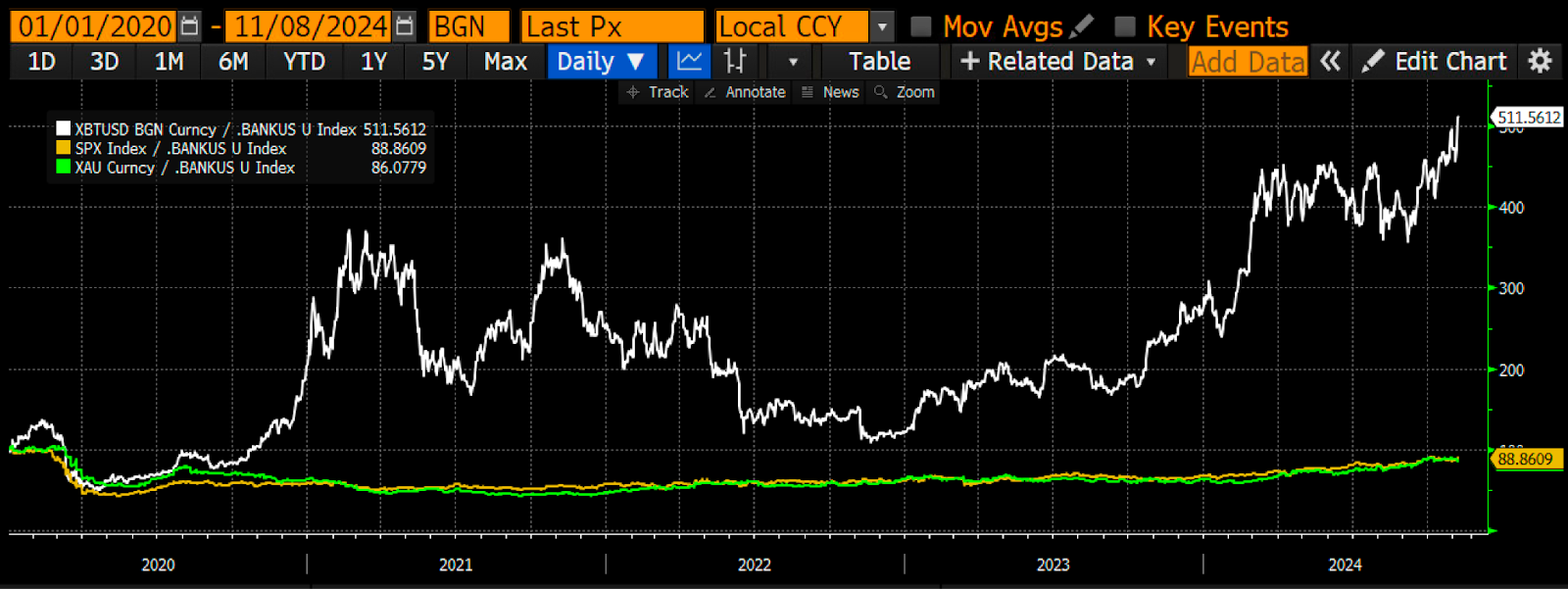

Однак важливіше те, як поводиться актив, коли його вартість коригується з урахуванням банківського кредиту. Подивіться на графік нижче. Я поділив біткоїн (білий), індекс S&P 500 (жовтий) і золото (зелений) на свій індекс. Значення були індексовані до 100. Видно, що біткоїн лідирує, оскільки з 2020 року він зріс більш ніж на 400%.

Шлях уперед

Трамп і його радники чітко дали зрозуміти, що проводитимуть політику ослаблення долара і забезпечать необхідне для повернення американських компаній у країну фінансування.

Усе почнеться з ухвалення законів, які стимулюватимуть виробників критично важливих товарів і матеріалів до розширення виробництва на території США. Для тих, хто вважає себе знавцем фондового ринку, настав час купувати акції компаній, які виробляють те, що потрібно уряду.

У якийсь момент ФРС звільнить казначейські облігації та резерви центрального банку (а може і не тільки їх) від SLR. Коли це станеться, відкриється шлях до «нескінченного QE».

Комбінація цих факторів призведе до різкого зростання обсягів кредитування. Тому біткоїн та інші криптовалюти показуватимуть таку саму, якщо не кращу, динаміку як у період з березня 2020 року до листопада 2021 року. Головне питання полягає в тому, який обсяг кредитів буде створено.

У межах боротьби з кризою COVID-19 в економіку влили приблизно $4 трлн. Цього разу масштаби будуть більшими. Можливо, знадобляться кредити обсягом $10,5 трлн. І саме тоді котирування біткоїна сягнуть рівня в $1 млн.