«Погана дівчинка» — нове есе Артура Хейса. Короткий переказ

Дисклеймер: приблизний переказ змісту есе Артура Хейса подано в ознайомлювальних цілях. Висловлені нижче судження є особистими поглядами автора першоджерела. Його думка може не збігатися з думкою редакції Incrypted.

Екс-глава криптовалютної біржі BitMEX Артур Хейс опублікував нове есе — Bad Gurl. У своїй роботі Хейс розібрав як поточна політика Федеральної резервної системи (ФРС) і Міністерства фінансів США вплине на ринок держборгу, доларову ліквідність і, врешті-решт, криптовалютну індустрію.

Команда Incrypted підготувала короткий переказ тексту.

Найгірша дівчинка у світі — це міністр фінансів США Джанет Єллен. Вона може в односторонньому порядку виключити окремих осіб, компанії та/або цілі країни з глобальної доларової фінансової системи. Її найважливішим обов’язком є забезпечення фінансування уряду Сполучених штатів.

Її бос і президент США — «Слоу Джо» пристрастився до витрати грошей, підриваючи далекі країни для досягнення незрозумілих цілей. Єллен публічно підтримує його, але їй треба гарантувати, що імперія зможе випустити достатньо боргу для покриття постійно зростаючих витрат.

Проблема в тому, що ринок не купує те, що вона продає. Прибутковість довгострокових казначейських облігацій з термінами погашення понад 10 років зростає швидше, ніж прибутковість короткострокових облігацій з термінами погашення менше двох років.

Це створює смертельну загрозу для фінансової системи, звану Bear Steepener. Про неї докладно йшлося в попередньому есе.

Саме тому Єллен потрібно запропонувати рішення, яке дозволить виграти час. Тому ФРС США на своєму нещодавньому засіданні зберегла відсоткові ставки на колишньому рівні і вказала, що продовжить паузу, а Мінфін США збільшить обсяг випущених короткострокових векселів, чого і хочуть фонди грошового ринку (MMF). MMF продовжать виводити гроші з програми зворотного РЕПО (RRP) ФРС і купувати казначейські векселі, що є чистим вливанням ліквідності на ринок.

Я вважаю, що така політика призведе до наступного:

- Чисте вливання ліквідності в розмірі $1 трлн на світові фінансові ринки. Це вливання буде підтримувати зростаючий фондовий ринок США, криптовалюти, золото та інші фінансові активи з фіксованою пропозицією.

Крім того, інші великі центральні банки на кшталт Народного банку Китаю, Банку Японії та Європейського центрального банку (ЄЦБ) також друкуватимуть гроші, оскільки зможуть зробити це, не послаблюючи свої валюти.

- Ринок вважає, що крива прибутковості казначейських облігацій США зростатиме. Це запобігатиме розпродажу акцій банків, що не входять до TBTF. Але RPP вичерпається до кінця 2024 року, і ринок казначейських облігацій знову заявить про себе.

Ducks and Cucks

Слоу Джо і Єллен доручають голові ФРС Джерому Пауеллу боротися з інфляцією за всяку ціну. Але проблема з підвищенням процентних ставок до рівнів, які є економічно обмежувальними, полягає в тому, що це зруйнує банківську систему.

Тому ФРС грає в гру, в якій вдає, що бореться з інфляцією, але завжди шукає спосіб виправдати призупинення своєї програми посилення грошово-кредитної політики. Для цього вони маніпулюють статистичними показниками рівня інфляції.

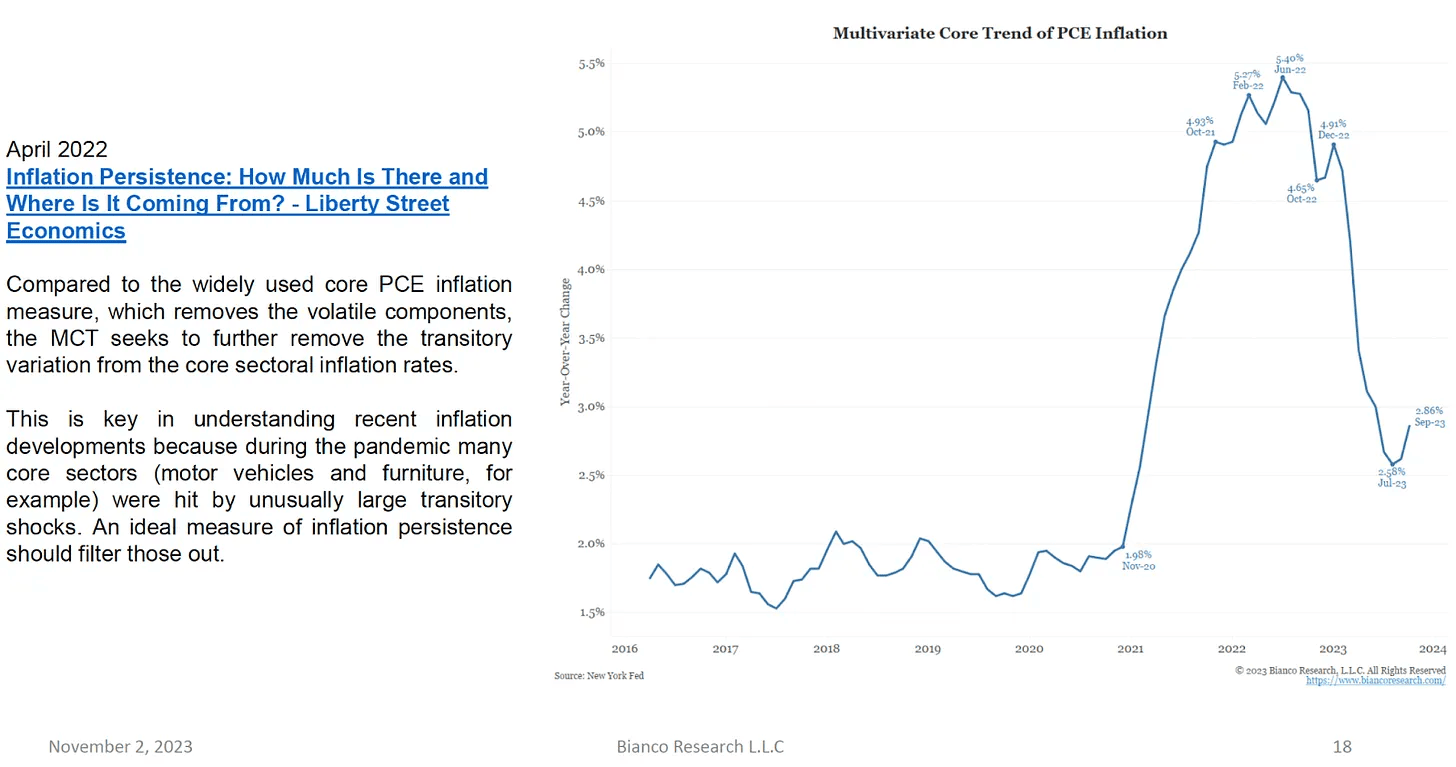

Чарівним чином це призвело до створення базового індексу споживчих цін, який не охоплює харчові продукти та енергоносії, а пізніше і до появи метрики Multivariate Core Trend.

Проблема в тому, що всі ці індекси все ще вищі за цільовий показник ФРС у 2%. Якби ФРС дійсно боролася з інфляцією, вона повинна була б продовжувати підвищувати ставки до досягнення мети в 2%. Але несподівано Пауелл заявив, що ФРС зробить паузу, щоб побачити результати своїх заходів.

Ринок хоче вірити, що наступного року настане рецесія. Рецесія означає, що ФРС повинна знизити ставки, щоб усунути дефляцію. Дефляція відбувається внаслідок падіння економічної активності і вона погана для фіатної системи, оскільки призводить до збитків для кредиторів, тобто банків і багатих людей.

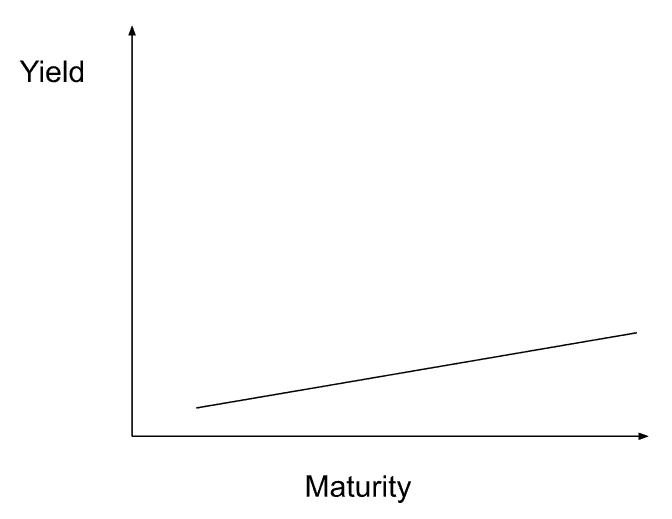

Як я пояснював у своєму попередньому есе, ринок буде накопичувати довгострокові облігації Казначейства США через слабкий економічний прогноз. Разом із падінням відсоткових ставок, це означає зростання прибутку за довгостроковими боргами. У результаті крива прибутковості стає Bull Steepener.

Ринок випередить цей сценарій і купить більше довгострокових облігацій, ніж короткострокових. У результаті Bear Steepener зупиняється, крива змінюється, а потім, коли 2024 року настає рецесія, Bull Steepener посилюється. Це перемога для Пауелла і Єллен, тому що немає необхідності знижувати ставки для досягнення позитивної реакції ринку.

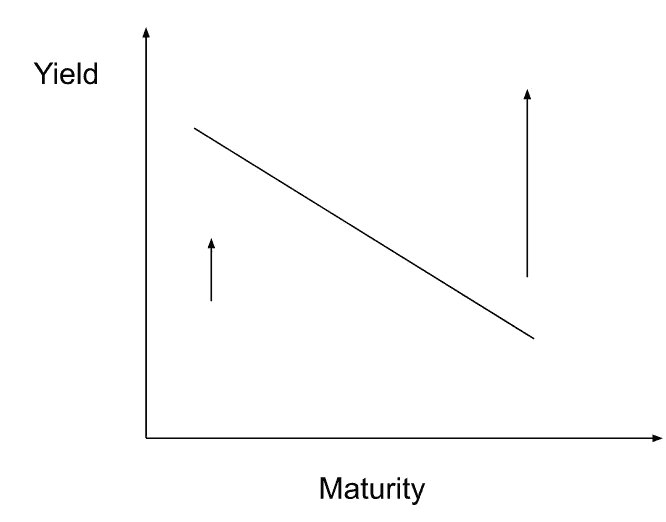

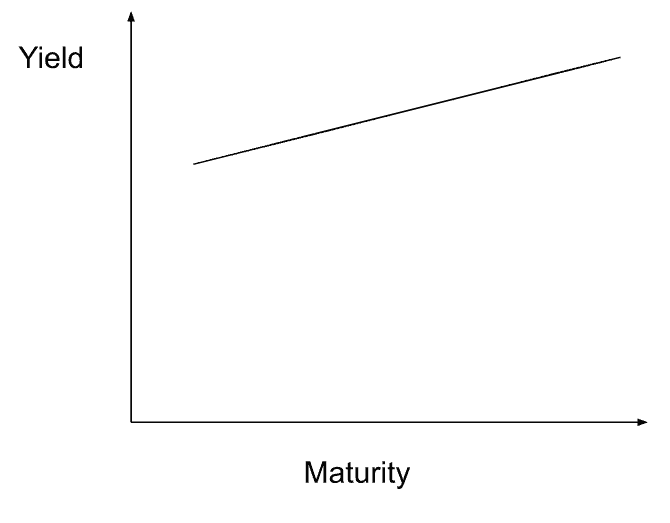

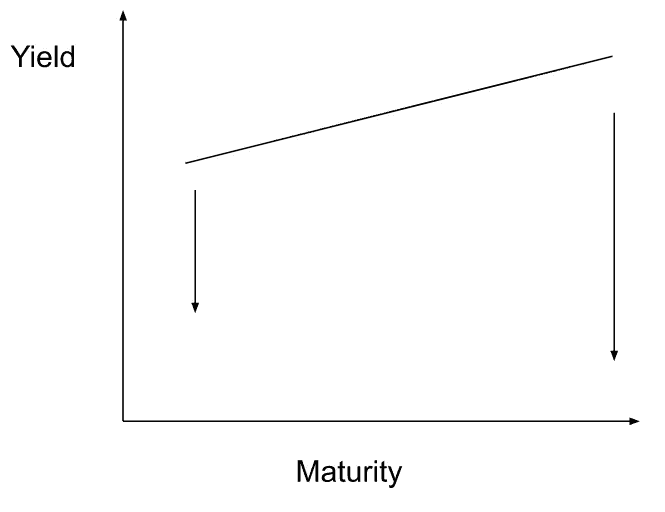

Ось кілька діаграм, які ілюструють цю динаміку. Що довша стрілка, то більша величина.

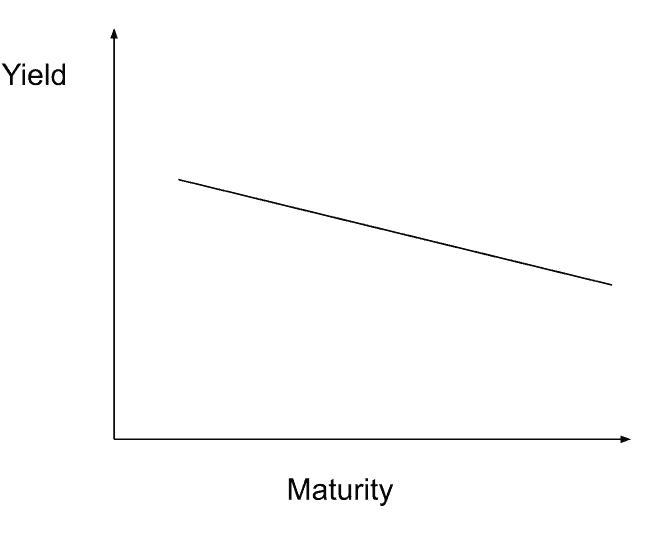

Графік 1. Це Bear Steepener. Крива прибутковості інвертована і ставки за довгостроковими облігаціями зростають швидше, ніж за короткостроковими.

Графік 2. Bear Steepener, що посилюється, призводить до нахиленої кривої прибутковості при зростанні ставок. Це найгірший результат для власників облігацій і банків.

Графік 3. Якщо ринок купуватиме більше довгострокових облігацій, ніж короткострокових, то крива знову інвертується.

Графік 4. Крива перевернулася, що неприродно. Ринок очікує рецесії, через що прибутковість довгострокових облігацій менша, ніж прибутковості короткострокових.

Графік 5. Через рецесію ФРС знижує короткострокові ставки відносно довгострокових. Це посилює криву.

Графік 6. Після всіх заходів крива має позитивний нахил, а загальний рівень процентних ставок упав. Це найкращий сценарій для власників облігацій і банків.

Банки врятовані

Зміна кривої прибутковості і Bull Steepener призводить до того, що нереалізовані збитки банків за казначейськими облігаціями США, утримуваними до погашення, падають.

Банківська система задихається від усього держборгу, який вони накопичили у 2020-2022 роках за рекордно високих цін і низької прибутковості. Bank of America де-факто є державним банком через свій статус TBTF. Але інша частина банківської системи США, що не входить до TBTF, уже неплатоспроможна через нереалізовані збитки за казначейським боргом і кредитами на комерційну нерухомість.

Якщо Єллен зможе розробити стратегію, яка призведе до зростання цін на облігації та падіння прибутковості, у власників акцій банків не буде причин продавати. І це дасть змогу уникнути сценарію, коли баланс усієї банківської системи США за фактом гарантується Казначейством США. Якби це сталося, то уряду довелося б друкувати гроші, щоб гарантувати погашення депозитів.

Можливі наслідки

Проблема полягає в тому, що якщо ФРС знизить ставки, долар може агресивно ослабнути. Це чинитиме сильний тиск на вартість нафти, яка може легко наблизитися до $200 до дня виборів наступного року. Ось чому зниження ставок на цьому етапі, коли Близький Схід перебуває на межі війни, було б політичним самогубством.

Але що, якщо інфляція вже на найнижчому рівні і прискориться, поки ФРС зупинила підвищення? Це можливо, але я думаю, що будь-яке невдоволення через зростаючу інфляцію буде заглушено зростаючою економікою США.

Економічна «міць»

Я не вірю, що у 2024 році буде рецесія. Щоб зрозуміти, чому, розглянемо ключові чинники зростання ВВП.

Зростання ВВП — це витрати приватного сектору (включно з чистим експортом та інвестиціями), а також чисті державні витрати. Чисті державні витрати — це державні витрати за вирахуванням податкових надходжень.

Коли уряд витрачає гроші, маючи дефіцит, це сприяє чистому збільшенню ВВП.

Концептуально це має сенс — уряд витрачає гроші на купівлю речей та оплату праці персоналу, водночас він вилучає ресурси з економіки через оподаткування. Тому, якщо уряд витрачає більше, ніж вилучає, це стимулює економіку.

Якщо уряд має величезний дефіцит, це означає, що номінальний ВВП зростатиме, якщо це не буде врівноважено втратами приватного сектору. Утім, державні видатки мають мультиплікативний ефект.

u003cemu003eПравительство США увеличит расходы на оборону. Многие американцы будут производить пули и бомбы, а потом потратят эти деньги, построив офисные здания, рестораны и бары для обслуживания работников ОПК. Это мультипликативный эффект государственных расходов, поскольку они стимулируют активность частного сектора.u003c/emu003e

Тому важко уявити сценарій, за якого приватний сектор може скоротитися настільки, щоб звести нанівець чисту вигоду від зростання ВВП, яку вносить уряд. В останньому звіті за III квартал 2023 року номінальний ВВП США зріс на 6,3% за річного дефіциту близько 8%. Якщо інфляція індексу споживчих цін нижча за 6,3%, це свідчить про позитивне реальне зростання ВВП.

Прогнозується, що дефіцит становитиме від 7% до 10% у 2024 році. Американська економіка, підтримувана щедрими витратами уряду, буде активно працювати, а середньостатистичний виборець буде цілком задоволений зростаючим фондовим ринком, сильною економікою і пригніченою інфляцією.

Казначейські векселі

Єллен не всесильна. Якщо вона продасть трильйони доларів зобов’язань, ціни на облігації впадуть, а прибутковість зросте. Це знищить будь-яку вигоду для фінансової системи через паузу ФРС. Тому потрібно знайти фінансовий пул, який буде готовий викупити величезну кількість боргу, не вимагаючи зростання прибутковості.

Наразі MMF тримають приблизно $1 трлн у RPP ФРС. Це означає, що прибутковість MMF близька до нижньої межі ставки за федеральними фондами, яка становить 5,25%.

MMF зберігають гроші у ФРС, тому що кредитний ризик нижчий, і їхні гроші доступні на основі овернайт. Але якби Мінфін запропонував більше казначейських векселів з вищою прибутковістю, MMF перевели б гроші з RPP у більш прибуткові T-Bills.

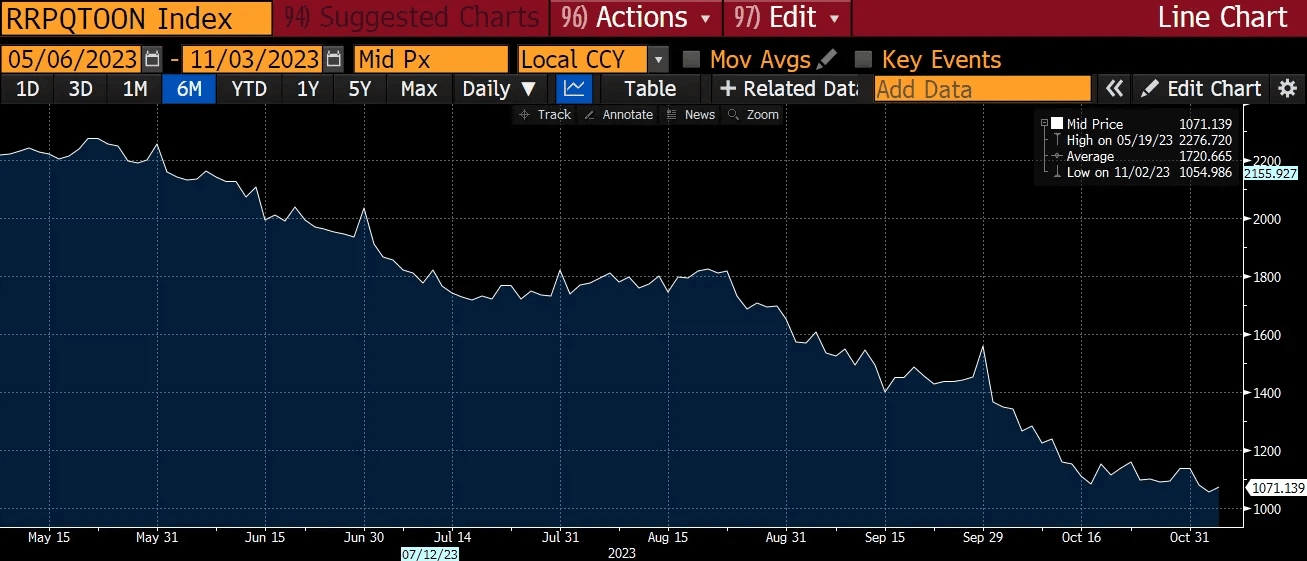

В останньому квартальному фінансовому звіті Мінфін пообіцяв збільшити випуск казначейських векселів. Раніше в червні цього року Єллен відновила запозичення після підвищення стелі держборгу США, продавши векселів на $824 млрд. Водночас баланс RRP скоротився на $1 трлн.

При скороченні балансу RRP зростає ліквідність долара. Про це я докладно говорив в одному з попередніх есе.

Єдина небезпека в тому, що якщо буде збільшено загальний рахунок казначейства (TGA), це зведе нанівець позитивні ефекти ліквідності. TGA наразі становить близько $820 млрд, що вище за їхній цільовий показник у $750 млрд. Тому я думаю, що TGA навряд чи продовжить зростати — він або залишиться на нинішньому рівні, або скоротиться.

У міру виснаження RRP на світові ринки потрапить $1 трлн ліквідності. Для їхнього поглинання, ймовірно, знадобиться близько півроку. Перш ніж я перейду до того, як частина цих грошей потрапить у криптовалюти, розглянемо, як інші центральні банки можуть відреагувати на ці дії.

Слабкий долар

Коли кількість доларів на ринку зростає, їхня ціна по відношенню до інших валют повинна падати. Це чудова новина для Японії, Китаю та Європи, яким для підтримки своїх фінансових систем і ринків державних облігацій, зрештою, потрібно друкувати гроші.

Оскільки Народний банк Китаю, Банк Японії та ЄЦБ не випускають глобальної резервної валюти, швидка емісія призведе до знецінення їхніх валют щодо долара. Після ослаблення політики посилення ФРС вони нарешті можуть дозволити собі пом’якшення без істотних наслідків.

Крім того, політика ФРС матиме найбільший вплив через дійсно приголомшливі суми. Це означає, що емісія Народного банку Китаю, Банку Японії та ЄЦБ матиме менший вплив, ніж ФРС, тому єна, юань і євро зміцнюватимуться щодо долара США.

За рахунок цього центробанки зможуть друкувати гроші, рятувати свої банківські системи і підтримувати свої ринки державних облігацій. Крім того, подешевшає імпорт енергоносіїв за доларовими цінами.

У результаті, поряд із масованим вливанням доларової ліквідності, відбудеться відповідне вливання в юань, єну та євро. Глобальний обсяг фіатних кредитів зростатиме з цього моменту до першої половини 2024 року.

Дурні та розумні угоди

З огляду на всю фіатну ліквідність, яка буде влита на світові ринки, як захиститися від знецінення валюти?

Найдурніше, що можна зробити, придбати довгострокові облігації за принципом «купи і тримай». Позитивна ситуація з ліквідністю зберігається доти, доки RPP більше нуля. Коли RPP дорівнює нулю, знову почнеться випуск довгострокових облігацій.

Сьогодні вони покажуть зростання, але в якийсь момент ринок почне дисконтувати вплив подальшого зниження балансу RPP, і прибутковість довгострокових облігацій повзтиме вгору, а ціни — вниз. І у вас не буде можливості вигідно вийти з довгострокових зобов’язань, коли ситуація з ліквідністю зміниться.

Середньо-розумною угодою було б відкриття довгої позиції за короткостроковими борговими зобов’язаннями з кредитним плечем. Якщо все, чим ви можете торгувати, це маніпульовані традиційні активи на кшталт державних облігацій та акцій, то це непоганий варіант.

Трохи розумніше (але все ж не найкращий варіант), відкрити довгу позицію в паперах великих технологічних компаній. Зокрема, тих, що мають будь-який стосунок до штучного інтелекту. Акції технологічних компаній є довгостроковими активами і зростуть, коли готівка знову стане сміттям.

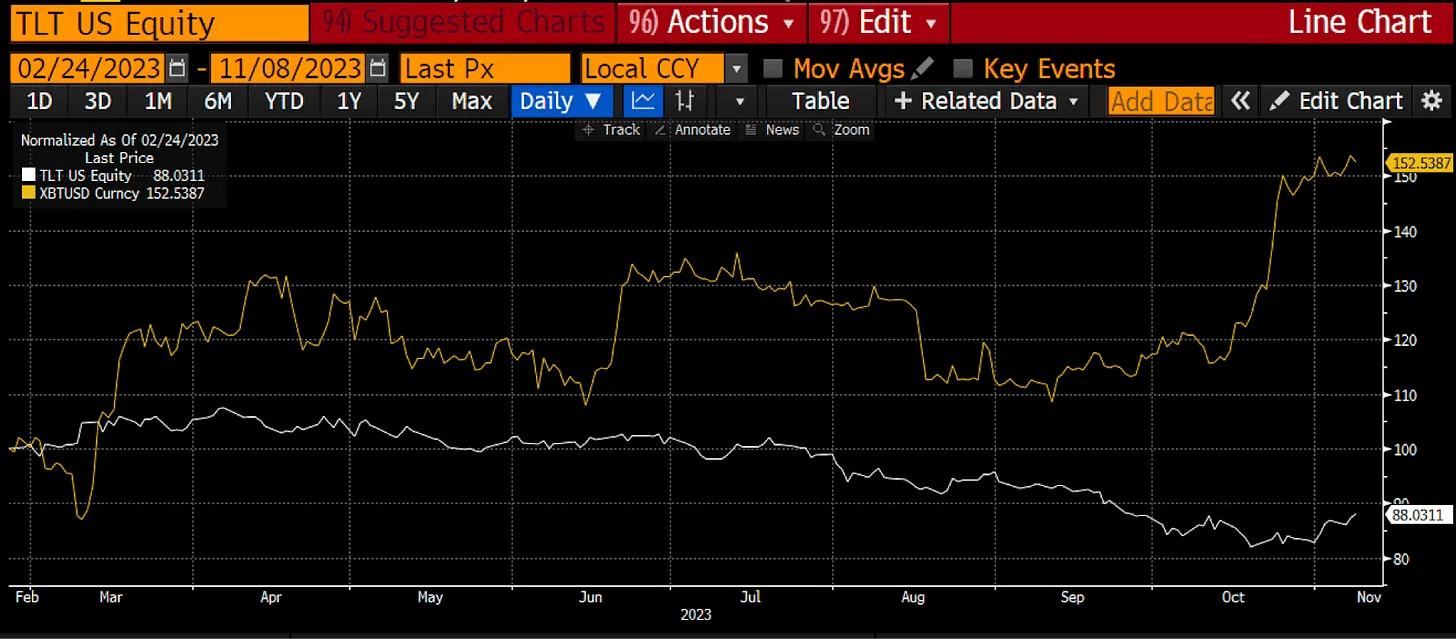

Найрозумніша угода — довга позиція в криптовалюті. Ніщо так не перевершило зростання балансів центральних банків, як цифрові активи.

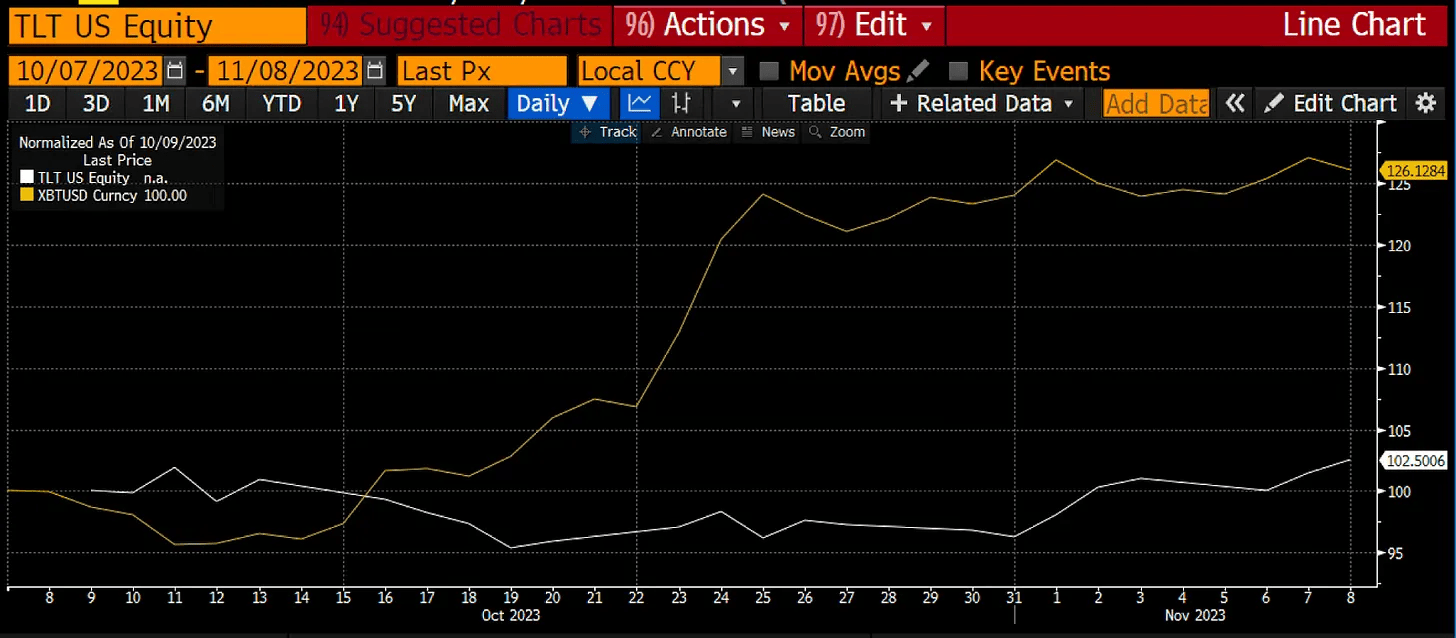

Як бачите, біткоїн впорався (+258%), поки всі інші активи почали знижуватися через зростання балансу ФРС.

Першою зупинкою завжди є біткоїн. Біткоїн — це гроші і тільки гроші.

Наступна зупинка — ETH. Це товар, який живить мережу Ethereum — найкращий інтернет-комп’ютер.

Потім ми переходимо до інших блокчейнів першого рівня, які претендують на поліпшення Ethereum. Як приклад можна навести Solana. Всі вони дуже сильно постраждали під час ведмежого ринку, тому будуть рости з екстремально низьких рівнів і забезпечувати великий прибуток для безстрашних інвесторів.

Але всі вони, як і раніше, переоцінені і ніколи не обженуть Ethereum за кількістю активних розробників і застосунків, а також обсягом заблокованих у смарт-контрактах коштів.

Нарешті, будуть пампитися токени всіляких децентралізованих додатків. Це найцікавіше, бо саме тут ви отримуєте х10 000 прибуток. Звичайно, це великий ризик, але де ризик, там і нагорода.

Що далі?

Я стежу за мережею [RPP — TGA], щоб визначити, чи потрапляють на ринок долари. Від цього залежить, чи збільшу я темпи продажів казначейських векселів і купівлі біткоїнів, оскільки моя впевненість зростає разом із доларовою ліквідністю. Але я залишу вікно для маневру, оскільки найкращі плани рідко здійснюються, як задумано.

Відтоді як погана дівчинка Єллен отримала зелене світло на повторне запозичення в червні 2023 року, на ринки влили $300 млрд — це комбінація зниження RPP і зростання TGA.

Вирішальним джокером є ціни на нафту і війна між ХАМАСом та Ізраїлем. Якщо Іран буде втягнутий у війну, то це призведе до деяких перебоїв у постачанні нафти на Захід. У цьому випадку ФРС стане важко проводити політику невтручання і, можливо, їм знову доведеться підвищити ставки, щоб боротися з більш високими цінами на нафту. З іншого боку, можна стверджувати, що високі ціни на енергоносії та війна призведуть до рецесії, що дасть ФРС право на зниження ставок.

У будь-якому разі невизначеність зростає, і першою реакцією може стати розпродаж біткоїна. Але, як ми вже бачили, біткоїн довів свою ефективність, перевершуючи облігації під час війни, тому якщо будуть початкові періоди слабкості, я буду купувати на просіданнях.

Якщо скорочення RPP є метою Єллен, то воно триватиме недовго. Всі побоювання з приводу ринку казначейських облігацій США повернуться. Єллен так і не переконала свого боса перестати витрачати, і, таким чином, після затишшя біткоїн знову заявить про себе як про індикатор здоров’я фіатної фінансової системи воєнного часу.

Звичайно, якщо ті, хто відповідає за Pax Americana, візьмуть на себе зобов’язання щодо миру і глобальної гармонії… Але я навіть не буду закінчувати цю думку. Вони ведуть війну з 1776 року, не збираючись зупинятися.