Почему фонд Three Arrows Capital близок к краху

Three Arrows Capital становятся неплатежеспособными. Учитывая, что под их управлением находится $18 млрд, это может стать катастрофой для крипты. Вот хронология того, что происходит и возможные последствия.

Что не так с 3AC?

Но начнем с того, что такое Three Arrows Capital (далее 3AC)? ЗАС – один из крупнейших в мире венчурный фонд, ориентированный на криптовалюту. Он входит в топ-5 венчурных компаний.

В список лучших инвестиций фонда вошли:

– Avax

– Near

– Aave

– Derabit

– Starkware

– Terra Luna

– Axie Infinity

Их активы оценивались в сумму от $10 млрд до $18 млрд.

ЗАС также поддержал Luna. Они потратили $559.6 млн на покупку заблокированной Luna. Сейчас это около $670 долларов. Есть предположение, что огромные потери Luna заставили их использовать больше маржинальных кредитов, чтобы отбить убытки.

Опасности кредитного плеча

«У умного человека есть три способа разориться: выпивка, дамы и кредитное плечо». – Чарли Мангер.

За последние несколько недель, рынок упал, а если стоимость залога снижается, появляется риск ликвидации позиции.

Мы знаем, что 3AC имеет много инвестиций, но многие токены заблокированы и неликвидны в течение многих лет. Так что, если будет угроза ликвидации маржинального кредита, будет сложно погасить займы, из-за отсутствия доступной ликвидности.

Первый звоночек о неплатежеспособности

3AC берет кредиты у каждого крупного кредитора, поэтому есть риск ликвидироваться не по одной позиции.

Слухи о ликвидации

Сначала появились слухи, что 3АС может ликвидировать из-за позиции по ETH в размере $264 млн.

Пользователи начали распространять информацию, что кошелек, помеченный как 3AC (на Nansen) активно погашает долг на AAVE, на сумму 223 000 ETH ($264 млн), чтобы избежать ликвидации. При займе в размере $198 млн, ликвидация произойдет на отметке в $1042 по ETH.

Но Nansen сообщил, что в пользовательском интерфейсе произошла ошибка, из-за которой кошелек и помечался как адрес Three Arrows Capital.

В тот момент, пользователи не понимали, существуют ли у фонда действительно какие-то проблемы, или это просто FUD.

Но co-founder ЗАС, в своем твите намекнул что у фонда действительно не все гладко.

В то же время проблемы были и у stETH, и все думали что его сливает Celsius. Но как оказалось, это был 3AC.

Сейчас мы начинаем видеть первые последствия. Finblox приостанавливает выплату вознаграждений из-за проблем 3AC, а все потому что фонд является их инвестором.

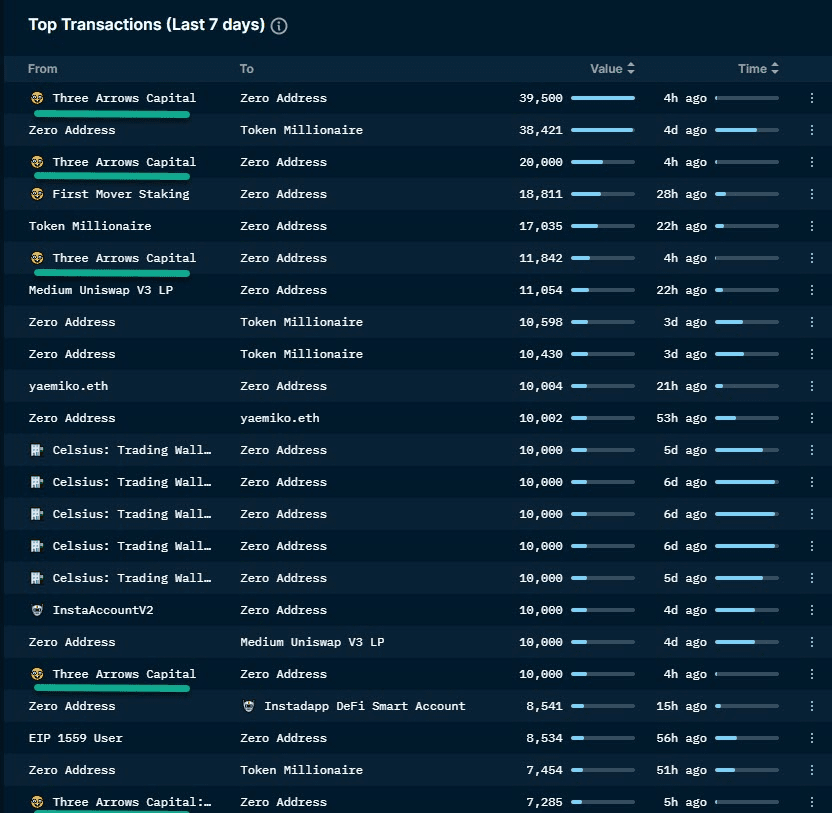

Остерегайтесь разлоков, ЗАС может начать сливать свои токены при первой возможности из-за финансовых проблем.

Но так как у нас нет полной картины по ЗАС (кошельков и позиций), мы не знаем что случится дальше. Из-за большого размера активов под управлением, последствия могут быть катастрофическими.

Венчурные капиталисты не боги. Все думали, что Terra слишком крупный проект, чтобы рухнуть. И все надеялись, что её спасет Jump или ЗАС, но как мы видим этого не произошло.

ЗАС был участником сид-раундов некоторых известных протоколов, и они могут разориться из-за него.

Выводы:

Неважно как много вы заработали, важно то как вы управляете рисками.

Почему рушатся Celsius и 3AC?

Во-первых, крах ЗАС будет довольно ощутимым. Это все из-за множества займов, которые они брали у каждого крупного кредитора. Достаточно вспомнить BlockFi, Genesis, Nexo, Celsius. Стоит ожидать, что каждый из этих кредиторов примет на себя удар и от ЗАС.

Последняя публичная оценка активов ЗАС была оценена в размере $18 млрд. Но мне кажется, что их реальная стоимость чистых активов намного ниже.

Но давайте рассмотрим на примере $18 млрд. Представим что половина их них составляет венчурный портфель. Остальные $9 млрд ликвидны. Допустим, что вся сумма была вложена в BTC (да, у них много токенов L1 проектов, которые уже схлопнулись). В таком случае их ликвидные средства, начиная с 21 ноября сократились бы на 70%.

Поэтому в лучшем случае, их стоимость колеблется в районе $2.7 млрд. А если добавить “щитки”, то и вовсе около $1 млрд. Это соответствует слухам, что они не в состоянии долить маржу.

Отсутствие возможности отодвинуть маржин-колл является “похоронным звоном” для любого хедж-фонда. Известна информация, что они могут использовать акции Starkware в качестве залога.

Крах ЗАС переносит риски на их кредиторов, потому что они будут вынужденны оплачивать разницу между своими долгами и полученной ликвидацией.

Но подготовка кредиторов является не самой лучшей. Они управляют капиталом в размере $10-20 млрд, с собственным балансом всего около 5%. Дефолт вызовет значительное уменьшение собственного капитала.

Но не все кредиторы одинаковы. Celsius уже успел уйти под воду, насчет NEXO трудно что-то сказать, у BlockFI дела тоже не очень. Единственным “более или менее” вариантом является Genesis.

Исходя из этого, кредиторам придется защищать себя, им придется сократить свои долговые обязательства. По примерным оценкам это около $50 млрд. Я ожидаю что из них около $30-$40 млрд будут погашены.

Базовая математика. Когда кредитор “покидает систему”, денег становится меньше. Меньше денег за то же количество монет, и поэтому стоимость монеты будет падать.

Если попроще — крах крупного фонда и крупного кредитора сократит общее количество заемных средств в системе и приведет к дальнейшему сокращению их доли. До сих пор у нас была упорядоченная ликвидация, но еще больше людей могут её получить.

Наверное, нам нужно, чтобы вмешались крупные игроки, потому что после потери инвесторов, придется ждать пока придут новые.

Однако если нам никто не поможет, мы можем увидеть $10 000 по BTC. До буллрана были идеальные условия для него, но сейчас все ведет к тому, что может случиться “отрицательный” буллран. На это также давят повышения ставок и инфляция.