Отчет: краткосрочные биткоин-ходлеры создали риск волатильности на рынке

- В Glassnode опубликовали отчет по биткоин-рынку.

- Тут отметили, что среди ходлеров самые большие нереализованные убытки несут краткосрочные держатели.

- При дальнейшем падении цены актива они могут создать дополнительное давление, что приведет к волатильности.

Из-за высокого нереализованного убытка краткосрочных биткоин-ходлеров на рынке сохраняется риск волатильности в ближайшей перспективе. Это следует из нового отчета экспертов Glassnode.

Ситуация на рынке в целом

Эксперты отметили, что настроение инвесторов в последние шесть месяцев было апатичным. Однако в начале лета 2024 года нисходящее давление выросло, что в итоге привело к значительному обвалу.

В то же время на спотовом рынке биткоин торгуется с просадкой в 22% по отношению к историческому максимуму, что немного, подчеркивается в отчете.

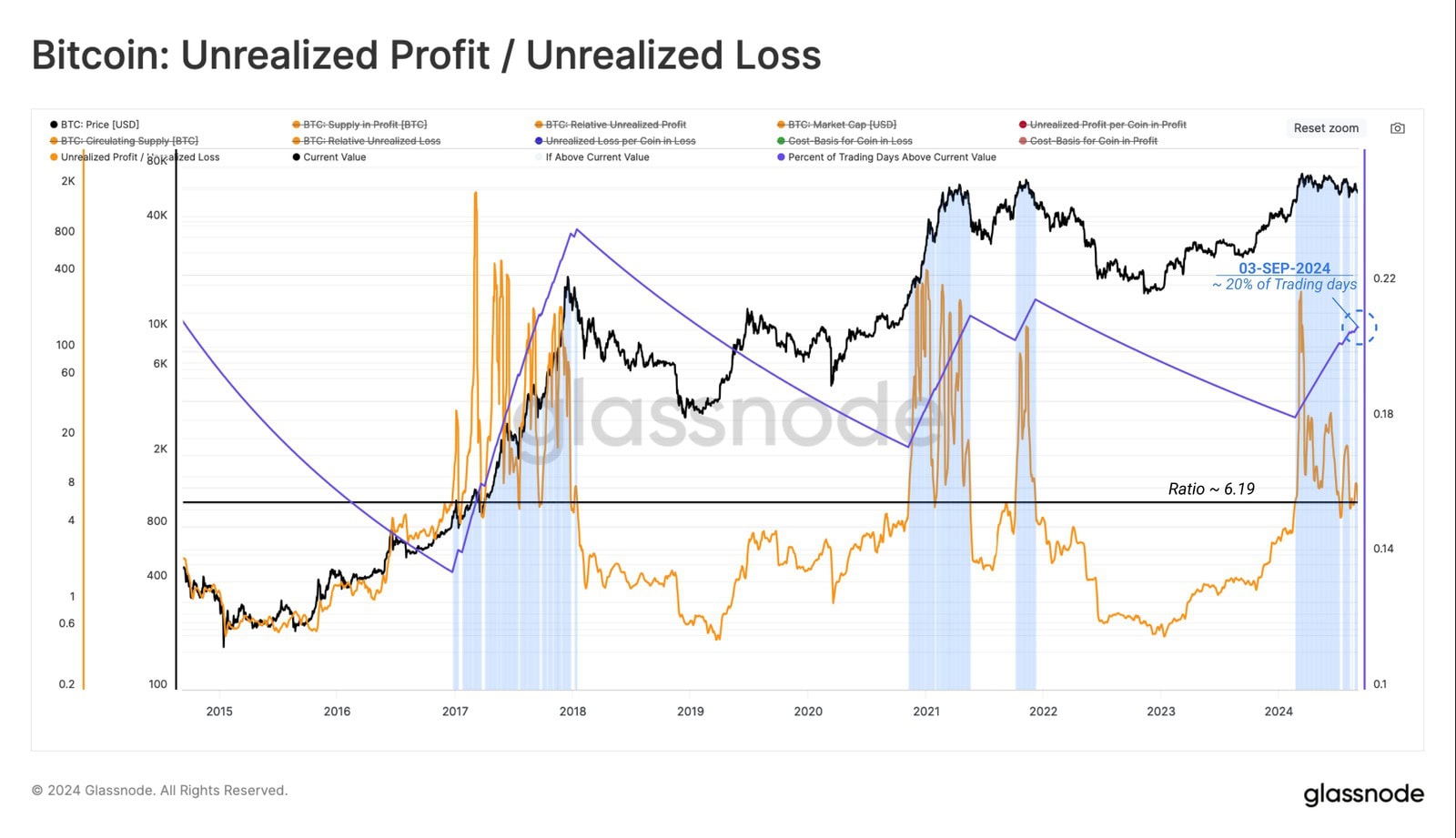

При этом общие нереализованные убытки биткоин-инвесторов составляют 2,9% от капитализации, что близко к зоне исторического минимума. Это означает, что портфель среднестатистического трейдера остается доходным несмотря на продолжительный спад.

Кроме того, соотношение нереализованной прибыли к убытку составляет шесть к одному. 20% всех торговых дней в 2024 году проходили в этой зоне, что, по мнению экспертов Glassnode, подчеркивает устойчивость позиции среднестатистического инвестора.

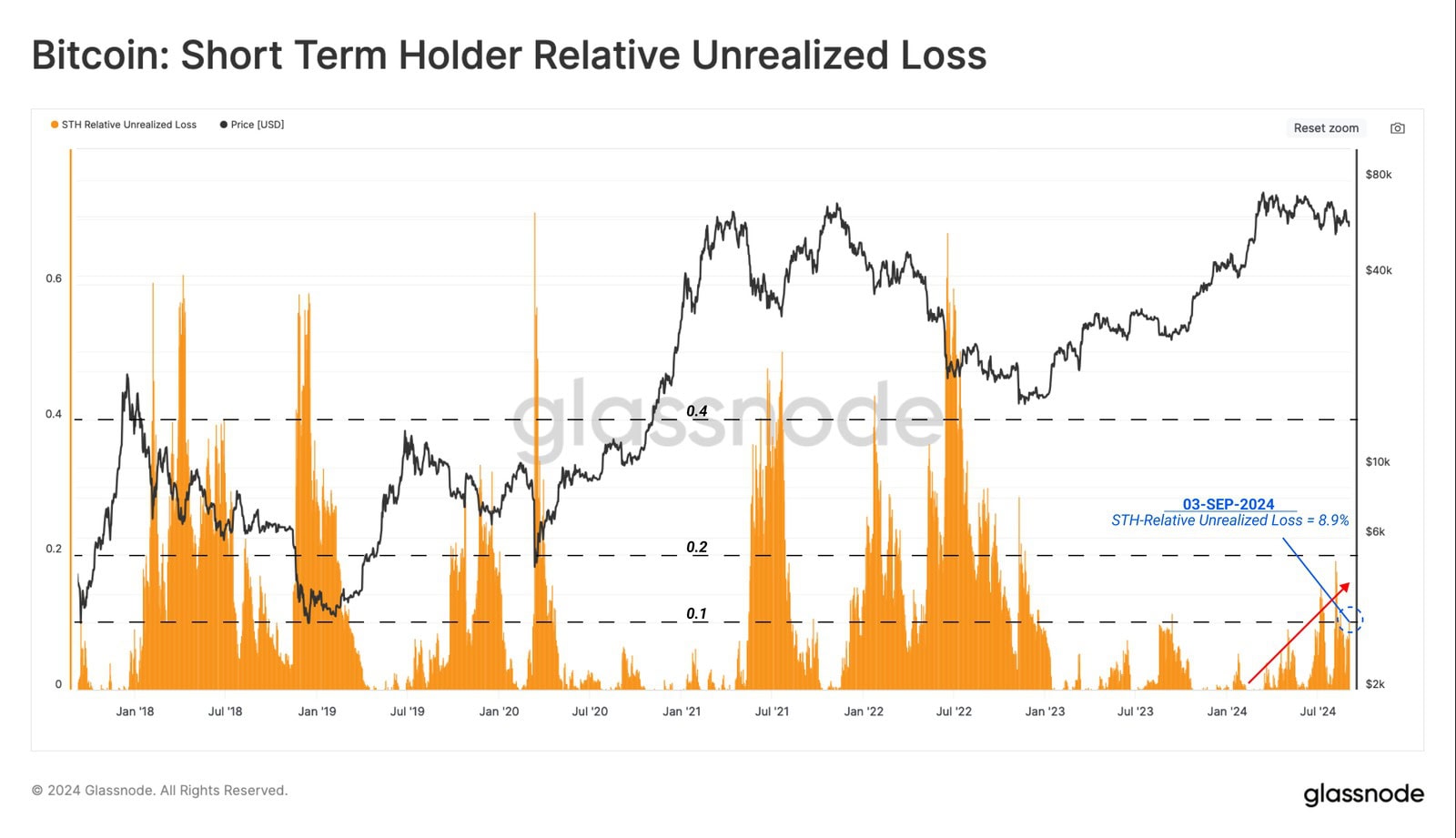

Позиция краткосрочных ходлеров

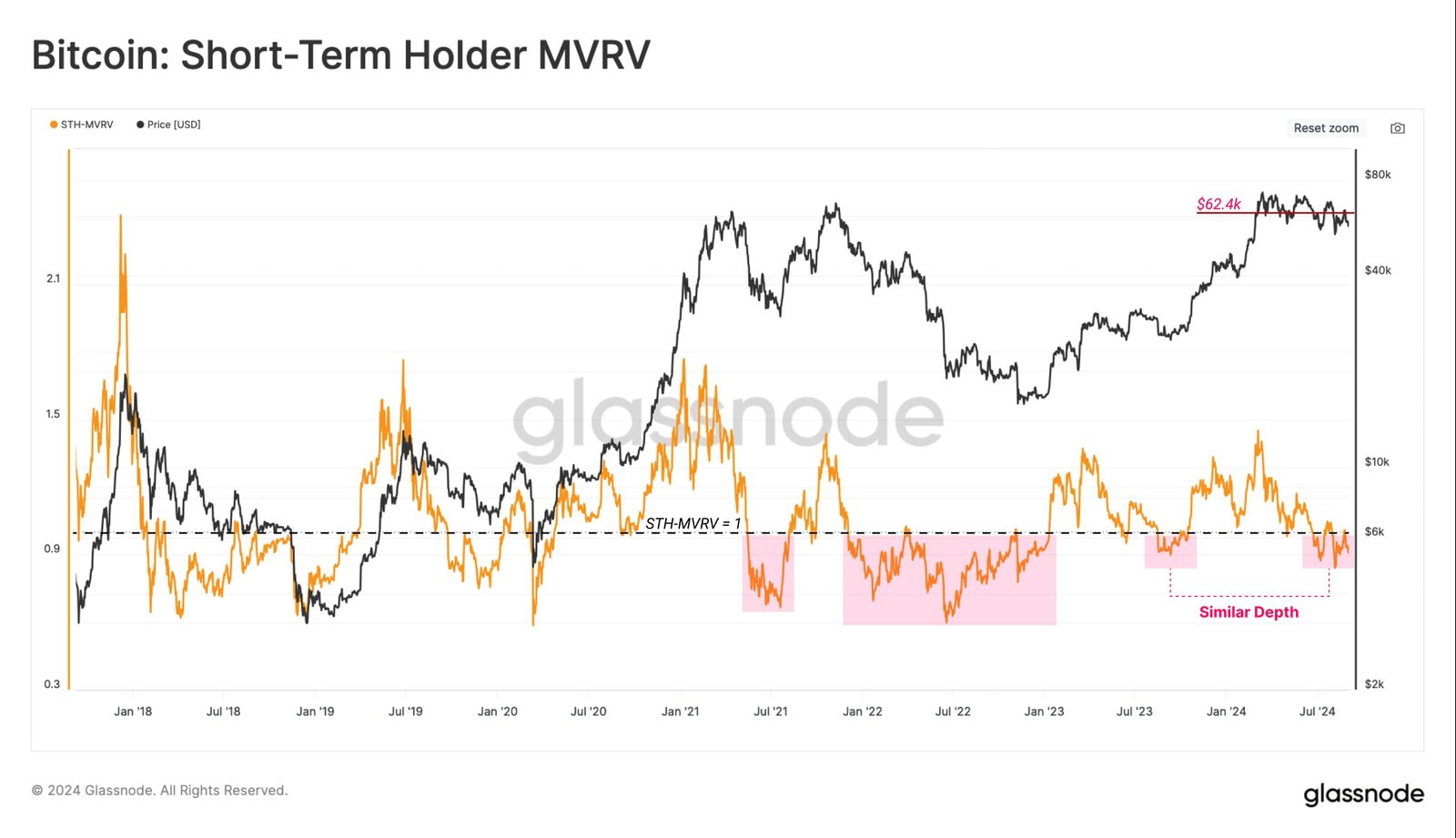

В Glassnode считают, что именно эта категория инвесторов несет на себе большую часть бремени нисходящего давления. Их нереализованный убыток самый высокий. Вместе с тем его глубина пока не достигла значения «медвежьего» рынка и напоминает скорее период высокой волатильности в 2019 году, подчеркивается в отчете.

Это подтверждает значение коэффициента соотношения рыночной и реализуемой стоимости (MVRV). Большую часть времени с середины лета 2024 года он находился ниже точки безубыточности в 1,0.

Его глубина соответствует периоду августа 2023 года, когда рынок начал восстанавливаться после банкротства биржи FTX. Текущее значение показателя свидетельствует о том, что среднестатистический новый инвестор несет убытки.

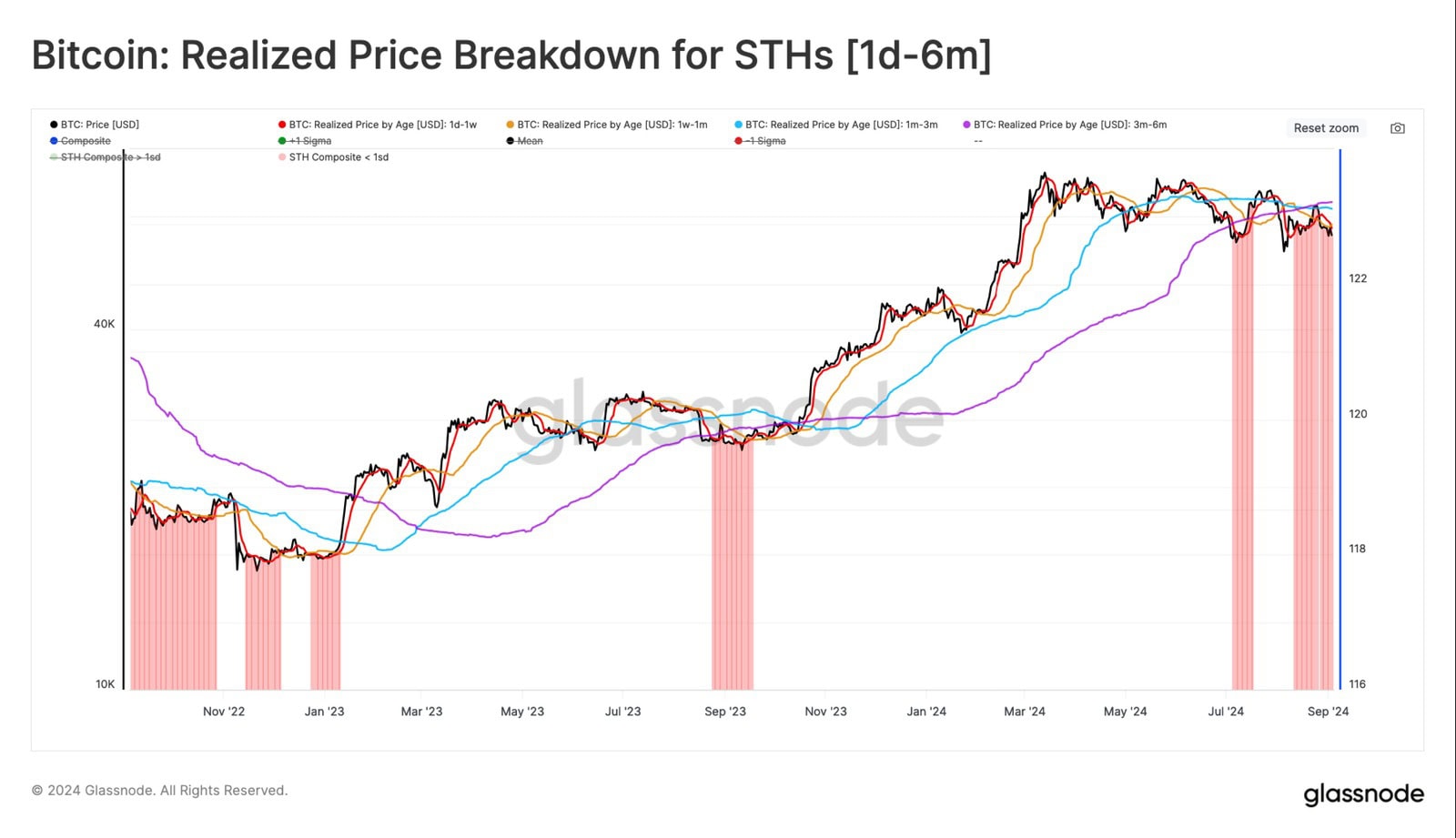

Это касается в первую очередь тез инвесторов, которые удерживают биткоины от одного дня до недели (красная) и от недели до месяца (оранжевая).

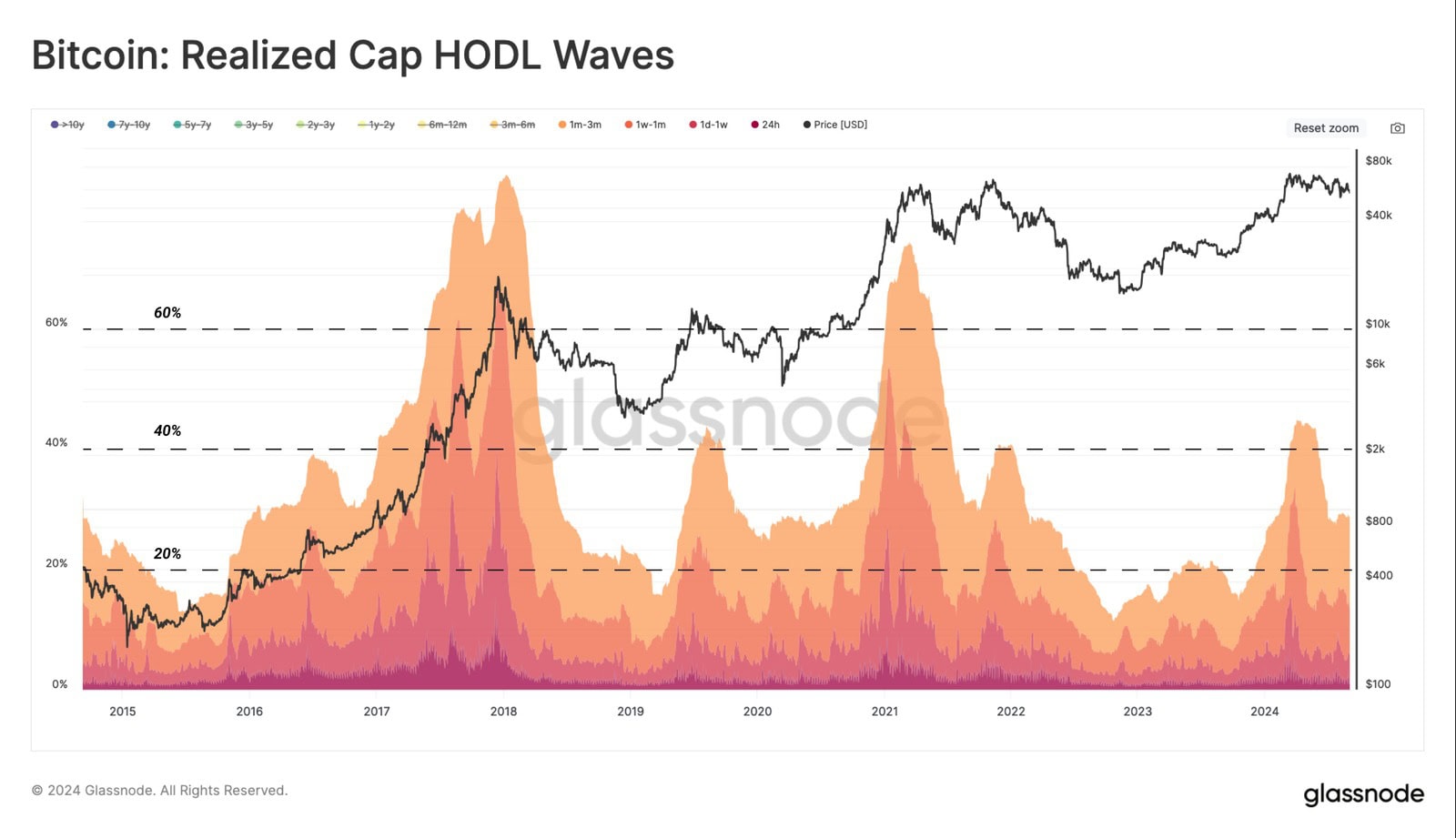

С момента обновления исторического максимума на уровне выше $73 000 происходит постепенное снижение реализованной стоимости биткоинов. Это означает, что все проданные с того момента монеты приносят все меньшую прибыль держателям, объяснили эксперты.

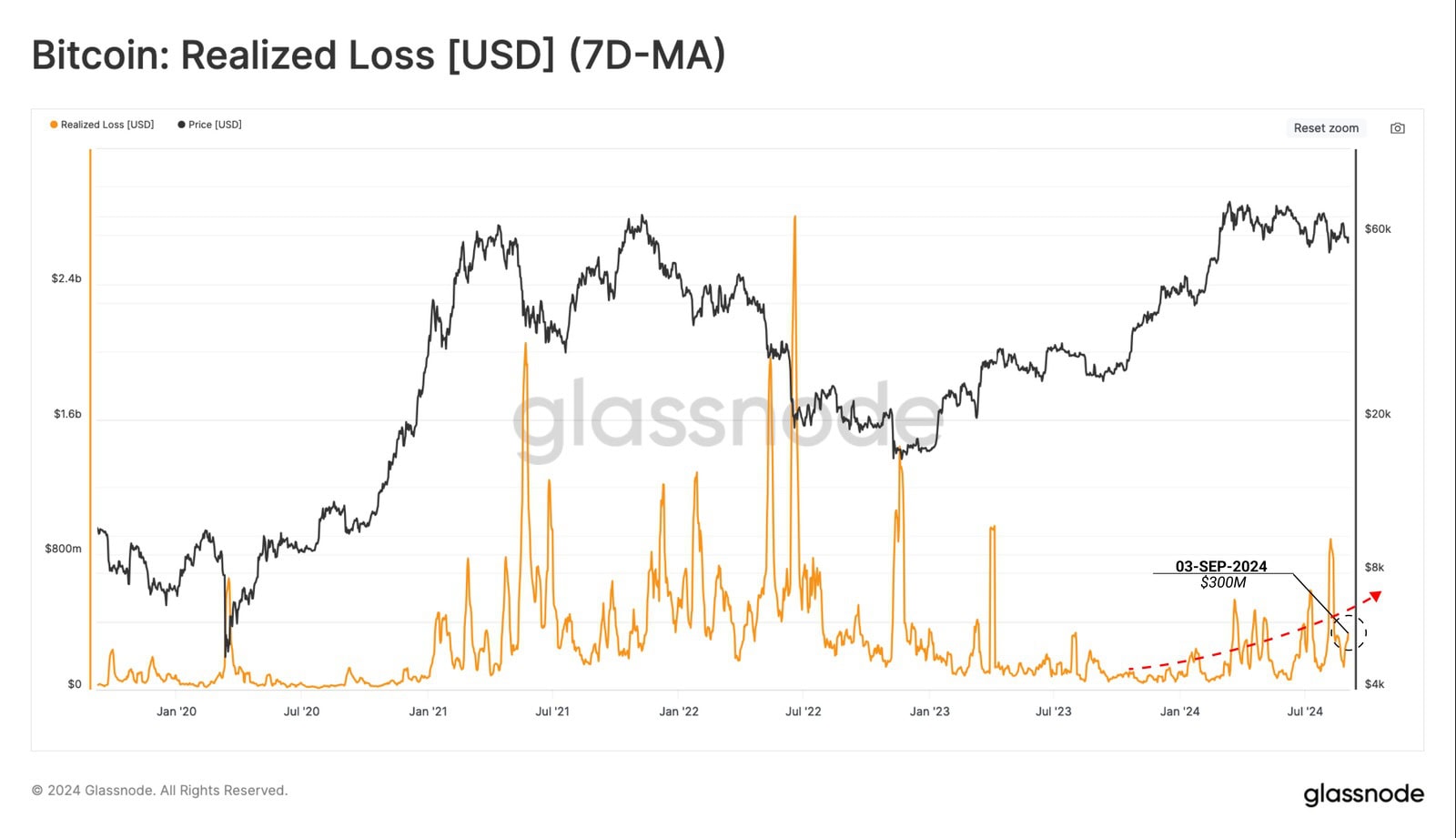

При этом объем торгов и количество событий, которые приносят инвесторам потери, растут. Это видно на графике реализованного убытка:

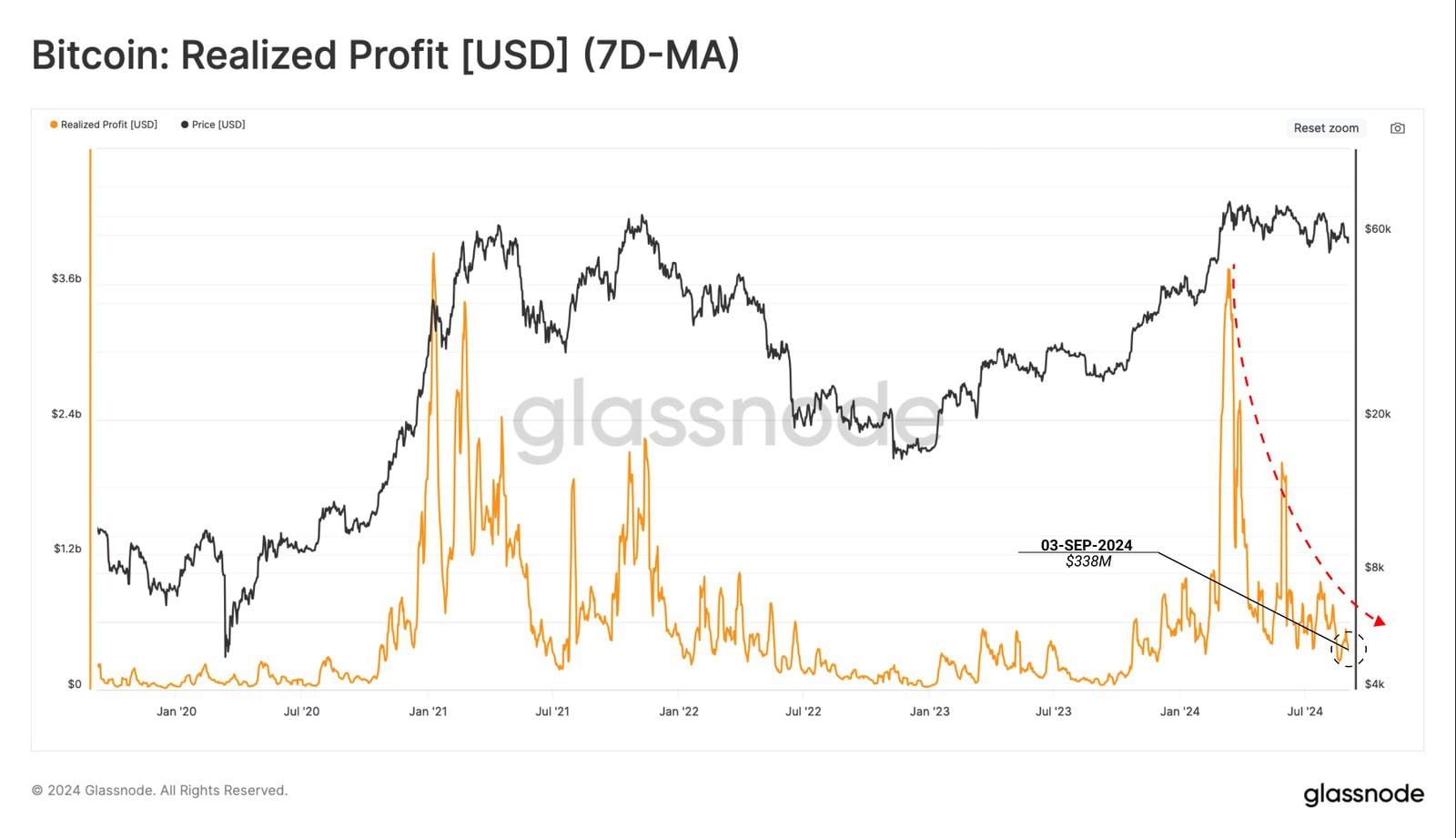

«С точки зрения коэффициента риска Sell-Side мы видим, что общая реализованная прибыль и убыток относительно невелики по сравнению с общим размером рынка», — отметили эксперты Glassnode.

В текущей фазе рынка индикатор находится близко к нижней границе. Это означает, что монеты продаются преимущественно близко к их изначальной стоимости, то есть в зоне точки безубыточности.

По мнению экспертов, это свидетельствует о насыщении прибыльной и убыточной деятельности в текущем ценовом диапазоне. Исторически это указывает на ожидание повышенной волатильности в ближайшем будущем и аналогично периоду 2019 года, уверены аналитики.

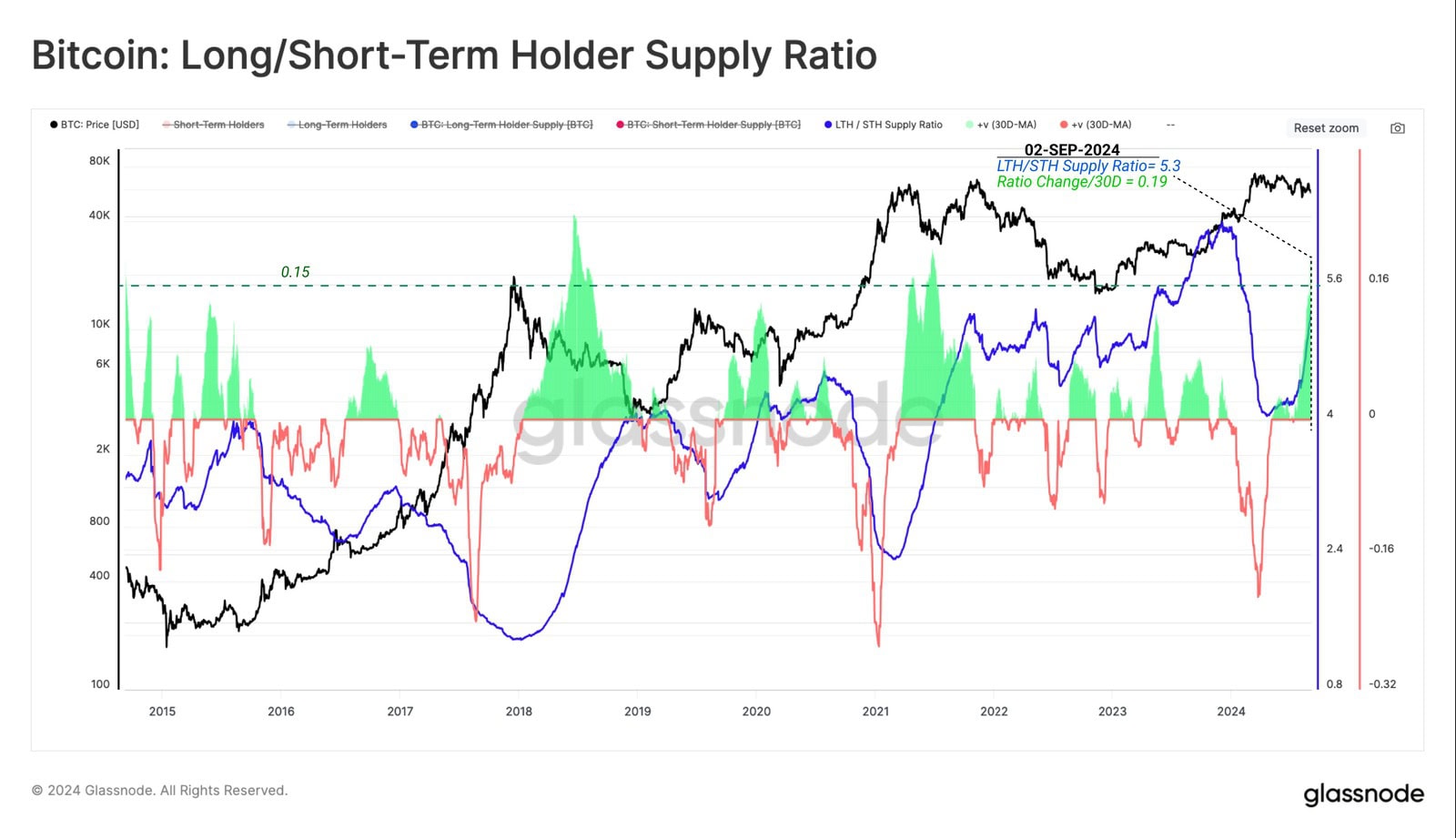

По словам экспертов, в фазе нисходящего ценового тренда превалируют настроения к накоплению. Кроме того, долгосрочные держатели реализовали часть монет в зоне исторического максимума, создав избыток предложения.

Однако по мере давления на рынок это было нивелировано. В итоге доля предложения долгосрочных держателей стала расти, что зачастую происходит в преддверии «медвежьего» цикла, подчеркивается в отчете.

Это также подтверждает тот факт, что объем монет под контролем новых инвесторов падает с момента обновления исторического максимума.

По мнению экспертов, уровень цены биткоина в $51 000 является критическим. Его поддержание — это залог дальнейшего роста стоимости, в противном случае нереализованный убыток краткосрочных ходлеров увеличится и они могут реализовать свои активы, продуцировав давление, считают эксперты.

Как видно на графике ниже, по состоянию на конец лета 2024 года рынок остается в фазе «эйфории». Упомянутый выше уровень в $51 000 — это начало цикла глубокой «медвежки».

«Группа краткосрочных держателей продолжает нести повышенные нереализованные убытки, что указывает на то, что они являются основной группой риска и ожидаемым источником давления со стороны продавцов в случае спада», — подчеркнули эксперты.

Это наряду с насыщением текущего диапазона указывает на риск высокой волатильности в краткосрочной перспективе.

Напомним, биткоин закрыл август 2024 года с просадкой в 8,6%. За прошедший месяц были две крупные просадки курса актива — 4-5 августа и 1 сентября. Подробнее о первой: