Урок 8: Криптовалютные биржи — DEX

Предыдущий урок был посвящен централизованным криптобиржам. Однако основными преимуществами блокчейна является децентрализация и отсутствие потребности в доверии, а взаимодействие с цифровыми активами на CEX требует и того и другого.

Для устранения этих недостатков можно использовать децентрализованные биржи (DEX), полностью построенные на блокчейне. Первые подобные площадки — Counterparty и NXT — были запущены еще в сети биткоина в 2014 году, однако они имели ограниченный функционал и во многом полагались на офчейн-инфраструктуру.

Ситуация изменилась после запуска сети Ethereum в 2016 году и появления смарт-контрактов. Последние позволили создавать децентрализованные платформы, способные предложить схожий с CEX пользовательский опыт. Сначала это были гибридные сервисы вроде IDEX, а затем появились протоколы вроде Uniswap, которая и в наше время занимает доминирующее положение в DeFi-секторе.

CEX и DEX используют совершенно разные механизмы для осуществления обмена, поэтому в этом уроке мы разберем, как работают децентрализованные биржи, а также рассмотрим их преимущества и недостатки.

Что такое децентрализованная криптовалютная биржа

Децентрализованная биржа — это сервис для обмена криптовалют, который полностью или частично построен на блокчейне и использует в своей работе смарт-контракты.

На техническом уровне DEX цензуроустойчивы и доступны для всех. Это значит, что для торговли определенным активом не требуется разрешение команды, а чтобы взаимодействовать с площадкой достаточно криптовалютного кошелька.

Важно: Хотя DEX и невозможно заблокировать на уровне блокчейна, в некоторых случаях разработчики вводят ограничения со стороны веб-интерфейса или обновляют смарт-контракты, запрещая операции для определенных кошельков. Поэтому на практике децентрализованные биржи свободно доступны не во всех юрисдикциях и не всем пользователям.

Другим преимуществом децентрализованных бирж является то, что средства трейдера остаются под его управлением непосредственно до момента обмена. Это исключает возможность блокировки активов.

Как работают DEX

В основе децентрализованных бирж лежат смарт-контракты, то есть небольшие программы, исполняющиеся в блокчейне автоматически, без вмешательства человека.

В зависимости от архитектуры децентрализованные биржи могут использовать различные механизмы для обработки сделок. Наиболее известные:

- децентрализованная книга заявок. Работает примерно так же, как CEX, но все операции проводятся в блокчейне, что требует выполнения большого количества транзакций и соответствующих затрат на комиссию. Из-за дороговизны не получил широкого распространения;

- централизованная книга заявок. Сочетание архитектуры CEX и DEX, при которой ордера выставляются и сводятся на централизованных серверах, а вот сам обмен происходит посредством блокчейн-транзакции. Экономнее и быстрее вышеописанного механизма, но менее безопасно и по-прежнему требует доверия к платформе;

- автоматический маркетмейкер (AMM). Обмен происходит с помощью алгоритма определения стоимости и пулов ликвидности, в которых хранятся резервы для операций. Такой механизм требует значительно меньше ресурсов, чем децентрализованная книга заявок, но при этом сохраняет преимущества распределенного исполнения.

Большинство современных популярных DEX вроде Uniswap и PanckaceSwap использует алгоритм AMM в различных модификациях.

Пулы ликвидности

Пул ликвидности — это смарт-контракт, в котором хранятся запасы двух или более активов для осуществления обмена. Своеобразный аналог торговой пары на централизованных биржах. В рамках одной DEX может работать несколько сотен или даже тысяч пулов.

Ликвидность (активы для пула) может предоставить любой владелец капитал, ставтак называемым поставщиком ликвидности. За свои услуги он получает часть комиссии с обменов, проведенных через пул, а в некоторых случаях и дополнительные награды от биржи.

Чтобы стать поставщиком ликвидности, как правило, надо внести в пул сразу оба актива обменной пары. Например, в пул ETH/USDT нужно внести 50% от желаемой суммы в ETH и 50% в USDT.

Важно учитывать, что каждый пул ликвидности — это, по сути, отдельный рынок со своим балансом спроса и предложения, поэтому между разными пулами и площадками могут возникать ценовые разрывы. Они появляются из-за обработки крупных сделок или изъятия ликвидности и в большинстве случаев быстро устраняются арбитражными трейдерами.

Автоматический маркетмейкер

DEX хранят активы в пулах ликвидности, но как они определяют обменный курс при проведении операции? Для этого разработан специальный математический алгоритм, известный как автоматический маркетмейкер.

Базовая модель АММ рассчитывает обменный курс в конкретном пуле по формуле x*y=k, где:

- x — объем первого актива в пуле;

- y — объем второго актива в пуле;

- k (x*y) — некоторый постоянный коэффициент (постоянный продукт).

Предположим, у нас есть пул, в котором 100 ETH (актив x) и 100 USDT (актив y). Обменный курс на первичном рынке составляет 1 к 1, а k (постоянный продукт) равен 10 000. Пул должен поддерживать соотношение x и y таким образом, чтобы k всегда равнялось 10 000.

Пример: Если пользователь купит 1 ETH, в пуле останется 99 ETH, поэтому для поддержания константы в 10 000, пул должен иметь уже не 100, а 101,01 USDT (10 000/99=101,01). То есть, чтобы оплатить покупку 1 ETH, нужно перевести в пул ~1,01 USDT.

Стоимость актива напрямую зависит от внутреннего баланса в самом пуле и рассчитывается автоматически по заранее известной формуле. При этом размер сделки относительно объема резервов влияет на фактический обменный курс — чем больше сумма обмена, тем сильнее ценовое отклонение. Поэтому крупные трейдеры часто предпочитают централизованные площадки с большей ликвидностью.

Пример использования DEX

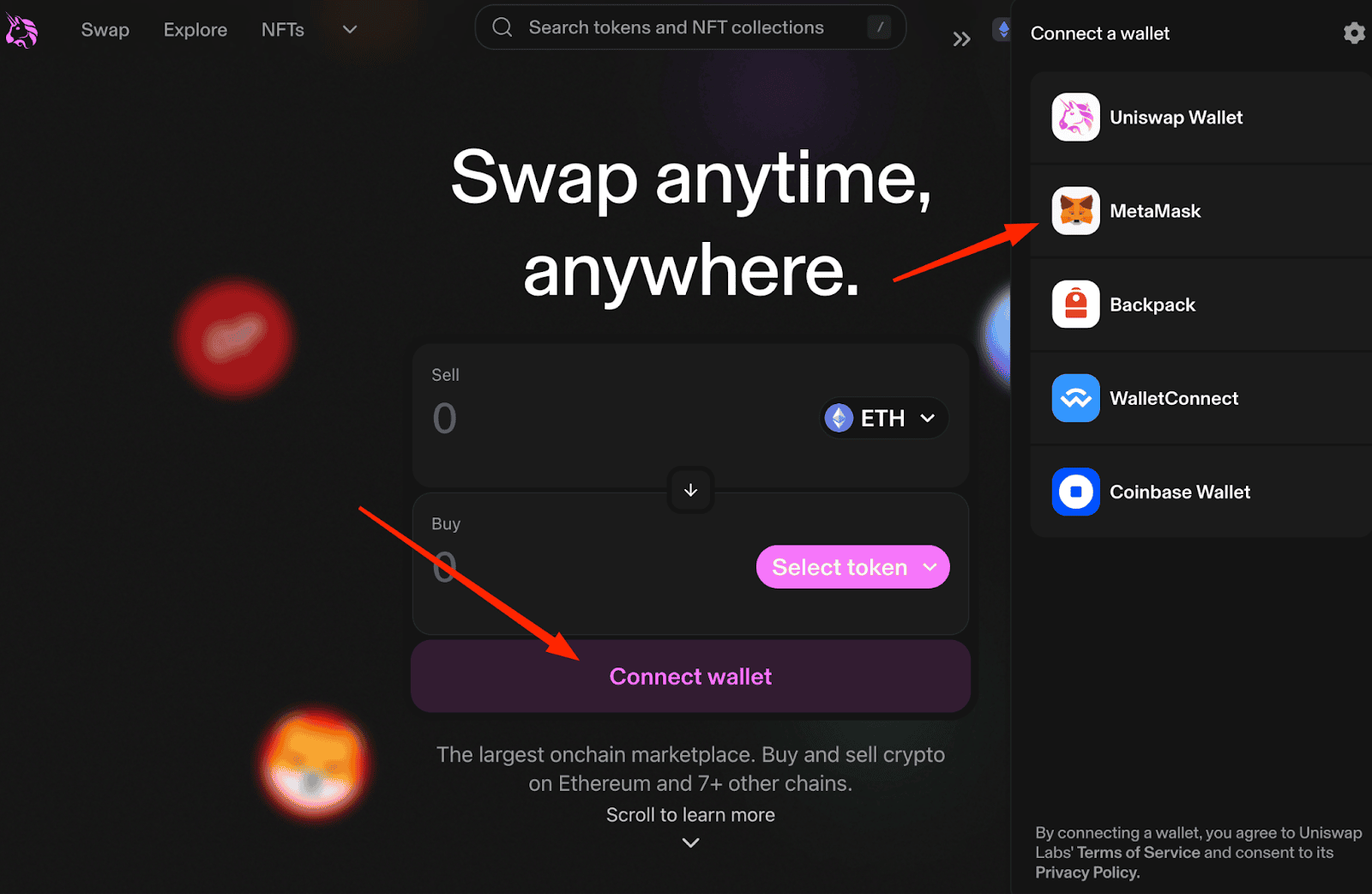

Чтобы на практике разобраться, как работают децентрализованные биржи, проведем обмен на одной из самых популярных площадок — Uniswap.

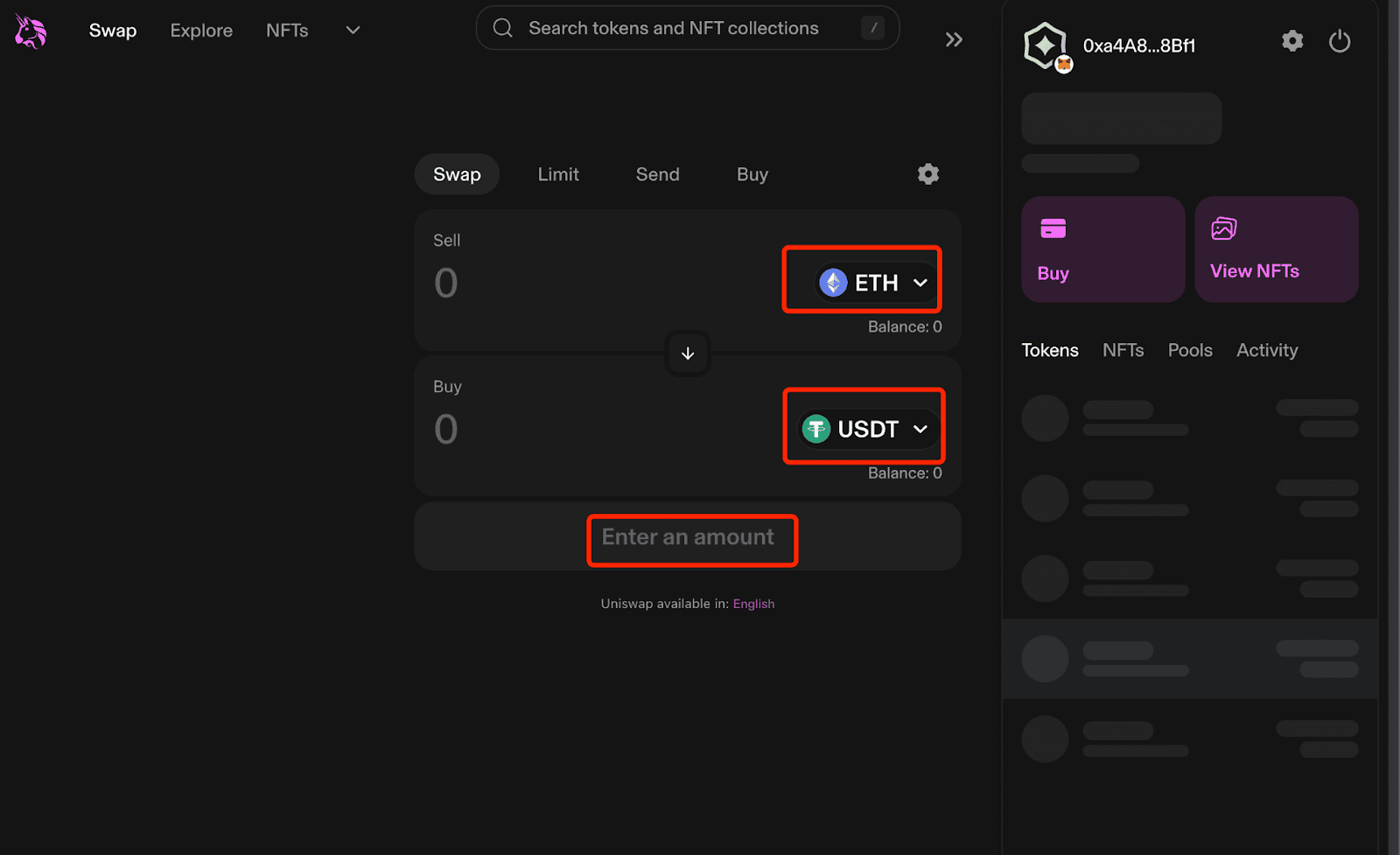

- Подключаем к бирже криптокошелек, например, Metamask.

- Выбираем активы, которые хотим обменять, и вписываем сумму. Алгоритм сам вычислит актуальный курс.

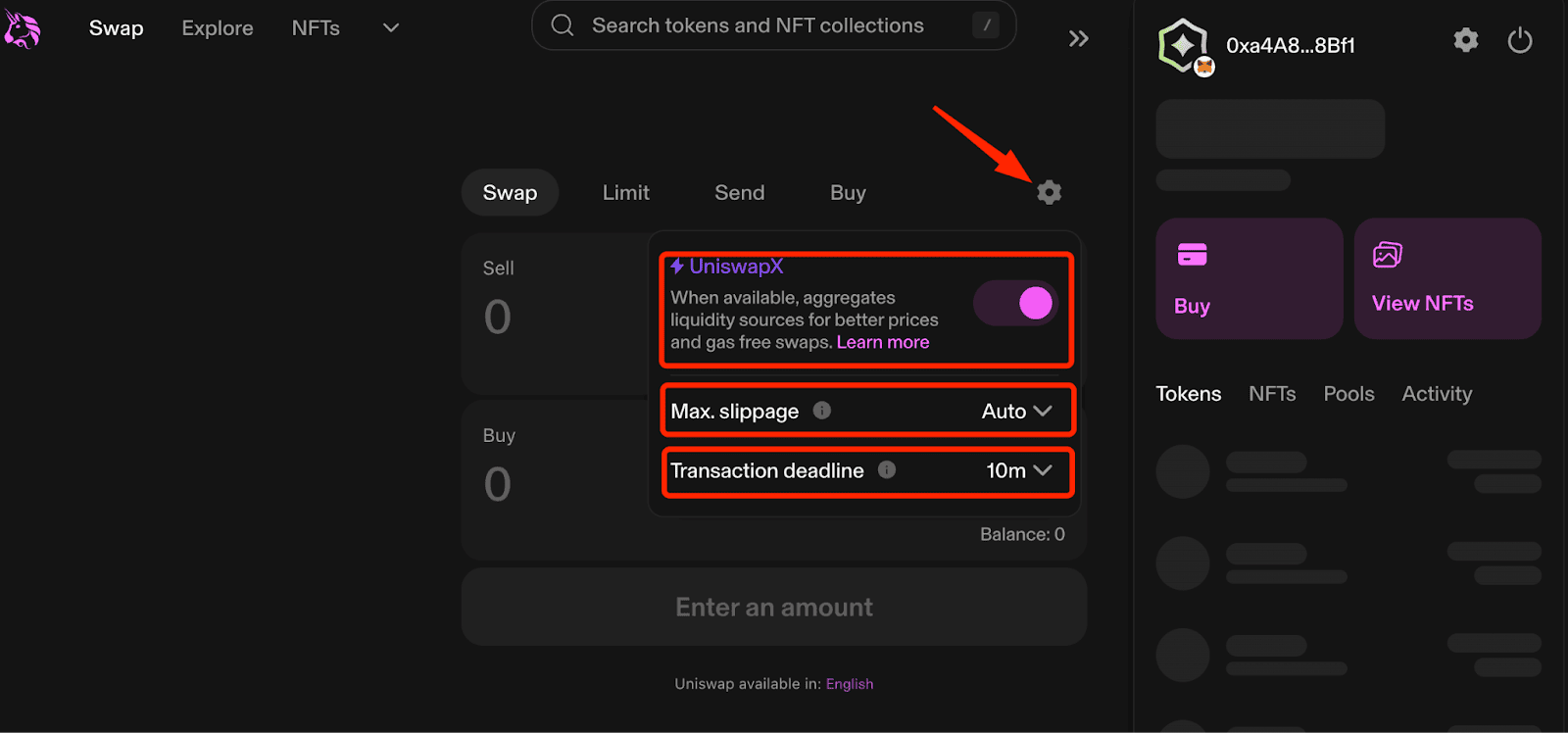

- Можно установить дополнительные параметры транзакции, например, выбрать источник ликвидности или допустимое проскальзывание.

- Подтверждаем обмен и предоставляем смарт-контракту биржи доступ к активам через интерфейс кошелька.

Важно: прежде чем предоставить площадке право расходовать криптовалюту, убедитесь что вы не на фишинговом сайте и взаимодействуете с подлинными токенами.

- Ожидаем обработки транзакции и зачисления активов на кошелек.

В теории, DEX работают в автоматическом режиме и обмен не должен вызывать проблем, но на практике вы можете столкнуться с техническими ошибками, внезапным изменением цены или задержками из-за высокой нагрузки сети. В первую очередь это касается новых сервисов.

Агрегаторы ликвидности

Еще одним децентрализованным инструментом для обмена криптовалют являются агрегаторы ликвидности. Эти сервисы позволяют использовать для сделки пулы из нескольких десятков или даже сотен DEX.

Основной механизм агрегатора — маршрутизатор — специальный смарт-контракт, сопоставляющий цены в различных пулах, чтобы определить самый выгодный курс и площадку для совершения сделки.

Кроме того, агрегатор может разделить большую сделку на несколько меньших и отправить в разные пулы для минимизации проскальзывания, или же провести многошаговый обмен, если это будет выгоднее. Эти функции упрощают деятельность трейдеров, поскольку им не нужно мониторить десятки DEX вручную.Внешне агрегаторы практически не отличаются от DEX, однако операции через них могут проходить дольше и в некоторых случаях с более высокими комиссиями. Примерами таких платформ являются 1inch, LlamaSwap или Jupiter.

Что нужно учитывать при использовании DEX?

Из-за технических особенностей и сравнительно сложной архитектуры использование децентрализованных площадок связано с дополнительными рисками. Среди них:

- проскальзывание. Это разница между ожидаемой и конечной ценой сделки. Проскальзывание бывает и на централизованных биржах, но в AMM возможны более сильные отклонения;

- непостоянные убытки. Цена активов в пуле может упасть ниже стоимости на централизованных биржах, что приведет к убыткам для поставщика ликвидности, если он решит забрать активы в этот момент;

- ограниченный функционал. Большинство DEX не позволяет торговать деривативами, использовать кредитное плечо или различные типы ордеров. Такие платформы существуют, однако связанные с ними риски выше, чем в аналогичных централизованных сервисах;

- технические сложности. Интерфейс децентрализованных бирж кажется простым, однако проведение обмена требует учета комиссий, проскальзываний, взаимодействий различных цепочек и пулов. Для новичка это значительно сложнее, чем выставить ордер на CEX;

- мошенничество. Поскольку для торговли на DEX не требуется разрешение, на таких платформах часто создают поддельные токены или мошеннические пулы ликвидности.

Независимость, которую дают DEX, требует большей ответственности со стороны пользователя, а также понимания многих технических особенностей работы блокчейна. Поэтому новичкам зачастую лучше начинать с централизованных бирж и переходить на децентрализованные по мере накопления опыта взаимодействия с цифровыми активами.

Чем отличаются CEX и DEX

Мы рассмотрели, что «под капотом» у централизованных и децентрализованных площадок, и теперь можем сравнить их. Ключевые отличия следующие:

- инфраструктура и организация. CEX управляются операторами, которые отвечают за исполнение сделок и хранение активов, тогда как DEX работают децентрализовано и проводят операции с помощью смарт-контрактов;

- доступность. Как правило, CEX требуют зарегистрировать аккаунт и верифицировать его для допуска к торгам, тогда как для доступа к DEX обычно достаточно подключить кошелек;

- хранение активов. При использовании CEX трейдеры доверяют активы бирже, которая хранит их на своих кошельках, в случае с DEX владельцы средств используют собственные кошельки и передают криптовалюту только в момент обмена;

- проведение сделок. CEX осуществляют сопоставление и исполнение ордеров на своих серверах и при помощи приватного ПО, в то время как DEX используют AMM и пулы ликвидности, особенности работы которых известны публично;

- ликвидность. CEX обычно предоставляют больше ликвидности для торговых пар за счет маркетмейкеров и многочисленных пользователей, тогда как на DEX ликвидность изолирована в пулах, а ее объем меньше.

Зная эти особенности, вы сможете лучше понимать преимущества и недостатки, связанные с тем или иным типом площадок, и выбрать наиболее подходящий вариант.

В следующем уроке мы поговорим о трейдинге и торговых операциях. Разберем основы этого направления деятельности в криптоиндустрии, а также подробнее рассмотрим интерфейс торгового терминала и покажем, как им пользоваться.