«Уменьшить масштаб» — новое эссе Артура Хейса. Краткий пересказ

Дисклеймер: приблизительный пересказ содержания эссе Артура Хейса представлен в ознакомительных целях. Выраженные ниже суждения являются личными взглядами автора первоисточника. Его мнение может не совпадать с мнением редакции Incrypted.

Экс-глава криптовалютной биржи BitMEX Артур Хейс опубликовал новое эссе — «Уменьшить масштаб» (Zoom Out). В нем автор провел разбор глобальных макроэкономических периодов и рассмотрел влияние текущих геополитических условий на фиатные системы и криптовалютный рынок.

Хейс выделил основные отличия в монетарной политике США и других западных стран по сравнению с предыдущим рыночным циклом, а также изложил свое видение дальнейшего развития событий.

Команда Incrypted подготовила краткий пересказ текста.

Некоторые участники рынка говорят, что буллран завершен, поскольку доходность биткоина начала снижаться по сравнению с крупными технологическими компаниями США из индекса Nasdaq-100. Однако те же люди утверждают, что мы переходим от однополярной политической системы, возглавляемой Pax Americana, к многополярной с различными региональными лидерами. Они также считают, что этот процесс будет сопровождаться уже начавшейся «Третьей мировой войной» и связанными с ней экономическими репрессиями.

Я тоже думаю, что мы на ключевом этапе перехода от одного геополитического и экономического устройства к другому. И хотя я не могу утверждать, какие именно страны станут лидерами в новом мире и как будет выглядеть его финансовая архитектура, но могу предположить, на что она будет похожа. В этом эссе я хочу отвлечься от текущих тенденций крипторынка и рассмотреть более глобальные изменения, которые мы переживаем прямо сейчас.

Макротеоретики выделяют два основных периода развития экономики:

- локальный — отличается инфляцией и финансовыми репрессиями, необходимыми для финансирования войн;

- глобальный — является дефляционным и предусматривает смягчение финансового регулирования и развитие мировой торговли.

В среднем человек за свою жизнь проходит через два глобальных цикла и его основная задача — грамотно вложить деньги на каждом из них. По моему мнению есть три основных стратегии инвестирования:

- если вы верите в систему, но не в тех, кто ею управляет, — покупайте акции;

- если вы верите в систему и тех, кто ею управляет, — покупайте государственные облигации;

- если вы не верите ни в систему, ни в тех, кто ею управляет, — покупайте золото или другой независящий от государства актив, например, биткоин.

Также стоит помнить, что способность акций и облигаций сохранять стоимость в течение длительного времени напрямую зависит от общественных механизмов принуждения, то есть от «силы» государства. В период локальной инфляции стоит отказаться от этих активов в пользу золота, а во время глобальной дефляции — наоборот.

Теперь разберем основные макроэкономические периоды ХХ века, чтобы понять, в каком цикле мы находимся сейчас и что из этого следует.

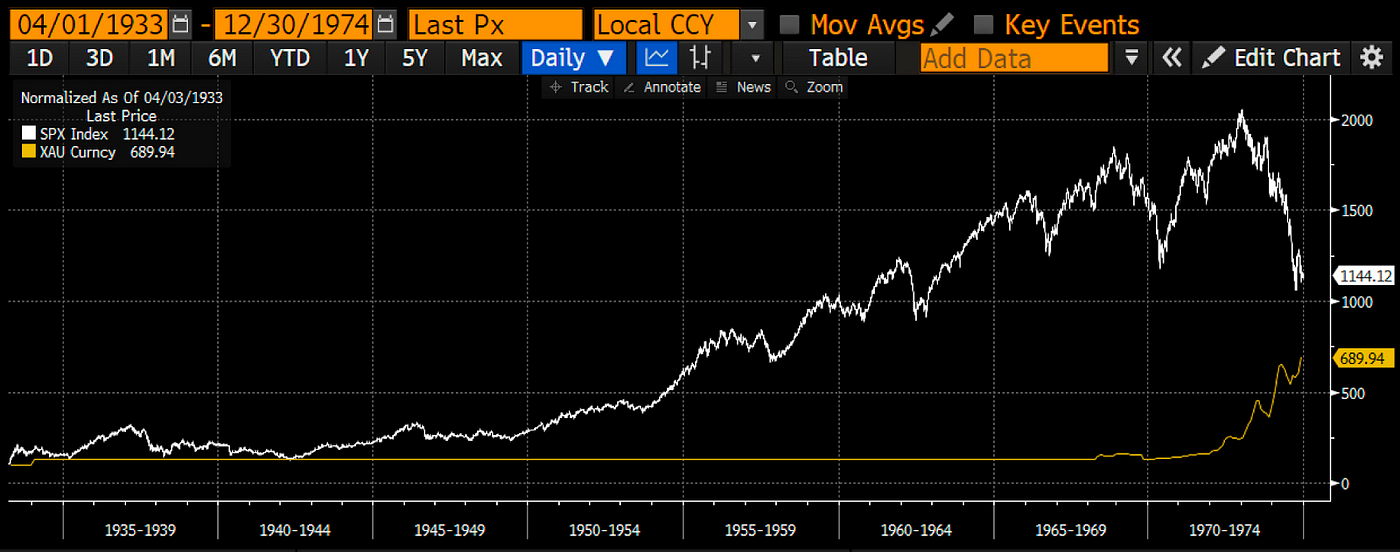

1933-1980: Локальный цикл Pax Americana

По сравнению с остальным миром США вышли из Второй мировой войны практически невредимыми. Но, несмотря на доходы американской промышленности, полученные за счет восстановления мира из руин, Соединенным Штатам пришлось прибегнуть к финансовым репрессиям.

В 1933 году гражданам запретили владеть золотом. В конце 1940-х годов Федеральная резервная система США (ФРС) объединилась с Министерством финансов, что позволило контролировать кривую доходности и финансировать правительство по ставкам ниже рыночных за счет эмиссии доллара для выкупа облигаций. Кроме того, регулятор ограничил ставки по банковским депозитам. Сэкономленные средства пошли на финансирование Второй мировой и Холодной войн .

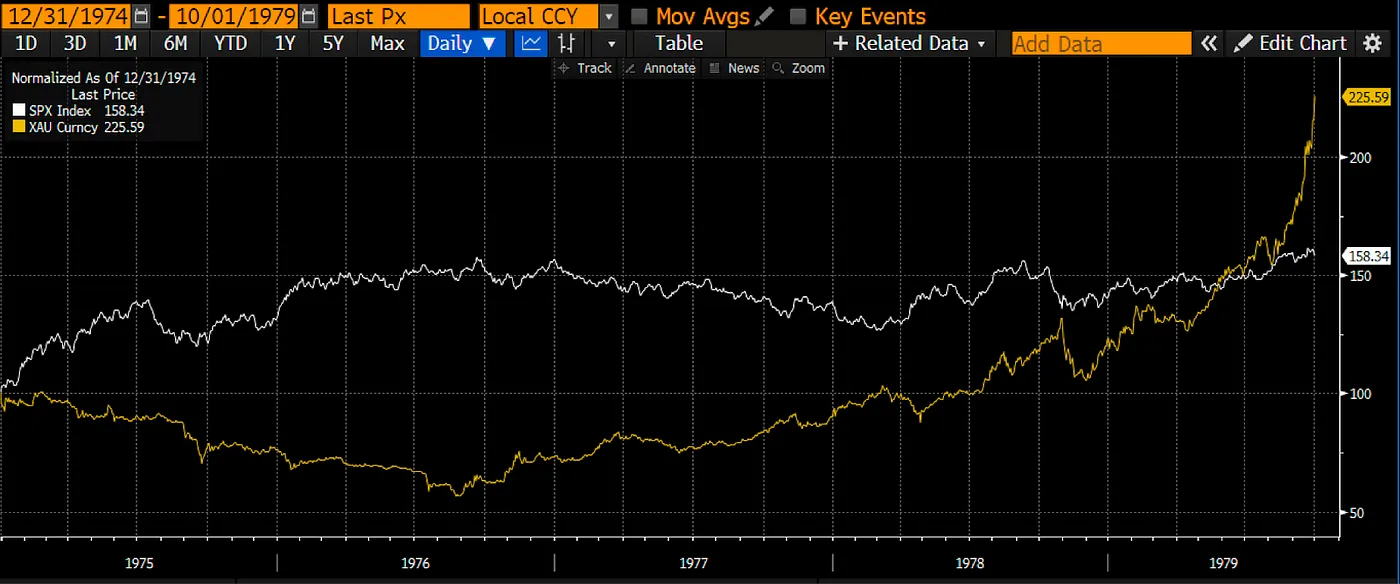

При этом единственным инструментом для защиты от инфляции был фондовый рынок из-за чего золото не смогло превзойти доходность акций даже после отмены золотого стандарта в 1971 году. Ситуация изменилась лишь после восстановления права на частное владение этим активом в 1974 году.

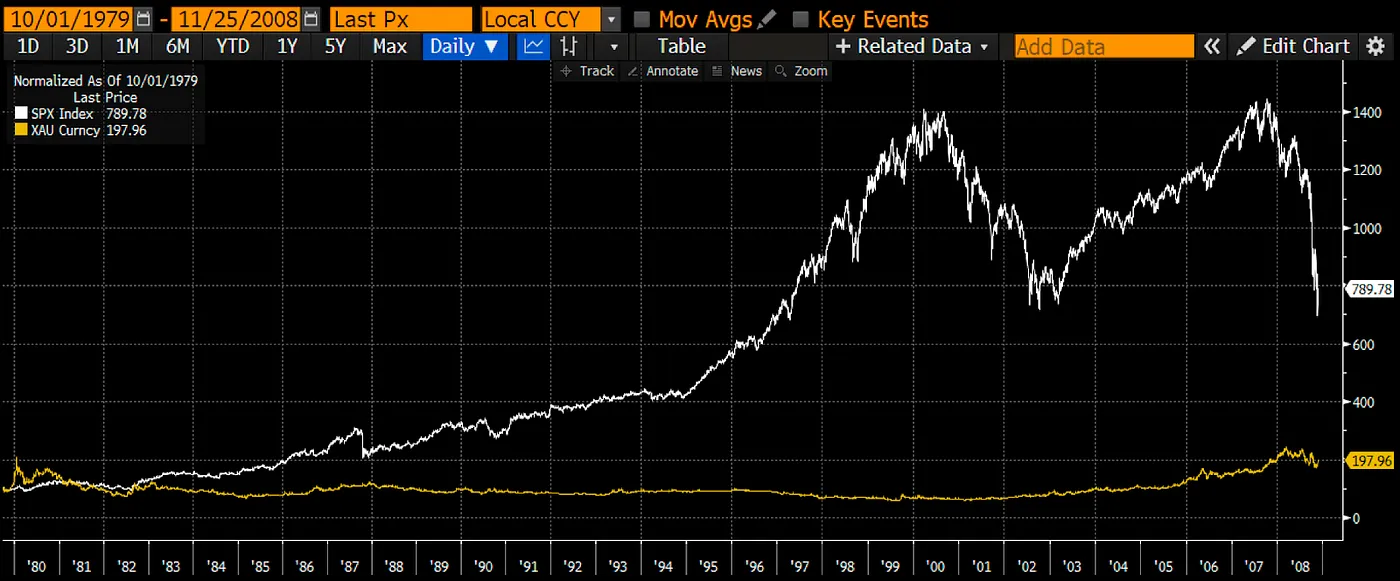

1980-2008: Пик глобального цикла Pax Americana

По мере укрепления веры в победу США над Советским Союзом первые начали выходить из экономики военного времени, снимая ограничения и предоставляя больше свободы участникам рынка.

В соответствии с новой валютной архитектурой доллар обеспечивался излишками от продажи ближневосточной нефти. Однако властям требовалось сохранить его покупательную способность, то есть подавить инфляцию через повышение процентных ставок. Именно это и произошло в 1979 году, когда доходность десятилетних казначейских облигаций США достигла исторического максимума.

В начале 1980-х годов Pax Americana уже активно торговала со всем миром в качестве единственной сверхдержавы, а доллар укрепился благодаря консервативной монетарной политике. Доходность золота по сравнению с акциями существенно снизилась.

Если не учитывать бомбардировки некоторых стран Ближнего Востока, то за этот период США не столкнулись ни с одним сопоставимым по силе противником. Доверие к правительству не пошатнулось даже после расходов на почти безрезультатные войны в Афганистане, Сирии и Ираке в размере $10 трлн.

2008 — настоящее время: новый локальный цикл и столкновение Pax Americana с Евразией

На фоне очередного дефляционного экономического коллапса Pax Americana объявила дефолт и провела девальвацию доллара. На этот раз, вместо того чтобы запретить частное владение золотом, ФРС решила печатать деньги и покупать государственные облигации, называя это количественным смягчением (Quantitative Easing; QE). В результате объем доступных кредитов для «спасения экономики» существенно возрос.

Кроме того, начались прокси-войны между основными политическими блоками. Поворотным моментом стало вторжение России в Грузию в 2008 году. При этом противостояние между Западом (США и союзники) и Евразией (РФ, Китай, Иран) продолжается, а любой конфликт может перерасти в обмен ядерными ударами.

В ответ на эти события страны вернулись к регулированию экономик, чтобы обеспечить финансирование военных конфликтов и сопутствующих расходов. С этой целью Pax Americana снова объявила дефолт по доллару, чтобы остановить дефляцию, а затем ввела протекционистские торговые барьеры, как в 1930-1940 годах.

Однако в отличие от 1930-1940 годов ФРС не заблокировала вывод капитала из финансовой системы. Кроме того, у нас появился биткоин как еще один актив, не зависящий от государства и имеющий ряд технических преимуществ по сравнению с золотом. Именно поэтому, начиная с 2009 года, первая криптовалюта начала превосходить самый известный драгоценный металл.

Преимущество биткоина настолько огромно, что на приведенном выше графике нельзя увидеть разницу между золотом и фондовым рынком, хотя драгметалл оказался на 300% прибыльнее акций.

Конец QE

Итак, сейчас мы находимся в инфляционном периоде, и биткоин выполняет свою задачу, компенсируя обесценивание фиата и акций. Но это не снимает опасений, связанных с возможным окончанием буллрана.

На самом деле точка зрения во многом зависит от временной шкалы. Если вы купили биткоин во время недавнего ценового максимума, то, вероятно, считаете себя проигравшим. Однако перспектива меняется, если учесть, что открытые или гибридные войны не за горами, а для их оплаты государства всегда применяют репрессии.

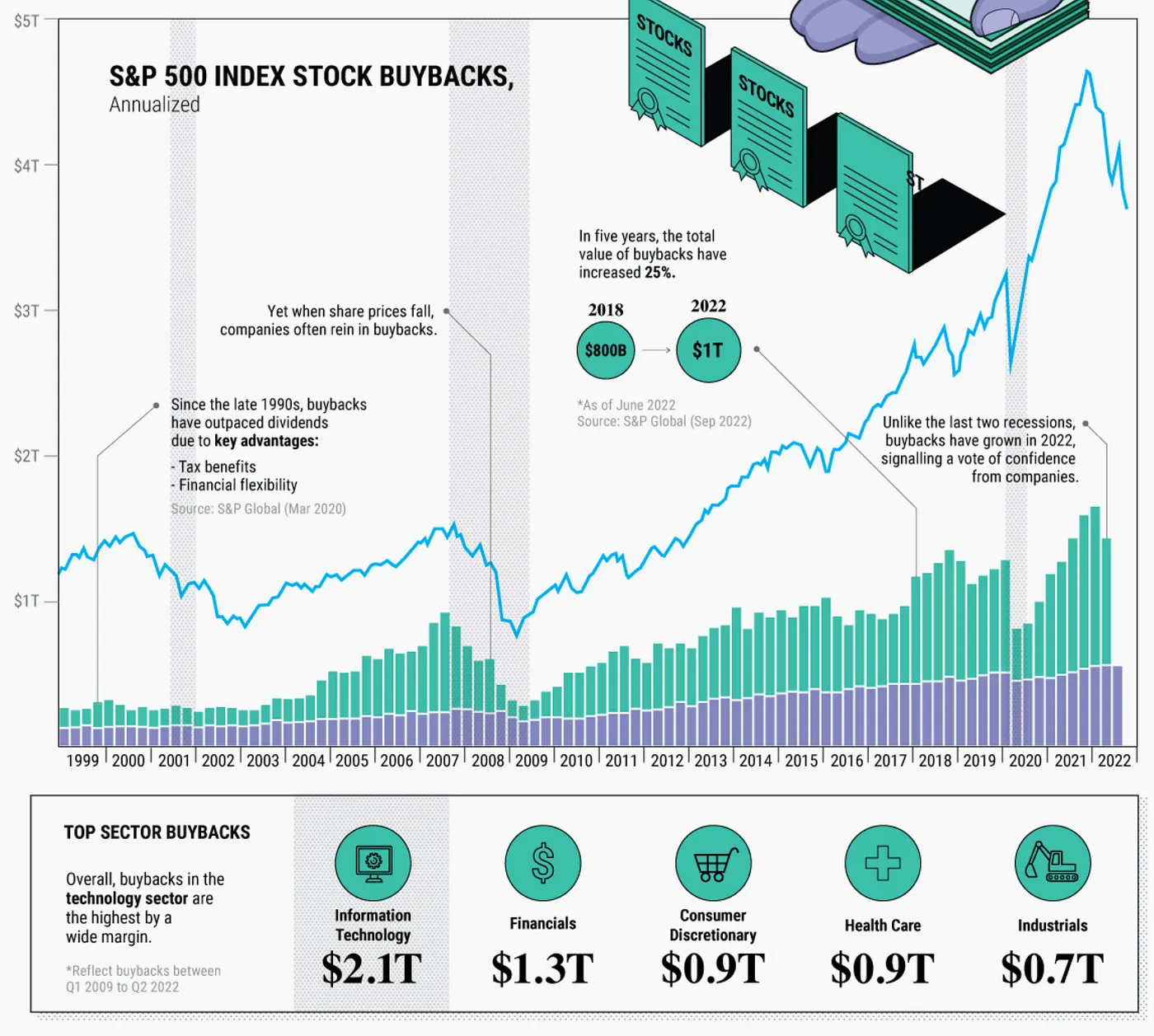

В современную эпоху крупных интегрированных банковских систем основным способом финансирования правительств и ключевых отраслей экономики является контроль над распределением кредитов.

Проблема QE как инструмента влияния на экономику в том, что участники рынка используют доступные кредиты не для повышения производительности, необходимой экономике военного времени, а для максимизации прибыли акционеров. Самый простой способ сделать это — уменьшить количество акций в обращении путем обратного выкупа. Начиная с 2009 года, большинство компаний использует дешевые займы именно для этого.

Другая цель — увеличение прибыли на акцию, которое достигается за счет сокращения расходов путем переноса производственных мощностей в Китай и другие страны с низкой оплатой труда. Производственный сектор США настолько ослаблен, что даже не может изготовить достаточно боеприпасов для Украины, чтобы обеспечить ей победу.

Ирония в том, что QE в сочетании с капитализмом, ориентированным на акционеров, сделали американскую военную машину зависящей от стратегического конкурента.

Из-за этого Pax Americana и коллективный Запад начнут распределять кредиты по модели Китая, Японии или Кореи, то есть либо государства напрямую будут указывать банкам какую отрасль кредитовать, либо банки будут вынуждены покупать гособлигации с доходностью ниже рыночной, а правительство уже будет распределять полученные средства через субсидии и другие инструменты. В любом случае доходность сбережений будет ниже номинального роста и инфляции.

Единственный способ защититься (при условии, что движение капитала не ограничено) — купить внегосударственный инструмент сохранения стоимости, например, биткоин.

Многие участники рынка сейчас наблюдают за балансами основных центральных банков и приходят к выводу, что они растут недостаточно быстро для взлета цифровых активов. Однако я думаю, что в этом цикле стоит больше внимания уделить дефициту бюджета и общему объему займов коммерческих банков, которые являются частью глобального долга.

Торговая стратегия

Почему я уверен, что мы находимся в середине нового локального инфляционного цикла, а биткоин вновь станет востребованным? Достаточно прочитать следующий фрагмент заявления Бюджетного управления Конгресса США:

«По прогнозам, дефицит бюджета США в 2024 финансовом году достигнет $1,915 трлн, превысив прошлогодний показатель в $1,695 трлн и достигнув самого высокого значения за всю эпоху COVID-19».

Для тех, кто беспокоится о рецессии в Pax Americana, отмечу, что с математической точки зрения ее крайне трудно достичь, если правительство тратит $2 трлн (7,3% от ВВП 2023 года) сверх налоговых поступлений. Для сравнения, рост ВВП США снизился на 0,1% в 2008 году и на 2,5% во время глобального финансового кризиса в 2009 году. То есть даже если бы в этом году случилась сопоставимая по масштабам катастрофа, ее последствия не превысили бы объем государственного долга.

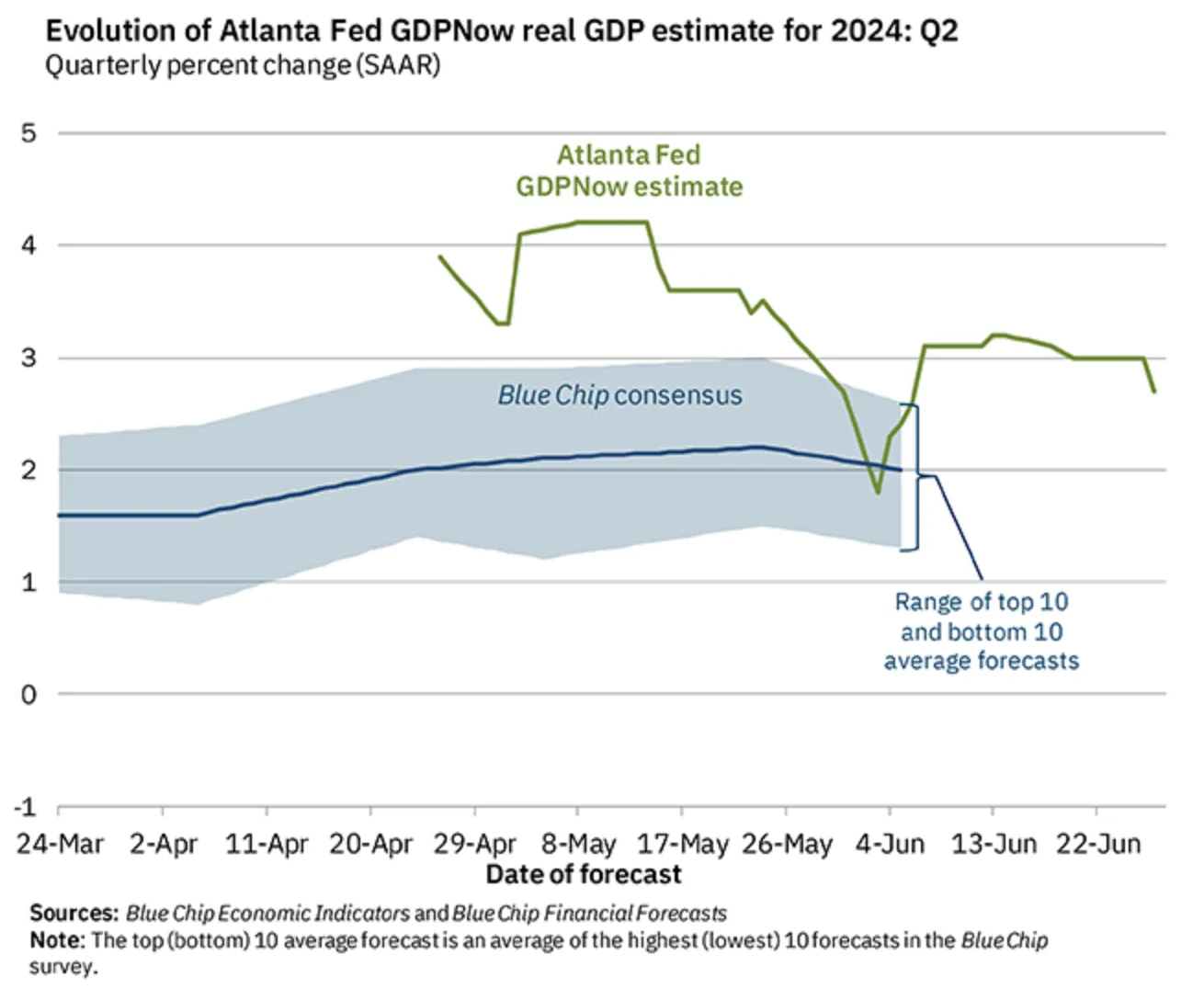

Именно поэтому ФРС Атланты прогнозирует рост реального ВВП в третьем квартале 2024 года на ошеломляющие 2,7%.

При этом я считаю, что фискальные и монетарные условия свободны и будут оставаться таковыми, что делает криптовалюты лучшим способом сохранения сбережений. Я уверен, что период, который мы сейчас переживаем, будет похож на 1930-1970-е годы.

Если вы можете обменять фиат на криптовалюту — делайте это, поскольку впереди нас ждет девальвация из-за расширения и централизации выдачи кредитов через банковскую систему.