«Плохая девочка» — новое эссе Артура Хейса. Краткий пересказ

Дисклеймер: приблизительный пересказ содержания эссе Артура Хейса представлен в ознакомительных целях. Выраженные ниже суждения являются личными взглядами автора первоисточника. Его мнение может не совпадать с мнением редакции Incrypted.

Экс-глава криптовалютной биржи BitMEX Артур Хейс опубликовал новое эссе — Bad Gurl. В своей работе Хейс разобрал как текущая политика Федеральной резервной системы (ФРС) и Министерства финансов США повлияет на рынок госдолга, долларовую ликвидность и, в конечном счете, криптовалютную индустрию.

Команда Incrypted подготовила краткий пересказ текста.

Самая плохая девочка в мире — это министр финансов США Джанет Йеллен. Она может в одностороннем порядке исключить отдельных лиц, компании и/или целые страны из глобальной долларовой финансовой системы. Ее важнейшей обязанностью является обеспечение финансирования правительства Соединенных штатов.

Ее босс и президент США — «Слоу Джо» пристрастился к трате денег, взрывая далекие страны для достижения непонятных целей. Йеллен публично поддерживает его, но ей надо гарантировать, что империя сможет выпустить достаточно долга для покрытия постоянно растущих расходов.

Проблема в том, что рынок не покупает то, что она продает. Доходность долгосрочных казначейских облигаций со сроками погашения более 10 лет растет быстрее, чем доходность краткосрочных облигаций со сроками погашения менее двух лет.

Это создает смертельную угрозу для финансовой системы, называемую Bear Steepener. О ней подробно говорилось в предыдущем эссе.

Именно поэтому Йеллен нужно предложить решение, которое позволит выиграть время. Поэтому ФРС США на своем недавнем заседании сохранила процентные ставки на прежнем уровне и указала, что продолжит паузу, а Минфин США увеличит объем выпускаемых краткосрочных векселей, чего и хотят фонды денежного рынка (MMF). MMF продолжат выводить деньги из программы обратного РЕПО (RRP) ФРС и покупать казначейские векселя, что является чистым вливанием ликвидности на рынок.

Я считаю, что такая политика приведет к следующему:

- Чистое вливание ликвидности в размере $1 трлн на мировые финансовые рынки. Это вливание будет поддерживать растущий фондовый рынок США, криптовалюты, золото и другие финансовые активы с фиксированным предложением.

Кроме того, другие крупные центральные банки вроде Народного банка Китая, Банка Японии и Европейского центрального банка (ЕЦБ) также будут печатать деньги, поскольку смогут сделать это, не ослабляя свои валюты.

- Рынок считает, что кривая доходности казначейских облигаций США будет расти. Это предотвратит распродажу акций банков, не входящих в TBTF. Но RPP иссякнет до конца 2024 года, и рынок казначейских облигаций снова заявит о себе.

Ducks and Cucks

Слоу Джо и Йеллен поручают главе ФРС Джерому Пауэллу бороться с инфляцией любой ценой. Но проблема с повышением процентных ставок до уровней, которые являются экономически ограничительными, заключается в том, что это разрушит банковскую систему.

Поэтому ФРС играет в игру, в которой делает вид, что борется с инфляцией, но всегда ищет способ оправдать приостановку своей программы ужесточения денежно-кредитной политики. Для этого они манипулируют статистическими показателями уровня инфляции.

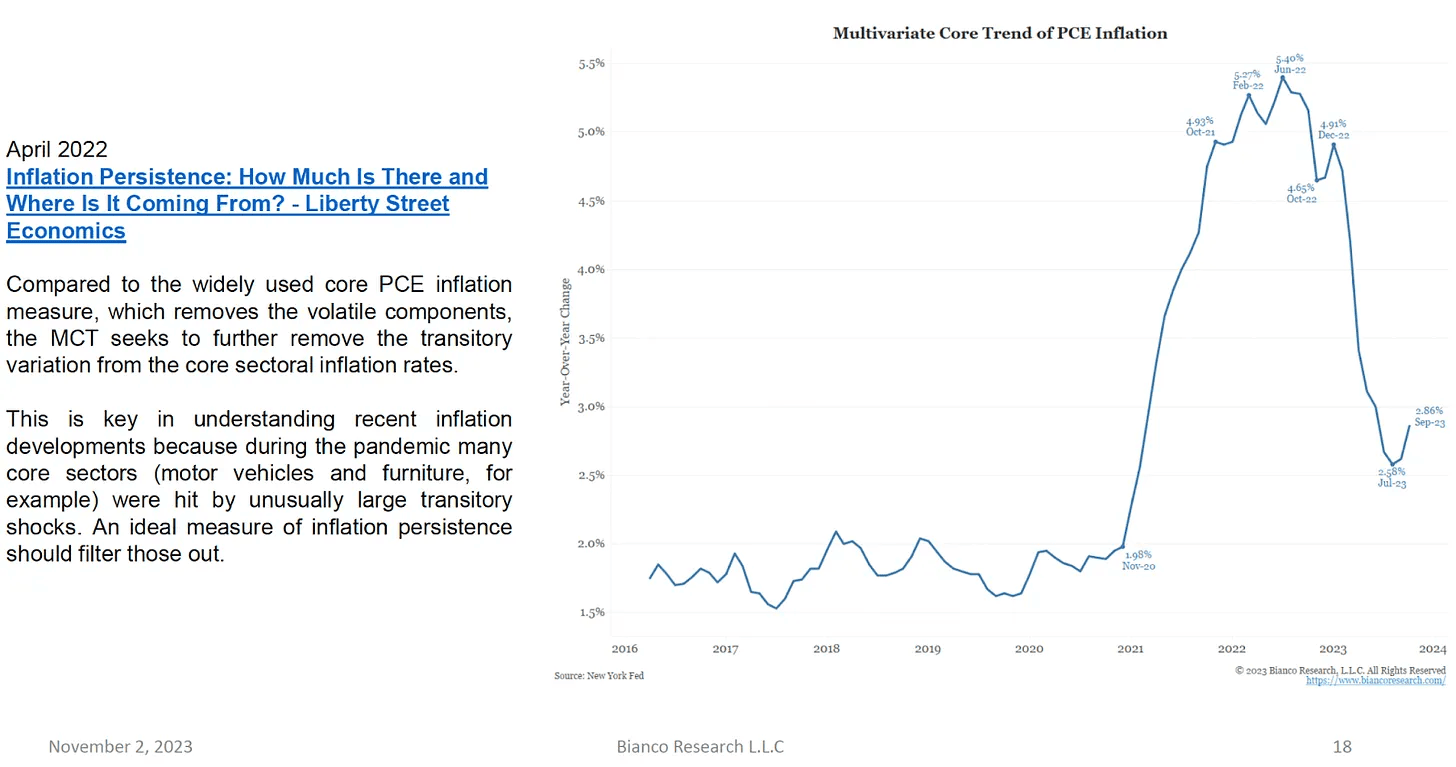

Волшебным образом это привело к созданию базового индекса потребительских цен, который не включает продукты питания и энергоносители, а позже и к появлению метрики Multivariate Core Trend.

Проблема в том, что все эти индексы все еще выше целевого показателя ФРС в 2%. Если бы ФРС действительно боролась с инфляцией, она должна была бы продолжать повышать ставки до достижения цели в 2%. Но неожиданно Пауэлл заявил, что ФРС сделает паузу, чтобы увидеть результаты своих мер.

Рынок хочет верить, что в следующем году наступит рецессия. Рецессия означает, что ФРС должна снизить ставки, чтобы устранить дефляцию. Дефляция происходит в результате падения экономической активности и она плоха для фиатной системы, поскольку приводит к убыткам для кредиторов, то есть банков и богатых людей.

Как я объяснял в своем предыдущем эссе, рынок будет накапливать долгосрочные облигации Казначейства США из-за слабого экономического прогноза. Вместе с падением процентных ставок, это означает рост прибыли по долгосрочным долгам. В результате кривая доходности становится Bull Steepener.

Рынок опередит этот сценарий и купит больше долгосрочных облигаций, чем краткосрочных. В результате Bear Steepener останавливается, кривая меняется, а затем, когда в 2024 году наступает рецессия, Bull Steepener усиливается. Это победа для Пауэлла и Йеллен, потому что нет необходимости снижать ставки для достижения положительной реакции рынка.

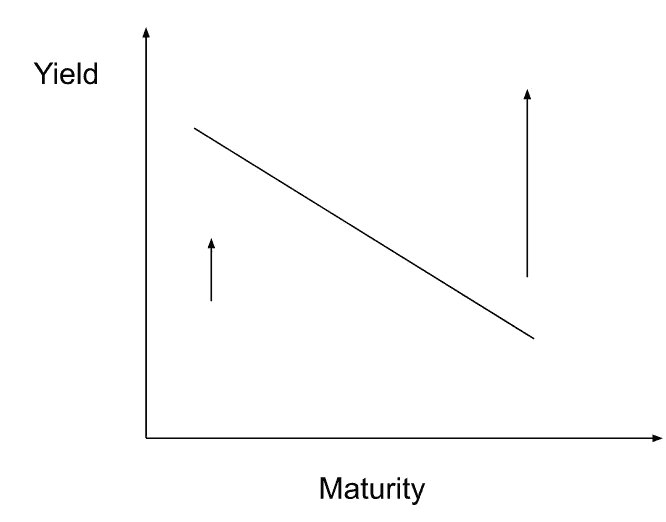

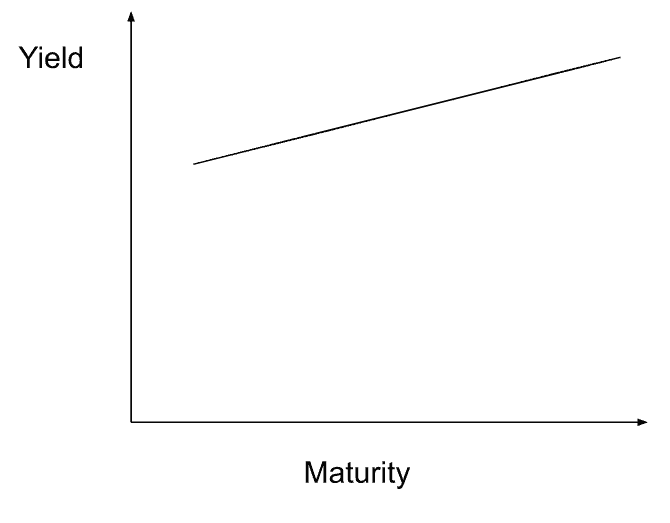

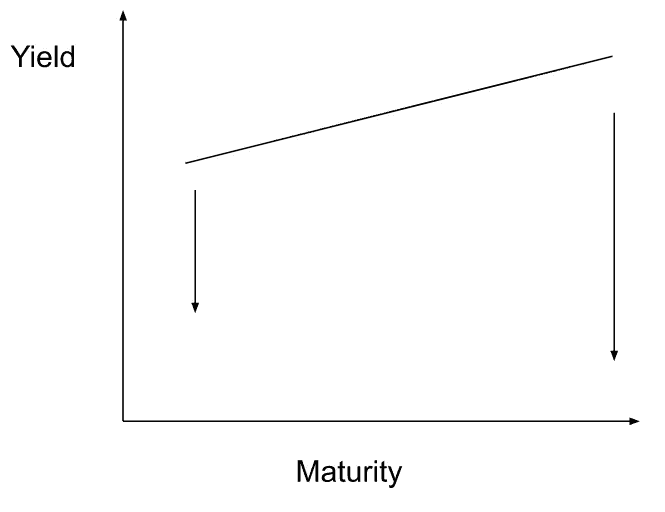

Вот несколько диаграмм, которые иллюстрируют эту динамику. Чем длиннее стрелка, тем больше величина.

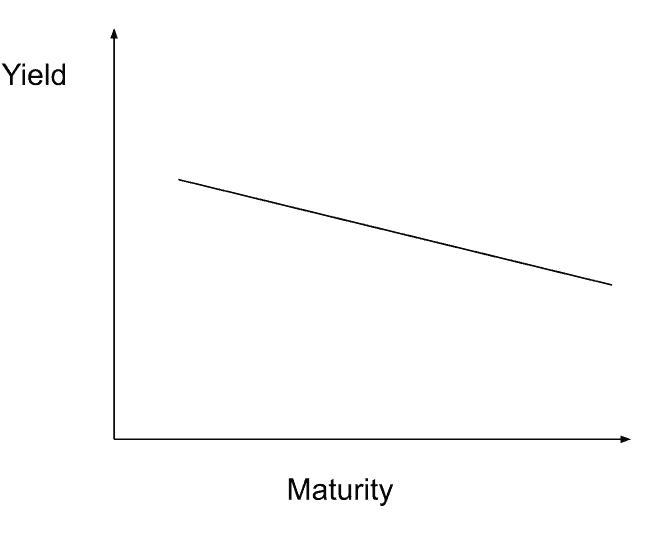

График 1. Это Bear Steepener. Кривая доходности инвертирована и ставки по долгосрочным облигациям растут быстрее, чем по краткосрочным.

График 2. Усиливающийся Bear Steepener приводит к наклоненной кривой доходности при росте ставок. Это наихудший исход для держателей облигаций и банков.

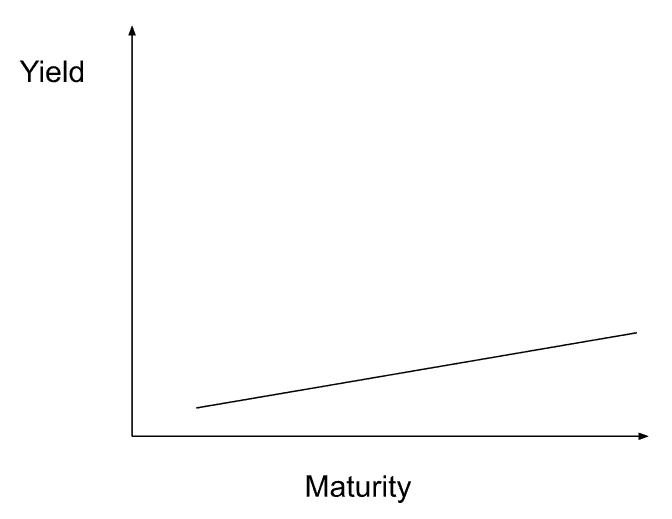

График 3. Если рынок будет покупать больше долгосрочных облигаций, чем краткосрочных, то кривая снова инвертируется.

График 4. Кривая перевернулась, что неестественно. Рынок ожидает рецессии, из-за чего доходность долгосрочных облигаций меньше, чем доходности краткосрочных.

График 5. Из-за рецессии ФРС снижает краткосрочные ставки по отношению к долгосрочным. Это усиливает кривую.

График 6. После всех мер кривая имеет положительный наклон, а общий уровень процентных ставок упал. Это наилучший сценарий для держателей облигаций и банков.

Банки спасены

Изменение кривой доходности и Bull Steepener приводит к тому, что нереализованные убытки банков по казначейским облигациям США, удерживаемым до погашения, падают.

Банковская система задыхается от всего госдолга, который они накопили в 2020-2022 годах при рекордно высоких ценах и низкой доходности. Bank of America де-факто является государственным банком из-за своего статуса TBTF. Но остальная часть банковской системы США, не входящая в TBTF, уже неплатежеспособна из-за нереализованных убытков по казначейскому долгу и кредитам на коммерческую недвижимость.

Если Йеллен сможет разработать стратегию, которая приведет к росту цен на облигации и падению доходности, у держателей акций банков не будет причин продавать. И это позволит избежать сценария, когда баланс всей банковской системы США по факту гарантируется Казначейством США. Если бы это случилось, то правительству пришлось бы печатать деньги, чтобы гарантировать погашение депозитов.

Возможные последствия

Проблема заключается в том, что если ФРС снизит ставки, доллар может агрессивно ослабнуть. Это окажет сильное давление на стоимость нефти, которая может легко приблизиться к $200 ко дню выборов в следующем году. Вот почему снижение ставок на данном этапе, когда Ближний Восток находится на грани войны, было бы политическим самоубийством.

Но что, если инфляция уже на самом низком уровне и ускорится, пока ФРС остановила повышение? Это возможно, но я думаю, что любое недовольство из-за растущей инфляции будет заглушено растущей экономикой США.

Экономическая «мощь»

Я не верю, что в 2024 году будет рецессия. Чтобы понять, почему, рассмотрим ключевые факторы роста ВВП.

Рост ВВП — это расходы частного сектора (включая чистый экспорт и инвестиции), а также чистые государственные расходы. Чистые государственные расходы — это государственные расходы за вычетом налоговых поступлений.

Когда правительство тратит деньги, имея дефицит, это способствует чистому увеличению ВВП.

Концептуально это имеет смысл – правительство тратит деньги на покупку вещей и оплату труда персонала, в то же время оно изымает ресурсы из экономики через налогообложение. Поэтому, если правительство тратит больше, чем изымает, это стимулирует экономику.

Если правительство имеет огромный дефицит, это означает, что номинальный ВВП будет расти, если это не будет уравновешено потерями частного сектора. Впрочем, государственные расходы имеют мультипликативный эффект.

Правительство США увеличит расходы на оборону. Многие американцы будут производить пули и бомбы, а потом потратят эти деньги, построив офисные здания, рестораны и бары для обслуживания работников ОПК. Это мультипликативный эффект государственных расходов, поскольку они стимулируют активность частного сектора.

Поэтому трудно представить сценарий, при котором частный сектор может сократиться настолько, чтобы свести на нет чистую выгоду от роста ВВП, вносимую правительством. В последнем отчете за III квартал 2023 года номинальный ВВП США вырос на 6,3% при годовом дефиците около 8%. Если инфляция индекса потребительских цен ниже 6,3%, это говорит о положительном реальном росте ВВП.

Прогнозируется, что дефицит составит от 7% до 10% в 2024 году. Американская экономика, поддерживаемая щедрыми расходами правительства, будет активно работать, а среднестатистический избиратель будет вполне доволен растущим фондовым рынком, сильной экономикой и подавленной инфляцией.

Казначейские векселя

Йеллен не всесильна. Если она продаст триллионы долларов обязательств, цены на облигации упадут, а доходность вырастет. Это уничтожит любую выгоду для финансовой системы из-за паузы ФРС. Поэтому нужно найти финансовый пул, который будет готов выкупить огромное количество долга, не требуя роста доходности.

В настоящее время MMF держат примерно $1 трлн в RPP ФРС. Это означает, что доходность MMF близка к нижней границе ставки по федеральным фондам, которая составляет 5,25%.

MMF хранят деньги в ФРС, потому что кредитный риск ниже, и их деньги доступны на основе овернайт. Но если бы Минфин предложил больше казначейских векселей с более высокой доходностью, MMF перевели бы деньги из RPP в более прибыльные T-Bills.

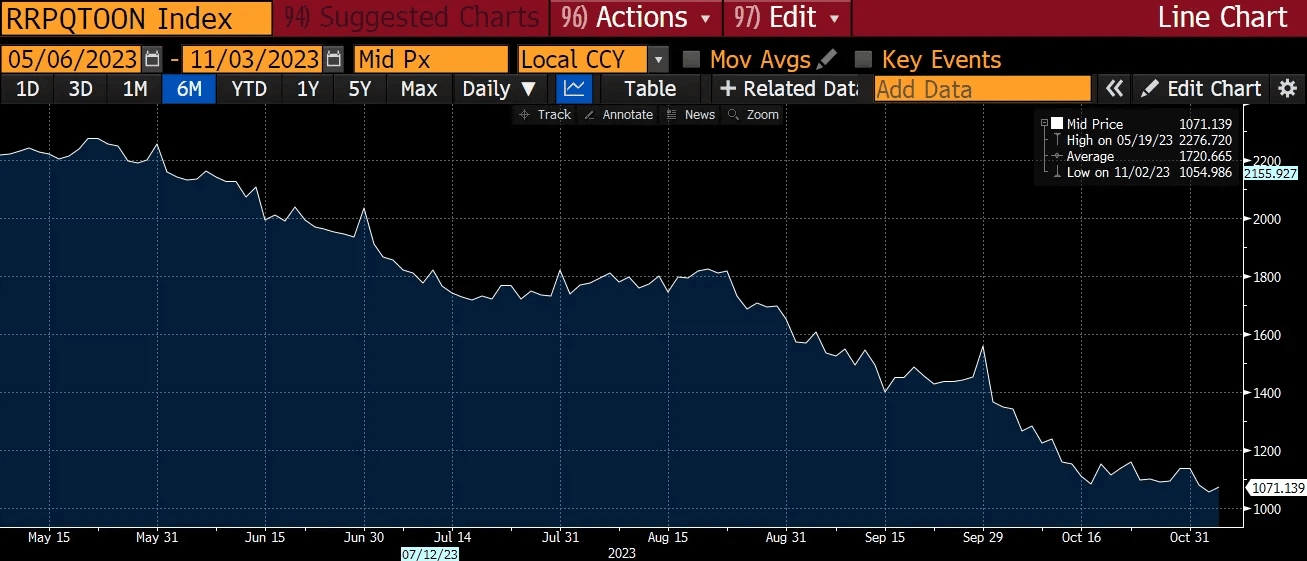

В последнем квартальном финансовом отчете Минфин пообещал увеличить выпуск казначейских векселей. Ранее в июне этого года Йеллен возобновила заимствования после повышения потолка госдолга США, продав векселей на $824 млрд. При этом баланс RRP сократился на $1 трлн.

При сокращении баланса RRP растет ликвидность доллара. Об этом я подробно говорил в одном из предыдущих эссе.

Единственная опасность в том, что если будет увеличен общий счет казначейства (TGA), это сведет на нет положительные эффекты ликвидности. TGA в настоящее время составляет порядка $820 млрд, что выше их целевого показателя в $750 млрд. Поэтому я думаю, что TGA вряд ли продолжит расти — он либо останется на нынешнем уровне, либо сократится.

По мере истощения RRP на мировые рынки попадет $1 трлн ликвидности. Для их поглощения, вероятно, потребуется около полугода. Прежде чем я перейду к тому, как часть этих денег попадет в криптовалюты, рассмотрим, как другие центральные банки могут отреагировать на эти действия.

Слабый доллар

Когда количество долларов на рынке растет, их цена по отношению к другим валютам должна падать. Это отличная новость для Японии, Китая и Европы, которым для поддержки своих финансовых систем и рынков государственных облигаций, в конечном итоге, требуется печатать деньги.

Поскольку Народный банк Китая, Банк Японии и ЕЦБ не выпускают глобальную резервную валюту, быстрая эмиссия приведет к обесцениванию их валют по отношению к доллару. После ослабления политики ужесточения ФРС они наконец-то могут позволить себе смягчение без существенных последствий.

Кроме того, политика ФРС будет иметь наибольшее влияние из-за действительно ошеломляющих сумм. Это означает, что эмиссия Народного банка Китая, Банка Японии и ЕЦБ будет иметь меньшее влияние, чем ФРС, поэтому иена, юань и евро будут укрепляться по отношению к доллару США.

За счет этого центробанки смогут печатать деньги, спасать свои банковские системы и поддерживать свои рынки государственных облигаций. Кроме того, подешевеет импорт энергоносителей по долларовым ценам.

В результате, наряду с массированным вливанием долларовой ликвидности, произойдет соответствующее вливание в юань, иену и евро. Глобальный объем фиатных кредитов будет расти с настоящего момента до первой половины 2024 года.

Глупые и умные сделки

Учитывая всю фиатную ликвидность, которая будет влита на мировые рынки, как защититься от обесценивания валюты?

Самое глупое, что можно сделать, приобрести долгосрочные облигации по принципу «купи и держи». Положительная ситуация с ликвидностью сохраняется до тех пор, пока RPP больше нуля. Когда RPP равен нулю, опять начнется выпуск долгосрочных облигаций.

Сегодня они покажут рост, но в какой-то момент рынок начнет дисконтировать влияние дальнейшего снижения баланса RPP, и доходность долгосрочных облигаций будет ползти вверх, а цены — вниз. И у вас не будет возможности выгодно выйти из долгосрочных обязательств, когда ситуация с ликвидностью изменится.

Средне-разумной сделкой было бы открытие длинной позиции по краткосрочным долговым обязательствам с кредитным плечом. Если все, чем вы можете торговать, это манипулируемые традиционные активы вроде государственных облигаций и акций, то это неплохой вариант.

Немного умнее (но все же не самый лучший вариант), открыть длинную позицию в бумагах крупных технологических компаний. В частности, имеющим какое-либо отношение к искусственному интеллекту. Акции технологических компаний являются долгосрочными активами и вырастут, когда наличные снова станут мусором.

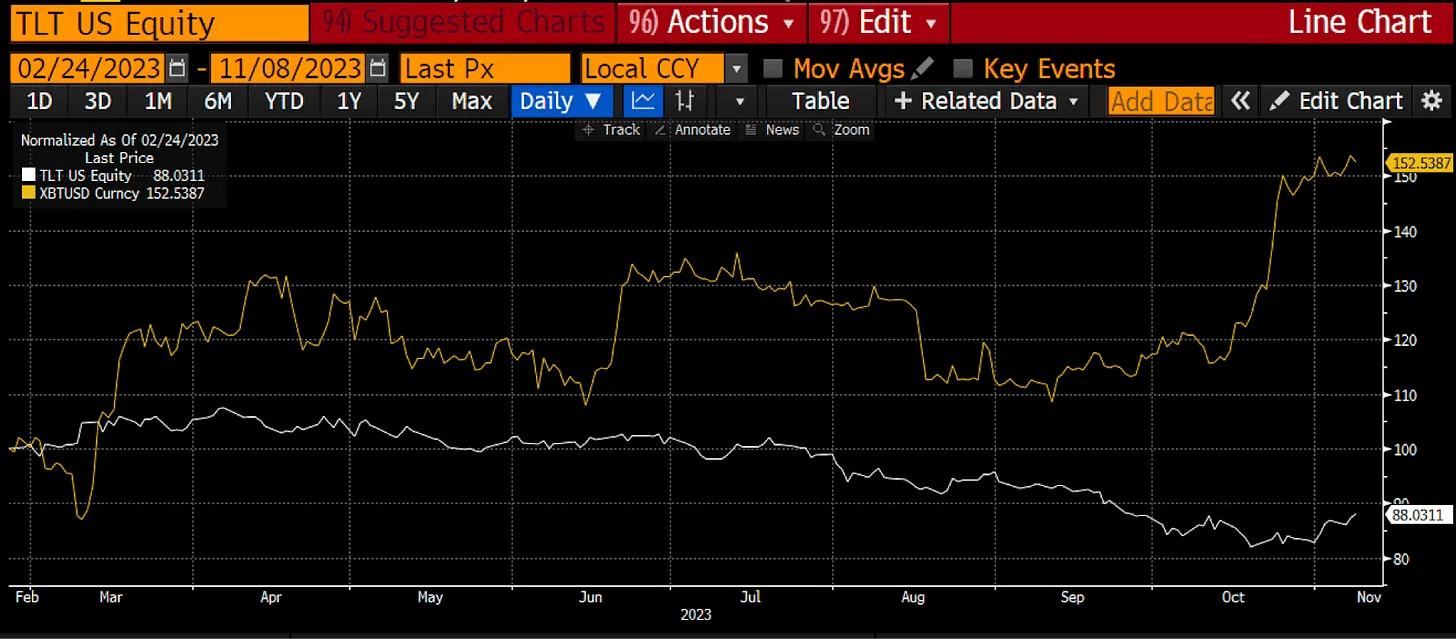

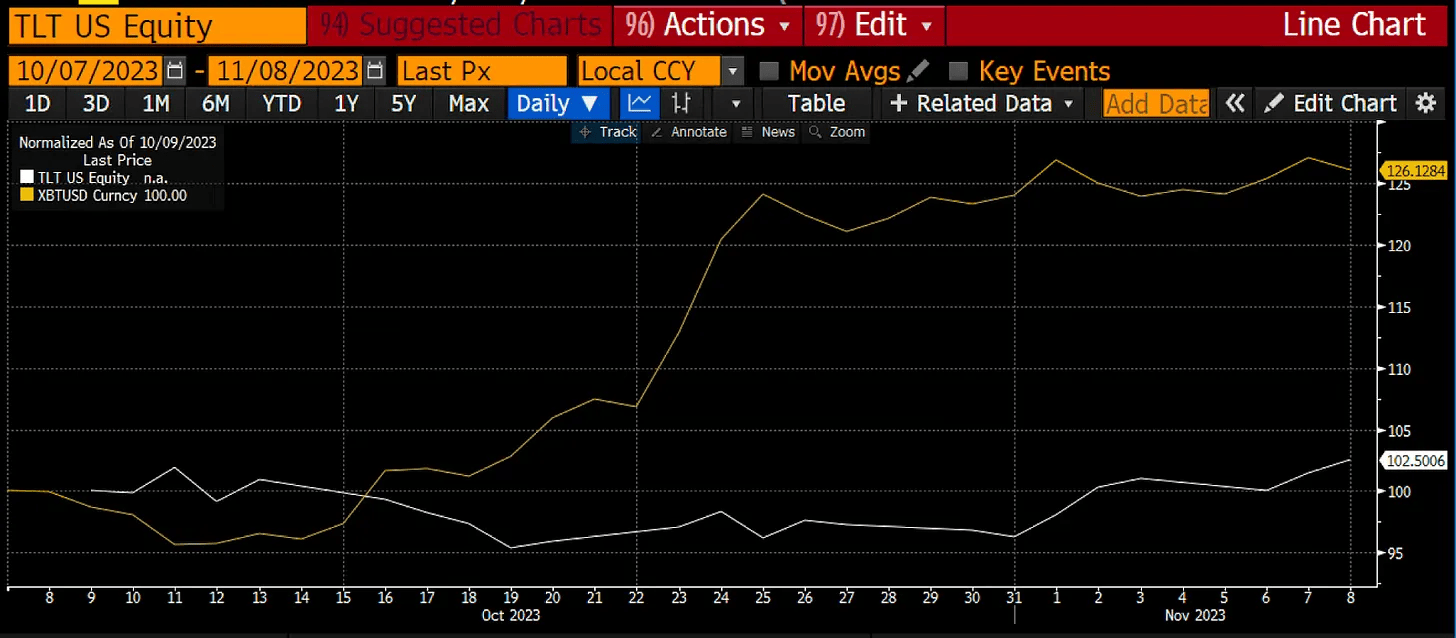

Самая умная сделка — длинная позиция в криптовалюте. Ничто так не превзошло рост балансов центральных банков, как цифровые активы.

Как видите, биткоин справился (+258%), пока все остальные активы начали снижаться из-за роста баланса ФРС.

Первой остановкой всегда является биткоин. Биткоин — это деньги и только деньги.

Следующая остановка – ETH. Это товар, который питает сеть Ethereum — лучший интернет-компьютер.

Затем мы переходим к другим блокчейнам первого уровня, которые претендуют на улучшение Ethereum. В качестве примера можно привести Solana. Все они очень сильно пострадали во время медвежьего рынка, поэтому будут расти с экстремально низких уровней и обеспечивать большую прибыль для бесстрашных инвесторов.

Но все они по-прежнему переоценены и никогда не обгонят Ethereum по числу активных разработчиков и приложений, а также объему заблокированных в смарт-контрактах средств.

Наконец, будут пампиться токены всевозможных децентрализованных приложений. Это самое интересное, потому что именно здесь вы получаете х10 000 прибыль. Конечно, это большой риск, но где риск, там и награда.

Что дальше?

Я слежу за сетью [RPP – TGA], чтобы определить, попадают ли на рынок доллары. От этого зависит, увеличу ли я темпы продаж казначейских векселей и покупки биткоинов, поскольку моя уверенность растет вместе с долларовой ликвидностью. Но я оставлю окно для маневра, поскольку самые лучшие планы редко осуществляются, как задумано.

С тех пор как плохая девочка Йеллен получила зеленый свет на повторное заимствование в июне 2023 года, на рынки влили $300 млрд — это комбинация снижения RPP и роста TGA.

Решающим джокером являются цены на нефть и война между ХАМАСом и Израилем. Если Иран будет втянут в войну, то это приведет к некоторым перебоям в поставках нефти на Запад. В этом случае ФРС станет трудно проводить политику невмешательства и, возможно, им опять придется повысить ставки, чтобы бороться с более высокими ценами на нефть. С другой стороны, можно утверждать, что высокие цены на энергоносители и война приведут к рецессии, что даст ФРС право на снижение ставок.

В любом случае неопределенность возрастает, и первой реакцией может стать распродажа биткоина. Но, как мы уже видели, биткоин доказал свою эффективность, превосходя облигации во время войны, поэтому если будут начальные периоды слабости, я буду покупать на просадках.

Если сокращение RPP является целью Йеллен, то оно продлится недолго. Все опасения по поводу рынка казначейских облигаций США вернутся. Йеллен так и не убедила своего босса перестать тратить, и, таким образом, после затишья биткоин вновь заявит о себе как об индикаторе здоровья фиатной финансовой системы военного времени.

Конечно, если те, кто отвечает за Pax Americana, возьмут на себя обязательства по миру и глобальной гармонии… Но я даже не буду заканчивать эту мысль. Они ведут войну с 1776 года, не собираясь останавливаться.