«Унесенные призраками» — новое эссе Артура Хейса. Краткий пересказ

Дисклеймер: приблизительный пересказ содержания эссе Артура Хейса представлен в ознакомительных целях. Выраженные ниже суждения являются личными взглядами автора первоисточника. Его мнение может не совпадать с мнением редакции Incrypted.

Экс-глава криптовалютной биржи BitMEX Артур Хейс опубликовал новое эссе — «Унесенные призраками» (Spirited Away). В нем автор разобрал, почему Банк Японии (BOJ) повысил процентную ставку и как действия регулятора могут повлиять на мировые рынки.

Хейс объяснил, как работают сделки кэрри-трейд в японской иене и почему сворачивание этих операций может отрицательно сказаться на акциях и облигациях США, и, в конечном итоге, повлиять на президентские выборы.

Команда Incrypted подготовила краткий пересказ текста.

Представьте, что вы Камала Харрис — кандидат от Демократической партии на пост президента США — и вам противостоит грозный Дональд Трамп. Последнее, что вам нужно в этой непростой борьбе, глобальный финансовый кризис в преддверии выборов.

Республиканец Джордж Буш-младший заканчивал второй срок президентства, когда в сентябре 2008 года обанкротился Lehman Brothers, спровоцировав глобальный кризис. В некоторой мере привлекательность Барака Обамы заключалась в том, что он был членом другой партии и, следовательно, не нес ответственности за экономический спад.

Поэтому, как и любой другой политик, Харрис поручит главе Министерства финансов США Джаннет Йеллен использовать доступные инструменты для предотвращения финансового кризиса. По сути, это означает печатание денег в той или иной форме и я думаю, что это произойдет не позднее открытия азиатских рынков в следующий понедельник, 12 августа.

Жизненно важная артерия

Кэрри-трейд — это когда вы заимствуете валюту с низкой процентной ставкой и покупаете деноминированные в другой валюте финансовые активы с более высоким доходом или шансами на рост. У этой стратегии может быть два исхода:

- если на момент погашения кредита одолженная валюта укрепляется по отношению к валюте купленных активов, вы терпите убытки;

- если одолженная валюта теряет позиции, вы получаете прибыль.

Некоторые инвесторы хеджируют этот риск, некоторые нет. Японские покупатели обычно не делают этого, поскольку BOJ может напечатать бесконечное количество иен, чтобы ослабить курс.

Рыночными игроками в Японии являются BOJ, корпорации, домохозяйства, пенсионные фонды и страховые компании. Некоторые — государственные, другие — частные, но все они совместно работают для повышения благосостояния страны.

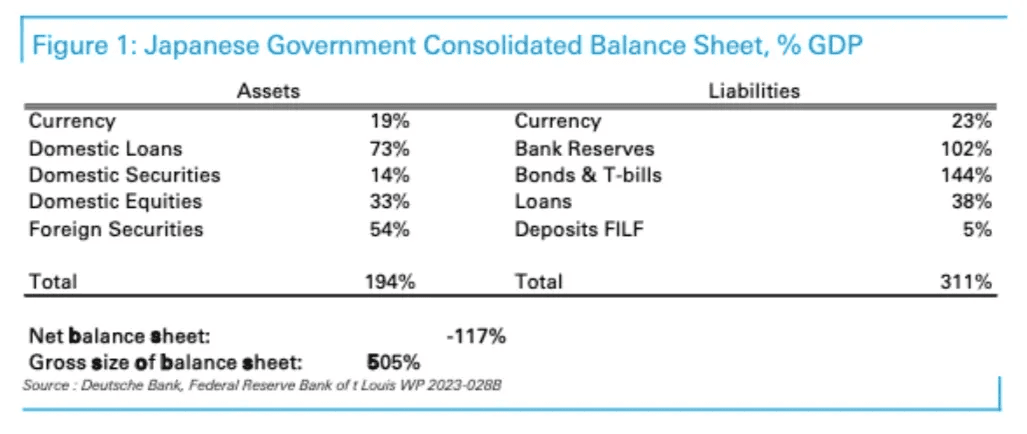

В ноябре 2023 года Deutsche Bank опубликовал отчет под названием «Крупнейший в мире кэрри-трейд», поднимая вопрос о том, почему подобные операции в иене еще не прекратились. Изложенный нарратив заключается в том, что Япония погрязла в долгах, из-за чего хедж-фонды ожидали ее скорого краха. Но те, кто ставил против страны, всегда проигрывали.

Макроинвесторы столь медвежьи настроены по отношению к этой стране из-за своей неспособности понять ее консолидированные государственные и частные балансы. Это ментальная ошибка западного человека, который верит в индивидуальные права и не может осознать, что в Японии некоторые субъекты, считающиеся на Западе частными, по сути, принадлежат правительству.

Исследуя этот баланс, начнем с обязательств. Обязательства — это механизмы займа йен, которые позволяют финансировать операции кэрри-трейда. Две основные статьи обязательств это:

- банковские резервы. Это средства, которые коммерческие банки хранят в BOJ. Сумма значительная, потому что Банк Японии создает резервы, когда занимается покупкой облигаций, и владеет почти половиной этого рынка. Ставка для этих активов составляет 0,25%, которые BOJ выплачивает коммерческим банкам. Для сравнения, Федеральная резервная система США (ФРС) платит по избыточным резервам 5,4%.

- облигации и казначейские векселя. Это ценные бумаги, выпущенные правительством Японии (JGB). Из-за действий монетарного регулятора страны доходность государственных обязательств находится на крайне низких уровнях, например, ставка по десятилетним облигациям на момент написания составляет около 0,77%.

На стороне активов наиболее весомым пунктом являются иностранные ценные бумаги, а одним из крупнейших держателей этих активов значится Государственный пенсионный фонд Японии (GPIF). С капиталом в $1,14 трлн это одна из крупнейших подобных организаций в мире, владеющая акциями, облигациями и недвижимостью.

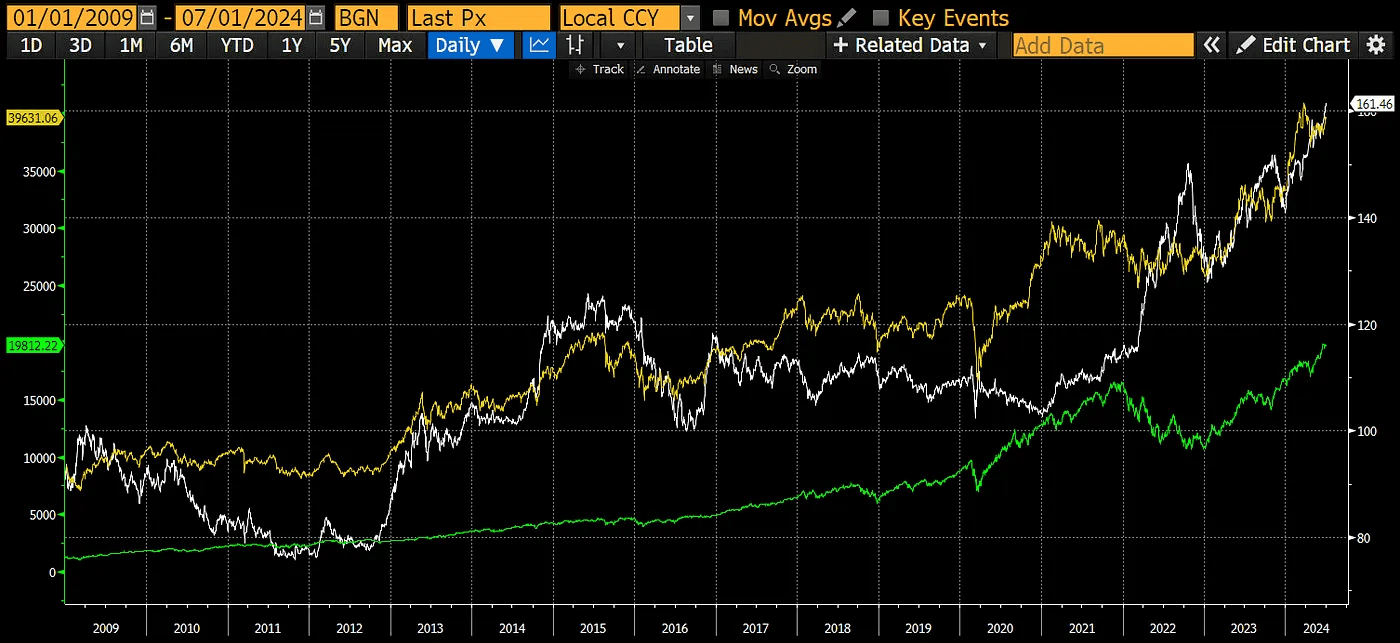

Внутренние кредиты, ценные бумаги и акции тоже приносят прибыль, когда Банк Японии фиксирует цены на облигации. Кроме того, ослабление национальной валюты из-за создания большого объема деноминированных в иене обязательств толкает вверх внутренний фондовый рынок и рынок недвижимости. На графике ниже показано, как снижение иены по отношению к доллару привело к росту индексов Nasdaq 100 и Nikkei 225.

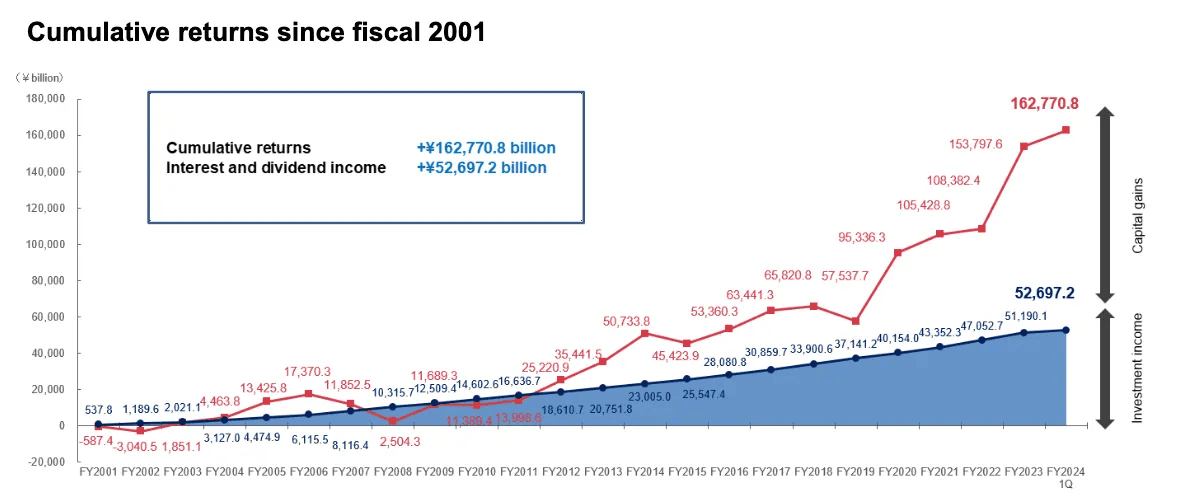

В последние десять лет доходы GPIF выросли особенно заметно, что связано с сильным обесцениванием иены, повышающим доходность иностранных активов.

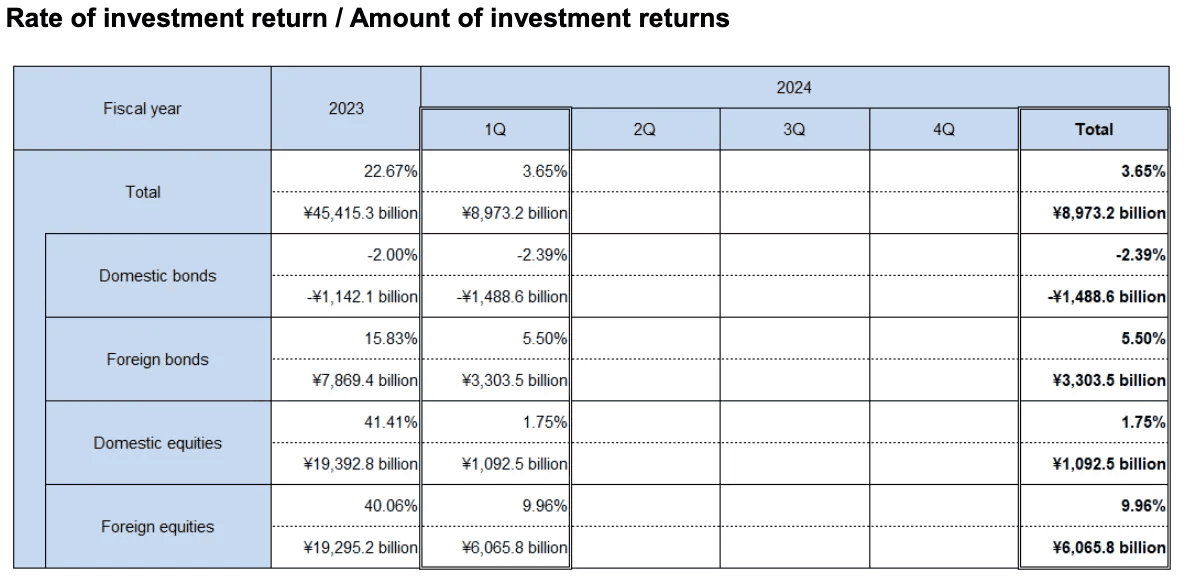

В первом квартале 2024 года GPIF оказался бы в минусе, если бы не высокие доходы портфеля иностранных активов. Внутренние облигации стали убыточными, потому что Банк Японии прекратил контроль кривой доходности (YCC), что привело к росту доходности JGB и падению цен. Однако иена продолжала слабеть из-за огромного разрыва процентных ставок между Банком Японии и ФРС.

Чтобы получать эти доходы, Япония наладила операции кэрри-трейда в огромном масштабе — при ВВП в $4 трлн страна управляет рисками на $24 трлн, то есть «кредитное плечо» составляет 505%. И это работало, пока иена не ослабла настолько, что спровоцировала всплеск внутренней инфляции.

Чтобы решить проблему, Банк Японии планировал медленно и постепенно развернуть кэрри-трейд. Рынок понимал, что это должно случиться, однако вопрос о том, как быстро это произойдет, оставался открытым.

Разворот

Чтобы развернуть кэрри-трейд, Банку Японии нужно поднять ставки и прекратить покупку JGB, по сути, выпуская их на открытый рынок. Эти действия могут иметь много последствий для финансовой системы.

Что произойдет с обязательствами?

Без давления Банка Японии на рынок JGB обязательства будут расти пропорционально спросу с доходностью, которая, по крайней мере, соответствует инфляции. Индекс потребительских цен Японии в июне вырос на 2,8% по сравнению с аналогичным периодом 2023 года. Если доходность JGB вырастет до 2,8%, стоимость обслуживания долга на любой точке кривой доходности резко увеличится.

Банк Японии также должен повысить проценты, выплачиваемые по банковским резервам, чтобы предотвратить перетекание этих денег на другие рынки. Учитывая текущие ставки, это значит, что стоимость выплат по этой категории обязательств существенно вырастет.

Повышение процентных ставок до рыночного уровня потребует от Банка Японии ежегодно выплачивать миллиарды иен в виде процентов. Без дополнительного дохода BOJ придется печатать эти деньги, чтобы сохранять платежеспособность, что еще больше ослабит иену и ускорит инфляцию. Поэтому единственным выходом является продажа активов.

Что произойдет с активами?

Самая большая проблема для Банка Японии — необходимость избавиться от огромного количества JGB. За последние два десятилетия BOJ фактически уничтожил рынок облигаций через программы количественного смягчения (QE) и контроля кривой доходности (YCC). Поэтому теперь регулятор должен заставить кого-то, например, коммерческие банки, купить JGB по цене, которая позволит ему сохранить платежеспособность. Как?

По мере роста доходности JGB японские компании будут продавать свои иностранные активы, возвращать капитал на родину и размещать его в банках. Эти средства будут использованы для выкупа государственных облигаций, что приведет к укреплению иены и позволит сохранить доходность JGB на приемлемом для регулятора уровне.

Основная жертва — иностранные активы, стоимость которых упадет из-за продаж японских компаний. Учитывая огромный объем операций кэрри-трейда, Япония может влиять на стоимость акций и облигаций во всем мире и особенно в Pax Americana, так как этот рынок является приоритетным для подобных сделок.

По мере ослабления иены все больше инвесторов по всему миру получали стимул брать деноминированные в ней кредиты и покупать американские акции и облигации с высокой доходностью. Но теперь, из-за укрепления японской валюты, им придется закрывать свои позиции, чтобы не нести убытки по займам.

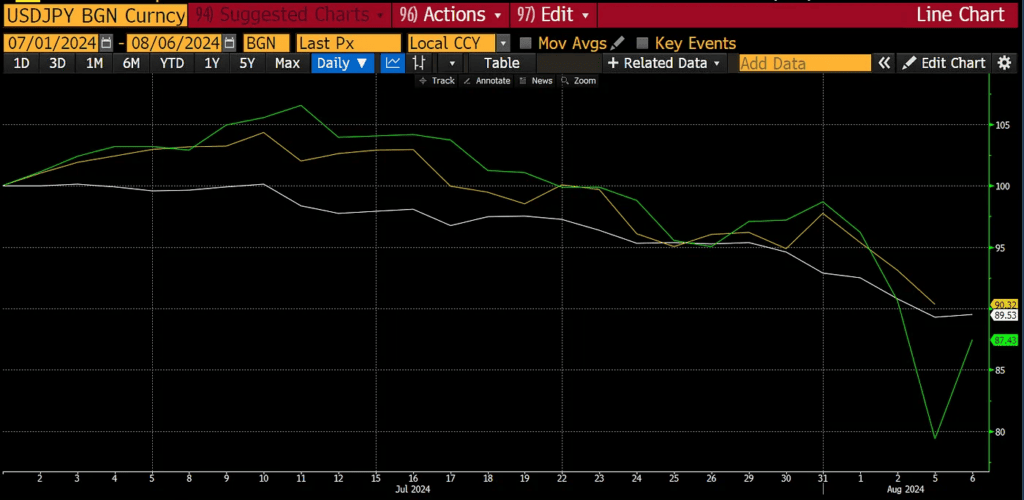

Выше я показал, что происходило с фондовыми рынками в последние 15 лет, пока иена дешевела. Сейчас же укрепление валюты на 10% за четыре торговых дня привело к тому, что индекс Nasdaq 100 упал на 10%, а Nikkei 225 на 13% — соотношение этих показателей ~1:1. Если тренд сохранится и стоимость доллар снизится 100 иен (что кажется вполне вероятным), то Nasdaq упадет до ~12 600, а Nikkei до ~25 365.

Всего 1% сокращения объема операций кэрри-трейда в иене соответствует примерно ~$240 млрд. Мы видели это на примере пятого в стране коммерческого банка Norinchukin, который начал продавать свои иностранные активы из-за ухудшения рыночных условий.

Страховые компании и пенсионные фонды также будут вынуждены фиксировать нереализованные убытки и выходить из сделок. А вместе с ними из-за волатильности валют и акций, вызванной одновременным разворотом позиций всех участников рынка, будут ликвидированы все копитрейдеры.

Эта нестабильность может усилиться тем фактором, что никто на самом деле не знает, каков общий размер позиций в рамках кэрри-трейда в иене. Цены будут стремительно корректироваться по мере того, как рынок будет проливать свет на эту закредитованную часть финансовой системы.

Угроза

Почему эти события волнуют Казначейство США? С момента глобального финансового кризиса 2008 года я утверждаю, что Китай и Япония спасли Pax Americana от еще более серьезного экономического спада.

Китай реализовал один из крупнейших фискальных стимулов в истории человечества через инфраструктурное строительство, финансируемое за счет государственных обязательств. Чтобы завершить проекты, стране потребовалось скупать товары и сырье по всему миру. Япония же напечатала огромное количество денег для расширения кэрри-трейда, покупая на эти средства американские акции и облигации.

Существенной статьей доходов правительства США является налог на прирост капитала (ставка 20-40%), полученный из растущего фондового рынка. С января 2009 года до июля 2024 года Nasdaq 100 вырос в 16 раз, а S&P 500 — в 6 раз, что привело к рекордным выплатам по этой категории налогов.

Однако правительство США все еще работает с дефицитом, который финансируется за счет долговых обязательств, а Япония является (или, по крайней мере, являлась) одним из крупнейших их покупателей. Таким образом, японцы обеспечивают американским политикам финансирование по доступной ставке, чтобы последние могли покупать голоса с помощью налоговых сокращений или различных форм социальных чеков.

Поэтому структура экономики США требует, чтобы Япония и другие участники кэрри-трейда оставались в игре — разворот их позиций полностью уничтожит финансы правительства Соединенных Штатов.

Спасательная операция

Мое предположение о координированной спасательной операции кэрри-трейда в иене основывается на том, что Харрис не захочет терять голоса из-за того, что какие-то иностранцы решили, что пришло время выйти из какой-то торговли, принцип которой она, вероятно, даже не понимает. Ее избирателям все равно, что происходит, — либо их портфель растет и они голосуют за Демократов, либо нет и победу получают Республиканцы.

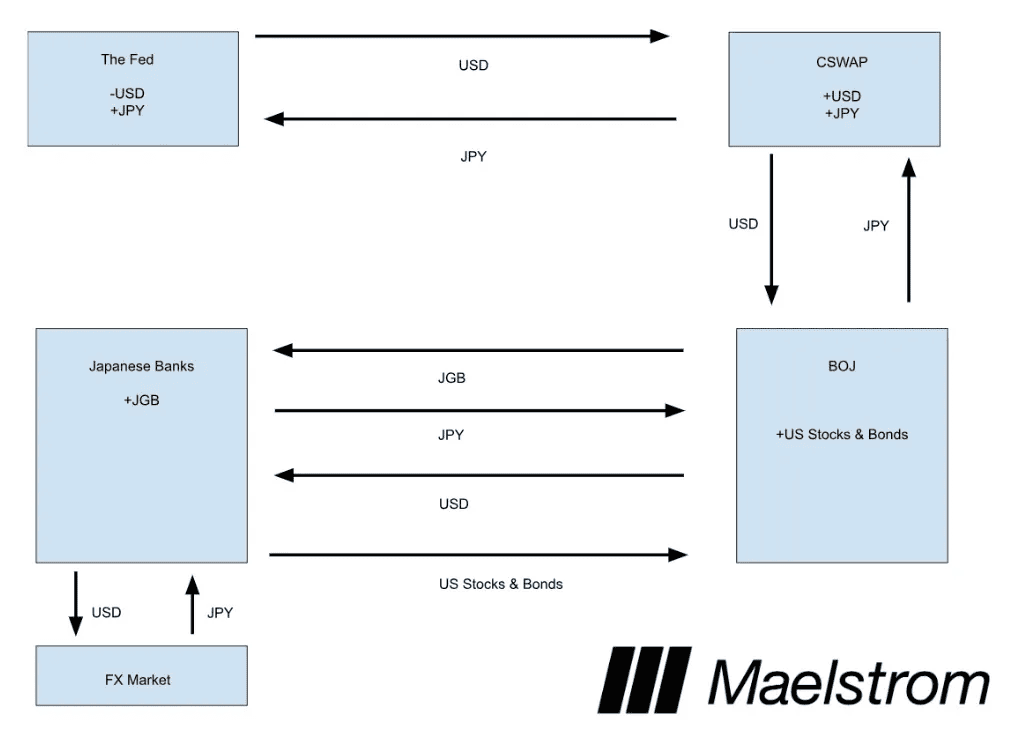

Поэтому Япония должна развернуть свои позиции, но при этом не продавать определенные активы на открытом рынке. Это означает, что какой-то правительственный орган США должен напечатать деньги и одолжить их какой-то структуре в Японии. И для этого идеально подходит инструмент под названием валютный своп центрального банка (CSWAP).

Будь я Джанет Йеллен, я бы просто объявил в воскресенье вечером, 11 августа, о том, что Минфин США и ФРС подтвердили поддержку линии валютного свопа доллар-иена между центральными банками на фоне волатильных рыночных условий.

Вот и все. Для публики это выглядит совершенно безобидно, поскольку речь не идет об агрессивном снижение ставок в сочетании с перезапуском QE, которое может усилить и без того высокую инфляцию и снизить шансы Харрис на победу. Большинство американских избирателей понятия не имеет, что такое CSWAP, зачем он был создан или как его можно использовать для печати денег.

Однако рынок воспримет это как скрытую спасательную операцию, поскольку Банк Японии сможет занимать сколько угодно долларов США под залог иены, а затем использовать эти деньги для прямого выкупа американских облигаций и акций у внутренних держателей.

Таким образом BOJ получит в собственность иностранные активы японских инвесторов, а последние репатриируют полученные доллары в Японию, купив за них иены, а затем и низкодоходные JGB с балансов Банка Японии. При этом объем непогашенных CSWAP, которые фактически являются аналогом «денежного принтера», будет постоянно увеличиваться.

В итоге американский фондовый рынок и облигации защищены от продаж, а влияние кэрри-трейда сокращается. Иена укрепляется по отношению к доллару, и, что наиболее важно, американские акции и облигации растут в цене из-за того, что ФРС печатает доллары через CSWAP. Дополнительный бонус — японские банки теперь могут создать огромные объемы кредитов, обеспеченных JGB. Обе финансовые системы достигают своих целей и продолжают работать.

Временная шкала

Я уверен, что разворот кэрри-трейда в Японии неизбежен. Вопрос только в том, когда ФРС и Министерство Финансов США включат «денежный принтер», чтобы смягчить влияние на Pax Americana.

Если к пятнице, 9 августа, S&P 500 и Nasdaq 100 упадут на 20% по сравнению с июльскими историческими максимумами, то, вероятно, мы увидим ответные действия уже в выходные. Я также ожидаю, что доходность двухлетних казначейских облигаций составит 3,8% или меньше, как это было во время кризиса региональных банков в марте 2023 года, который удалось решить при помощи программы BTFP.

Если иена снова начнет слабеть, то кризис закончится быстро, а разворот Японии продолжится, хотя и более медленными темпами. Думаю рынки устроят еще одну истерику между сентябрем и ноябрем, когда иена опять начнет укрепляться, и тогда точно потребуются ответные меры, так как до президентских выборов в США останутся недели или дни.

В этих условиях торговать криптовалютой сложно, поскольку на позиционирование влияют два противоположных фактора:

- после квартала ограничительной политики Казначейство США начнет вливать долларовую ликвидность через выпуск векселей и, возможно, сокращение общего баланса. В последнем Квартальном отчете о рефинансировании говорится о планах выпустить на рынки от $301 млрд до $1,05 трлн до конца года;

- укрепление иены и разворот кэрри-трейда может вызвать координированные глобальные продажи финансовых активов для погашения обязательств.

Какой из этих факторов окажется сильнее зависит от темпа разворота — показателя, который в принципе невозможно оценить. Единственный доступный для нас индикатор — это корреляция биткоина с парой доллар-иена:

- если биткоин будет расти как при ослаблении, так при усилении иены, то рынок ожидает спасательной операции от ФРС;

- если биткоин будет падать по мере укрепления иены и, наоборот, расти при ее ослаблении, тогда можно говорить прямой корреляции криптовалюты с TradFi.

В первом случае я буду агрессивно наращивать позиции, поскольку сейчас мы достигли локального дна. Во втором — останусь вне торговли и буду ждать капитуляции рынка.

Эта стратегия строится на предположении, что Банк Японии не изменит курс, не снизит депозитные ставки обратно до 0% и не возобновит неограниченные покупки JGB. В этом случае разворот кэрри-трейда продолжится.

В любом случае следующие торговые дни и месяцы определят ваши доходы в этом бычьем цикле. Если вы используете кредитное плечо, то делайте это осторожно и следите за своими позициями, чтобы избежать ликвидации.