Эффект домино: почему майнеры, DeFi сектор и инвесторы на грани капитуляции

Перевод материала с insights.glassnode.com

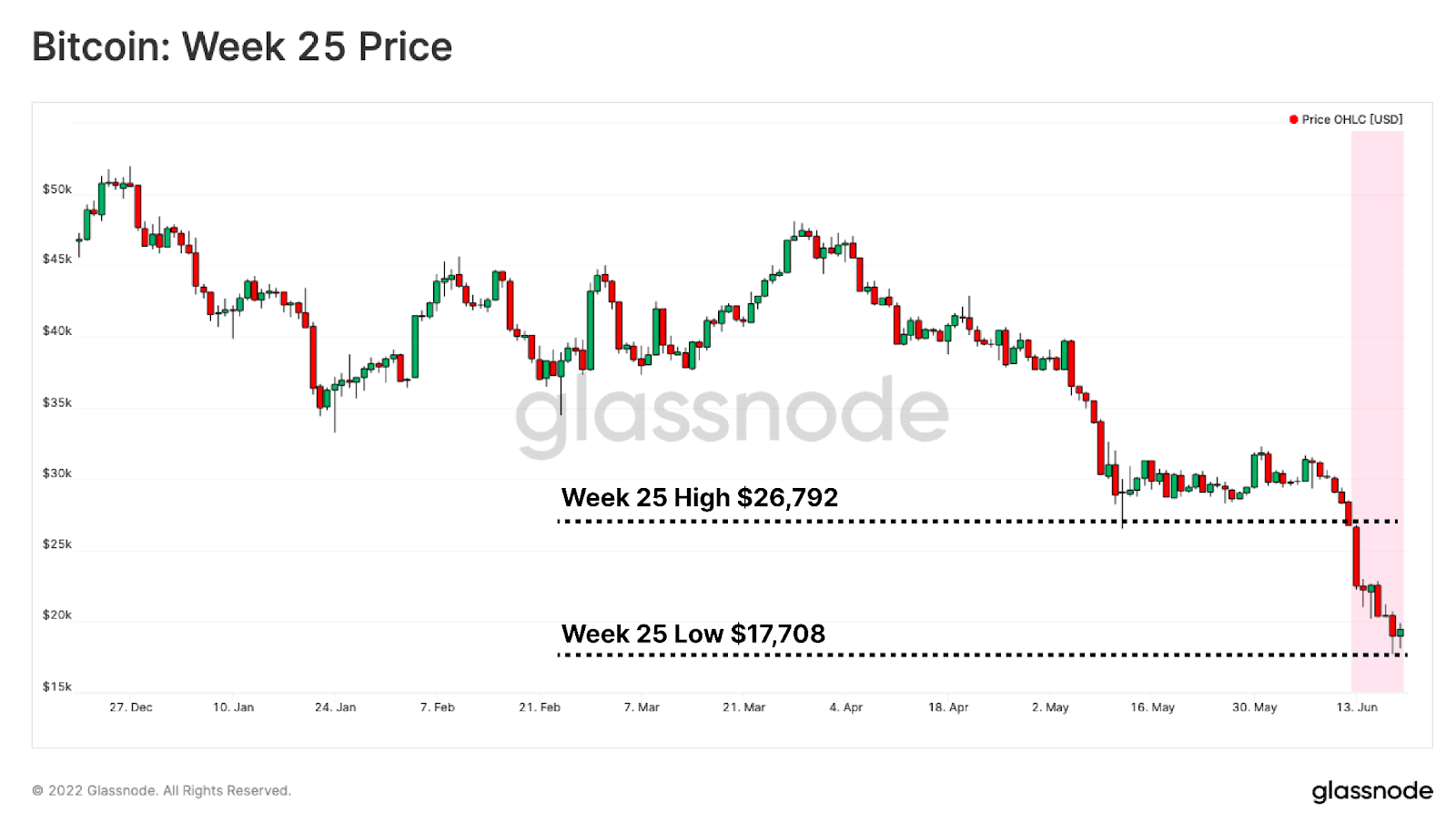

На этой неделе крипторынок пострадал от масштабного делевериджа и ликвидаций. Под удар попали и DeFi, и компании, и инвесторы, поскольку биржи, кредиторы и хедж-фонды стали неплатежеспособными, неликвидными или попали под ликвидацию. 18 июня BTC торговался ниже $20 000 (ниже ATH 2017 года), а минимумом стала отметка в $17 708. Но уже в воскресенье цена восстановились до уровня $20 тыс.

Поскольку биткоин и цифровые активы — это единственные инструменты, которыми торгуют по выходным, макроэкономические страхи и спрос на долларовую ликвидность взлетели до небес. В результате этого экстремального сокращения доли левереджа мы начали замечать признаки капитуляции ряда организаций, включая майнеров, долгосрочных холдеров и всего рынка.

В этом выпуске мы исследуем эти секторы, чтобы оценить, достигнут максимальный порог боли или нет.

Дно в показателях прибыльности

Поскольку BTC торгуется ниже ATH 2017 года, вера инвесторов и прибыльность рынка прошли серьезное испытание.

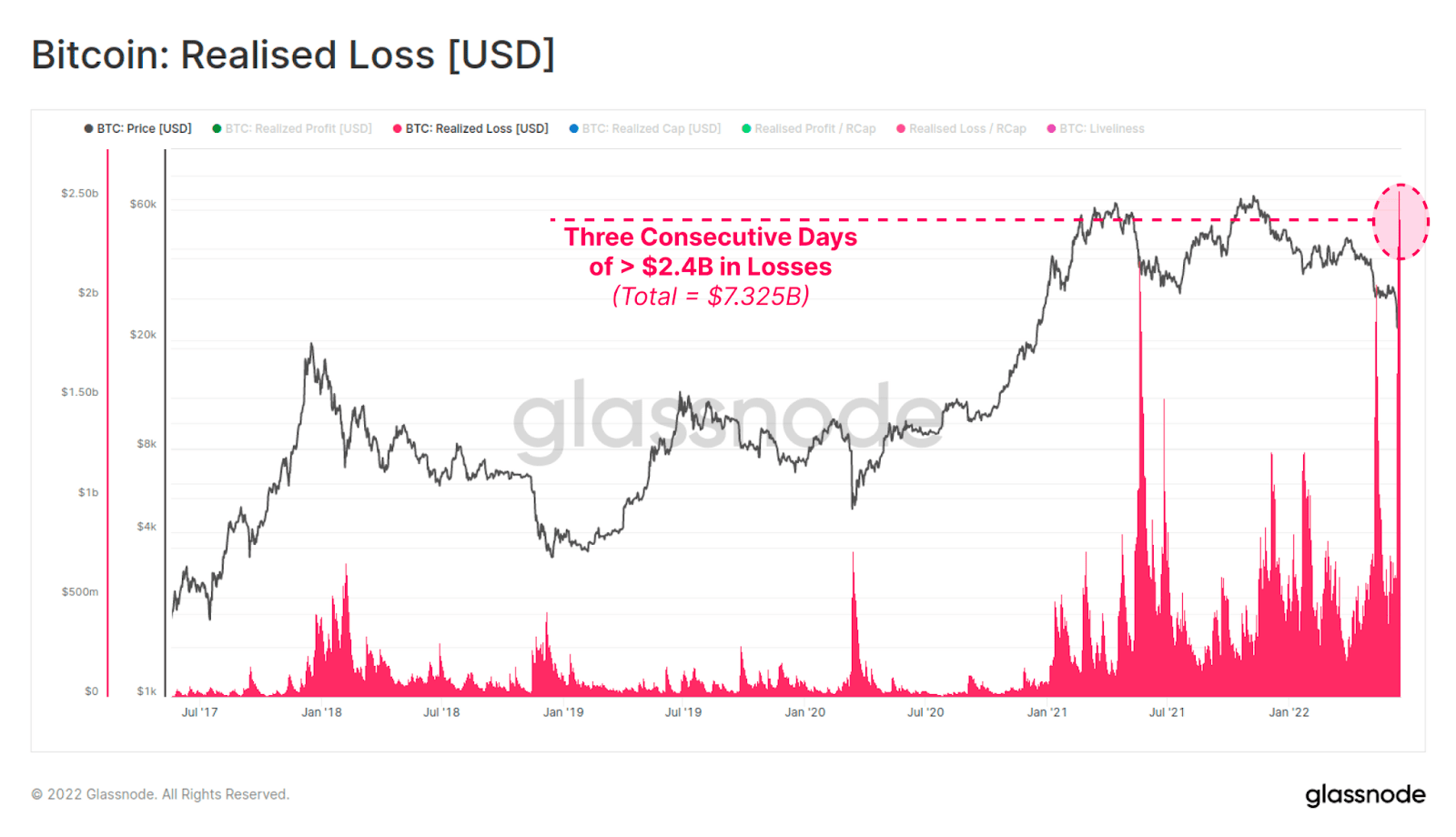

Метрика Realized Loss (реализованные убытки) измеряет разницу совокупной стоимости между монетами, купленными по более высокой цене, и ценой, по которой их впоследствии продали.

Реализованные убытки достигали новых рекордных уровней 3 дня подряд. Их объем превышал $2,4 млрд в день и составил $7,325 млрд. Стресс прибыльности, отмеченный выше, по-видимому, проявляется в том, что инвесторы актуализируют убытки.

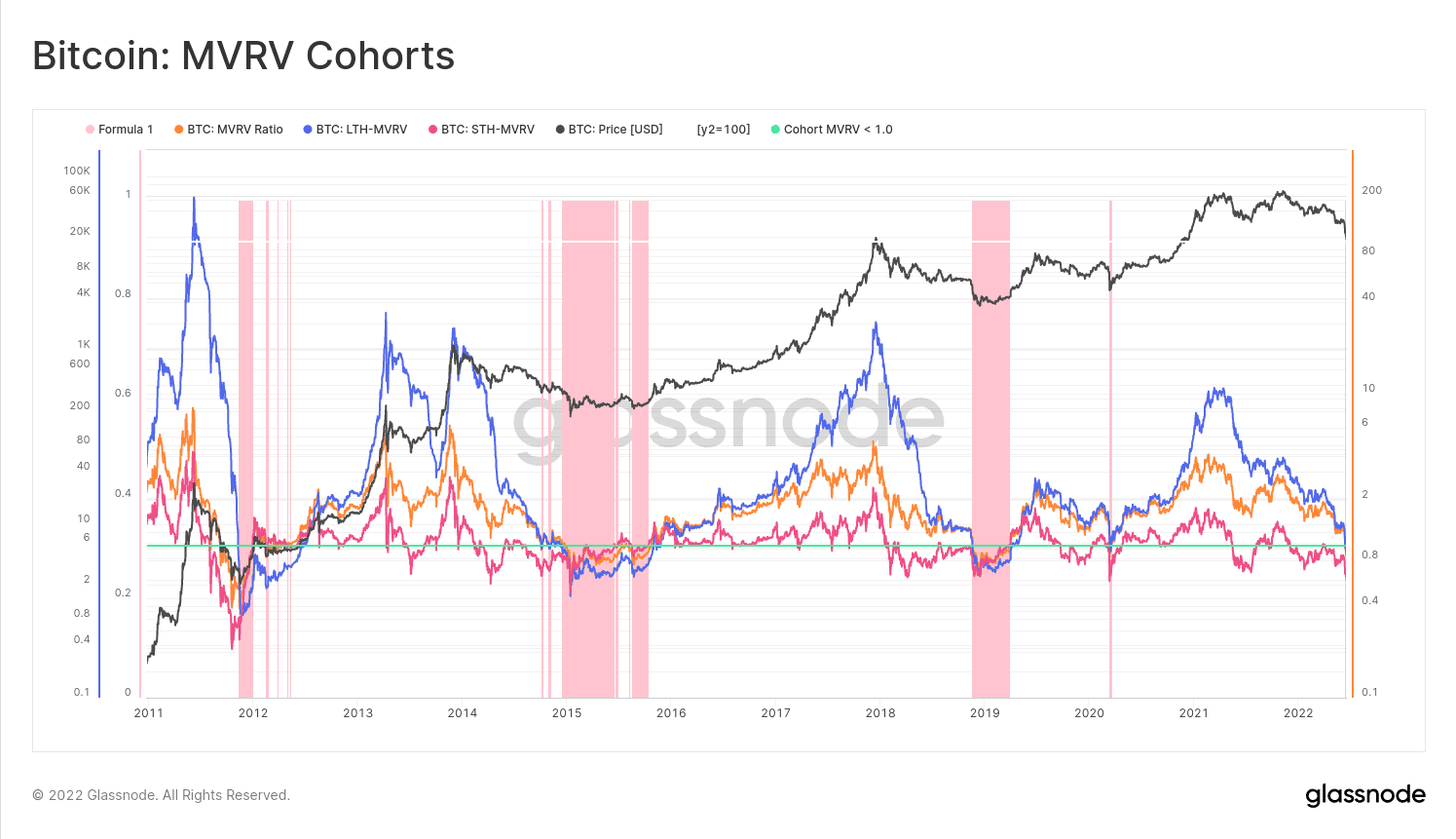

Мы также можем посмотреть прибыльность конкретных групп инвесторов по отношению к их цене продажи. Эта величина представляет собой среднюю стоимость всех монет, а за основу берется цена, по которой они в последний раз перемещались (ончейн).

На приведенной ниже диаграмме представлены коэффициенты MVRV для трех когорт биткоинов (весь рынок, краткосрочные инвесторы и долгосрочные инвесторы). Данные показывают, что все они сейчас в убытке и держат монеты в среднем ниже их базовой стоимости.

Предыдущие случаи, когда все три когорты пребывали в нереализованных убытках, совпадали только с поздними стадиями медвежьего рынка. Это совпадает с приведенными выше показателями прибыльности.

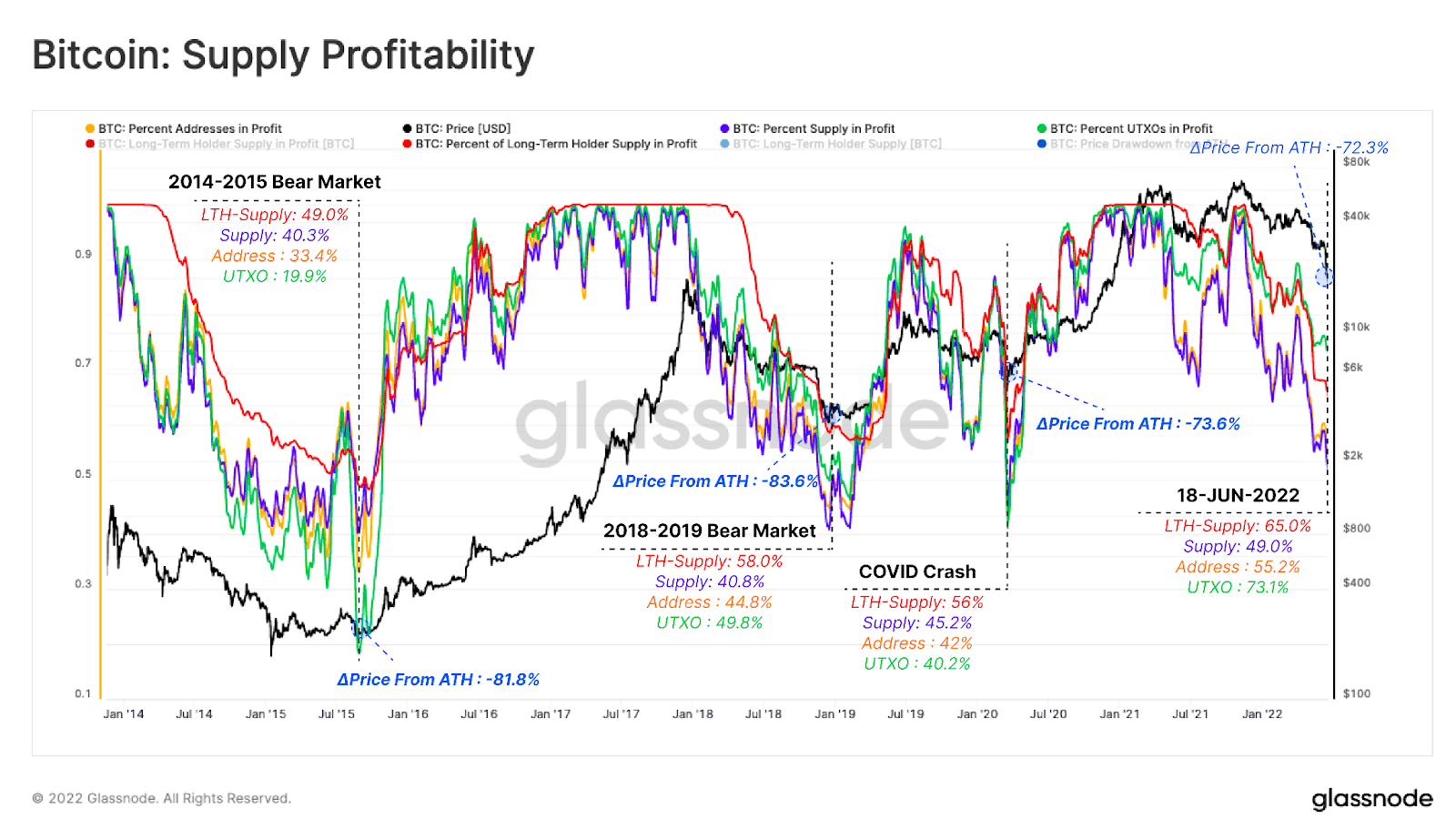

Мощным инструментом для отслеживания экспансии медвежьего рынка является снижение прибыльности по показателям предложения и кошелька. То, что мы ищем, — это пороги окончательной финансовой боли инвестора, которые истощили продавцов в предыдущих циклах.

Эти максимальные болевые пороги в предложении можно исследовать с разных сторон:

Прибыльность удерживаемых монет (Supply in Profit, синее) упала до 49,0%, поскольку курс ВТС опускался до $17,6 тысяч. То есть, в результате криптозимы более половины инвесторов понесли нереализованные убытки. Исторические данные на предыдущих медвежьих рынках составляли от 40% до 45%.

Прибыльные кошельки (Addresses in Profit, оранжевое) оценивает прибыльность отдельных кошельков. Этот показатель сейчас всего на 10% выше дна медвежьего рынка 2018–2019 годов и при эпидемии COVID. То есть, мы имеем лишь незначительно меньшую боль, чем на этих минимумах.

UTXOs in Profit (Unspent Transaction Output, зеленое) позволяет нам оценить прибыльность рынка на основе выхода неизрасходованных транзакций. Этот инструмент показывает, что 26,7% всех неизрасходованных выходов транзакций убыточны. Исторически на низах медвежьего рынка 50,2–81,1% всех UTXO были убыточными.

LTH-Supply in Profit (красное) отслеживает прибыльность долгосрочных холдеров как показатель серьезности стресса для самых сильных держателей ВТС. На данный момент 35% LTH-Supply находится в убытке. Это означает, что эта когорта по-прежнему испытывает меньшую боль по сравнению с прошлыми медвежьими рынками, когда LTH составлял от 42% до 51%.

Нижние значения этих показателей имеют естественную погрешность, поскольку со временем многие монеты оказываются потерянными и находятся в глубоком HODL. Таким образом, можно считать, что распродажа на выходных привела к снижению прибыльности до исторически значимых показателей.

Капитуляция майнеров

Можно привести веские доводы в пользу того, что биткоин является цифровым продуктом. Как и многие товары, он имеет себестоимость своего производства.

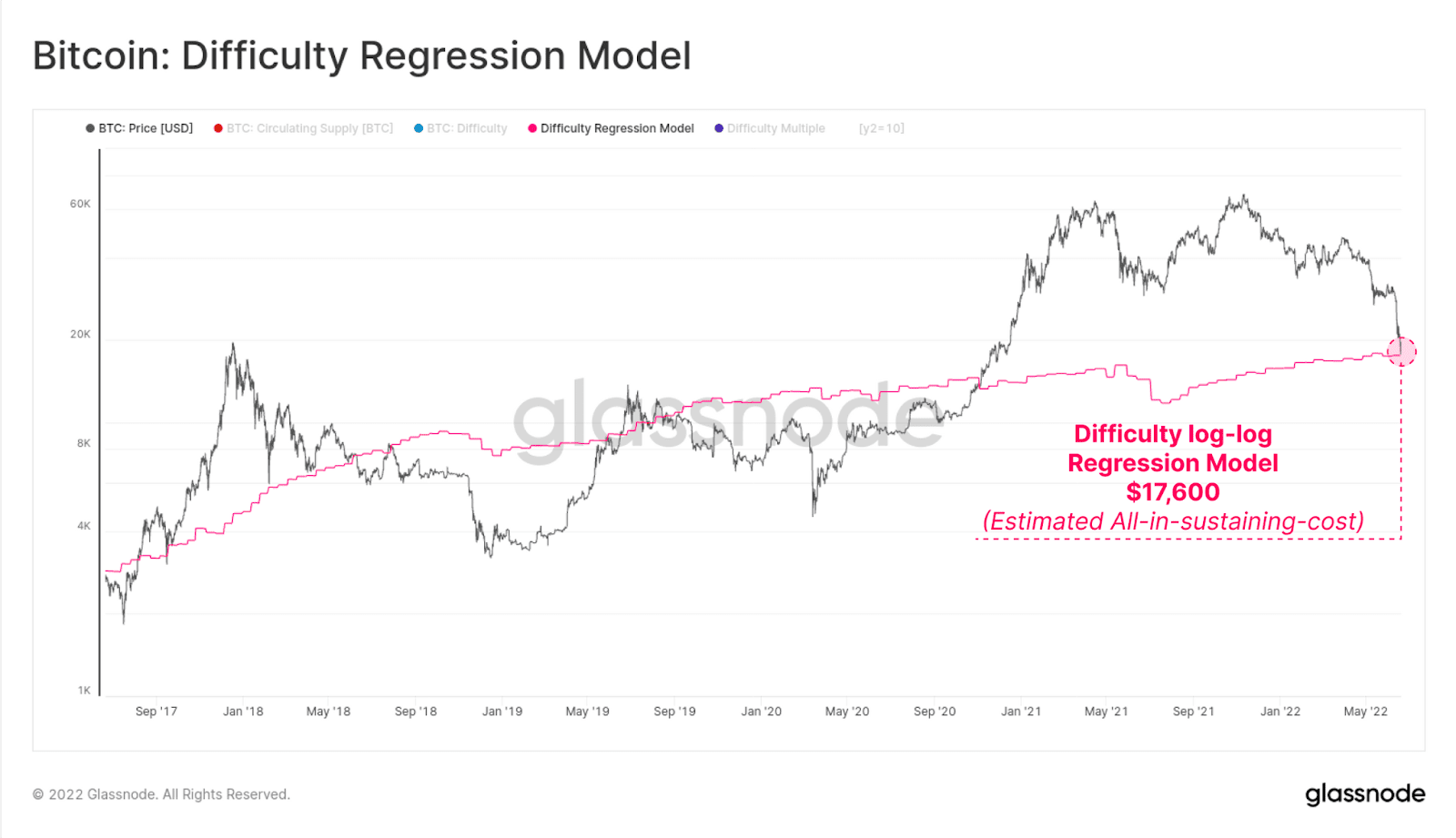

Мы можем применить логарифмическую регрессионную модель, чтобы сравнить сложность майнинга и рыночную капитализацию. Это позволит оценить все затраты на поддержание добытого BTC.

В настоящее время себестоимость пребывает на уровне $17 600. Интересно, что это было самой низкой ценой на выходных.

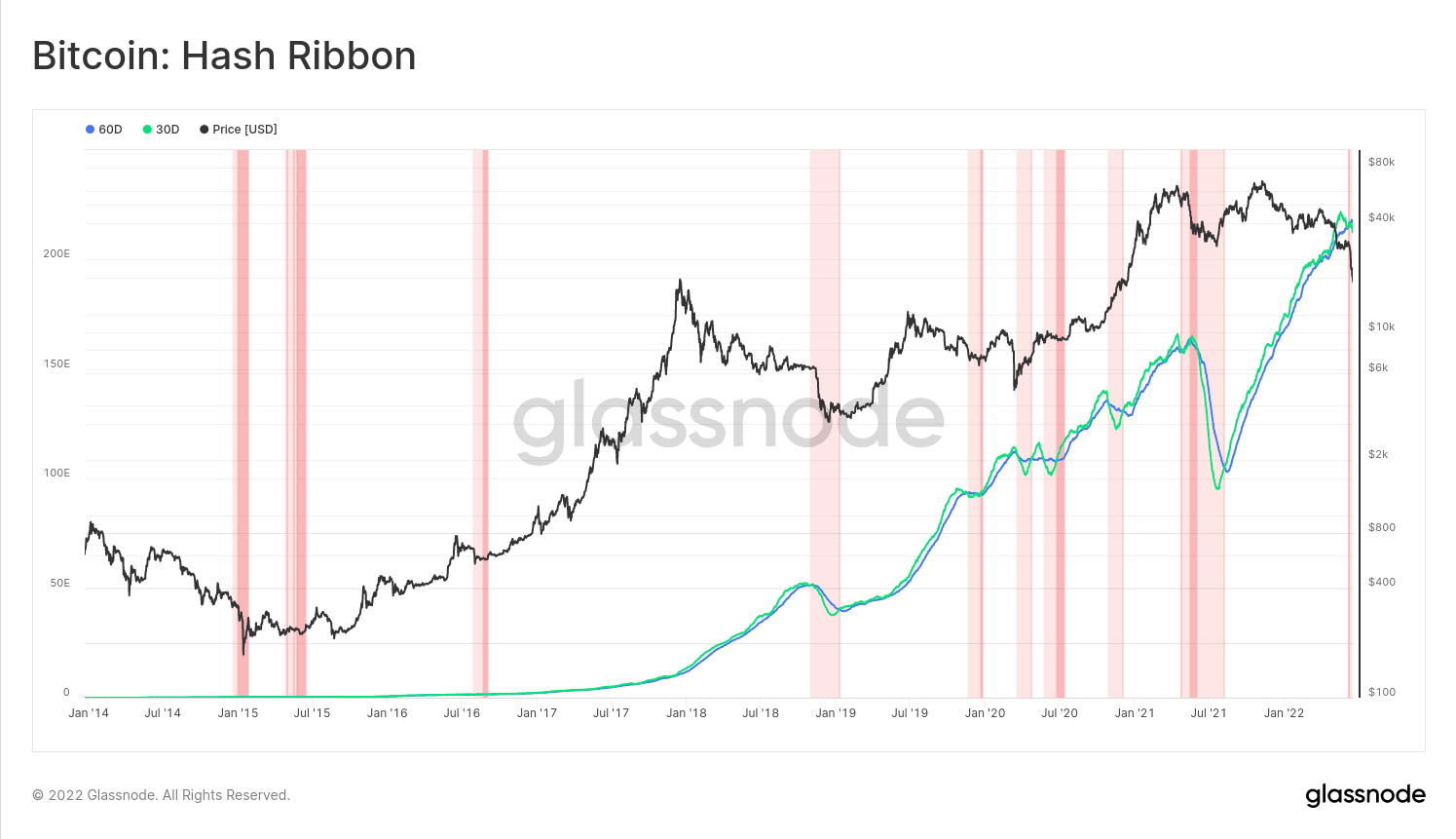

В предыдущем отчете мы выявили стресс для майнеров из-за падения доходов и роста производственных затрат. Поведение майнеров теперь подтверждает, что фаза капитуляции продолжается. Первым доказательством являются хеш-ленты, которые теперь перевернуты, поскольку хешрейт падает на 10% по сравнению с ATH. Это означает, что установки ASIC для майнинга переходят в автономный режим.

Мы можем дополнительно подтвердить важную роль стресса у майнера с помощью двух инструментов:

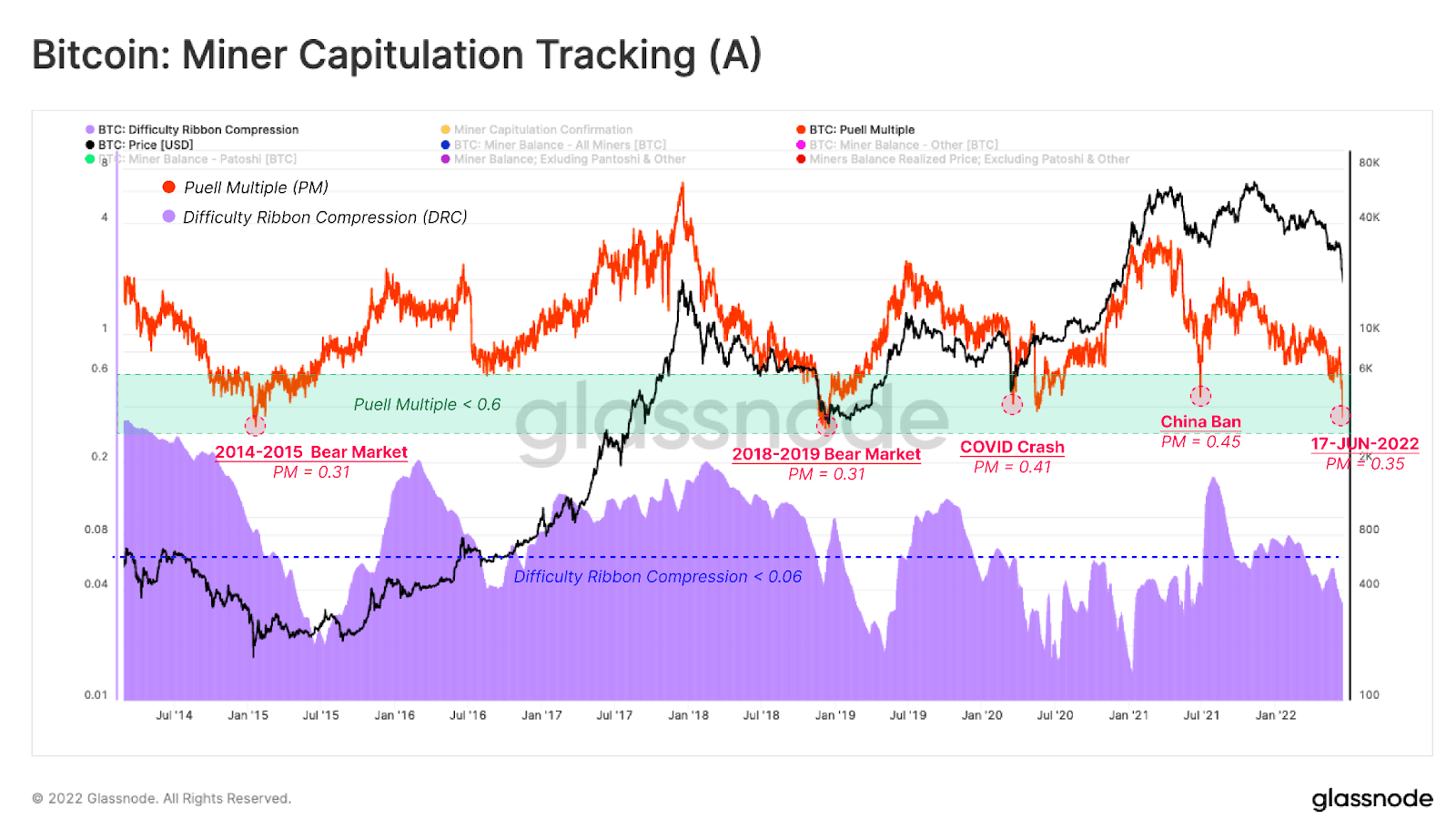

Puell Multiple — это осциллятор, отслеживающий доход майнера, выраженный в долларах. Сейчас он показывает, что совокупный доход на 61% ниже среднегодового. Судя по снижению доходов майнеров, мы можем предположить, что они испытывают стресс.

The Difficulty Ribbon Compression (“лента сложности”) – модель, которая отслеживает, динамику сложности майнинга и давление на них. Тут мы видели недавний рост сложности, а значит, и стоимость добычи BTC увеличилась.

Основываясь на этих двух моделях, текущее сокращение доходов майнеров хуже, чем при Великой миграции в мае-июле 2021 года. Однако у майнеров ситуация была еще хуже во время криптозимы 2018-2019 и 2014-2015 годов, когда мультипликатор Пуэлла достиг 0,31 (снижение доходов на 69% по сравнению со средним годовым показателем).

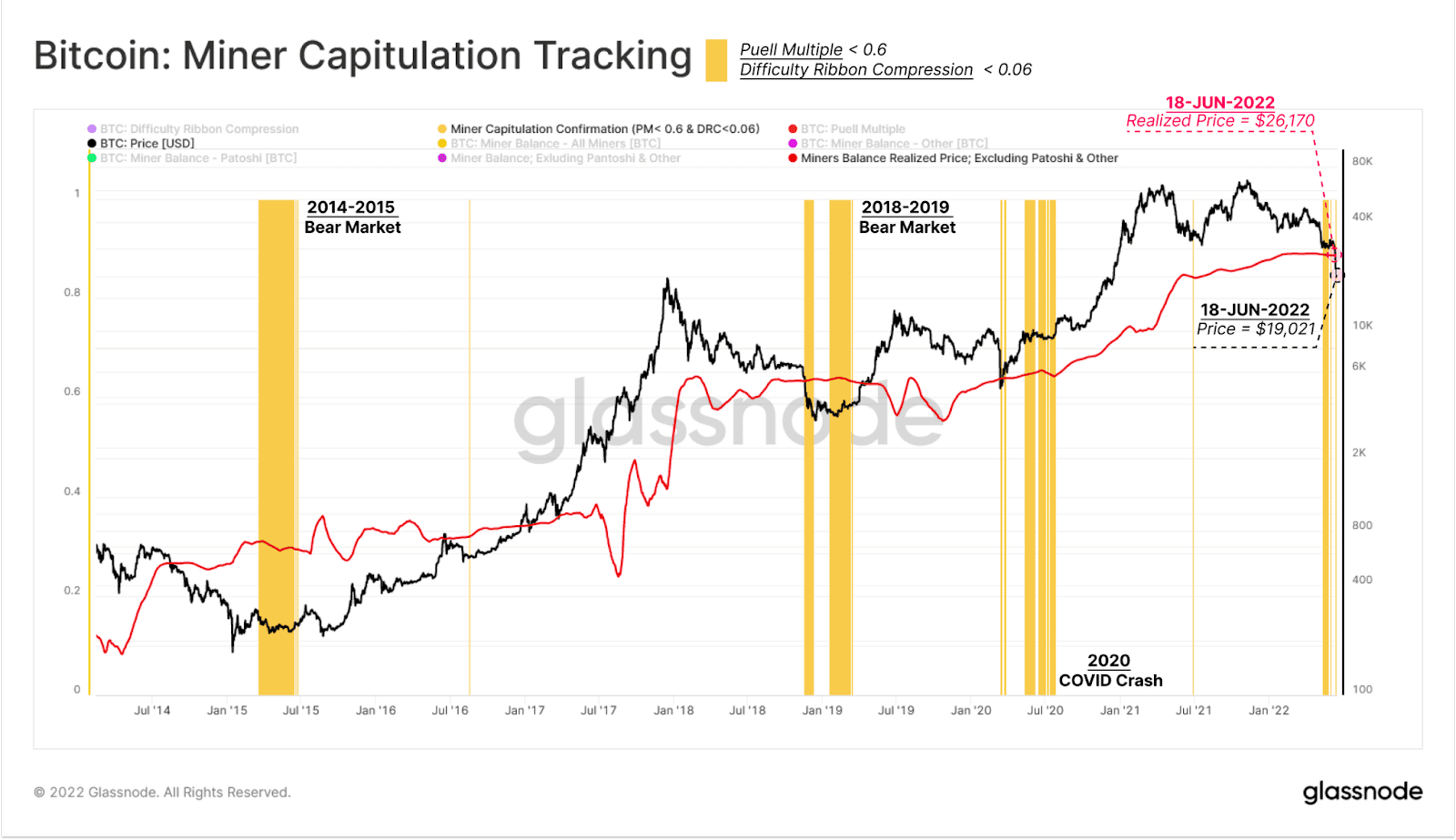

Чтобы оценить вероятность капитуляции майнеров, мы можем объединить эти две метрики, ища слияние между Puell Multiple < 0,6 и The Difficulty Ribbon Compression < 0,06. В итоге мы получим Инструмент капитуляции майнеров (Miner Capitulation Tool, показан желтыми зонами ниже).

Для еще большего подкрепления мы также можем оценить Realized Price for Miners (реализованную цену для майнеров без учета Patoshi). Это показатель их добытой балансовой стоимости, который сейчас составляет $26 170.

Интересно, что во многих случаях выделенные зоны капитуляции перекрывались с периодами, когда рыночная цена торговалась ниже показателя Realized Price for Miners. Во время недавнего обвала рынка до $17,6 тыс. мы впервые заметили эту структуру впервые после краха ковид-кризиса.

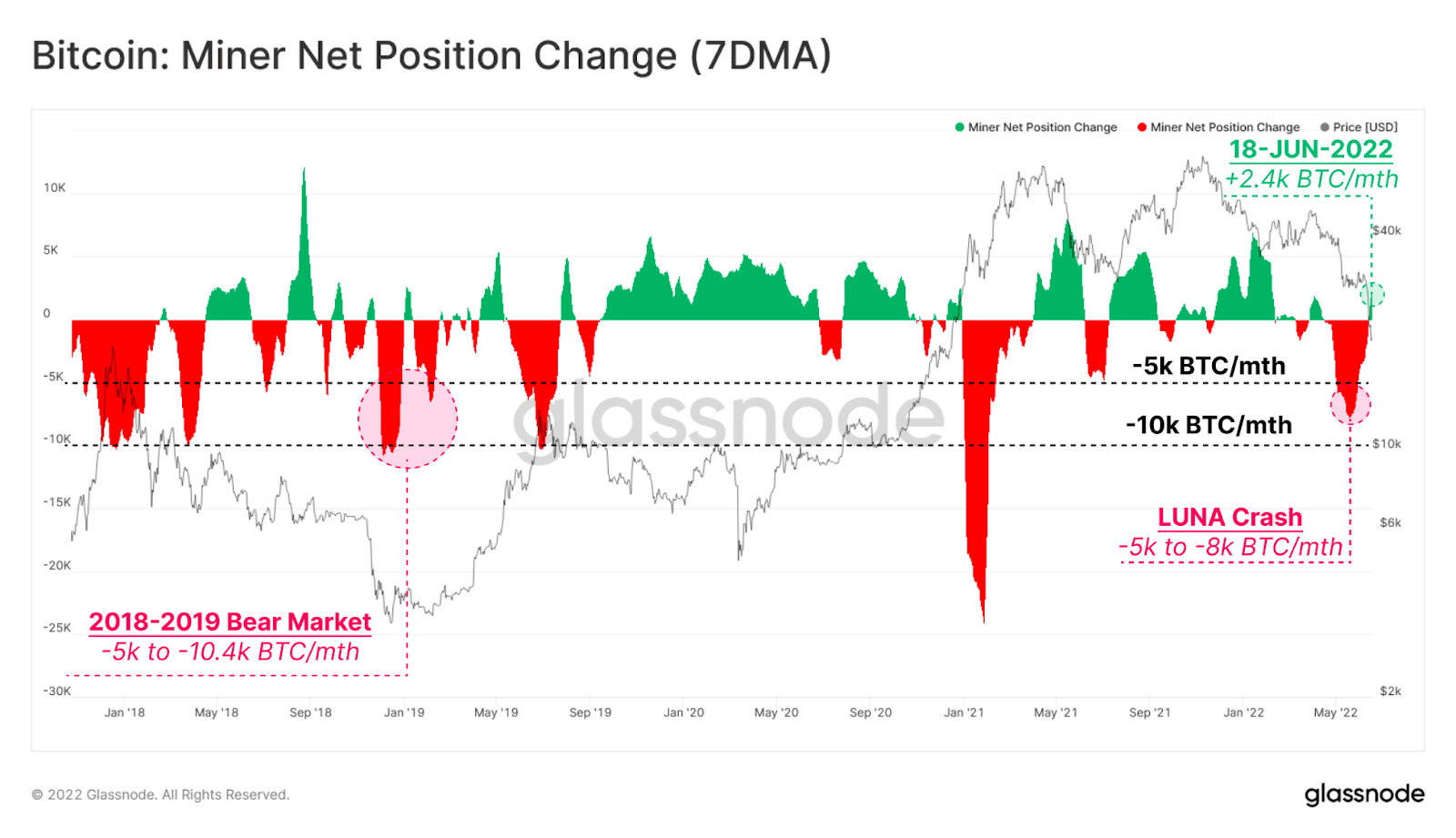

Из-за столь сильного финансового давления на майнеров объемы оттока с их счетов достигли уровня от 5 до 8 тысяч BTC в месяц. Теперь это сопоставимо с капитуляцией медвежьего рынка в 2018–2019 годах. Примечательно, что после того, как биткоин не смог удержаться в нижней полосе своей текущей консолидации ($28 тысяч), майнеры прекратили тратить. И теперь мы наблюдаем, что их балансы увеличиваются со скоростью 2,2 тысячи BTC в месяц.

Масштабное сокращение кредитного плеча DeFi

Рынок Ethereum DeFi переживает резкое сокращение кредитного плеча: всего за 6 недель он иссяк на более чем $124 млрд. База инвесторов Ethereum сейчас под большим давлением на спотовых позициях и фиксирует исторически самые большие реализованные убытки.

Долгосрочные инвесторы: на грани капитуляции

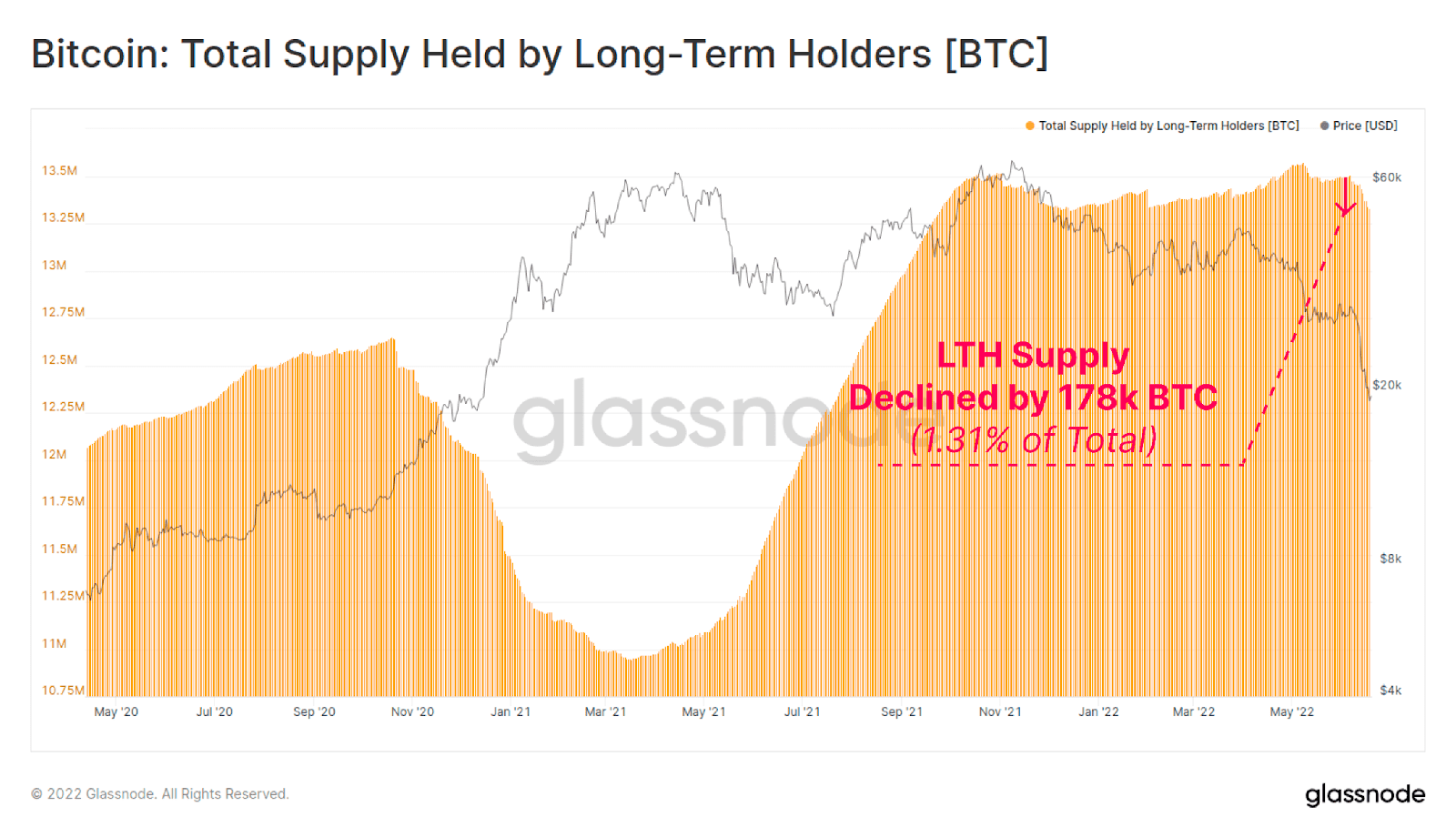

Падающее домино текущей криптозимы переходит в новую фазу. Наряду с майнерами, давление начинают чувствовать и долгосрочные холдеры. Это вынуждает многих из них срочно распродавать активы. За последнюю неделю количество долгосрочных владельцев сократилось на 178 тыс. BTC, а это составляет 1,31% от их общего объема.

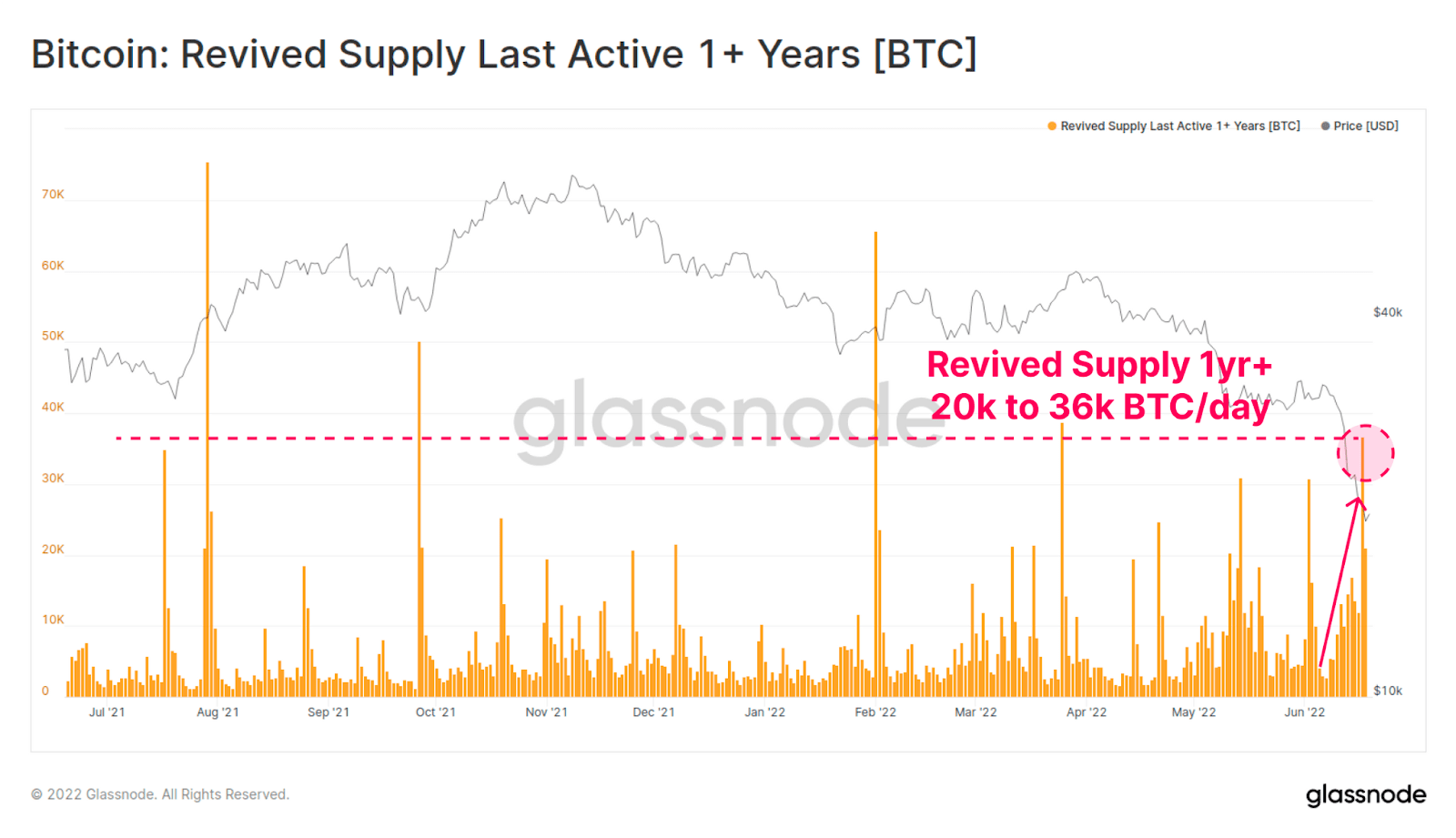

На графике видно возобновление предложения до годичных показателей. Долгосрочные холдеры ускорили траты до темпов от 20k до 36k BTC в день. Это отражает рост страха и паники даже среди когорты сильных держателей.

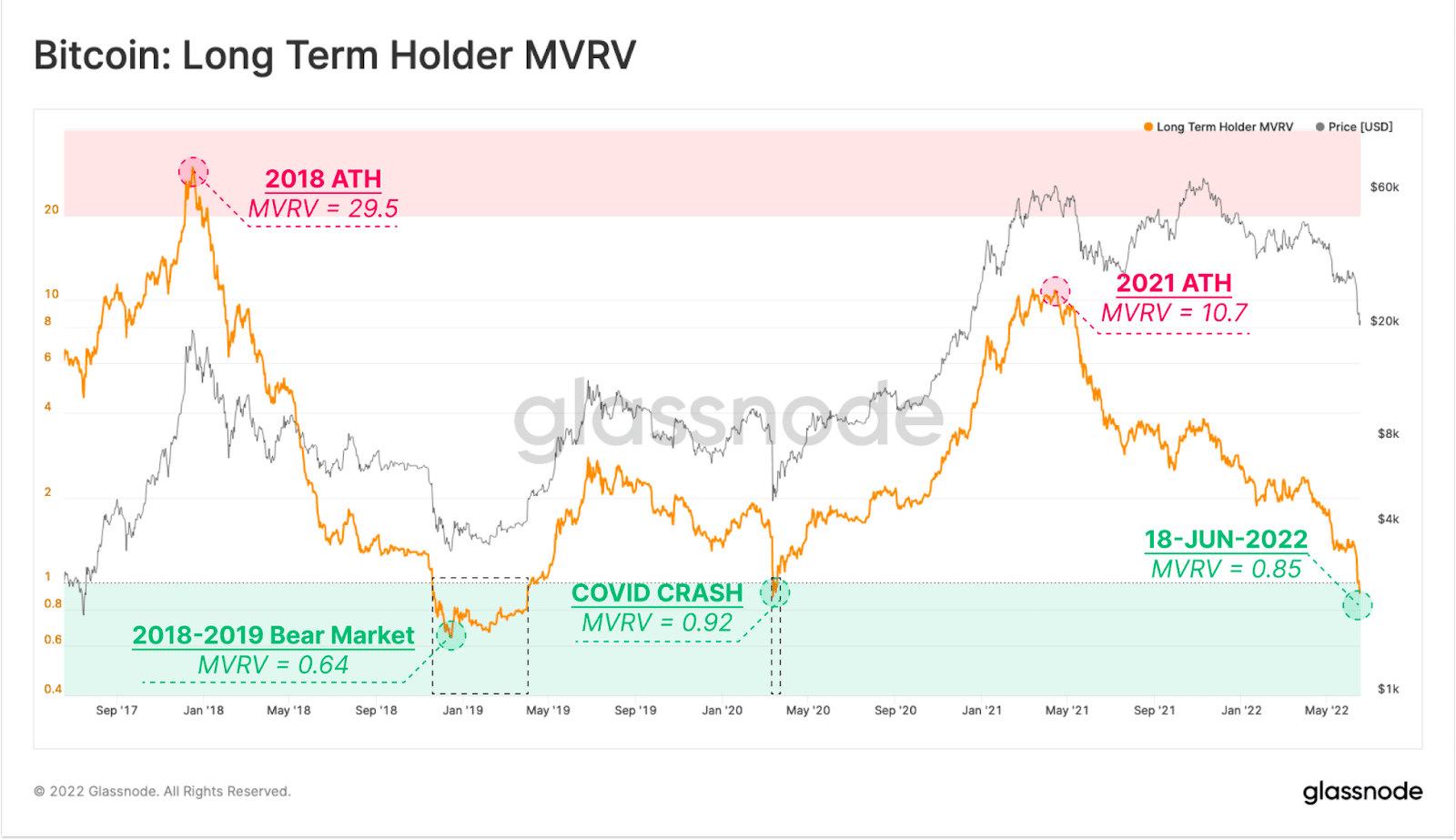

Мы можем визуализировать финансовый стресс долгосрочных инвесторов, используя метрики LTH-MVRV (соотношение между рыночной ценой и ценой реализации). Недавний обвал рынка до $17,6 тыс. подтолкнул этот показатель к 0,85, а это означает, что долгосрочные холдеры в среднем несут 15% нереализованных убытков. Это более глубокий минимум, чем был установлен во время COVID, и чуть выше дна медвежьего рынка в 2018–2019 годах.

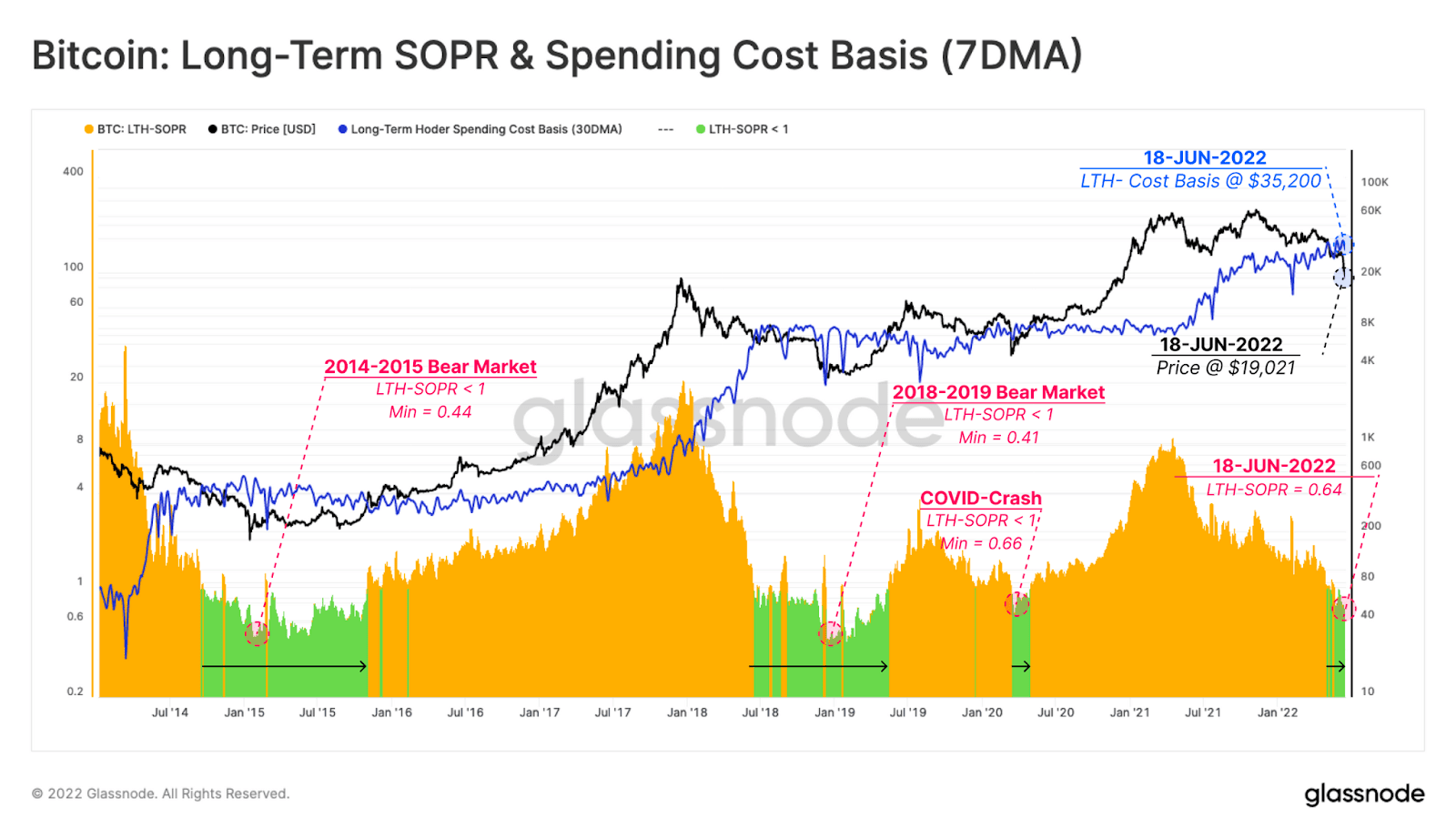

Можно посмотреть, как нереализованные убытки увеличиваются среди долгосрочных холдеров. Для этого используется метрика LTH-SOPR (интенсивность продаж в убыток). Эта метрика сравнивает рыночную цену с ценой, по которой долгосрочные холдеры продают монеты в среднем за день.

Прошлые развороты рынка начинались, когда этот показатель падал ниже 1 (что означает, что долгосрочные владельцы продавали в убыток после длительных периодов хранения). На минимумах медвежьего рынка этот показатель ранее падал в диапазоне от 0,4 до 0,6 (то есть, при убытках от 40% до 60%).

Таким образом, текущая тенденция продавать монеты в убыток совпадает с мартом 2020 года. Но эта убыточная распродажа не столь серьезна, как на дне медвежьего рынка 2015 или 2018 года.

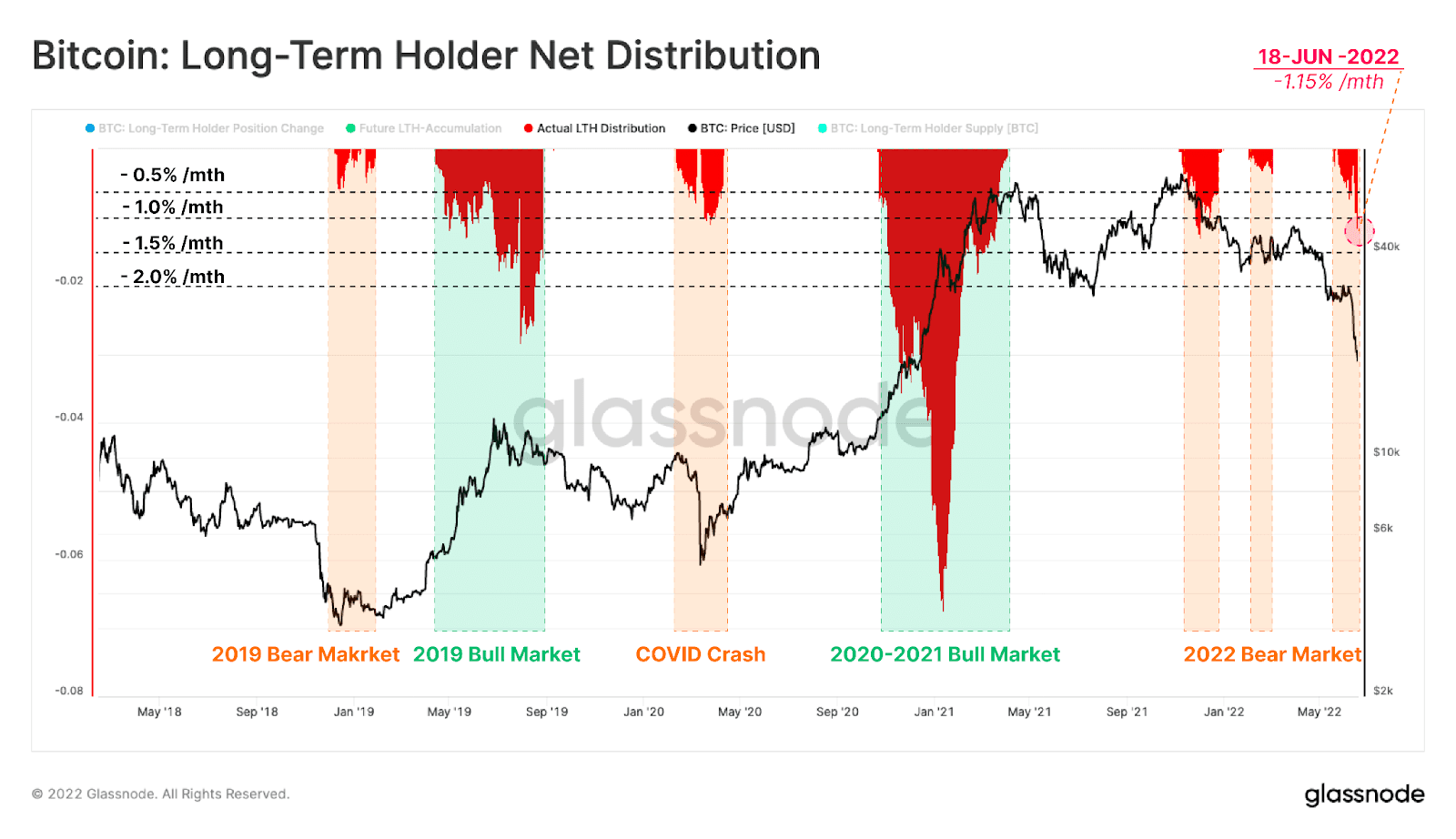

Давайте также посмотрим на чистое распределение монет долгосрочных инвесторов за 30-дневный период. Это позволит оценить относительную активность продавца. Здесь мы нормализуем значения по общему предложению всех долгосрочных холдеров, чтобы получить сравнительный обзор поведения этих игроков на предыдущих медвежьих рынках.

Во время недавнего резкого падения инвесторы тратили чуть более 1% своих запасов в месяц. Этот показатель аналогичен с периодом COVID и коррекцией после ATH в декабре 2021 года. Но сегодняшняя метрика почти в два раза превышает максимальный отток медвежьего рынка в 2018-2019 году.

Обратите внимание, что максимальные оттоки долгосрочных инвесторов на самом деле связаны с бычьими рынками (когда они фиксировали прибыль), а не с медвежьими рынками (опытные инвесторы редко паникуют и терпят убытки).

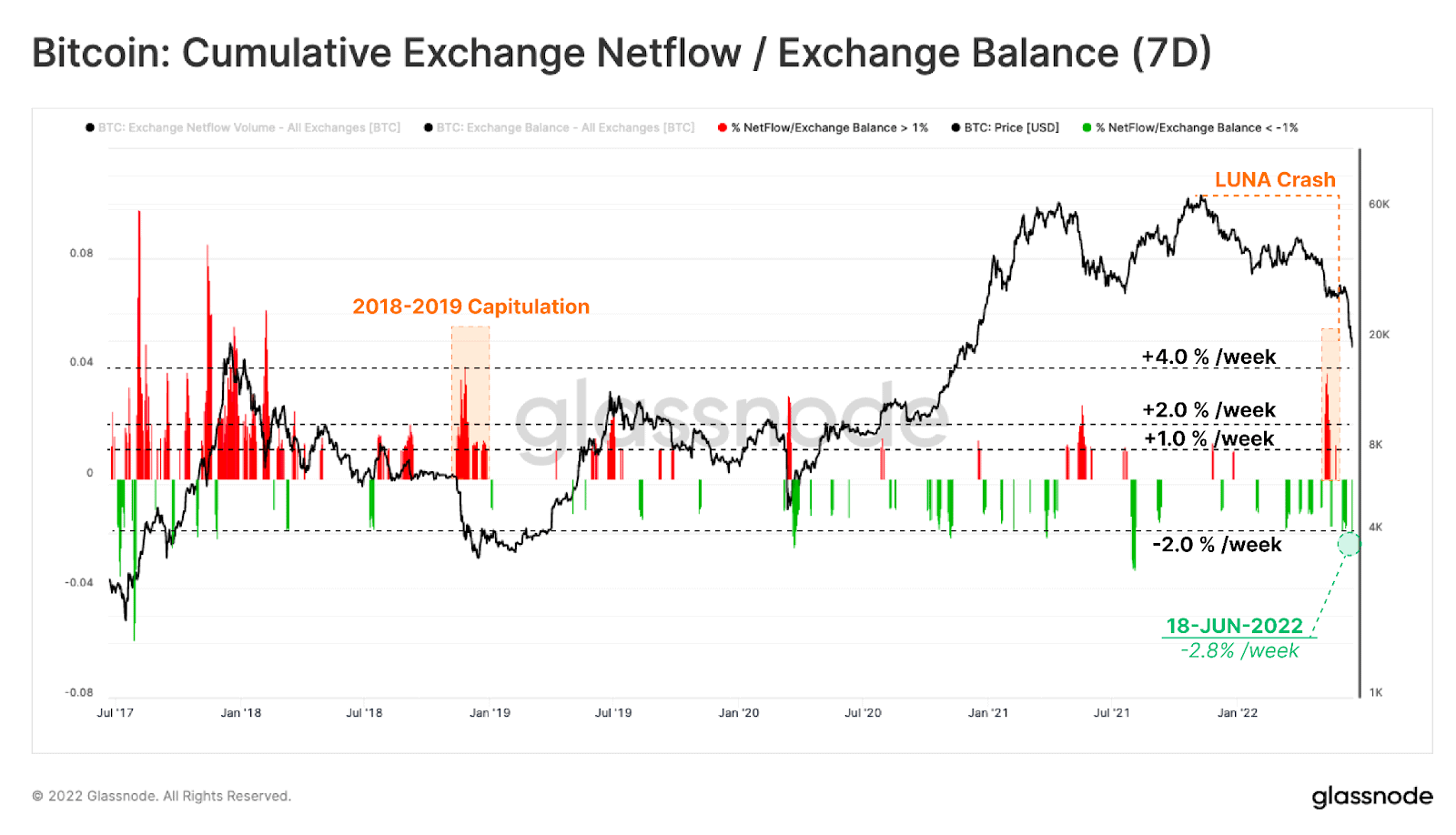

Отслеживание боли на биржах

Биржи остаются основным местом торговли BTC. Поэтому характеристика притока монет может уточнить наши наблюдения за реакцией рынка на волатильность и просадки. На следующем рисунке показаны только случаи, когда еженедельный чистый приток на биржи (красным) или из бирж (зеленый) превышает 1% от общего баланса.

Обзор недавних заметных инцидентов:

На медвежьем рынке 2018-2019 годов режим еженедельного притока > +1% от общего баланса биржи сохранялся более одного месяца.

Крах LUNA достиг +4% от общего биржевого баланса в чистом притоке.

Текущий рынок имеет показатель чистого оттока 2,8%, что аналогично оттоку после краха COVID.

Таким образом, несмотря на резкое снижение цен, на этой неделе на биржевых балансах наблюдалось истощение чистого баланса в размере 2,8% от общего объема.

Далее проанализируем доходность притока на биржи по степени реализованных прибылей и убытков. В биржевом притоке за последний месяц преобладали реализованные убытки, при этом общая величина превысила 1,5% рыночной капитализации.

Это превышает распродажу в мае-июле 2021 года. Однако показатель примерно вдвое меньше, чем экстремальные минимумы медвежьего рынка 2018-2019 годов и COVID.

Выводы

- Рынок биткоинов эти дни пережил две отдельные фазы капитуляции после ноябрьского ATH.

- Первая фаза была вызвана ситуацией с Luna Foundation, когда были проданы более 80 тысяч ВТС.

- И вторая ситуация на прошлой неделе в связи с массивным падением рынка.

- Майнеры испытывают значительный финансовый стресс: BTC торгуется на уровне расчетной себестоимости, доходы значительно ниже их среднегодового уровня, а скорость хеширования заметно снижается по сравнению с ATH.

- На этой неделе, рынок понес убытки в размере более $7 млрд, а долгосрочные инвесторы продали около 178 тысяч BTC.

Как мы обсуждали в более ранних статьях, участники рынка по всем направлениям находятся на исторических “болевых порогах” или очень близки к нему. Поскольку львиная доля распродаж приходится на вынужденных продавцов, рынок может начать следить за тем, не появятся ли в ближайшие недели и месяцы сигналы истощения продавцов и признаки скорого разворота.

Источник: insights.glassnode.com